はいどうもエニートです。

今回はfundsから出てきたキャンペーンについての解説&fundsの安全性について解説していきたいと思います。

下記公式サイトで無料で口座登録可能です。(ランクSSSでお勧めの業者と言えます。)

Contents

fundsからamazonギフト券プレゼントキャンペーンが登場!かなり破格なのでは!?

| 項 目 | その内容 |

| キャンペーン期間 | 2023年8月01日~2023年8月31日23:59まで |

| プレゼント内容 |

※Amazonギフトカードは自動でランクアップします |

| プレゼント受渡方法と時期 |

|

| キャンペーン対象者 | 対象期間中に新規口座開設と所定累計金額以上の投資申込みを行った方全員にAmazonギフトカードをプレゼント |

| 注意点 |

※その他詳細は公式サイトをご確認ください |

また初めの口座開設キャンペーンとして下記も出てきました。

fundsから出てきたキャンペーンを要約すると以下の通りになります。

- 口座開設のみで500円分のギフト券プレゼント

- 投資金額に応じてキャッシュバック

一番お得にキャッシュバックを受ける方法は?

- キャンペーン期間中に累計10万円以上の投資:Amazonギフトカード 1,000円分

- キャンペーン期間中に累計30万円以上の投資:Amazonギフトカード 3,000円分

- キャンペーン期間中に累計50万円以上の投資:Amazonギフトカード 5,000円分

- キャンペーン期間中に累計100万円以上の投資:Amazonギフトカード 10,000円分

ですので10万や30万などの切りの良い金額を投資すると1%のキャッシュバック分が受けられるのと変わりません。

fundsは安全性が高いファンドを組成することで有名ですが、その分利回りは控えめ。

メインとなる投資案件が2%程度なので1%のキャッシュバックがあれば3%ファンドに投資をしているのと変わりません。

ファンドに投資はできるのか?

人気の不動産クラウドファンディングやソーシャルレンディング業者だと人気すぎて投資ができないというケースが多々あります。

しかしfundsは8月の単月だけで13ファンドを組成しており、投資ができないというリスクは避けられるでしょう。

エニートの結論としてはこのキャンペーンは買いのキャンペーンといえます。

そもそもFUNDsがおこなうソーシャルレンディングとはどのようなサービスなのか?という基礎の部分から説明し、初心者または初めてお聞きする方にもわかりやすい説明をしていきたいと思います。

今現在のキャンペーンについても解説していくわ!

そもそもソーシャルレンディングとはどのおうなサービスなのか?

簡単に要約してしまうと

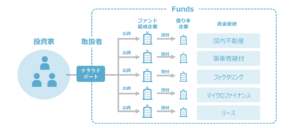

お金を借りたい(ボロワー)とお金を貸したいレンダー(投資家、つまり我々ですね。)をソーシャルレンディング業者を通じて出資するサービスをさします。

FUNDSは利回りは2~5%がメインの業者になります。

説明は良いから口座開設の公式サイトを教えろという方!以下が公式サイトとなります。

FUNDSという業者について解説を始めたいと思います。

FUNDSのメリット、他のソーシャルレンディング業者との比較

fundsは別格の信頼度を誇る超有力業者と断言しても問題ありません。

年利1.5~6%(低利回り~中利回り業者)

投資難易度 高(クリック合戦。超人気業者。)

運営手数料 1%台(非常に安いため、投資家にとって有利。)

出金手数料が無料。

まず社長の藤田氏ですが、早稲田大学を卒業後、サイバーエージェントに入社。

その後先ほど上述したクラウドバンクの取締役に就任し、ベンチャー企業ならではのスピード感を体感。また客観的な評価としては巨大な会社の基礎部分を作ったという実績がすばらしい。

また周囲の人物も東大卒、京大卒の方や、起業の経験を多く持つ人物など、怪しい要素が皆無の、信頼に足る人物で固められているという点もGOODです。

このように事業者としてのリスクは皆無と言えるFUNDSですがココの案件として信頼できます。理由としては

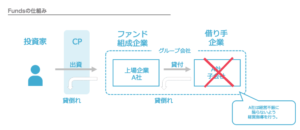

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 ノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

5 投資金額が1円から可能という圧倒的敷居の低さ!

6 運用手数料が1%台と非常に安い!(投資家にとって有利!)

はっきり言ってしまえばこのレベルの会社であれば数年後上場しててもおかしくない。

それくらい別格の信頼度を誇る会社と言えます。

また1円から投資できるというのは分配金で再投資可能で、複利で資産運用可能になります。

(クラウドバンクが1000円から再投資可能で最低金額が安かったのですが、fundsは1円から。この点でも投資家にとってありがたい企業と呼べます。)

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

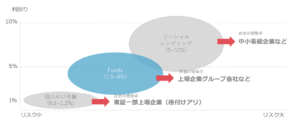

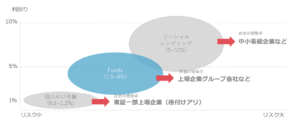

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

またfundsへの出資者も日本を代表する企業であり、fundsも将来的に上場することが見込まれています。

FUNDSは倒産しても最終貸し付け先が返済の義務を負う!これって最強なのでは?

FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(企業体力のない会社に貸し付けをおこなっているクラウドリースやCFFと大きく異なります。。)

maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(マネオ川崎ファンドで大損が確定したのはノンリコースローンのため!)

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

クラウドリースやグリフラは年利10%を超えていましたが、こんな状況になっている。そしてマネオ本体は担保査定能力が一切ないと考えれば、この貸し付け先で年利5%は非常に魅力的。

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。ノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

例えばアイフルに出資した場合、当然の事ながらアイフルはそのお金を元にさらにお金を貸し付けます。

万が一その最終貸し付け先がお金を返せなかったとしても、その負債はアイフルが負い、我々投資家への返済義務を負います。

(このように上場企業の関連会社のため、万が一上場企業の借り手の企業が倒産したとしても、その上場企業が代わりに返済の義務を負います。この点で投資家の安全性が非常に高い。)

これがマネオのノンリコースローンとの異なる、最終貸し付け先のリスクを我々投資家が負わなくても良い点!

アイフルやデュアルタップの財務状況的に急に何かがおきるというのは一切考えられません。この点でFunds

は別格の業者のひとつであると言えます。

貸し付け先が上場企業またはそれに準ずる企業!

何故それが投資家にとって有理かと言えば上場企業はソーシャルレンディングの貸し付け先のように突然倒産する可能性はほぼ皆無。

このように貸し付け先の安全性という意味でもFUNDsは別格の企業といえ、間違いなく投資初心者におすすめできる業者の一つと断言できます。

またFUNDs自身はすでに投資先を明記しており、こちらも匿名化解除の影響は皆無であるといえるでしょう。

(2019年のファンドはほぼすべて数分以内に完売。投資家からの圧倒的な人気がうかがえます。)

上場企業への貸付、ノンリコースローンではないため、最終貸付先に影響されず、上場企業が返済の義務を負うなど投資家にとことん安全なファンドを組成している印象です。

率直に申し上げれば、fundsのファンドは上場企業の社債に近い性質をもち、上場企業の宣伝目的のファンドと言えます。(宣伝目的なので投資家に有利。)

またfunds自身も上場企業の支援を受けており、近いうちの上場が見込まれています。

これに対して投資家としては、fundsは支援が多く、宣伝目的なファンドのため、他の条件のソーシャルレンディング業者と比べて、不公平だ。と考えるのではなく、これほどの投資家有利な条件が重なっているのだから、資産運用先の一つに組み込もう!と判断すべきでしょう。

funds社長藤田雄一朗氏の信頼性は高いのか?

まず氏の経歴から確認していきましょう。

1980年 埼玉県北葛飾郡出身。

- 埼玉県立越ヶ谷高等学校卒業。

- 早稲田大学商学部卒業。サイバーエージェントに入社。

2007年 友人3人とWEB構築やマーケティング支援を行う企業を創業。

事業成長が思うようにいかず歯痒い思いをする。2012年に上場企業に売却。

その際に事業マーケットと参入タイミングの重要性を感じる。

2013年 クラウドバンク取締役に就任。サービス立ち上げに関わる。

成長産業のスピード感やスケール感を肌で感じる。

2016年 クラウドポートを創業。

2018年 総額3.1億円の第三者割当増資を発表。

引受先はB Dash Ventures、AGキャピタル、みずほキャピタルなど。

2018年 第二種金融商品取引業の登録を完了。準備開始から1年4ヶ月を要した。

2019年 ソーシャルレンディング「Funds」を開始。

経歴としては怪しい点はないです。

これ読者の方には覚えておいて欲しいのですが、ソーシャルレンディング事業者で詐欺を行う人物は怪しい過去があります。

藤田氏はクラウドバンクの立ち上げにも関わっていた。

今現在業界最大手になったクラウドバンクの立ち上げに関わっていたというのは大きいですね。

創業期の大変さや赤字時期の苦労。行政処分など数々の苦い思いをしたクラウドバンク。

そのクラウドバンクで実力を付けた。という点で藤田氏の経歴は信用できます。

fundsのメリット、デメリット

fundsのデメリット

現状無し。

しいていうのであれば、利回りが若干低い。

fundsのメリット

上場企業または準ずる起業に貸し付けるという安心感。

匿名化解除に対応済み。

出資企業が大企業で信頼性が高い。

破産法上でも投資家が保護される仕組みになっている。

下記公式サイトで無料で口座登録可能です。(ランクSSSでお勧めの業者と言えます。)

ではFUNDsの安全性がわかったところでなぜこのようにTVなどに積極的にアピールできるのか?

ということについて株主構成の側面から解説していきたいと思います。

FUNDSの株主構成はやはり群を抜いている

FUNDsの株主構成をみるとおのずとどのような立ち位置の会社なのかわかります。

- B DASH VENTURES株式会社

- 伊藤忠テクノロジーベンチャーズ株式会社

- グローバル・ブレイン株式会社

- 伊藤忠商事株式会社

- SV-FINTECH Fund

- みずほキャピタル株式会社

- AGキャピタル株式会社

- 三菱UFJキャピタル株式会社

FUNDs公式サイトより

どこもすさまじいVC(ベンチャーキャピタル)ですが、特に三菱UFJや伊藤忠テクノから出資されているのもすさまじい。

通常であればスタートアップ企業はこのような華々しいデビューも飾れなければ、多くの広告を打つのは不可能です。

ですがFUNDsに関しては、スタートアップ時に上記ベンチャー企業からすでに7億もの出資を受けているため、このような宣伝をうつことが可能。

どのような会社から出資をうけているのか?というのがソーシャルレンディング業者の評価におけるリトマス試験紙の一つといっても問題ないでしょう。

1円から投資できるのもメリット

他のソーシャルレンディング業者の出資額の単位は1万円。(細かく投資ができると評判のクラウドバンクですら1000円単位です。)

しかしfundsは1円単位で再投資可能です。

これが一体どういったメリットがあるかといえば、1円単位で再投資ができるため複利のパワーをフルに使うことが可能。

fundsがauカブコム証券と提携を発表!これでファンドの幅が広がります。

これは投資家にとって朗報でしょう。これによりfundsのファンドの幅も広がる。auカブコム証券の関連企業が組成する新規ファンドの募集。funds投資家は利回りよりも安定性を求める傾向があります。証券会社の硬いファンドがでてくることになる。

投資の幅が広がるのはいいですね。^^

貸付投資の「Funds」を運営するファンズ株式会社(本社:東京都港区、代表取締役:藤田雄一郎)は、2019年12月にauカブコム証券株式会社(本社:東京都千代田区、代表取締役社長、齋藤正勝、以下auカブコム証券)より資金調達を行いました。また、auカブコム証券の顧客がファンズの募集する貸付ファンドに投資しやすくするための販売面でのサービス連携、および、auカブコム証券の関連企業を組成企業とするファンドの組成について検討すべく、合意書を締結いたしました。

本提携の背景・目的

Fundsはこの一年で多種多様な業種のファンドを提供してまいりました。今後、より規模の大きなファンドを組成するにあたり、auカブコム証券と協業し、「Funds for auカブコム」(以下、本サービス)の検討を進めてまいります。

「Funds for auカブコム」に関しては、下記二点を内容として協議を進行しております。

(1)本サービス及びFundsを通じたファンド持分の共同販売

(2)auカブコム証券の関連企業が組成する新規ファンドの募集

なお、実際の本サービスリリースは2020年中を予定しております。funds公式サイトより

fundsについてtwitter上での評判を集めてみた!

#Funds(#ファンズ)で新しいキャンペーンが始まったのでまとめました!

前回よりレベルアップしています。50万円投資すると5000円分の #アマギフ は美味しい🔥

利回りが低めだけど償還はほぼ確実と言えそうです。運用期間が短ければリターン率高め!!#Amazonギフト券https://t.co/QGMZtf2cfB

— IPOキム@クラウドファンディング好き (@IPOkimu) December 15, 2022

こういうキャンペーンをしてたのは知らなかったけど、頂けるものはありがたく使わせててもらいます。#ソーシャルレンディング #Funds pic.twitter.com/Ww2Im786Wy

— きたの (@kitano_income) January 28, 2022

およそ1年前に投資したFundsのアイフル案件が無事に償還されました(^^)

やはり貸付ファンドは値動きがないのがこういう暴落時に心強い!クラウドポートのFunds(ファンズ)で新たな資産運用、貸付投資が魅力的!ソーシャルレンディングとの違いは? https://t.co/lFQx3eYGu0

— クロノ@投資家 (@chrono_investor) February 25, 2020

多くの投資家が抱いている感想としては

- 利回りが低いものの安定して運用できること。

- キャンペーンが熱い

- 投資家はサービスに満足している。

fundsは起業してから6年経過しました。

2016年に起業し、2019年よりソーシャルレンディングサービスの提供を開始。

3年間一度もファンドの元本割れもださずにサービスを続けた。この点が信頼性が高い業者だと言われる所以でしょう。

Fundsの累計募集額は、昨年10月に100億円を突破してから半年余りで200億円を突破、2022年11月には累計募集額約260億円を突破しています。

この間、続々と上場企業等がFundsに参加してきています。

まさに社債にかわる投資。

利回りが低くとも安定性が別格ですね。

WSBにでていたFUNDsは別格の信頼性を誇るソーシャルレンディング業者といえる。

結論としては

1 利回りは低め。

2 倒産時も貸付先が返済の義務を負う。

3 大阪王将など面白いファンドが多い。

4 VCから出資されているため不正は考えられない。

5 数年後の上場が期待できる。

6 貸付先も上場企業。またはそれに準ずる企業。そのため倒産リスクも極めて低い。(東証一部上場企業の倒産など数えるほどしかないですからね。)

7 1円単位で再投資可能。

エニートの結論としてはFundsはランクSSSでおすすめできるソーシャルレンディング業者といえます。

まあ長々と書きましたが要はリスクを負いたくないソーシャルレンディング投資家に一番おすすめなのはFUNDs

ということになります。(以下が公式サイトとなり、無料で口座開設可能です。)