はいどうもソーシャルレンディングの通知簿を運営するエニートです。

今後も当ブログでは読んだ方のお金が増えていく業者のみ推奨業者として記事にしていきたいと思います!(みんなのクレジットの口座開設リンクを画像に埋め込んで...げふんげふん。)

今回はソーシャルレンディングも不動産クラウドファンディングも信頼性が高い業者には投資があつまる一方、その他ソーシャルレンディング業者にはそこまで投資が集まらない。というのが続いいています。

私自身の押しではあるのですが、オルタナバンク fundの日本保証の保証付きファンドもまだ満額あつまっていません。

一方SBIソーシャルレンディングの太陽光発電ファンドは7億以上でも一瞬で完売しますし、FUNDsやRimpleの抽選倍率は異常な数字になっています。jointαも安全性が非常に高いため、クリック合戦は毎回必須。

2018年末から続いてきた安全性の高い業者にのみ投資希望者が集まるという流れは変わりませんね。

では今回は長くなりますが、SBIソーシャルレンディングとFUNDsそして不動産クラウドファンディング業者2社についてなぜ安全性が高く、投資が推奨されるのか?ということについて簡単に解説したいと思います。

Contents

SBIソーシャルレンディングとFUNDsが圧倒的に人気のソーシャルレンディング業者な理由

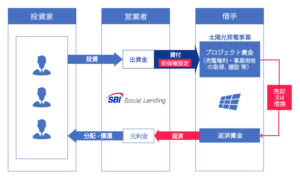

ではまずSBIソーシャルレンディングの太陽光発電ファンドから見ていきたいと思います。

SBIソーシャルレンディングの太陽光発電は利回り7%!募集総額6億4千万!

これを一瞬で集めてしまうSBIソーシャルレンディングのポテンシャルは圧倒的。

以下が公式サイトからの発表になります。

名目利回り

7.0%

予定運用期間

約18カ月

出資単位

1口5万円

※利回りは保証されているものではありません。

- 募集期間

2020年9月2日 午前10:00 ~ 2020年9月4日 昼12:00

※入金期限は9月4日16時までとなりますので、お早目のご入金をお願いいたします。

- 募集額

- 6億4,000万円

- 投資家限定情報

- [借手の詳細]

※投資家登録が完了しているお客様限定の公開情報です。SBIソーシャルレンディング公式サイトより

担保が100万円ということでとん挫した場合、まったくお金が返ってきません。

SBIソーシャルレンディングはmaneoと異なり、詐欺の可能性は皆無なのですがとん挫してしまった場合、つまり台風などがきて太陽光パネルがすべて飛んでいってしまうなど不慮の事故が起きてしまった場合など償還が難しくなってしまう。

一方売電価格も36円で、関東地方であるため節電制限区域ではないため、購入に値するファンドといえるでしょう。

また別の太陽光発電ファンドでも即完売

SBIソーシャルレンディングから大型太陽光発電ファンドの募集が発表されました!

募集金額が多くともすぐに完売まちがいない。それほどの人気ファンドの登場です。(名目利回りも7パーセントあれば人気ファンドになるのも納得です。)

本ファンドは、「太陽光発電事業者」 向けの貸付事業で運用するファンドです。

ファンド募集開始前後はアクセスが集中し、 弊社Webサイトの閲覧にご不便をおかけすることが予想されます 。

詳しくは「ファンド募集開始時のアクセス集中について」をご覧ください。

名目利回り (*) 7.0%

※利回りは保証されているものではありません。借手資金使途 借手が行う太陽光発電事業のプロジェクト資金の一部( 売電権利及び事業用地使用権の取得費その他諸経費等) 予定運用期間 約12カ月

※期限前返済により期間が短縮する場合があります。募集期間 2019年 11月20日 午前10:00 ~

2019年 11月27日 昼12:00

※募集期間中にお客様からの入金額が出資募集額に達した場合、その時点で募集は終了します。 募集額 8億5,600万円

※出資単位1口5万円、最低1口以上投資家限定情報 ※投資家登録が完了しているお客様限定で「借手の詳細」 情報を公開しています。 投資家登録がお済みの方はマイページにログインのうえご確認くだ さい。

募集金額も8億5千万あるため、簡単に投資できそうなイメージですが、さすが大人気のSBIソーシャルレンディングです。クリック合戦に勝利しなければ投資はできません。

クリック合戦の具体的に勝利する方法が気になる方はソーシャルレンディングのクリック合戦で勝利するコツとおすすめのやり方!

上記記事をご参照ください。

具体的に言えば下記ファンドが10分程度で完売しました。

SBIソーシャルレンディングは11億を10分で募集完了

2019年10月10日募集された本ファンド。

このファンドの内容の是非はさておき、11億という途方もない金額をわずか10分で集めきったSBIソーシャルレンディング。ここに投資家からの厚い信頼を感じさせられます。

|

|

|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

延滞時にきっちり対応をしたからこそ、こういって11億を集められる会社になった。

では次にSBIソーシャルレンディングの信頼性について解説したいと思います。

SBIソーシャルレンディングのメリット、他のソーシャルレンディング業者との比較

超大企業のSBIグループのソーシャルレンディング部門SBIソーシャルレンディング

東証一部上場企業のSBIを親会社にもつ事業者として信頼できる会社です。

SBIソーシャルレンディングの評価ポイント

東証一部上場企業の親会社をもつ。

つまりコーポレートガバナンス体制やコンプライアンス体制が抜群。

みんクレ事件やラッキーバンク事件からの踏まえなければいけないことは事業者が親族に貸し付けるということが簡単にできてしまうこと。

逆に言えばこういったコーポレートガバナンスがしっかりしている会社は不正ができません。

金融庁の監査にもしっかり対応していますし、事業者リスクは現時点で1位(一番安全)といっても過言ではありません。

<追記>

2019年にはついにSBIソーシャルレンディングが業界最大手になりました。(一月あたりの募集額において。)

要因としてはやはり

1 バックにSBIという超巨大グループがついているという信頼性。

2 今までの実績(延滞案件での債権回収という面も含む。)

3 TVなどでもCMをうつなどの積極性。

上記3点にまとめられます。今後もSBIソーシャルレンディングには業界最大手としてソーシャルレンディングを引っ張っていって欲しいですね。

SBIソーシャルレンディングのお勧めの投資法!

不動産ディベロッバースファンドやメガソーラーシリーズ

しっかりとした償還実績もありますし、担保もしっかり取ってあります

問題は5億程度であれば10分程度で集めてしまう投資倍率の高さでしょうか?

私もサラリーマンなのでクリック合戦になってしまうと参加できなくて投資できないことが多々あります。

とはいえそのクリック合戦がSBIソーシャルレンディングへの信頼であるとも言い換えられます。

そしてSBIソーシャルレンディングは2019年に一月あたりの募集金額1位を達成しました。他の業者と比較してもSBIソーシャルレンディングの信頼性は段違いと言えます。

2019年も業界を引っ張ってくれることを非常に期待しています。

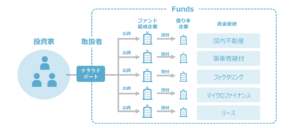

マネオ本体のやらかしや、マネオファミリーの遅延から解るとおり、今現在のマネオのプラットフォーム貸し出しビジネスは破綻しています。(私が今現在太鼓判のもっておすすめと断言できるのはFUNDSと言えます。)

仮にプラットフォーム貸し出しビジネスを行うのであれば、身内に貸しつけず、最終貸し付け先の状況に影響されない業者にのみ投資。

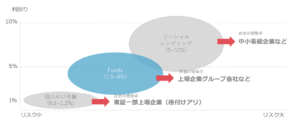

言い換えればFundsに投資するのがマネオやマネオマーケットに投資をするよりも遙かにすぐれた投資家の戦略になります。

FUNDsがマネオマーケットと異なり、不正を行う必要がない理由!

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

また株主からお金を引っ張っている状況から考えてもFUNDの数年以内の上場は固い。

それくらい別格の信頼度を誇る会社と言えます。

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあるため、私は積極的に投資をしています。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。マネオ本体やマネオファミリーの行うノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

つまりFUNDSの間に大企業がはいり、そこが最終貸し付け先に貸し付けます。

その最終貸し付け先が万一返済できなかった場合、貸し付けをおこなった大企業が返済の義務を負う。

(正直デュアルタップや、アイフルで何かおきてしまうということは考えられません。)

このような場合当然デュアルタップ社はアイフル社はその貸し付け先に対して徹底調査をおこないます。

だからこそグリーンインフラレンディングのような不正問題は起き得ません。

(何か問題があったため、間の大企業が責任をとらないければならないため。)

正直言ってしまえば、Fundsがマネオマーケットからシェアを奪うのは時間の問題でしょう。

下記公式サイトで無料で口座登録可能です。(私も登録したのですが、数分程度で登録できました。)

上記2社がソーシャルレンディングでは別格の2社といえます。

上場系不動産クラウドファンディング業者のがおすすめなのか?ということについて記事にしたいと思います。

上場系の不動産クラウドファンディング業者はクラファンで儲けることを目的としていない!

https://www.youtube.com/watch?v=kiyjh3DpKxY&feature=youtu.be

はっきり言ってしまうと投資家の安全性としては

儲けることを目的としていない(他に目的がある不動産クラウドファンディング業者or上場して売却するのが目的の会社)>ソーシャルレンディングや不動産クラウドファンディングで儲けるのが目的の会社(これが普通)>>>超えられない壁>>>詐欺を行う業者。

この儲けることを目的としていない会社としてはもう狙いは上場してexitだろ。と思われているFundsさんとか、現物不動産を買ってもらいたいという狙いがあるrimpleやjointαが当てはまります。(我々投資家にとっては儲けさせてくれれば何の問題もない。)

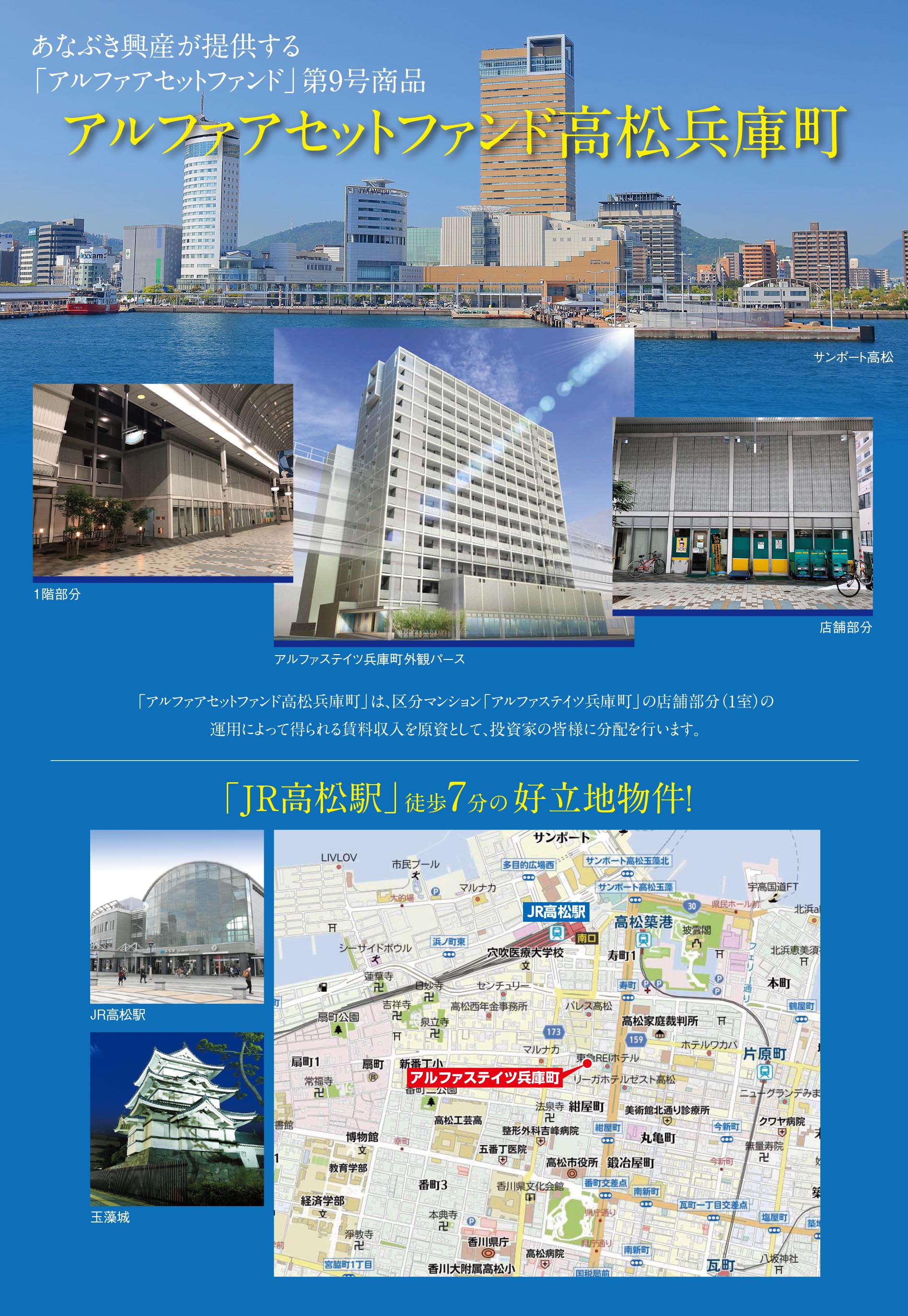

ジョイントアルファとrimpleに投資をしておけば間違いない。

正直この2社を基本にしておけば間違いないんじゃないですか?(どちらも不動産クラウドファンディング業者です。

ジョイントアルファについてはあくまで私の見方ですよ。

ただこのコロナ禍でホテルファンドが適正価格で売れたとは思えません。jointαのホテルファンドは親会社が買い取ったというのはあり得る話。

じゃあなんでそんなことをしたの?&できたの?ということなのですが、

ジョイントアルファの目的は不動産CFで儲けることではなく、そこで獲得した顧客に現物不動産を売ることが彼らの目的です。ですので

1 不動産CF事業で顧客に赤字を出すわけにはいかない。

2 運営している穴吹興産は上場企業で業績好調。ホテルを自社買いしてもいくらでもどうにもなる。

3 最終目的として現物不動産を顧客に買ってほしい。

3はどの不動産CF業者も一緒なのですが、上場企業系はその買ってもらう過程で投資家を損をださないようにすることが理論上可能(自社買い)ですが、非上場系はその手法は不可能。

無論他の不動産CFはしっかりやられてはいたのですが、このコロナという予想ができなかったため、ホテルファンドは相当厳しい。というのが続いています。

その点で無茶ができる業績が好調な上場系不動産クラウドファンディング業者に投資をする。というのも有効な戦略です。

ジョイントアルファは穴吹興産。Rimpleはプロパティーエージェント。

どちらも業績が好調な東証一部上場企業が運営し、30%の劣後出資。年利も約4%前後。

控えめにいって神かな?というのが私の感想。

ジョイントアルファから次回のファンドの募集が発表されました。年利3.6%ですが募集金額が2000万程度なのですぐに完売でしょうね。

年利4%程度じゃ投資をしない!という方は詐欺リスク&全損リスクを承知で年利8%以上のファンドに投資をしてください。(実際みんなのクレジット、ラッキーバンク、トラストレンディグなどでほぼ大損している方もいます。)

他の投資家が投資している!ブロガーが安全性をうたっている!という正常化のバイアスがかかっているかもしれません。(みんなのクレジットなどアフィリエイト報酬が高額だから宣伝記事をかいていたとしか思えませんが。苦笑)

Rimple(リンプル)とJointoα(ジョイントアルファ)

いずれも下記の公式サイトより無料で口座開設可能です。(私のメインの投資先の2社)

私は安全性を重視して投資を続けていきたいため、

東証一部上場企業が30%の劣後出資者となり、投資家の安全性が非常に高く、万が一の時も自社買いをしてくれる可能性がある、不動産CFで儲けるつもりがなさそうな優秀な業者であるRimpleとジョイントアルファに分散投資を続けていきたいと思います。

(Rimpleなんて登録者数10万人突破しましたしね。すごすぎでしょ。)

個別の業者の詳しい解説が気になる方は下記リンクよりご確認ください。

Rimple(リンプル)の評判!動画で解説!危険な業者?口コミ&メリットデメリット解説!