はいどいうもエニートです。

今回はfundsの赤字まみれの決算とまあ大丈夫だと思う理由。そして今現在のキャンペーンについて記事にしたいと思います。

Contents

- 0.1 fundsの決算が恐ろしすぎる。赤字まみれだが大丈夫!

- 0.2 Fundsでは、これまで投資したことがない人向けに「固定利回り投資はじめよう!」キャンペーンを開始しました!

- 0.3 楽天証券のキャンペーンファンド!3000円分のポイントまでもらえる!?

- 0.4 本提携の背景・目的

- 1 貸付投資のFunds、フリークアウト・ホールディングスと新ファンド公開に向けて取り組みを開始

fundsの決算が恐ろしすぎる。赤字まみれだが大丈夫!

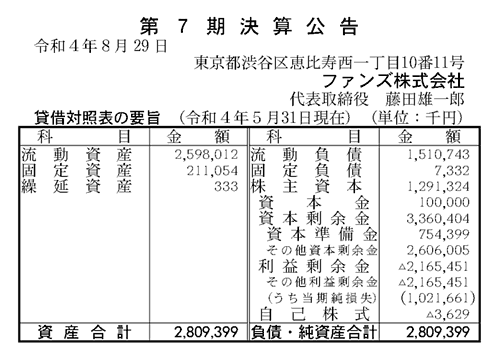

| 期 | 決算期 | 発表日 | 純利益 | 利益剰余金 | 株主資本 |

|---|---|---|---|---|---|

| 2 | 2018年3月期 | 2018年08月13日 | -0.77億円 | -0.88億円 | 2.37億円 |

| 3 | 2019年3月期 | 2020年02月27日 | -1.61億円 | -2.50億円 | 0.76億円 |

| 4 | 2020年3月期 | 2020年10月23日 | -3.35億円 | -5.85億円 | 4.10億円 |

| 5 | 2021年3月期 | 2021年08月25日 | -4.49億円 | -10.35億円 | 16.69億円 |

| 6 | 2021年5月期 | 2021年12月13日 | -1.08億円 | -11.44億円 | 21.05億円 |

| 7 | 2022年5月期 | 2022年08月29日 | -10.21億円 | -21.65億円 | 12.91億円 |

ベンチャーとはいえここまで赤字まみれなのは見たことがない。

資金調達に成功したので大丈夫!

| 発表日 | 2023年3月14日 |

|---|---|

| 調達額 | 約36億円(約34億円が第三者割当増資、約2億円が融資) |

前期10億円の大赤字かつ累計損失21億円という恐ろしい決算内容でしたが、約36億円の大型資金調達により当面の不安は無くなりました。

これにより株主資本が47億となり、今回の赤字も問題なくなりました。

私はソーシャルレンディングの信者ではないし、すべての案件に投資をすることでリスクを分散する投資家でもありません。(まあすべての業者を絶賛すればアフィリエイト報酬を稼げるのでそういった狙いがある投資家もいるかもしれません。)

僕は優良業者の優良ファンドのみに投資をして安定して資産を増やしていきたいと思います。

もう5000円分の口座開設リンクが気になる!という方は下記の公式サイトをご参照ください。

Fundsでは、これまで投資したことがない人向けに「固定利回り投資はじめよう!」キャンペーンを開始しました!

条件:対象期間(2023/4/19~2023/7/31)に初めて投資申し込みを行い、累計金額が一定を超える

累計投資金額とAmazonギフト額:

累計10万円以上の投資:Amazonギフトカード 1,000円分

累計30万円以上の投資:Amazonギフトカード 3,000円分

累計50万円以上の投資:Amazonギフトカード 5,000円分

1%のキャッシュバックキャンペーンといえますね。

さらにさらに今現在楽天証券とのキャンペーンが行われています。

これ初めての投資家×楽天証券持っている人。キャンペーンの2重取りができるから利回り4パーセントを超えるのではないでしょうか?

楽天証券のキャンペーンファンド!3000円分のポイントまでもらえる!?

※本キャンペーンはファンズ株式会社が主催しているキャンペーンです。

※本キャンペーンの対象となる楽天証券のお客様専用ファンドは以下のファンドです。なお、対象となるファンドは今後追加される可能性があります。

- RENOSY(リノシー)ファンド#3

- ムゲンReal Estateファンド#5

※キャンペーン期間は2023年3月22日から2023年6月30日23:59までになります。

※キャンペーンへのエントリーは不要です。楽天証券経由で、キャンペーン期間中に対象ファンドへ累計30万円以上の投資をされた方全員に楽天ポイント3,000ポイント分のギフトコードをプレゼントいたします。

これどちらも破格のキャンペーンですね。

年利4パーセントで上場企業の社債に近いファンドが購入できるというのはやはり破格といえます。

私はすでに投資家としてfundsに投資をしまくっているため、新規投資家キャンペーンの対象外です。

ただめちゃくちゃおいしい案件であることは間違いないので、楽天証券経由で投資をしたいと思います。

FUNDSという業者について解説を始めたいと思います。

FUNDSのメリット、他のソーシャルレンディング業者との比較

fundsは別格の信頼度を誇る超有力業者と断言しても問題ありません。

年利1.5~6%(低利回り~中利回り業者)

投資難易度 高(クリック合戦。超人気業者。)

運営手数料 1%台(非常に安いため、投資家にとって有利。)

出金手数料が無料。

まず社長の藤田氏ですが、早稲田大学を卒業後、サイバーエージェントに入社。

その後先ほど上述したクラウドバンクの取締役に就任し、ベンチャー企業ならではのスピード感を体感。また客観的な評価としては巨大な会社の基礎部分を作ったという実績がすばらしい。

また周囲の人物も東大卒、京大卒の方や、起業の経験を多く持つ人物など、怪しい要素が皆無の、信頼に足る人物で固められているという点もGOODです。

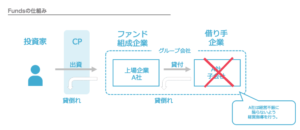

このように事業者としてのリスクは皆無と言えるFUNDSですがココの案件として信頼できます。理由としては

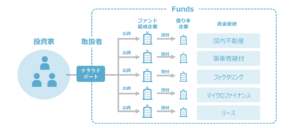

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

5 投資金額が1円から可能という圧倒的敷居の低さ!

6 運用手数料が1%台と非常に安い!(投資家にとって有利!)

はっきり言ってしまえばこのレベルの会社であれば数年後上場しててもおかしくない。

それくらい別格の信頼度を誇る会社と言えます。

また1円から投資できるというのは分配金で再投資可能で、複利で資産運用可能になります。

(クラウドバンクが1000円から再投資可能で最低金額が安かったのですが、fundsは1円から。この点でも投資家にとってありがたい企業と呼べます。)

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

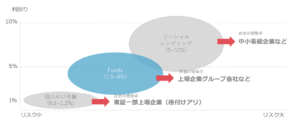

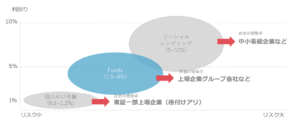

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

またfundsへの出資者も日本を代表する企業であり、fundsも将来的に上場することが見込まれています。

FUNDSは倒産しても最終貸し付け先が返済の義務を負う!これって最強なのでは?

FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(企業体力のない会社に貸し付けをおこなっているクラウドリースやCFFと大きく異なります。。)

maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(マネオ川崎ファンドで大損が確定したのはノンリコースローンのため!)

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

クラウドリースやグリフラは年利10%を超えていましたが、こんな状況になっている。そしてマネオ本体は担保査定能力が一切ないと考えれば、この貸し付け先で年利5%は非常に魅力的。

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。ノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

例えばアイフルに出資した場合、当然の事ながらアイフルはそのお金を元にさらにお金を貸し付けます。

万が一その最終貸し付け先がお金を返せなかったとしても、その負債はアイフルが負い、我々投資家への返済義務を負います。

(このように上場企業の関連会社のため、万が一上場企業の借り手の企業が倒産したとしても、その上場企業が代わりに返済の義務を負います。この点で投資家の安全性が非常に高い。)

これがマネオのノンリコースローンとの異なる、最終貸し付け先のリスクを我々投資家が負わなくても良い点!

アイフルやデュアルタップの財務状況的に急に何かがおきるというのは一切考えられません。この点でFunds

は別格の業者のひとつであると言えます。

貸し付け先が上場企業またはそれに準ずる企業!

何故それが投資家にとって有理かと言えば上場企業はソーシャルレンディングの貸し付け先のように突然倒産する可能性はほぼ皆無。

このように貸し付け先の安全性という意味でもFUNDsは別格の企業といえ、間違いなく投資初心者におすすめできる業者の一つと断言できます。

またFUNDs自身はすでに投資先を明記しており、こちらも匿名化解除の影響は皆無であるといえるでしょう。

(2019年のファンドはほぼすべて数分以内に完売。投資家からの圧倒的な人気がうかがえます。)

上場企業への貸付、ノンリコースローンではないため、最終貸付先に影響されず、上場企業が返済の義務を負うなど投資家にとことん安全なファンドを組成している印象です。

率直に申し上げれば、fundsのファンドは上場企業の社債に近い性質をもち、上場企業の宣伝目的のファンドと言えます。(宣伝目的なので投資家に有利。)

またfunds自身も上場企業の支援を受けており、近いうちの上場が見込まれています。

これに対して投資家としては、fundsは支援が多く、宣伝目的なファンドのため、他の条件のソーシャルレンディング業者と比べて、不公平だ。と考えるのではなく、これほどの投資家有利な条件が重なっているのだから、資産運用先の一つに組み込もう!と判断すべきでしょう。

funds社長藤田雄一朗氏の信頼性は高いのか?

まず氏の経歴から確認していきましょう。

1980年 埼玉県北葛飾郡出身。

- 埼玉県立越ヶ谷高等学校卒業。

- 早稲田大学商学部卒業。サイバーエージェントに入社。

2007年 友人3人とWEB構築やマーケティング支援を行う企業を創業。

事業成長が思うようにいかず歯痒い思いをする。2012年に上場企業に売却。

その際に事業マーケットと参入タイミングの重要性を感じる。

2013年 クラウドバンク取締役に就任。サービス立ち上げに関わる。

成長産業のスピード感やスケール感を肌で感じる。

2016年 クラウドポートを創業。

2018年 総額3.1億円の第三者割当増資を発表。

引受先はB Dash Ventures、AGキャピタル、みずほキャピタルなど。

2018年 第二種金融商品取引業の登録を完了。準備開始から1年4ヶ月を要した。

2019年 ソーシャルレンディング「Funds」を開始。

経歴としては怪しい点はないです。

これ読者の方には覚えておいて欲しいのですが、ソーシャルレンディング事業者で詐欺を行う人物は怪しい過去があります。

藤田氏はクラウドバンクの立ち上げにも関わっていた。

今現在業界最大手になったクラウドバンクの立ち上げに関わっていたというのは大きいですね。

創業期の大変さや赤字時期の苦労。行政処分など数々の苦い思いをしたクラウドバンク。

そのクラウドバンクで実力を付けた。という点で藤田氏の経歴は信用できます。

fundsのメリット、デメリット

fundsのデメリット

現状無し。

しいていうのであれば、利回りが若干低い。

fundsのメリット

上場企業または準ずる起業に貸し付けるという安心感。

匿名化解除に対応済み。

出資企業が大企業で信頼性が高い。

破産法上でも投資家が保護される仕組みになっている。

下記公式サイトで無料で口座登録可能です。(ランクSSSでお勧めの業者と言えます。)

ではFUNDsの安全性がわかったところでなぜこのようにTVなどに積極的にアピールできるのか?

ということについて株主構成の側面から解説していきたいと思います。

FUNDSの株主構成はやはり群を抜いている

FUNDsの株主構成をみるとおのずとどのような立ち位置の会社なのかわかります。

- B DASH VENTURES株式会社

- 伊藤忠テクノロジーベンチャーズ株式会社

- グローバル・ブレイン株式会社

- 伊藤忠商事株式会社

- SV-FINTECH Fund

- みずほキャピタル株式会社

- AGキャピタル株式会社

- 三菱UFJキャピタル株式会社

FUNDs公式サイトより

どこもすさまじいVC(ベンチャーキャピタル)ですが、特に三菱UFJや伊藤忠テクノから出資されているのもすさまじい。

通常であればスタートアップ企業はこのような華々しいデビューも飾れなければ、多くの広告を打つのは不可能です。

ですがFUNDsに関しては、スタートアップ時に上記ベンチャー企業からすでに7億もの出資を受けているため、このような宣伝をうつことが可能。

どのような会社から出資をうけているのか?というのがソーシャルレンディング業者の評価におけるリトマス試験紙の一つといっても問題ないでしょう。

1円から投資できるのもメリット

他のソーシャルレンディング業者の出資額の単位は1万円。(細かく投資ができると評判のクラウドバンクですら1000円単位です。)

しかしfundsは1円単位で再投資可能です。

これが一体どういったメリットがあるかといえば、1円単位で再投資ができるため複利のパワーをフルに使うことが可能。

fundsがauカブコム証券と提携を発表!これでファンドの幅が広がります。

これは投資家にとって朗報でしょう。これによりfundsのファンドの幅も広がる。auカブコム証券の関連企業が組成する新規ファンドの募集。funds投資家は利回りよりも安定性を求める傾向があります。証券会社の硬いファンドがでてくることになる。

投資の幅が広がるのはいいですね。^^

貸付投資の「Funds」を運営するファンズ株式会社(本社:東京都港区、代表取締役:藤田雄一郎)は、2019年12月にauカブコム証券株式会社(本社:東京都千代田区、代表取締役社長、齋藤正勝、以下auカブコム証券)より資金調達を行いました。また、auカブコム証券の顧客がファンズの募集する貸付ファンドに投資しやすくするための販売面でのサービス連携、および、auカブコム証券の関連企業を組成企業とするファンドの組成について検討すべく、合意書を締結いたしました。

本提携の背景・目的

Fundsはこの一年で多種多様な業種のファンドを提供してまいりました。今後、より規模の大きなファンドを組成するにあたり、auカブコム証券と協業し、「Funds for auカブコム」(以下、本サービス)の検討を進めてまいります。

「Funds for auカブコム」に関しては、下記二点を内容として協議を進行しております。

(1)本サービス及びFundsを通じたファンド持分の共同販売

(2)auカブコム証券の関連企業が組成する新規ファンドの募集

なお、実際の本サービスリリースは2020年中を予定しております。funds公式サイトより

また2020年4月にはフリークアウトホールディングズとも提携することが発表されました。これにより不動産以外のファンドへ投資することが可能になりました。

FUNDSはフリークアウトホールディングズとも提携しました。

fundsがメインに扱っていたのは不動産ファンド。しかし今回はネット広告配信サービスをメイン事業とするフリークアウトホールディングズです。

詳細はまだ発表されていませんが利回りFUNDSがメインとしている1~3%台ではなく、WEB広告ということを考えれば利回りが高いファンドが組成させるのでは?と個人的に期待しています。

(マザーズ上場しているため信頼性としてはそれなりに高いのも評価ポイントでしょう。)

貸付投資のFunds、フリークアウト・ホールディングスと新ファンド公開に向けて取り組みを開始

貸付投資の「Funds」を運営するファンズ株式会社(本社:東京都港区、代表取締役:藤田雄一郎)と、株式会社フリークアウト・ホールディングス(本社:東京都港区、代表取締役:本田謙、以下「フリークアウト・ホールディングス」。)は、フリークアウト・ホールディングスの100%子会社である合同会社FOCF(本社:東京都港区、代表社員 株式会社フリークアウト・ホールディングス、職務執行者 永井秀輔、以下FOCF)を通じた「Funds」上での初回ファンド提供に向け、準備を進めてまいります。

株️式会社フリークアウト・ホールディングスについて

フリークアウトグループは、持株会社の株式会社フリークアウト・ホールディングスと、国内外における広告事業(北米、アジアを中心に世界十数か国に進出しています)、DMP事業、Fintech等の新規事業を展開する子会社から成る企業グループです。

funds公式サイトより

fundsについてtwitter上での評判を集めてみた!

#Funds(#ファンズ)で新しいキャンペーンが始まったのでまとめました!

前回よりレベルアップしています。50万円投資すると5000円分の #アマギフ は美味しい🔥

利回りが低めだけど償還はほぼ確実と言えそうです。運用期間が短ければリターン率高め!!#Amazonギフト券https://t.co/QGMZtf2cfB

— IPOキム@クラウドファンディング好き (@IPOkimu) December 15, 2022

こういうキャンペーンをしてたのは知らなかったけど、頂けるものはありがたく使わせててもらいます。#ソーシャルレンディング #Funds pic.twitter.com/Ww2Im786Wy

— きたの (@kitano_income) January 28, 2022

およそ1年前に投資したFundsのアイフル案件が無事に償還されました(^^)

やはり貸付ファンドは値動きがないのがこういう暴落時に心強い!クラウドポートのFunds(ファンズ)で新たな資産運用、貸付投資が魅力的!ソーシャルレンディングとの違いは? https://t.co/lFQx3eYGu0

— クロノ@投資家 (@chrono_investor) February 25, 2020

多くの投資家が抱いている感想としては

- 利回りが低いものの安定して運用できること。

- キャンペーンが熱い

- 投資家はサービスに満足している。

fundsは起業してから6年経過しました。

2016年に起業し、2019年よりソーシャルレンディングサービスの提供を開始。

3年間一度もファンドの元本割れもださずにサービスを続けた。この点が信頼性が高い業者だと言われる所以でしょう。

Fundsの累計募集額は、昨年10月に100億円を突破してから半年余りで200億円を突破、2022年11月には累計募集額約260億円を突破しています。

この間、続々と上場企業等がFundsに参加してきています。

まさに社債にかわる投資。

利回りが低くとも安定性が別格ですね。

WSBにでていたFUNDsは別格の信頼性を誇るソーシャルレンディング業者といえる。

結論としては

1 利回りは低め。

2 倒産時も貸付先が返済の義務を負う。

3 大阪王将など面白いファンドが多い。

4 VCから出資されているため不正は考えられない。

5 数年後の上場が期待できる。

6 貸付先も上場企業。またはそれに準ずる企業。そのため倒産リスクも極めて低い。(東証一部上場企業の倒産など数えるほどしかないですからね。)

7 1円単位で再投資可能。

エニートの結論としてはFundsはランクSSSでおすすめできるソーシャルレンディング業者といえます。

まあ長々と書きましたが要はリスクを負いたくないソーシャルレンディング投資家に一番おすすめなのはFUNDs

ということになります。(以下が公式サイトとなり、無料で口座開設可能です。)

昨日fundsの大人気ファンドであるメルカリとのコラボファンドが発表されました。詳しい内容が気になる方は41秒で満額申込のfundsの伝説のメルカリファンドがきた~!即完売間違いなしも赤字は気になる!

上記記事をご参照ください。

エニートのfundsの通知簿!評価はどう?

funds=良くできました。

いい点

分別管理など安全性が高い。

上場企業に準ずる企業に貸付を行う。

1円から投資可能。

悪い点

利回りが低い。

赤字体質。

7点/10点中

評価

1円単位で再投資でき、安全性が非常に高いためサブの投資先としておすすめ。余っている利息を投資するということで無駄なく効率的に投資ができる。口座開設をしておいても問題ない業者の一社。

下記の公式サイトより無料で口座開設可能です。

最後に気になる!fundsの口座開設のやり方は?

口座開設のやり方だけは書いておくよ

具体的な申し込み手順について、実際の登録画面を用いながら解説していきます。

口座を開設する

クラウドファンディングを始める際にはまず、各事業者のサイトで口座を開設しましょう。口座開設は、以下の5つのステップで完了します。

・web上での個人情報登録

・本人確認書類の提出

・口座開設の審査

・はがき封書の送付・キーの認証

・web上での必要情報登録まずはサービスを選定し、必要情報をweb上で登録しましょう。

基本的にはどのサービスも会員登録の手順は同じです。

利用するサービスを決めたらサイトにアクセスし、「会員登録」ボタンをクリックします。

クリックすると、「仮登録画面」が表示されるので、メールアドレスやパスワードなどを入力し、利用規約や同意書を確認しチェック入れます。

利用規約や同意書に関しては、全ての書類に目を通さなければ仮会員登録申請が完了しないため、全て開くようにしましょう。

入力が完了すると、以下の文面のメールが届きます。

メール記載のURLをクリックすると、本申し込み画面に遷移します。

氏名や性別、生年月日、電話番号、銀行の口座番号などを入力し、本登録を進めていきましょう。

入力を完了し、書類を確認しチェックを入れたら本人確認書類の提出ボタンをクリックします。

・本人確認書類の提出

基本情報の登録が完了したら、次に本人確認書類を提出します。本人確認書類には、

・運転免許証(両面必須)

・写真付き住民基本台帳カード(両面必須)

・パスポートの顔写真貼付面と所持人記載面

・個人番号カード(マイナンバーカード)の表面のみ

・在留カード(両面必須)

・特別永住者証明書(両面必須)

・健康保険証(国保・社保)(両面必須)

が該当します。

「TREC FUNDING」では、上記の内2種類の本人確認書類が必要です。

プルダウンから書類を選択し、必要箇所を撮影し、アップロードしてください。

・口座開設の審査

口座開設に伴い、審査が行われますが、過去に投資の経験がなかったとしてもそれが審査に落ちる要因になるとは限りません。審査内容としては上記の投資経験(適合性審査)に加えて、反社会勢力との繋がりがないかや、登録情報に虚偽がないかなどが挙げられます。

web上での書類提出完了から1週間以内に終了します。

・はがき封書の送付・認証キーの入力

審査が終了すると、クラウドファンディング事業者からはがき封書が送られてきます。

はがきに記載されている認証キーを、マイページで入力すると口座開設が完了します。

このように、手数料もかからず非常に簡単な手順で会員登録が完了しました。

クラウドファンディングサービスの中にはeKYCというweb上で本人確認が完結するものもあります。(2022年現在、TREC FUNDINGでも導入済み)

eKYCは、スマホで自分の顔写真と本人確認書類の原本を撮影することで、瞬時に本人確認が済ませられるため非常に便利です。

eKYCとは?従来の本人確認との違いは?仕組みや導入するメリットについて徹底解説

eKYCで本人確認を行う場合は、審査終了後に本人確認コードがメールで送られてくるため、チェックするようにしましょう。

本人確認が終了し、口座を開設出来たら、早速投資の準備をしましょう。

口座に入金する

クラウドファンディングのサイトで、投資用の専用口座(バーチャル口座)が開設されたことが確認できたら、さっそく入金をします。

クラウドファンディングでは、登録した私用の銀行口座からサイトごとに開設されている専用口座へと振り込み、専用口座の残高から投資ができます。

クラウドファンディング事業者によって専用口座の開設元の銀行は異なりますが、同一の金融機関の口座同士である場合、手数料が引かれないケースがあります。

特にネット銀行であればいつでも手数料無料なので、専用口座がネット銀行である場合は投資用に開設をおすすめします。

せっかくの投資で得たお金であるため、できるだけ手数料を省くよう私用の口座とバーチャル口座を統一するようにしましょう。

上記のやり方で始めて口座開設が完了するよ!

当ブログは初心者向けに記事を書いているため、どのような業者が高利回りなのか?安全性が高いのか?ということについて下記にまとめました。

是非ご活用していただき、より良い投資生活を送れることを願ってやみません。

信頼できるおすすめのソーシャルレンディング&クラウドファンディング業者

こちらが当ブログ一番の人気記事のお勧めできるソーシャルレンディング業者の一覧です。

おすすめできるソーシャルレンディング業者のおすすめファンド一覧

ソーシャルレンディング業者別のおすすめファンドになります。どれも信頼できる優秀な業者の優れたファンドについての解説になります。

ソーシャルレンディング安全でリスクが低い低利回りおすすめ業者ランキング

ソーシャルレンディングファンド比較!業者別お勧め優良ファンドはこれだ!

不正を起こすソーシャルレンディング業者の特徴

みんなのクレジットやラッキーバンクのような業者に引っかからないために、気を付けなければならない点をまとめました。ご参考にしてください。

危険でリスクが高い不正を行うソーシャルレンディング業者の特徴!信頼できる業者の見極め方!

今回の話のメインとなったFundsの公式サイトになります。(無料で口座開設可能です。またキャッシュバックキャンペーンの対象になります。)

![]()