TSON FUNDING(ティーソンファンディング)のご出資者登録はこちら

![]()

AGクラウドファンディング(1000円分のギフト券プレゼント中)

Contents

- 1 土地建物への第一抵当権、LTV80%!見事にファンドは100%以上の応募になりました!

- 1.1 CAPIMAの新ファンドはどんなファンド?

- 1.2 CAPIMAってどんなサービス?運営元は信用できるの?

- 1.3 6000円の金配りキャンペーン!capimaのキャンペーンがすごすぎる!

- 1.4 72クラウドの運営者と決算情報はどう!?

- 1.5 72クラウドは知名度が低い今が投資のチャンス!

- 1.6 COZUCHIは信頼できる不動産クラウドファンディング業者といえるのか?

- 1.7 COZUCHIの今の募集されているファンドがボーナスすぎわろた笑。信頼できるパターンの年利10%

- 1.8 物件情報

- 1.9 区分情報

- 1.10 大家.comは信頼できるクラウドファンディング業者といえるのか?

- 1.11 オーナーズブックは信頼できる不動産クラウドファンディング業者といえるのか?

- 1.12 CREAL(クリアル)は信頼できる不動産クラウドファンディング業者といえるのか?

- 1.13 Rimpleは信頼できる不動産クラウドファンディング業者といえるのか?

- 1.14 キャンペーン概要Outline

- 1.15 ついてツイッター上での評判を集めてみた!

- 1.16 不動産型クラウドファンディングは分散投資が正解!

不動産投資クラウドファンディングとは何なのか?最初に仕組みを解説!

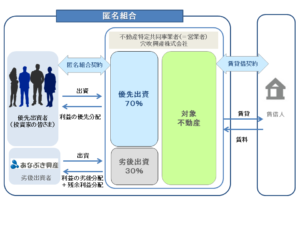

まずはじめに不動産投資クラウドファンディングとは何なのか?その仕組みついて通常個人で購入する場合との違いについて踏まえながら解説してきたいと思います。

通常の不動産投資であれば個人が物件にたいして投資を行いますが、不動産投資型クラウドファンディングであれば、出資者を募り、共同で物件を購入することになります。

ですので少額から(1万円から)投資をすることが可能。このように敷居が低いのが不動産投資型クラウドファンディング業者の特徴です。

不動産クラウドファンディング業者は劣後出資者として投資家と一緒に出資しています。(これかなり重要です。)

そのため事業者と投資家が同じ方向を向いているセイムボート(同一の船。売却という出口に向かい運命共同体です。)。事業主も出資している以上、投資が失敗したら事業主も損します。

ですので真剣に売却に向かう。この点で個人でのよくわからないワンルームマンション投資をすすめてくる不動産会社や匿名化制度を悪用し、土地の担保価値を水増しする。ファンドの担保住所を記載しなくてもいいという制度を悪用し、実際のファンドが存在しなかったなど不正行為が横行したソーシャルレンディングと大きく異なり、不動産クラウドファンディングの安全性が高いといえます。

では次に各不動産クラウドファンディング業者の安全性について解説していきたいと思います。

ジョイントアルファは信頼できる不動産クラウドファンディング業者といえるのか?

東証一部上場企業の穴吹興産が運用するジョイントアルファは信頼できる不動産クラウドファンディング業者といえるのでしょうか?

信頼性について徹底調査を行いました。

ジョイントαを運営する穴吹興産の信頼性は?

ジョイントアルファを運営する穴吹興産は上場企業。

そしてその上場している市場もマザーズではなく東証一部上場企業です。

この時点でポンジスキームのような詐欺リスクは皆無。外部の監査法人が入っているわけですからね。

また2018年に運用開始されてから早3年。一度も元本割れがなく、投資家に利息と元本を償還し続けているという実績は別格といえます。

では次に社長の経歴はどうでしょうか?

穴吹興産の社長の経歴も問題点なし

いわゆる創業者一族の社長です。

穴吹夏次氏の息子である穴吹忠嗣氏が社長を務められます。

私は創業者社長も特に問題視しておりません。下手な後継者争いがないという言えますし。

そしてその業界を継いだ人物であれば、信頼性という点で特に問題ありません。

穴吹 夏次(あなぶき なつじ、1909年7月29日 – 2000年10月24日)は、株式会社穴吹工務店元社長。地方の建築業者だった穴吹工務店を、全国展開のデベロッパーに成長させた。また、穴吹興産や学校法人穴吹学園の創業者でもある。

このようなバックグラウンドであれば、不動産クラウドファンディング業者を運営されるのも納得。

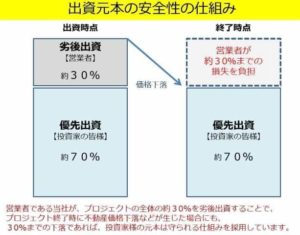

では今度はjointαのサービス自体について解説していきたいともいます。注目すべき点は本ファンドの劣後出資の割合が30%のなっている点。

crealは10%、FANTAS fundingは20%です。劣後出資者の割合では最高峰といっても過言ではないでしょう。

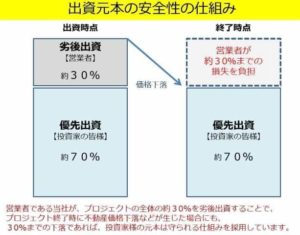

先ほど簡単にご説明しましたが劣後出資という仕組みは投資家安全性が高い。

というのも投資家と運営業者(この場合はジョイントアルファ)が共同で出資します。

更にジョイントアルファは30%の劣後出資者。この劣後出資者というのは優先出資者(我々投資家)よりも優先して損をします。

つまり30%までの価格の下落であれば、ジョイントアルファが損をするのみで投資家は損をしないという仕組みになっております。

東証一部上場企業で業績好調の穴吹興産が都心の一等地にファンドを組成して、30%の劣後出資者で年利4%近く。

控えめに言っても神のようなファンドです。

さらに言えばジョイントアルファは穴吹興産の宣伝目的でファンドが組成されているため、万が一のケースでも自社買いを行い投資家に損をさせないような仕組みとなっています。

控えめに言っても(以下略)

このように投資家は安全性を最優先した場合、ジョイントアルファは圧倒的に投資適格を満たしている業者といえます。

東京の地価下落率はリーマンショック時でも15%

100年に一度しかこないといわれたリーマンショック時でも東京の都心の下落率は15%。

(100年に一度しかこないといわれるリーマンショックがなんどもきてたまるかと思いますが。)

そして本ファンドの立地条件は豊洲。(東京都心です。)

そして30%の劣後出資者となるのがジョイントα。

これから導き出される答えは一つ。

リーマンショック級の不況が来たとしても、30%の劣後出資者にジョイントαがなっている以上、投資家が元本割れをし、損失をだすことは皆無!(リーマンショックをはるかに上回る不況ですか?起きてたまるか。という話です。)

これがジョイントαの強みでしょう。

またここで改めて強調したいのが、東京の地価の下落率がリーマンショック時でさえ15%。コロナよりはるかに強力であったSARSでも10%にいかなかった。

言い換えれば安全性を重視するのであれば、30%の劣後出資者を東証一部上場企業が行っている以上リーマンショック級にすら耐えられるjoint αは屈指の投資先といえます。

またジョイントアルファはコロナ禍のホテル高松ファンドを無事イグジットさせました。

このコロナ禍でホテルファンドが適正価格で売れたとは思えません。jointαのホテルファンドは親会社が買い取ったというのはあり得る話。

じゃあなんでそんなことをしたの?&できたの?ということなのですが、

ジョイントアルファの目的は不動産CFで儲けることではなく、そこで獲得した顧客に現物不動産を売ることが彼らの目的です。ですので

1 不動産CF事業で顧客に赤字を出すわけにはいかない。

2 運営している穴吹興産は上場企業で業績好調。ホテルを自社買いしてもいくらでもどうにもなる。

3 最終目的として現物不動産を顧客に買ってほしい。

3はどの不動産CF業者も一緒なのですが、上場企業系はその買ってもらう過程で投資家を損をださないようにすることが理論上可能(自社買い)ですが、非上場系はその手法は不可能。

無論他の不動産CFはしっかりやられてはいたのですが、このコロナという予想ができなかったため、ホテルファンドは相当厳しい。というのが続いています。

その点で無茶ができる業績が好調な上場系不動産クラウドファンディング業者に投資をする。というのも有効な戦略です。

ジョイントアルファは出金手数料をジョイントアルファが払ってくれます。

これも大きなメリット。入金時は手数料がかからないネットバンクをつかって入金。出金時はジョイントアルファが費用をもってくれる。

これによってよけいな手数料をかけずに投資家は資産運用することが可能になります。

こういった点うれしいですね。

ジョイントαのデメリットは?

最低出資金額が10万円でややハードルが高い点でしょう。

他のソーシャルレンディング業者は1万円から出資できるわけですからね。

ただ複利のパワーなどを使うのにあたって10万円というのは適切な数字ともいえます。

個人的にはそこまでデメリットだとは感じません。(投資初心者に若干ですがハードルが高いなと思いますが。)

ジョイントアルファから新案件!利回り!立地文句なし!

今回のファンドはスーパーマーケットのファンドです。

立地条件も隣に高層マンションが併設されており、(雨の日も濡れなくていい。というのは圧倒的に有利な条件ですね。)

また駅地下なのもgoodです。

では本ファンドの利回りと運用期間。そして投資家の安全性について再度確認していきたいと思います。

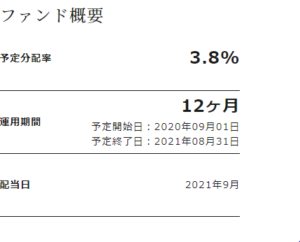

リニューアルファンドは利回り3.8%!運用期間は12か月!

結論かなりおすすめなファンドです。

利回りも高く、運用期間もそこまで長いわけではない。売り上げが十分考えられるスーパーのファンドで賃料も問題なく入ってくるレベルといえます。

下記公式サイトより無料で口座登録可能です。(私も2分程度で登録できました。)

また上記の豊洲ファンドに投資成功しました。今後も優秀なファンドを組成してくれることを期待したいですね。

口座開設のやり方は?

特段難しいことはありません。

まずは公式サイトにアクセスし、口座開設申請を行います。

手順としては以下の通り

① まずはメールアドレスの登録、秘密の質問の回答を行います。

② 口座開設を個人or法人で行います。(当ブログを読まれている方は個人になります。)

③ 個人情報と入出金口座の登録(つまり使う銀行ですね。)

④ 投資経験の有無などが聞かれます。そのままの流れに沿って回答しましょう。

⑤ 本人確認書類を提出します。

具体的に言えば下記のどれかを用意しましょう。

運転免許証

印鑑登録証明書

各種健康保険証

パスポ-ト

住民票の写し

住民基本台帳カード

公式サイトより

⑥ これで口座開設申請が完了。数日後に本人確認書類がとどきますので、それを受け取った時点で口座の開設が完了します。

(また今現在口座開設のみで1000円分のギフト券がもらえます。)

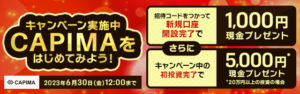

CAPIMAから50万円の現金給付キャンペーン開始!口座開設のみで1000円現金でもらえる!?

これちょっと破格すぎませんか?

<キャンペーン概要>

期間 :〜2023年7月末日まで

対象者:指定のブログ経由で「口座開設(投資家登録)」をした方

または「20万円以上の投資完了」※をした方

※1つのファンドに対して20万円以上の投資完了が条件です。

※先着方式により、20万円以上の投資申込を頂いたとしても確定せず、20万円以上 の投資完了とならない場合があります。

※1,000万円以上の投資で50万円

※既存ユーザーは対象外です。

<特典について>

「口座開設(投資家登録)」をしたユーザー:現金1,000円を付与

加えて、

20万円以上の投資完了で 現金5,000円を付与

50万円以上の投資完了で 現金14,000円を付与

100万円以上の投資完了で 現金30,000円を付与

500万円以上の投資完了で 現金200,000円を付与

1000万円以上の投資完了で 現金500,000円を付与

例)

口座開設+20万円の投資完了 合計 現金6,000(1,000+5,000)円 の付与

口座開設+50万円の投資完了 合計 現金15,000(1,000+14,000)円の付与

口座開設+100万円の投資完了 合計 現金31,000(1,000+30,000)円の付与

口座開設+500万円の投資完了 合計 現金201,000(1,000+200,000)円の付与

口座開設+1,000万円の投資完了 合計 現金501,000(1,000+500,000)円の付与

付与方法:会員登録後マイページ上にあるデポジット口座に直接入金。

2023年7月末までに付与予定。

<注意事項>

・会員登録時の入力フォームの招待コードに「CAPIMA2305」を必ず入力をお願い致します。

※紹介コードの記載が無いユーザーは特典付与対象外となります。

・現在会員の方、また過去にCAPIMAを利用したことがある方(退会済みを含む)は本キャンペーン対象外です。

新規会員登録時に下記の通り「CAPIMA2305」の入力をお願いします。

※口座開設完了で1,000円の現金プレゼント!

※さらに投資完了で最大50万円の現金プレゼント!

(招待コード:CAPIMA2305)

20万円の投資で6000円のバック!年利3パーセントアップキャンペーン!

これちょっと破壊力がありすぎるキャンペーンではないでしょうか?

これはやっぱり新規業者の新規キャンペーンですね。かなり厚めの予算を取っているな。と感じます。

CAPIMA(キャピマ)公式サイト(1000円+5000円もらえます。)

土地建物への第一抵当権、LTV80%!見事にファンドは100%以上の応募になりました!

5月24日時点でついに募集が100%を超えました。

CAPIMAファンドなかなか100%になることがなかったのでうれしいです。

埋まった理由としては簡単に言えば

好立地かつ第一抵当権を保有しておりLTVが80%だったからとしか言いようがないですね^^

CAPIMAの新ファンドはどんなファンド?

ファンド概要

| 募集額 | 40,000,000円 |

|---|---|

| 最低成立金額 | 20,000,000円 |

| 1口金額 | 100,000円 |

| 最低投資口数 | 1口 |

| 最低投資金額 | 100,000円 |

| 予定運用期間 | 11ヶ月 |

| 募集開始日 | 2023/05/15 |

| 募集終了日 | 2023/05/30 |

| 投資実行予定日 | 2023/06/01 |

| 終了予定日 | 2024/04/30 |

| 利益配当方法 | 毎四半期 |

本ファンドでは、有限会社大成産業に対して「不動産の取得・リフォーム資金」として貸付が行われます。

物件名: 五反田コーポラス

所在地: 東京都品川区東五反田1-4-11(J R山手線 五反田駅から徒歩3分)

構造: 鉄骨鉄筋コンクリート造

階建: 3階 / 8階

築年月: 1981年7月

間取り: 2LDK(リフォーム後)

床面積: 62.28㎡

有限会社大成産業は創業から25年超の実績のある不動産会社です。

主な事業は、①設計・建設事業、②リフォーム事業、③不動産売買事業となります。

当該貸付については、取得予定の不動産に対して第一抵当権を設定することにより保全されます。

貸付の弁済については、当該不動産(土地及び建物)の売却代金、金融機関による借換え、または自己資金にて行われます。

【取得予定の不動産の概要】

取得予定の不動産は、JR山手線 五反田駅から徒歩3分の非常に恵まれた立地にあります。周辺には、飲食店やドラックストアなどの店舗が多数あり生活に大変便利な住環境です。品川駅や渋谷駅にもほど近い(5km圏内)ことから、職場に通いやすい住居を探す会社員や、アクティブな外国人にとって最適な物件です。また、高級住宅街として知られる島津山エリア(※)に隣接していることから、山手線内でも有数のブランド力の高い地番です。

当該物件の2023年5月8日時点での外部不動産鑑定士による評価額は5,000万円です。

本ファンドの募集金額4,000万円ですので、LTV80%ということになります。

本ファンドに関連する貸付については、不動産(土地・建物)に対して第一抵当権を設定することにより保全されます。

当ブログの読者の方だとご存じだと思いますが、LTVは低ければ低いほど安全性が高まります。

(この評価は外部の不動産鑑定士がグルになって不正をしていたら意味はないです。例:maneo)

ただこの数年間出ていた新規事業者で旧来型のソーシャルレンディング詐欺を行っていた業者は見たことがありません。

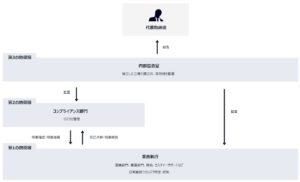

そして以前お話ししましたがCAPIMAは監査の体制が十分すぎるほど整っています。

CAPIMAってどんなサービス?運営元は信用できるの?

私のように初期からソーシャルレンディング業者に投資をしている人間からすると、運営元の信頼性こそすべてという考え方になってしまいます。

(最近クラウドファンディング投資を知った方はmaneoやラッキーバンクなどの詐欺を行った業者を知らない方も多い。)

ですので業者とメンバーを確認していきましょう。

これはちょっとしたコツというか経験則なのですが、過去詐欺を行うような業者の人間は顔出しを嫌がります。

前面に顔出しをしている業者のが信頼性は高いです。

| 社名 | アバンダンティアキャピタル株式会社 |

|---|---|

| 設立 | 2019年9月20日 |

| 代表取締役 | 舩越 亮 清水 基嗣 |

| 本社 | 東京都千代田区有楽町1-12-1 新有楽町ビル10階 |

| 事業内容 | ・金融商品取引業 ・不動産関連事業 ・インターネットによる情報提供サービス業 |

また会社の資本金は6000万円です。

会社のウェブサイトには、2人の代表者と古川峻氏という公開が公開されています。彼らの経歴は素晴らしく、慶応大卒や海外の大学での学歴、外国の証券会社での勤務経験など、非常に華麗なものであるといえます。

確かに、彼らが優秀かどうかは、経歴だけでは本質的にはわかりません。

また、優秀であっても、サービスやファンドが良質であるといことを保証するとは限りません。

しかし名前や件名を公開することで、サービスの本気度を感じることができます。

彼らが提供するのはいわゆる融資型のソーシャルレンディングサービスです。

要点としては

彼らの過去に怪しいところはない(というか優秀)会社自身も怪しいところがないため投資先として欠格しているとは言えないでしょう。(みんなのクレジットなど社長の過去が怪しすぎる業者もたくさんありました。)

そのうえでガバナンスが整っているのかを確認しましょう。(そもそも論ですが詐欺業者であった場合見かけ上のガバナンスがしっかりしているかどうかというのは全く意味がありません。)

フェーズを分けて融資先をチェック。最終的にはモニタリングを行って業者の安全性をチェックする。

いいですね。徹底的に調査されています。

貸付先が焦げないかどうかは非常に重要です。

6000円の金配りキャンペーン!capimaのキャンペーンがすごすぎる!

ちょっとすごすぎるキャンペーンですね。1口10万円の投資で2口投資をするだけで5000円分のバックが受けられるわけですから。

さらに口座開設のみで1000円ももらえます!

<キャンペーン概要>

期間 :〜2023年7月末日まで

対象者:指定のブログ経由で「口座開設(投資家登録)」をした方

または「20万円以上の投資完了」※をした方

※1つのファンドに対して20万円以上の投資完了が条件です。

※先着方式により、20万円以上の投資申込を頂いたとしても確定せず、20万円以上 の投資完了とならない場合があります。

※1,000万円以上の投資で50万円

※既存ユーザーは対象外です。

<特典について>

「口座開設(投資家登録)」をしたユーザー:現金1,000円を付与

加えて、

20万円以上の投資完了で 現金5,000円を付与

50万円以上の投資完了で 現金14,000円を付与

100万円以上の投資完了で 現金30,000円を付与

500万円以上の投資完了で 現金200,000円を付与

1000万円以上の投資完了で 現金500,000円を付与

例)

口座開設+20万円の投資完了 合計 現金6,000(1,000+5,000)円 の付与

口座開設+50万円の投資完了 合計 現金15,000(1,000+14,000)円の付与

口座開設+100万円の投資完了 合計 現金31,000(1,000+30,000)円の付与

口座開設+500万円の投資完了 合計 現金201,000(1,000+200,000)円の付与

口座開設+1,000万円の投資完了 合計 現金501,000(1,000+500,000)円の付与

付与方法:会員登録後マイページ上にあるデポジット口座に直接入金。

2023年7月末までに付与予定。

<注意事項>

・会員登録時の入力フォームの招待コードに「CAPIMA2305」を必ず入力をお願い致します。

※紹介コードの記載が無いユーザーは特典付与対象外となります。

・現在会員の方、また過去にCAPIMAを利用したことがある方(退会済みを含む)は本キャンペーン対象外です。

新規会員登録時に下記の通り「CAPIMA2305」の入力をお願いします。

これさえしていただければキャンペーンの対象になりますのでお忘れないようにお願いします。

さていつも通りの口座開設のやり方になります。

上記のように(招待コード:CAPIMA2305)こちら入力を忘れないようにしてください。

【STEP 1】 トップ画面上部の「新規口座開設」ボタンから、お客様情報や本人確認資料、マイナンバーなどを登録してください。

【STEP 2】 登録した情報も併せて、審査を行います。審査基準については公表されていないため、ご了承ください。

【STEP 3】 本人確認キーを記載したはがきが届きますので、MyPageから登録を完了させてください。 本人確認キーの登録が完了すると、デポジット口座への入金や商品のお申し込みが可能になります。

※ご登録から登録完了までには、3~5営業日程度かかる場合があります。また、不備があった場合や多数の申込がある場合は、口座開設までに時間がかかりますので、ごご了承ください。

メールアドレスの登録後指示通りに進めていけば口座開設可能です。

マイナンバーや免許証の写真はPC内に保存しておけばすぐに対応できるでしょう。

以下が公式サイトとなり、無料で口座開設&キャッシュバックを受けることが可能です。

CAPIMA(キャピマ)公式サイト(5000円もらえます。)

太陽光発電やウェルネスファンドは正直どうかな?と思う投資家は非常に多い(僕も気持ちがわかります。)

ですのでCAPIMAは不動産ファンドは投資先として十分ありでしょう。

CAPIMA(キャピマ)公式サイト(6000円もらえます。)

72クラウドの運営者と決算情報はどう!?

不動産クラウドファンディング投資家が気にしなければならない最優先事項はその不動産クラウドファンディング業者が信頼にたるかどうか?

では72クラウドの信頼性はどうなのでしょうか?

東証プライム上場企業「大東建託」の100%子会社である「株式会社インヴァランス」が運営する不動産クラウドファンディング業者になります。

つまり上場企業の傘下の不動産クラウドサービスです。

いままで問題を起こしたサービスは零細企業や何ら裏付けがない会社。

この時点で72クラウドの信頼性はかなり高いといえます。(上場企業は当然のことながらレピュテーションリスクを気にします。ですので本気でファンドの運営を行います。)

社名 株式会社インヴァランス

設立 平成16年5月

代表取締役 小暮 学

資本金 1億4300万円(143,000,000円)

主要株主 大東建託株式会社(100%)

東証プライム上場企業で「売上高1.58兆円、自己資本3,880億円」

今現在100社以上ある不動産クラウドファンディング業者ですが、ここまで大規模な会社が運営しているのはほとんどありません。

率直に言ってしまえば、日本屈指の不動産業界の会社が運営している不動産クラウドファンディング業者ということになります。

また直接運営している株式会社 株式会社インヴァランスの決算報告なのですが、

| 決算期 | 2022年3月期 |

|---|---|

| 純利益 | 3.86億円 |

| 利益剰余金 | 69.37億円 |

| 自己資本 | 65.89億円 |

| 総資産 | 128.96億円 |

うん。すばらしい決算ですね。

これだけ業績が好調の会社が運営しているというのは投資家として心強いです。

株式会社インヴァランスも投資用マンションの業者としての実績も十分であるため、ばっちりでしょう。

72クラウドは知名度が低い今が投資のチャンス!

今募集されている第5回ファンドは抽選式なのですが、まだ投資倍率が200%を超えた程度。

第一回~四回までは投資倍率が100%台でした。

同じような信頼性を誇るプロパティエージェントが行っているサービスのRimple(リンプル)は倍率1000%(10倍以上)になることも珍しくありません。

ちなみにですがrimpleも上場企業が運営しているすばらしい不動産クラウドファンディング業者であるため、投資先のポートフォリオに加えることを強く推奨します。

以下がrimpleの公式サイトなります。

つまりどういうことかといえば、今後間違いなく投資倍率が大幅にあがるであろう72クラウドに投資をするのであれば今がチャンスということになります。

では今募集中のファンドを見ていきましょう。(また別件ですが近日中に新規ファンドが公開されます。)

(まだ投資倍率が200%台だと!?)

ファンド概要

【匿名組合型】

・想定利回り : 4.0%(年率・税引前)

・申込下限:10口(1口10,000円)

・運用期間 : 12ヶ月

2023年6月21日~2024年6月20日(366日)

・当選発表: 2023年6月1日

・分配金振込:2024年8月31日まで

投資のポイント

1、優雅な日常を支えるスマートでパワフルなレールアクセス

「麻布十番駅」、「白金高輪駅」を徒歩圏にするポジションは、東京メトロ南北線、都営大江戸線、都営三田線の地下鉄3路線を利用できるパワフルなアクセシビリティを発揮します。六本木をはじめ、目黒、渋谷、銀座など都心主要駅へ目的に合わせてダイレクトにアクセスも出来ます。多忙なビジネスシーンはもちろん、休日もストレスフリーに優雅な都心ライフを満喫させてくれるラグジュアリーなマンションです。2、IoT搭載の投資用物件

インターネット技術の発展により、生活に身近になったIoT技術が搭載された「スマートホーム」です。専用アプリをダウンロードするだけで外出先からスマートフォンで照明やエアコンのオンオフができる先進のホームコントローラーを設備。暑い夏や寒い冬でも、快適な室内環境で気持ちよく帰宅できるだけでなく、帰宅前に照明を付けておけば防犯上の安心へと繋がります。投資スキーム

本ファンドでは、優先出資者及び劣後出資者による出資を資金の源泉として、

1.対象物件を取得します。

2.運用期間中に対象物件の賃借人から得られる賃料を基にして投資家の皆様へ配当を行います。

3.対象物件売却時の売却代金を基にして元本の償還を行います。

お客様に安心して運用していただくために「優先劣後方式」を取り入れています。

お客様の出資額を全体の95%までの「優先出資」とさせていただき、残りの5%を株式会社インヴァランスによる「劣後出資」とします。

万が一運用による損失が発生した場合でも5%まではお客様の元本は守られるというしくみとなります。

立地が麻布十番。さらに5%の劣後出資がついている。

にもかかわらず利回りが4パーセントもある!

築浅で好立地!さらに自社物件!

すいません。あまり良すぎて興奮してしまいました(笑)

こんな優良ファンドはめったに出てきません!

まだ抽選倍率が200%ということなので当選の可能性は十分ありますね。

今後人気の上昇とともに間違いなく投資が難しくなる業者と断言できます。

このような投資ができるチャンスを逃さない。それが勝ち組投資家への道ですね。

また第6回ファンドの詳細が分かり次第記事にしたいと思います。

下記が公式サイトになりファンドの詳細確認。また無料での口座開設が可能です。(あまりに良すぎるファンド揃い!みたらびっくりすると思います。)

また以下が先ほど少し話したrimpleの公式サイトなります。(こちらも本当に優良業者です。)

COZUCHIの年利12%ファンドについて考察しますか。

COZUCHIは信頼できる不動産クラウドファンディング業者といえるのか?

<追記>

今現在年利12%でイグジットが決まっているボーナスファンドが登場しています。これは絶対投資をした方がいいレベルのファンドと断言できますね。

<以上>

衝撃的なファンドの募集を行うことを発表した不動産クラウドファンディング業者COZUCHI.

まずCOZUCHIの事業者としての信頼性について解説したいと思います。

| 項 目 | その内容 |

| 会社名 | 株式会社SATAS |

| 所在地 | 〒107-0062 東京都港区南青山2-24-15 青山タワービル9階 |

| 設立 | 1999年7月01日 |

| 資本金 | 1億円 |

| 代表者 | 代表取締役 小林秀豪 |

| 登録免許 |

|

不動産特定事業者の認可を取っており、仕組み上詐欺はあり得ません。

資本金も1億程度ですので、中規模の不動産会社というイメージでいいでしょう。

衝撃的な年利12パーセントファンドについて解説したいと思います。

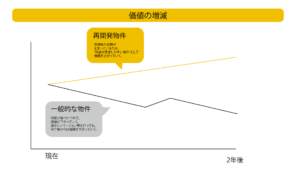

本ファンドは、西武新宿線の高架化に伴う再開発により収用される予定の物件を投資対象としています。

一般的に、住居系の不動産は超都心の一部エリアの除き、経年劣化と共に資産価値が減少する傾向が見られます。

本物件も、通常であれば、経年劣化と共に賃料の下落、要求利回りの上昇等の影響などから、資産価値が下落していくものと考えています。

しかし、本物件は都市計画施設の整備予定エリア内にあり、将来的に収用される可能性があるため、今後は資産価値が上昇するものと思われます。なお、今回は、将来的な収用を視野に入れた金額での早期売却を想定しているため、運用期間6ヵ月での短期ファンドとなっています。

年利12%ファンドの要約をしてしまうと下記の通り

簡単に要点をまとめてしまうと

- COZUCHIがキャピタルゲインの利益のうち、25%を上限なしに投資家に配当する(そのため高利回りになりうる。)

- 運用期間は6か月と短期

- COZUCHIが61%の劣後出資者(投資家の安全性が極めて高い。)

- 売却益を投資家に分配することでこれほどの高利回りを狙えることになっている。

- 再開発の結果不動産価値があがり、その結果これほどの高利回りが狙える。

本件はバリューアップを行うことで、インカムゲイン+キャピタルゲインで12%を目指すとのこと。

ロジックとしてはあり得ますし、知名度向上のためにボーナスファンドを組成しているのでしょう。

ただ個人的な率直な感想を言ってしまうと同時期に募集される年利10%のファンドのが、物件として好立地ですので僕はそちらの方に厚めな金額を投資しようと思います。

COZUCHIの今の募集されているファンドがボーナスすぎわろた笑。信頼できるパターンの年利10%

お金のためなら詐欺業者を大絶賛していたブロガーさんは年利10%を超える公共事業を行うトラストレンディングは公共事業であるためその利回りはあり得る!

みたいなくっそ頭がわるいことを主張されていましたが、ソーシャルレンディングやクラウドファンディングで利回り10%あり得ません。

年利10%があり得るのは

- 詐欺であるケース(みんなのクレジット、トラストレンディング、グリーンインフラレンディング)

- 初回のボーナスファンドのケース(Rimple,fantas fundingそして今回のCOZUCHI)

2のケースなのですが、不動産クラウドファンディングは詐欺を行うことは仕組み上不可能。

今回のCOZUCHIは顧客募集用のボーナスファンドですね。

まあ私は詐欺でなく、年利10%であれば喜んで投資させていただきます。

武蔵新城で年利10%で劣後出資65%の衝撃

川崎フロンターレサポであればみなさん良く使われる駅の一つでしょう。

人口も多く活気がある土地ですので、不動産価値が急激に落ちるということあり得ません。

事業者が65%の劣後出資=1000万の土地が350万以下にならない限り投資家が元本割れすることがない。

であればもうこのファンド投資家の勝利でしょう。

予定分配率

10%

出資期間

6ヶ月

1口出資額

1万円

募集金額

¥ 134,000,000

応募期間

3/18 18:00~

4/28 13:00抽選まで30日

つまり本ファンドで投資家が元本割れすることは基本的に考えられない。

事業者が破綻した場合のみ投資家が元本割れるのでは?

| 項 目 | その内容 |

| 会社名 | 株式会社SATAS |

| 所在地 | 〒107-0062 東京都港区南青山2-24-15 青山タワービル9階 |

| 設立 | 1999年7月01日 |

| 資本金 | 1億円 |

| 代表者 | 代表取締役 小林秀豪 |

| 登録免許 |

|

やはり企業体力としては東証一部上場企業級ではなくcrealやfantas funding級ですね。

ただ特に今現在問題なさそうなので、私は本ボーナスファンドに投資をして投資成功した場合しばらく本事業者に投資をしないというヒット&アウェイを行います。

募集は4月28日まで。今から登録しても余裕で間に合いますねw

抽選制で応募するのはタダ。まだ知名度が低いため十分当選する可能性があります。

1口1万円から投資ができるのもGREAT.

今回のファンドは超ボーナスファンドですので私は投資をしますし、みんなでお金を増やしたいですね^^

以下がCOZUCHI公式サイトとなり、無料で口座開設可能です。(まあ実際どちらもファンドもボーナスファンドで抽選にあたったらかなりラッキーという感覚でいいでしょう!)

COZUCHI!ボーナスファンドがでてきました!

久しぶりにここまで興奮するファンドがでてきました!

これはやりすぎです!絶対投資したいです!

ではまず最初にファンドの詳細を見ていきましょう!

田端exitファンドの利回りは年利12%!それも驚異の数字だがそれ以上の魅力は?!

まずはじめに基本状況である利回りと運用期間、そして立地条件について書いていきましょう。

ファンド概要

・募集総額:ファンド総額:132,300,000円 / 13,230口

・1口出資額:10,000円

・想定利回り(年利):12%

・運用期間:3ヶ月(6/16 ~ 9/15)

・出資金振込日 : 6/5 ~ 6/13

・配当実施予定日 : 10/31

年率12%で運用期間が3か月!

この期間でこれはボーナスファンドですね。

では次に立地です。

物件情報

| 物件名 | 田端事業用地《EXITファンド》 |

|---|---|

| 所在地 | 東京都北区田端2丁目3-16 |

| 最寄駅 | JR山手線「田端」駅 徒歩9分、「駒込」駅 徒歩13分、「西日暮里」駅 徒歩13分 |

| 物件種別 | 事務所・共同住宅 |

| 駐車場 | あり |

| 竣工日 | 昭和49(1974)年1月15日 |

区分情報

| 対象不動産の100%の持分を投資対象としています。予定分配率12.0%(内訳:インカムゲイン0.1%、キャピタルゲイン11.9%) |

|---|

山手線の田端や駒込駅から徒歩圏内。

これはかなりの好立地といえます。

一般的なケースでいえばの懸念事項は!?

通常のケースであれば、キャピタルゲイン11.9%。

本当にそれほどバリューアップして売れるのか?という不安は常に付きまといます。

そのうえで投資判断は個々ですべき。というのが私の通常のケースの場合の結論への持っていき方。

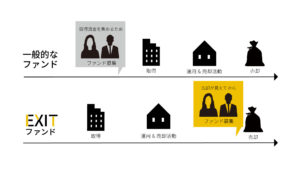

しかし今回は違います。

なんとすでにイグジット(売却先)が決まっているという圧倒的なボーナスファンドになっているのです。

本ファンドはすでにイグジット先が決定!どうやったら投資家損ができるんですか?

つまりもう売却価格が決まっており、配当が出せることが確定しているということですよね?

となると本ファンドって

投資家が損するのが不可能な仕組みになっているのでは?

JR山手線沿線にある事業用地

本ファンドは、JR山手線「田端」駅徒歩8分にある土地約200坪および建物を投資対象としており、売却によるキャピタルゲインを主に分配する方針のファンドです。

田端駅は山手線沿線の駅としては静かな環境で、閑静な住宅エリアです。駅の東側には住宅とオフィス、学校などが混在した街が広がっており、対象物件が位置する東南側には長年にわたり地元に愛されている、人情味あふれる商店街があります。

事業用地として売却が決定

現在、賃貸マンションとして稼働していますが、契約のほとんどが定期借家契約となっており、開発用地としてのポテンシャルがあることから、事業用地として既に売却が決定しています。売買契約上、決済日は2021年8月末となっていますが、決済日が延期されるリスクを織り込み、本ファンド運用期間は同9月15日までの3ヵ月間としています。契約どおり決済された場合は、運用終了日が早まる可能性があることをご理解ください。

定借であればその後も問題なく開発できますね。

本当にこの図にある通り。

売却できないリスクがほぼ回避できるのが本件の圧倒的な強みでしょう。

唯一損をするのがCOZUCHIがこの間に倒産してしまうリスク

ただこのリスクを言い始めると上場系のCF以外に投資ができなくなってしまう&短期間の間に業績が大幅悪化することは全く考えられない。

ですので本ファドに関して言えばリスクはかなり低いといえます。

COZUCHI田端ファンドへのエニートの結論は?

10点/10点(満点)

ただのボーナスファンドです。本当にありがとうございました。

また募集期間が

一般募集詳細

・募集金額:102,300,000円/10,230口

・募集期間:5/21 19:00 ~ 6/4 13:00

・募集方式:抽選(当落通知日 : 6/4 ) ※初めて投資される方は当選確率3倍

・申込上限口数:なし

6月4日までで抽選制。

であれば今から口座開設しても十分間に合いますね。

以下のCOZUCHI公式サイトより無料で口座開設可能です。(めちゃくちゃ優良ファンドだとお世辞抜きで思います。)

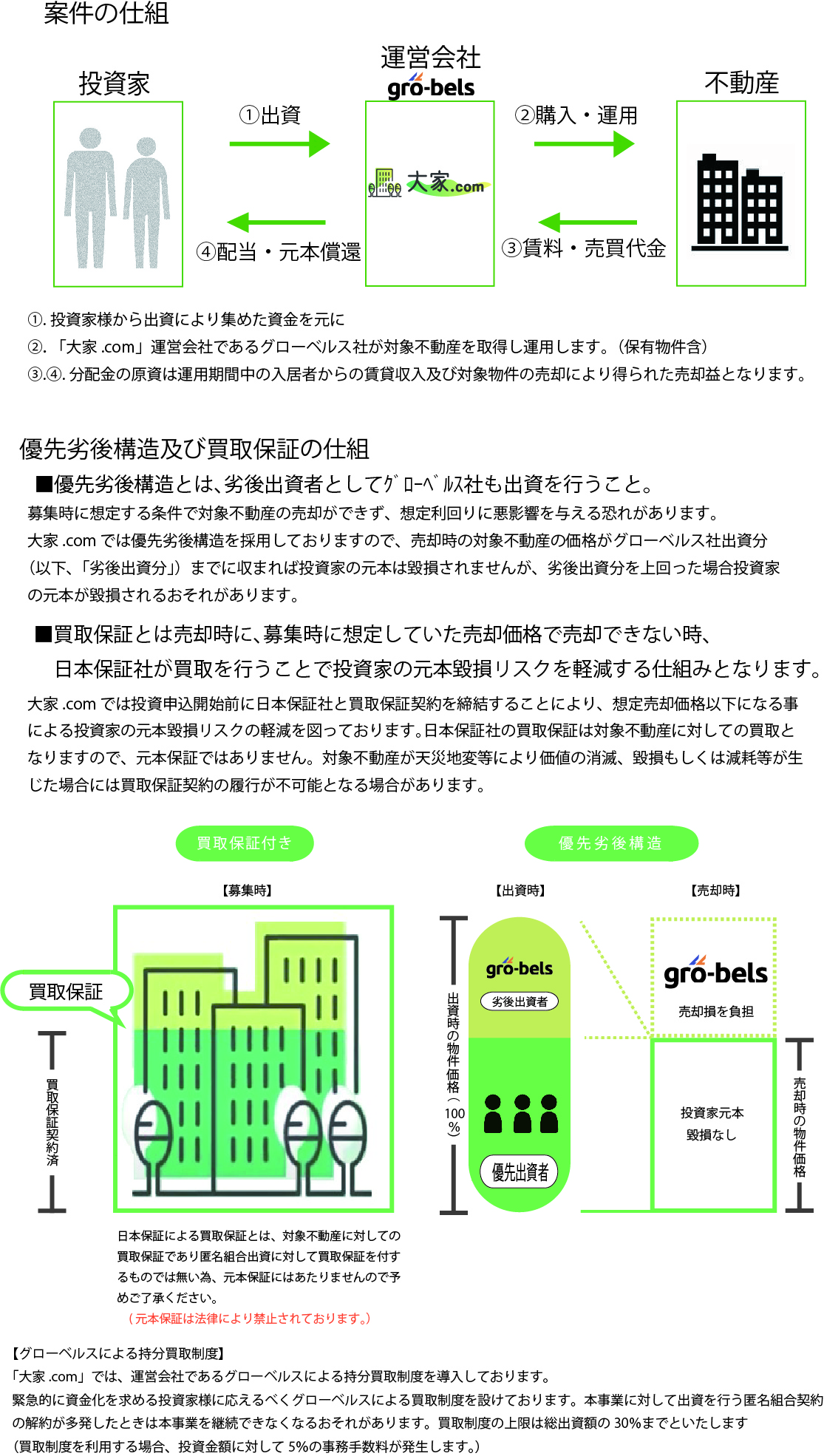

大家.comは信頼できるクラウドファンディング業者といえるのか?

次に2020年12月に参入してきた最新のクラウドファンディング業者。大家.comについてみていきたいと思います。

まず信頼できる業者か確認するために大家.comを運営する会社とその親会社について確認していきましょう。

大家.comの運営親元は上場企業!不正リスクは極めて低い!

運営するのは株式会社グローベルス親会社は上場企業である株式会社プロスペクト。上場企業は外部からの監査など不正ができないような仕組みが作られています。

そのため信頼性という点で他の零細ソーシャルレンディング業者と異なります。

またこの上場企業が運営している=つまり株の売り買いが自由にできる会社です。

それをふまえてプロスペクトから面白い株主優待も行われています。

プロスペクトの株主優待!これは面白い仕組みだ!

大家ドットコムの運営もとの親会社であるプロスペクト。そこから面白い株主優待が発表されていました。

![プロスペクト】[3528]株価/株式 日経会社情報DIGITAL | 日経電子版](http://xn--w8j5csh0b7a9a9dzlsck1fc3iz411g72ra.com/wp-content/plugins/a3-lazy-load/assets/images/lazy_placeholder.gif)

(大体30円強をうろうろしているいわゆる低位株です。)

日本は100株単位の売り買いであるため、この会社は3000円強で株主になれます。

で、ここからが本題なのですが

株式会社のプロスペクトの株主であれば、大家ドットコムの1号ファンドに出資すると1%のキャッシュバックが受けられる!

一号ファンドは利回り4%だったのですが、キャンペーンの結果利回りが5%になるという破格のファンドでした。

これはすさまじいキャンペーンでしたね。

大家ドットコムの評判は?口コミなどを調査をしてみた!

ツイッター上での評判を集めてみました。

やはりキャッシュバックキャンペーンに関するツイートが非常に多いですね!

日興証券のミニ株、ETFで2000円未満で取り扱ってるのがみつからなかったので普通の株の方で、1株優待(単元未満株で優待)や4半期配当の株の番号てあたりしだい入れてみたけれど、2000円未満になったのが唯一↓のみ

3528:プロスペクト 32円単元100株

優待:大家.com投資額1.0%キャッシュバック— かすみ (@now_kasumi) January 16, 2021

#クラウドファンディング

大家.com (プロスペクト)2号案件出た😆

でもこれって100%クリック合戦突入じゃん❗

昼の12時ぴったりには休憩行けないから

こりゃ無理だ…せっかく資金置いていたのに😭— 静寂な月夜 (@seijyaku_moon) January 22, 2021

#クラウドファンディング

大家.com (プロスペクト)

1号案件が募集に苦戦したので仕方がないですね。今月は練習がてら色々と見ているのですが

息長く人気化する条件は高い利率の提示よりも

詳細な情報開示

経営が上場系企業

リスクヘッジ

をすることが重要のようです。

安全が一番好まれます😄

— 静寂な月夜 (@seijyaku_moon) January 22, 2021

やはりどの投資家からの評判は高い。

特に1号案件に関するツイートが多いですね。

大家.comから2号案件の募集が発表!劣後出資!日本保証保証付き!さらに利回り7%!

ファンドについては会員登録済の方のみ確認可能となっているため、気になる方は会員登録はマストになります。ただグローベルスが所有予定のライオンズマンション鶴瀬第3 4階の3部屋複合案件。

本ファンドは大家ドットコムの劣後出資&日本保証の保証&持分買い取り制度付き!

便利な画像が大家.com公式サイトにあったので引用しました!

これめちゃくちゃ投資家の安全性が図られていますね!

まずはざっとでいいので目を通してください。

- 大家ドットコムの劣後出資

- 日本保証の買い取り保証

- 持分買い取り制度

この三つです。

劣後出資とは?

まず1点めの大家ドットコムの劣後出資なのですが、これについては先ほどご説明した劣後出資にないります。大家ドットコムも出資するということですね。

このファンドについては何パーセントというのは明記されていません。ですので詳細待ちですね。(ただし10~30%の劣後出資がすべてのファンドにつくと明記されているので、最低でも10%の劣後出資はつきます。)

では次に日本保証の保証付きという意味について解説します。

日本保証の買い取り保証付きとは?

当ブログの読者の方であればご存じの日本保証になります。

日本保証の詳しい解説はソーシャルレンディングで日本保証と提携するメリット&デメリットは?安全性はどうなのか!?

上記記事をご参照ください。

日本保証というのは地方の銀行の保証すら行っている大手の保証会社です。

では日本保証の買い取り保証とは本ファンドにおいてどのような役割を果たしているのでしょうか?

それは万が一このファンドが売れなくても(この立地条件でこの価格で売れないというのは考えられませんが。)、日本保証が買い取りを行う。という意味になります。

ここで注意しなければ、出資金にたいして保証を行うのではなく、買い取りについて保証を行う。

つまり元本保証ではない。という意味です。

(当ブログはフェアにファンドについて解説するため、ネガティブ情報も載せます。)

ただし、上述の劣後出資&買い取り保証を考えれば、元本割れのリスクは極めて小さいといえるでしょう。

持分買い取り制度とは?

投資家が緊急でお金が必要になった場合、本ファンドが運用中でも解約可能。という意味です。

その場合運営もとであるグローベルスが買い取りを行ってくれます。

ただし途中解約した場合は事務手数料として投資金額の5%がかかる。(バンバン解約されても困りますしね。)

ですのでやはり本ファンドは余剰資金で投資をし、解約しないで運用終了までまつのが正解でしょう。

大家.comの第二回ファンドの総合評価は?

評価 トリプルS。(満点)

リスク 極めて低い。

利回り 7%と極めて高い。

寸評 投資推奨ファンド。劣後出資、日本保証の保証、途中解約可(事務手数料あり)、年利7%。どれをとっても隙がない超優良ファンド。

まだサービス開始のため、宣伝目的の超優良ファンドといえる。

おそらく今後知名度があがるのにつれて利回りも低下していくでしょう。となれば投資家としては本ファンドが美味しいうちに投資をしておくのが正解でしょう。

以下が大家.com公式サイトとなり、無料で口座開設可能です。(私も2分ほどで解説できました。)

第三回ファンドの募集が発表!これちょっと良すぎませんか?

大家.com3号案件:区分マンション×日本保証社 買取保証付 #3のお知らせ

いつも「大家 .com」をご利用いただきましてありがとうございます。

大家.com 3号案件:区分マンション×日本保証 買取保証付 #3を以下のとおりお知らせいたします。

募集金額:2,500万円

募集利回:7%

募集期間:2月17日(水)12時30分~2月24日(水)18:00まで

※先着方式での募集となりますので満額成立次第、募集を終了させて頂きます。

想定運用期間:2021年3月1日~2022年2月28日(12カ月)

最低投資金額:1万円から 最高投資額:20万円まで

より多くの方に大家になって頂きたい為、投資上限額を20万円とさせて頂きます。

配当予定:元本償還時一括

※その他詳細については、以下のページにてご紹介しております。

- 前回同様利回り7%&日本保証の買取付き&上場企業の劣後出資。

- 変更点としては最高投資額がつき20万円までとなった。

前回は最高投資額がついていなかったため、即完売となってしまいましたが、今回は(登録さえしていれば)投資をするチャンスがありそうです。

本案件の優先出資額:2,500万円 劣後出資額:150万 買取保証額は2,500万円となります。(本案件の買取保証とは対象不動産に対しての買取保証となる為、法律で禁止されております元本保証にはあたりません)

これってすごくないですか?

だって日本保証の保証の買取保証額=投資家の優先出資額=2500万円。

確かに元本保証はうたわれていません。

うたわれていませんが、これって日本保証が倒産しない限り元本返ってくるじゃないですかw

この条件で利回り七%でしょ?

正直来週のファンドの中では大家ドットコムのファンドが最強ですね。

以下が大家.com公式サイトとなり、無料で口座開設可能です。(私も2分ほどで解説できました。)

オーナーズブックは信頼できる不動産クラウドファンディング業者といえるのか?

ソーシャルレンディング業者の古参といえるオーナーズブックについての信頼性は下記の通りになっております。

ロードスターキャピタル株式会社から匿名化・複数化解除の方針が発表されました

【今後新たに開示する情報】

・借入人の財務状況又は財務情報の概要

・借入人に債務超過、返済猶予を受けている等の事実があるか否か

【今後新しく借入人に開示を促す内容】

・担保不動産の物件名、所在地

・法人名OwnersBook公式メールより

ついにきましたね!

今後出てくるファンドに関しては投資先の情報開示を明示する!

投資家にとって非常にありがたい展開です!

今回の匿名化解除はやはり朗報でしょう。

OwnersBookを運営するロードスターキャピタル株式会社の信頼性

ロードスターキャピタル株式会社の財政基盤は健全。

また内部監査だけでなく、外部監査を設置するなど、ブラックボックスの中になりがちなソーシャルレンディング業者の中でも透明性が大。投資家が信頼して投資できる会社作りをしています。

具体的な数字を直近のデータから申し上げますと

売上120億9,600万円、経常利益は28億6,200万円(2019年第3Q)

特にこれといった問題点が見当たりません。

案件の信頼性

これも極めて高い。というのも全ての案件で不動産の担保がついています

その中の不動産の内容は大都市近郊の不動産のみ。(港区や品川区が担保物権の中心。)

たとえば山奥に1億の広大な土地をもっているのと、東京の港区に1億の土地を持っているとします

どちらの方が買い手がつきやすいでしょうか?

当然東京の港区土地になります。

つまり1億の山奥の土地を担保にとっていたとしても買いたたかれる可能性が高い。

東京にあればみんなほしい。となると大都市近郊の不動産のほうが流動性が高い。この点も有利ですね。

LTV(ローントゥバリュー)が低い

「ローン総額(負債)÷物件の価値(資産価値)」これをLTVといいます

低ければ低いほど担保が保証できる元本の額が多く、逆に高ければ高いほどレバレッジが効いている(悪く言えばリスクが高い)。

東京の地価下落率はリーマンショック時でも15%

100年に一度しかこないといわれたリーマンショック時でも東京の都心の下落率は15%。

(100年に一度しかこないといわれるリーマンショックがなんどもきてたまるかと思いますが。)

オーナーズブックが都心でファンドを組成し、LTV80%であれば、元本が毀損するリスクは低いといえます。

担保不動産の価値をプロフェッショナルの集団が評価している!

不動産のプロフェッショナルの集団。有資格者の集団が物件を評価しています。

ファンド毎のリスク説明も評価のポイント

ファンド毎にロケーションや借り手の情報をOwnersBookは明記しています。

こういった情報の透明性が高く、投資家にたいして誠実といえる姿勢が評価できます。

<追記> OwnersBook岩野達志社長としての信頼性!

OwnersBookの岩野社長は東京大学を卒業後、日本不動産研究所経て、ゴールドマンサックスジャパンに入社されるなど経歴としてもエリートそのもの。またそのようなバックグラウンドがあるからこそ不動産系ソーシャルレンディング業者を設立されるなど、違和感がまったくありません。

またリスクを徹底的に排除する姿勢など、投資家からの信頼獲得に努めている点もすばらしい。

オーナーズブックのデメリットは?

やはり平均利回りで2%~6%程度なのでソーシャルレンディングとしては低めの利回りです。

ですが昨今のソーシャルレンディング業界の不正を踏まえて安全な業者に投資をしたいという投資家が増えているのは事実。

その結果が累計投資総額が200億超えた。と言い換えられます。

下記公式サイトで無料で口座開設可能です。

OwnersBookはサービス開始以来一度も元本割れなし!

OwnersBookで一番評価する点はその実績面での安全性。

結論をいうと一度も想定利回りを下振れをしたことも、元本割れもしたこともない。

OwnersBookは1万円という少額から投資でき投資初心者にお勧めの業者になります。(ただし今のところということは明記させていただきます。)

LTVの低さを考えればOwnersBook安全性の高さはぴか一。

下記リンクより無料で口座開設ができます。

CREAL(クリアル)は信頼できる不動産クラウドファンディング業者といえるのか?

まずCREAL(クリアル)という事業者は2018年12月よりサービスが開始された新興のクラウドファンディング会社。

ですが社長の横田大造氏は信頼にたる人物。彼は何故信頼にたると判断できるのでしょうか?それは彼のバックグラウンドにあります。

横田氏は早稲田大学を卒業後、アクセンチュアに入社。

その後何社か経由し、株式会社ブリッジ・シー・キャピタルの代表取締役をつとめています。

この株式会社ブリッジ・シー・キャピタル受託資産残額が300億。

この300億という金額はソーシャルレンディング業界でいえばとんでもない金額。

(業界では大手と言われるクラウドクレジットを大幅に上回っています。)

2011年からの会社ですが、株式会社ブリッジ・シー・キャピタルは不動産に非常に強い。

(その分野での信頼があるからこそ顧客から300億もの金額を集めていると言えます。)

CREAL(クリアル)のバックグラウンドに怪しい点やぶれがなく、明確な実績があるため、間違いなく信頼できます。

CREAL(クリアル)のお勧めのファンド

クリアルのファンドの特徴としては都心の一等地のファンドが住所が明記され、投資ができるということ。

どのファンドも募集開始から数分で完売してしまうのですが、おすすめとしては大型ファンド。

以前はホテルアマネクファンドは8.8億の募集がありました。それ以降のファンドの募集額は約数千万なのでやや小粒。

ですので多くの投資家が集まった結果、今現在ファンドの募集があってもなかなか投資ができないという状況が続いています。

それをクリアル自身も気にしており、先日も

現在、皆様のご支援とご愛顧をもちまして、

予想を大幅に超える反響と投資希望をいただいており、 投資申込が大変しづらい状況になっております。 CREALでは今後、2月中旬に都内中古1Rマンション、

2月下旬に大型物件のリリースを予定しており、 投資家の皆様に十分な投資機会をご提供できるよう、 物件数の増加とともに、大型物件の募集を計画しております。クリアル公式メールより引用

確かに上記記載事項のように圧倒的な信頼度ながら、利回りもなかなか。

投資家の人気が集まるのも納得できます。

(募集されたのは大型保育園ファンドでした。4億規模でしたが集めきったのは見事としか言いようがありません。)

またcrealは不動産型クラウドファンディング業者であるため、住所が明記されている。ですのでソーシャルレンディングの匿名化解除問題はcrealには関係の話です。(同様に下記のFANTAS fundingにも関係ありません。安心して投資可能です。)

CREALからコロナウィルスについての状況報告が投資家になされました。

問題があれば隠ぺいする体質(某maneo)の企業と異なり、即座に問題を報告する姿勢。

さすが業界NO.1の企業といえます。

以下がCREALからの報告となります。

報道されておりますように、

新型コロナウイルス感染が各地で発生し幅広い業種への影響が懸念されておりますが、

CREALでは、賃料収入を原資とした配当に対するリスク対策として、

マスターリース*の活用や、安定性のあるテナント(転借人)選定などを行なっております。 また、損失が発生した場合には当社から優先的に負担する、優先/

劣後方式を採用しています。 このような対策のもと、本日現在、

投資家の皆様への配当に影響を及ぼすような状況は特段ございませ ん。 今後、

運用状況に重大な影響を及ぼすような事象が発生した場合には、 改めてお知らせいたします。

引き続きCREALをよろしくお願いいたします。creal報告メールより

(太字は私がつけました。)

今現在特段影響を及ぼすような事態となっていない。また重大な影響があった場合は再度投資家に連絡するとのことです。

このような事態になるとsame boatとして共同出資をしているのが心強い

crealの特徴としてはcreal自身もファンドに出資をしており、さらに劣後出資者であること。

万が一の場合CREALから優先して損失を被るわけですから、ビジネスに対する真剣さが異なります。

他の損害は投資家にかぶせれば良いと考えているソーシャルレンディング業者に見習わせたい姿勢です。

CREALの2月の大型ファンドも募集が絶好調。3時間で2億4千万を募集

2月12日に募集された本ファンド。年利4%と決して高くはない利回りですが、開始3時間後の23時の時点で約2億4千万で集めています。サービス開始したのが約1年2か月前。当初は大型ファンドでは完売まで数週間かかっていましたが、今現在は数時間で2億以上集まるサービスになりました。

CREALが数時間で数億集められるようになった理由

2018年からコツコツと償還実績を増やしてきていた。というのが理由として大きい。

特に初期のホテルファンドでは2020年2月に募集されているファンドと同規模のファンドでしたが集めきるまで約3週間かかりました。その一方今現在は数時間で数億集められるようになりました。

償還実績や今現在受託金額が20億と不動産クラウドファンディング業者ナンバーワン。というのが大きな理由でしょう。

(2020年2月で40億を突破しました。業界では圧倒的1位です。)

これほど投資家から資金が集められる。

これこそ投資家からの信頼が高まっている証拠といえます。

またコロナ禍であったにもかかわらず沖縄学園ファンドが売却に成功しました。このように市況がマイナスの時でも売却に成功する。というのがcrealの実力の高さといえます。

詳しい内容はCREALのsola沖縄学園ファンド無事売却!コロナウイルスの影響を心配してた分嬉しい!

上記リンクよりご確認ください。

(安定してお金が増えていっています。)

下記公式サイトより無料でメールアドレスの登録可能です。(メールアドレスの登録のみでファンドの詳細が確認できる敷居の低さが魅力ですね。)

CREALのファンドは都内の一等地!

ホテルファンドは浅草

その他ファンドも五反田や目白。

crealは都心の不動産を扱っている分、不動産の価格が下落しずらいというメリットがあります。

率直に言わせて貰えば、都心でこの条件が続き、その上でクリアルが10%の劣後出資者になるのであれば、crealのファンドとしての固さは相同なものといえます。

下記公式サイトより無料で登録できます。

またクリアルはメールアドレスの登録だけでファンドの内容が確認できるという点が非常に優れています。

crealはソーシャルレンディングと異なり、不特法の管轄下に置かれている。

crealは不動産型クラウドファンディング業者であり、不動産特定共同事業法の管轄に置かれます。

より法制度がすすんでいる不特法に管理されており、このような情報開示性に問題がない両社に人気があつまるのは当然の帰結といえるでしょう。(やはり今年は不動産型クラウドファンディングが躍進する年になるのは間違いなしと言えます。)

不特法とは、出資等を受けて不動産取引を行い、その収益を分配するという事業の仕組みを定めた法律で、そのような事業を「不動産特定共同事業」といいます。複数の投資家がお金を出し合って、いわゆるファンドの形態で現物の不動産に投資し、その不動産から生まれる運用収益を分配するスキーム(投資手法)です。fantas naviより

つまり不動産ファンドを小口債権化する手法を両社ともとっているのですが、この手法はソーシャルレンディングと異なり、古くからある手法です。

当然生まれたばかりの頃は、法整備もすすんでおらず、また多くの問題を抱えていました。(今のソーシャルレンディングの状況に近い。)

ですが、その問題がおきた結果、法制度を完備。今現在ではソーシャルレンディングとは比較にならないほど、不動産クラウドファンディング業者が従う不特法は不正ができないように仕組みが作られてます。

その上で上述したとおり、crealとFANTAS fundingの社長お二方の実績&ファンドの透明さ&住所が明記されているという安心感。

やはり今現在は不動産クラウドファンディングに優位性があるとはっきり断言できます。

またソーシャルレンディングは新しい投資法の為、法整備がまだまだ進んでいません。(だからこそみんなのクレジットやラッキーバンクの詐欺的行為ができたのでしょう。いまようやく重い腰を金融庁があげましたが。)

その為、信頼できるという明確なエビデンスをもつ業者にしか投資ができないというのが続いています。

ですがcrealは2000年代の投資法から生まれた結果の不特法の管轄下に置かれます。

その不動産特別法の管轄下というのも投資家にとってありがたいと言えるでしょう。

ヴァレンタインキャンペーン発表!これは当たったらラッキー程度のファンドですね笑

以下が公式サイトからの発表になります。

1

対象ファンドへ投資

対象ファンド(第39号ファンド)に投資された方がキャンペーンの対象となります。なお対象ファンドの詳細情報は2月上旬頃にご案内いたします。まだ登録がお済みでない方は事前に投資家登録をお願いします。

2

当選者にご連絡

対象ファンド募集終了後10営業日以内にメールにてご連絡します。3

1万円プレゼント

当選者の方には、2021年3月末日までにCREAL投資口座に1万円ご入金いたします。

要は39号ファンドに投資をした方に抽選で10名に1万円プレゼント!というキャンペーンになります。

まあこのレベルは当たったらラッキーくらいですね笑

またコロナ禍でもホテルファンドを償還した。という結果を踏まえ、私はcrealに対する投資額を増やしていこうと思います。

信頼性という点でもSSランクと評価しても問題ありませんし、今後もCREALの躍進が期待されそうです。

下記リンクより無料でメールアドレス登録可能です。(メールアドレスの登録のみでファンドが確認できる点が強みです。)

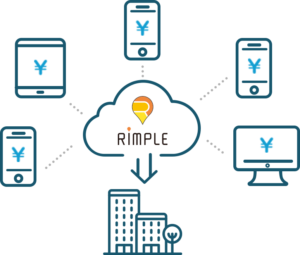

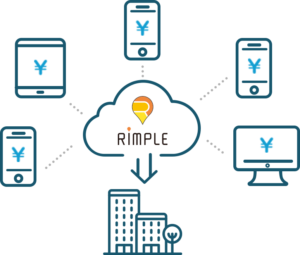

Rimpleは信頼できる不動産クラウドファンディング業者といえるのか?

詳しい内容はRimple(リンプル)の評判と口コミ!危険?おすすめできるか徹底調査!初回ファンドは投資家有利!

上記記事をご参照ください。

要点をまとめてしまうと

1 東証一部上場の大企業。

2 30%の劣後出資者として投資家と共同出資。

3 都内の好立地条件のファンドを年利5%で組成。(初回ファンドはなんと年利10%!)

申し訳ない。別に他の不動産クラウドファンディング業者が悪い。というわけでなく初回ファンドの条件がちょっと別格すぎる。(他の未上場企業が年利4%程度や上場企業で年利3%台と比較するとそのすごさがわかるかと思います。)

1,2に関しては今回あえて記載しません。

3のRimple初回ファンドについて調べましたの記事にしたいと思います。

都内の築浅物件に東証一部上場企業と共同出資できる点が優れている。

都内の不動産に利回り10%で東証一部上場企業が30%の劣後出資者でセイムボートとして出資する

この条件がいかに有利かご説明させていただきます。

あまり断定的なことを言うのは好きではないのですが、本ファンドについてははっきり言います。本当に利回り5%であれば超お宝ファンドです。私は絶対投資をします。

(無論都内であればどこでもよいわけではありません。都心五区の好立地がおすすめですね。)

Rimpleの初回ファンドはすべて築浅の物件なのがGreat

古ければ古いほど物件としての価値は目張りし、その結果表面利回りが高くなるのが不動産です。

ですのでいくら都内で好立地であっても築50年の物件などであれば私は全くお勧めしません。しかしRimpleの初回ファンドを調べたのですが、すべて築5~6年程度の超築浅物件。(クレイシア秋葉原、クレイシア新宿、クレイシア新宿パークコンフォート、クレイシア祐天寺)

この築5~6年程度の物件を不動産のプロに査定してもらいました。

不動産のプロにRIMPLE初回ファンドの新宿について分析してもらいました。

一日の乗降者数日本1位を誇る新宿です。(東京以外のかたに伝えますが、朝の新宿駅の混雑はすさまじい。さすが日本のHUB駅といえます。)

都心五区の地価は外国人投資家(中国人やシンガポール人)が積極的に購入しており、高止まりしています。

少し話がずれますが、シンガポールや上海のマンションの表面利回りは1%。そして銀行の貸し出し金利は7%以上。つまり銀行からお金をかりて不動産投資をすると常に赤字になります。

じゃあなぜその環境で投資をしているのか?と聞かれると地価があがることが前提になっているため。(日本の不動産バブルと異なります。)

一方好立地の東京は日本という先進国の首都ながら利回り4~5%の物件が存在する。そして銀行の貸し出し金利が1%台。そのため外国人投資家にとって割安である東京都心の物件人気が集まり、その結果地価があがったという経緯もあります。

ですので新宿や港区の好立地の物件が地価がさがるというのはなかなか考えずらい。

ここからが本題なのですが、新宿ファンド。特にクレイシア新宿は新宿3丁目駅から徒歩3分という超好立地で築浅。

そしてクレイシア新宿の平均賃料と売り出し価格の相場を教えていただいたのですが、4%どころか3%台が相場でした。

表面利回りの求め方

ちなみに物件の表面利回りはざっくりいってしまえば賃料×12か月÷物件価格で求められます。

例えば賃料6万円の物件を1440万で購入した場合

6×12÷1440=0.05

つまり表面利回り5%の物件といえます。

物件を購入する際ご参考にしてください。おすすめは都内の中古物件。(理由は明確です。新築は広告宣伝費がのかっているため利回りは低くなる。地方は利回りがたかいですが、空室リスクが存在する。それを考えれば都内の中古物件で利回り5%台を狙うのが優秀な戦略でしょう。)

JPリターンズやcrealを運営しているブリッジシーキャピタルの関連会社であるブリッジ・シー・エステートが中古不動産で有名ですね。

特にcrealを運営しているブリッジシーキャピタルの関連会社であるブリッジ・シー・エステートは物件が豊富であり、金利も1%台でお金を借りられるため、非常におすすめです。

下記公式サイトで物件の相談ができますので、興味があれば面談してみるのがいいかと思われます。

また同じような不動産クラウドファンディング業者であればRenosyを運営するGA technologyも実物不動産を手掛けています。

メリットとしては資料請求から始められる点。いきなり面接やセミナーはハードルが高いな?と思われる方にとって資料請求を行い、その内容で興味があれば、面談やセミナーを受ける。という戦略がとれます。GA technologies

![]() は都内の優良中古物件をそろえているため、かなりおすすめの業者の一社といえます。

は都内の優良中古物件をそろえているため、かなりおすすめの業者の一社といえます。

さて表面利回りの話がおわったところで再度不動産プロの見解について記載したいと思います。

新宿ファンドが利回り5%台で東証一部上場企業が30%の劣後出資者で出資は超お宝ファンド

率直に申し上げて本ファンドはrimpleは採算度外視で行ってくる。劣後出資者で募集するのであれば適当な物件価格(maneoなどで行われた担保価値の水増しはありえない。)をつけるはずがない。

要はRIMPLE初回ファンドは宣伝用のファンドであり、破格の利回りといえる。この条件であれば投資家にデメリットは見つからないとのことです。

これがプロの見解です。(ただし告知されている通り5%台なら。とはいえ3%台でも買いのファンドであることは間違いないとのことです。Rimpleは期待大といえますね。)

と当初は5%台になると予想されていたのですが、2020年3月4日に衝撃てきなニュースがはいってきました。なんとRimpleの初回ファンドは年利10%で募集されます!

Rimple初回ファンドの利回りは驚異の10%!抽選制!

クリック合戦になるかとおもいましたが、初回ファンドは年利10%の抽選制度。

はっきり言います。これは投資家に有利すぎる宣伝用のファンドです。

いつもRimpleをご利用いただきありがとうございます。

初回ファンドの概要をお知らせいたします。

ファンド名については、Rimpleにおいて厳選した物件で

ファンドを行うことへの思いを込めて、

Rimple's Selectionシリーズと命名いたしました。ファンド名 :Rimple's Selection #1

対象物件名 :クレイシア新宿 区分マンション1戸

最寄駅 :東京メトロ丸ノ内 線 「新宿三丁目駅」徒歩 3分

出資総額 :36,000,000円

出資構造 :優先出資70%、劣後出資30%

一口出資金額 :10,000円

運用期間 :6ヵ月間

予定利回り :10.0%

※累計登録ユーザ1万人突破記念及び初回ファンドを記念した分配率となります。

募集開始 :2020年3月18日(水)18:00予定

出資者当選方式 :抽選Rimpleメールマガジンより引用

下記が公式サイトとなり無料で口座開設可能です。

また初回ファンドは4本あるとのこと。これが1回目の募集になります。(計4回予定。)

このレベルのファンドが4回出てくるのであれば、Rimple(リンプル)が2020年3月の不動産クラウドファンディング業者の主役になることは間違いないでしょう。(さすがに東証一部上場企業が30%の劣後出資者であれば別格です。)

またRimpleにお話を伺ったところ初回ファンドは採算度外視で組成しているとのこと。

本ファンドは圧倒的です。

募集開始10分で約300%の応募!すでに1億の出資希望者!

募集開始わずか10分ですでに1億以上の応募がある。(300%の応募。)

ちょっとこの勢いは本物ですし、すごすぎますね。ただ当ブログで説明している通り本ファンドがこのような圧倒的人気になることは当然といえば当然といえます。(東証一部上場企業が運営して30%の劣後出資者。さらに利回り10%。人気が出るのが当たり前ですね。)

私も100万円募集にかけてみました。

わずか10分で300%。12時間で800%の応募がありました。ちょっとすさまじいレベルの人気といえそうです。(コロナウイルスの影響でどこも軒並み募集が集まらない中、Rimpleのこの数字は異常といえます。やはり上述の屈指の好条件が人気が集まる理由でしょう。)

第二回ファンドも楽しみにしたいと思います!^^

Rimple初回ファンドの応募は1200%!残念ながら落選です。

もしかして当たるかも!という淡い期待をこめて、100万円出資申し込みをしたのですが、応募が1200%を超えていれば当然当たりませんよね笑。

下記の通りrimpleから落選メールがきました。

「Rimple’s Selection #1(クレイシア新宿)」につきまして、

予定応募金額以上のご応募を皆様よりいただきました。 厳正なる抽選を行いました結果、

誠に残念ながら今回はご意向に沿えない結果となりました。 ■応募いただいた内容

応募ファンド名:Rimple’s Selection #1(クレイシア新宿)

応募口数 :100口

応募結果 :落選ご希望に添えず大変申し訳ございません。

また次回のご応募をお待ちいたしております。Rimple当選メールより

残念だな。とおもっていたところRimpleから驚くべきメールがきました。

【Rimple】初回ファンドご応募感謝特

これ予想していなかった分めちゃくちゃうれしいです。笑

具体的にはRimpleから頂けるのは下記の通り。

但し、初回ファンドにご応募をいただきました感謝の気持ちを込め

まして、

以下2点の特典をご用意いたしました。——————————

——————————

Rimple’s Selection #1に落選された方への感謝特典

<<本メールを受信された会員さま限定>>①リアルエステートコイン1,000コイン(1,000円分)プ

レゼント ※4月上旬以降にお客さまのコイン残高に付与いたします。

※複数回お申し込みされてる場合でも1,000コインの付与となります。 ②限定シークレットファンドのご案内

本キャンペーン対象者のみが応募できるシークレットファンドを組

成いたします。

詳細公開 :4 月 13 日(月)13 時 ファンド一覧に限定公開

申し込み期間 :4 月 15 日(水)18 時 ~ 4 月 17 日(金)18 時

予定分配率 :年利 8.0%※申し込みの権利については譲渡できません。

Rimpleメールより

(太字は私がつけました。)

これは私の読みなんですけど、初回ファンドがちょっと人気になりすぎてしまった。

その結果多くの投資家が投資をできないという事態になったリンプルは、(Rimpleを運営しているプロパティーエージェントは企業体力がある東証一部上場企業だから可能なのですが。)、顧客を逃さないために、(今後も投資をしてもらえるように)このような太っ腹なプレゼントをしたのでは?と思います。

プレゼントとしては下記2点

1 1000円分のリアルエステートコイン。

2 年利8%のシークレットファンドの組成。

リアルエステートコインは投資以外にもつかえますが、私はこの頂いたお金はファンドの投資原資にしようかと思います。

また年利8%のシークレットファンドも楽しみです。

Rimpleはリアルエステートコイン増量キャンペーン!これもかなり強力です!

不動産クラウドファンディング業者であるRimpleからはリアルエステートコインの交換レートが2倍となるキャンペーンが発表されました。

詳しい内容は下記の通り

キャンペーン概要Outline

交換レート 通常時の2倍

「永久不滅ポイント」 1,000P→「リアルエステートコイン」 9,000コイン※通常レートは 4,500コイン

※9,000コインは出資金9,000円分に使えます。交換後のコインに有効期限はありません

交換回数 交換は1回のみとなります。

※1回の交換で複数口のリアルエステートコインに交換された場合でも、

最初の1口(クーポン)以外は通常レートとなります。交換期限 2020年3月25日(水) 0:00〜2020年4月7日(火) 23:59

※上記の期間内に、Rimpleサイトでリアルエステートコインを登録していただく必要があります。

要は永久不滅ポイントが1000ポイント=4500円分の出資金だったのが9000円分の出資金につかえる。

1万円から投資ができるrimpleですから9000円分の出資金に交換できるのはかなり強力なキャンペーンと呼べるでしょう。

キャンペーンについての詳しい内容は下記公式サイトをご確認ください。

プロパティーエージェントの方をインタビュー!Rimpleの魅力を簡単に教えてもらいました。

まずなぜこれほどまで投資家に有利なファンドを組成してくれたのか?ということをRimpleの方にインタビューを行ったところ、回答としては以下の通り

1 区分所有で不動産を買うチャンスをもってもらいたい。

2 当初はやはり投資家に有利なファンドを組成し、リンプルの知名度を上げていきたい。

3 市況が悪くなった時、つまり具体的にいうと銀行が融資してもらえなくなった状況でも、クラウドファンディングをつかうのも考えている。(いわば新しい資金調達先です。)

こういった魅力があるのがRimple(リンプル)の特徴と言えます。

また今まで5ファンド組成されているのですが、そのファンドすべて500%overの出資希望者。今現在もっとも勢いがある不動産投資クラウドファンディング業者はRimpleといえます。

下記公式サイトより無料で口座開設できます。

ついてツイッター上での評判を集めてみた!

不動産投資を少額で始める方法

・1万円から「不動産クラウドファンディング」⁰・数万円から「REIT(不動産投資信託)」⁰・100万円から「不動産小口化商品」⁰・月々1万円程度から「現物不動産投資」

— たくみ (@taku3_9999) January 16, 2021

おっしゃるとおり1万円という少額から進められるのが不動産クラウドファンディング。

するどい指摘ですね。

ブログ更新しました(^^)/

この優待拡充は豪華すぎる✨

確実にこの優待は取得する覚悟です!!!必読の優待拡充変更!!プロパティエージェント(3464)がRimpleで利用可能な優先当選権とリアルエステートコインが! https://t.co/RX1rN0Nirk

— クロノ@投資家 (@chrono_investor) August 20, 2020

こちらの方はRimpleの株主優待に触れています。

やはり多くの投資家にとって1万円という少額から投資可能ということにメリットを感じているようです。

個人的なデメリットとしてはやはり途中解約ができないため資金が拘束されてしまうケースが多い。(一部業者では途中解約あり。先ほどの大家.comとかですね。)

また不動産投資のように銀行からお金を借りるということができないため、自らの金融資産で運用する必要があるのも特徴の一つでしょう。

不動産型クラウドファンディングは分散投資が正解!

おすすめできるのはやはり下記不動産型クラウドファンディング業者の2社。

都内の1等地で住所が明記されている。その上で劣後出資者という点でリスクが相当低いといえるCREAL

東証一部上場企業が30%の劣後出資者であるジョイントアルファ(信頼性別格です。)とリンプル

劣後出資であり、日本保証の保証付きファンドもある大家.com

ソーシャルレンディングの古参であり、上場企業が運営するオーナーズブック

なぜお勧めなのかについての簡単なおさらい!

まずcrealは都内の一等地で10%の劣後出資者になっている。

ジョイントアルファは上場企業であり、更に劣後出資が30%。安全性では別格といえる。(利回りは3%台とやや低めだが、安全性を加味すれば妥当な利回り。)

率直に言えばどれも優秀な業者であり、再度になりますが、分散投資を強くお勧めします。

不動産クラウドファンディング業者のおすすめ順は下記の通り!

基本的に不動産型クラウドファンディング業者に投資をされたい方は安全性を重視されています。

その中でおすすめするとしたら下記の2パターンでしょう。(私自身は全ての業者に分散投資をしていますし、それが1番おすすめです。)

安全性重視で不動産クラウドファンディングに投資をする場合

安全性重視であれば

jointα Rimpleをメインの2社。

CREALをサブにして3社を中心に投資。

理由としては明確で、Jointαは東証一部上場企業、Rimpleも同様です。

またCREALは運用額が業界トップ。

上記三社をメインにするのが正解。

利回り重視で不動産クラウドファンディング業者に投資を行う場合

ただ以外と高利回りになるのがCREAL。

というのも大型ファンドの度にキャッシュバックキャンペーンをおこなってくれるため(2019年1月も予定されています。)、利回りが5%台になることも珍しくありません。

今後も大型キャンペーンに期待していきたいと思います。

(まあ安定しているのでメインの投資先にしていきたいと思います。)

管理人のおすすめ業者はどこ?

結論を言ってしまえば上記業者は厳選しているため、全ておすすめの優良業者といえます。

ただししいてお勧めを言うとすれば安全性と利回りを加味すると

- ジョイントアルファ

- クラウドリアルティ

- Rimple

- オーナーズブック

- Creal、大家.com

というのが私のランキング。安全性でいえばジョイントアルファが別格です

初心者の方はまずはこの2業者から投資を始めるのがいいのではないでしょうか?

下記が今回話のメインとなった業者の公式サイトであり、無料で口座解説可能です。

メールアドレスの登録だけでファンドの内容が確認できるのは魅力ですね。

さすがに東証一部上場企業が30%の劣後出資者で都内の一等地のファンドを組成するのは別格すぎます。超お宝ファンドと呼べますね。(ジョイントアルファとrimpleは管理人劇押し)

(また今1000円もらえるのはかなり大きい。)