はいどうもソーシャルレンディングの通知簿を運営するエニートです。

ブログ再開にあたってソーシャルレンディングにおいての一番重要なことを再度告知したいと思います。

また一部の方は私とソーシャルレンディングのファイアフェレット氏と仲が悪いという話が出ていますが、私自身は彼がmaneoやラッキーバンク、みんなのクレジットについて大絶賛してくださったおかげでやばいと見抜け、大損しないで済みました。(maneoは逃げ切れなかったけど軽傷。)

感謝してもしきれません。本当にありがとうございます!

一方赤裸々日記さんも不正アフィリエイトリンクや詐欺業者と結託することで多くの投資家からお金を集めることに成功していた。

(不正や詐欺業者と結託していたのにもかかわらず、私のようにしっかり物事を調べるブロガーに絡みつづけ、事実を周知されてしまったことに対しては同情を禁じえませんが。)

Contents

ソーシャルレンディングは詐欺業者にかかわった瞬間大損で退場します。

詐欺ファンドは基本償還は3%以下

maneoファミリーへの投資でもCFFとか1%以下の回収率になりそう。

グリーンインフレレンディングは多少ましになりそうですが、それでも大損。

トラストレンディングはもう回収が無理。

これらに対して、ソーシャルレンディングやクラウドファンディングの優良業者の利回りが4%程度。複利で運用しても20年以上かかります。

(こんな感じのフェイクニュースを信じ続ければ大変です。)

耳触りがいい利回りに騙されるな!

グリーンインフラレンディングの利回り12%やトラストレンディング11%。

こんな利回り存在するわけがないじゃないですか。

にもかかわらずトラストレンディングは1件5000円、グリフラやmaneoは5000円。その口座開設報酬目的に絶賛記事を書き続けたのが、当時のアフィリエイター。

アフィリエイトをやるのは自由なのですが、不正発覚後もひたすら擁護し続けたのが、みんな大好きソーシャルレンディング赤裸々日記でしたね。

最後の最後の瞬間までアフィリエイト報酬を稼ごうと動いておりました。

多少怪しい業者でも大絶賛するのがアフィリエイターであり、ブロガー。

これを胸に刻んでいないと痛い目にあいますよ。

上場系のクラウドファンディング業者&fundsのように社債に近いファンドをメインに投資をするのが長く利益を上げるコツ

ぼんぼん全損しまくっているレベルの低いアフィリエイトブロガーは無視して、我々のように冷静な判断ができる投資家は不動産クラウドファンディング(上場系)や上場企業の社債に近いファンドを組成するfundsに対して投資を行うべき。

高利回り系の業者はあくまでサブとして少額資産を投入する。

これくらい役割に分担をはっきりさせましょう。まちがっても高利回り業者に全つするという愚かな行為をしてはいけません。(フェレット氏はしょうもない業者にも分散投資をしていたので全損はさけられそうですが。)

じゃあどこに投資すればいいのって声が聞こえてきますがジョイントアルファとrimple、そしてfundsだけで基本的にいいんじゃないんですか?

不動産クラウドファンディングとは?

まず簡単なおさらいなのにですが、出資者を募り共同で物件を購入します。(1~10万円程度が最低出資金額となりハードルとしてはかなり低い)

そして多くの業者が劣後出資者となっており、投資家と共同で出資をおこなう。詳しい内容が気になる方は不動産クラウドファンディング比較!おすすめランキング!評判徹底解説!

上記記事の徹底解説をご参照ください。

不動産クラウドファンディング業者の指標はファンドと事業者自身の信頼性で語られる

今回はファンドの内容ではなく、事業者の信頼性で解説します。

まず一番の特徴としては不動産クラウドファンディング業者はソーシャルレンディング業者と異なり不正リスクは皆無。(再度になりますが、なぜ不正リスクが皆無なのか気になる方は上記当該記事をご参照ください。)

そのため倒産リスクという点から判断可能。

ベンチャー企業と上場企業の倒産リスクは段違い

特に一部上場企業が運営するサービスの安全性は非常に高いです。

(独立系も優秀な利回りの業者やファンドの内容がよい業者も存在する。具体的に言えばcrealは大型ファンドに定評があるし、fantas fundingはfantas reporoなどの魅力的な利回りを用意している業者がある。)

とはいえ倒産リスクという点では上場企業の傘下のかないません。

上場系ではトーセイ、プロパティーエージェント、穴吹興産などがおこなっている不動産クラウドファンディング!

この3社すべての特徴としては東証一部上企業の傘下。特にトーセイは有名でしょう。

そしてトーセイはこの3社のなかでも組成するファンドの利回りが高い(初回ファンドは7%です。)

ただトーセイは劣後出資者ではありません。ですので数%元本が毀損してしまう。というリスクは抱えています。

反対にジョイントアルファ(穴吹興産)とrimple(プロパティーエージェント)は30%の劣後出資者です。

ですので万が一の場合30%価値が下がった場合でも投資家の元本は毀損しません。

安全性という面ではジョイントアルファとrimpleの2社が優れています。

ジョイントアルファは穴吹興産が運営

詳しい解説はジョイントアルファ!(jointα)の評判は?元本割れの危険は?評価はどう?キャンペーン解説!

上記をご参照ください。

要約してしまうと

1 東証一部上場企業が運営

2 30%の劣後出資者

3 利回りが3~4%台が中心

4 倒産リスクや安全性という面では業界屈指といえる。

これ4点からおすすめの業者といえる。

Rimpleはプロパティーエージェントが運営している

今現在おすすめとしてはRimpleとジョイントアルファになっています。

詳しい解説はRimple(リンプル)の評判&口コミ!メリットデメリット!投資家必見!

上記記事をご参照ください。

要約すると

1 上場企業が運営

2 30%の劣後出資者

3 都内の築浅物件

現状欠点がありません。しいていうのであれば人気すぎて投資ができない点があげられます。

(一部上場企業というのはそれほどまで安全性が高い。)

再度になりますが、不動産クラウドファンディング業者が気になる方は個別の解説をご参照ください。不動産クラウドファンディング比較!おすすめランキング!評判徹底解説!

では次に簡単に不動産クラウドファンディング業者という意味について解説したいと思います。

不動産投資クラウドファンディングとは何なのか?最初に仕組みを解説!

まずはじめに不動産投資クラウドファンディングとは何なのか?その仕組みついて通常個人で購入する場合との違いについて踏まえながら解説してきたいと思います。

通常の不動産投資であれば個人が物件にたいして投資を行いますが、不動産投資型クラウドファンディングであれば、出資者を募り、共同で物件を購入することになります。

ですので少額から(1万円から)投資をすることが可能。このように敷居が低いのが不動産投資型クラウドファンディング業者の特徴です。

不動産クラウドファンディング業者は劣後出資者として投資家と一緒に出資しています。(これかなり重要です。)

そのため事業者と投資家が同じ方向を向いているセイムボート(同一の船。売却という出口に向かい運命共同体です。)。事業主も出資している以上、投資が失敗したら事業主も損します。

ですので真剣に売却に向かう。この点で個人でのよくわからないワンルームマンション投資をすすめてくる不動産会社や匿名化制度を悪用し、土地の担保価値を水増しする。ファンドの担保住所を記載しなくてもいいという制度を悪用し、実際のファンドが存在しなかったなど不正行為が横行したソーシャルレンディングと大きく異なり、不動産クラウドファンディングの安全性が高いといえます。

では次に押さえていかなければならない劣後出資という意味について解説したいと思います。

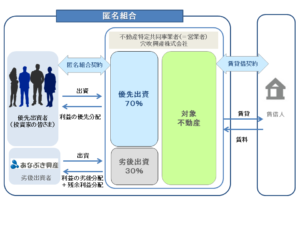

劣後出資とは?

投資家と共同出資を事業者が行う。

そのうえで共同出資者である事業者から優先して損をするのを劣後出資とよびます。

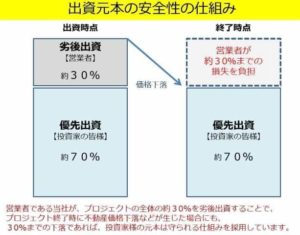

たとえばジョイントアルファで行われている30%の劣後出資の意味を見てみましょう。

ジョイントアルファの30%の劣後出資の意味は?

投資家と運営業者(この場合はジョイントアルファ)が共同で出資します。

更にジョイントアルファは30%の劣後出資者。この劣後出資者というのは優先出資者(我々投資家)よりも優先して損をします。

つまり30%までの価格の下落であれば、ジョイントアルファが損をするのみで投資家は損をしないという仕組みになっております。

東証一部上場企業で業績好調の穴吹興産が都心の一等地にファンドを組成して、30%の劣後出資者で年利4%近く。

控えめに言っても神のようなファンドです。

さらに言えばジョイントアルファは穴吹興産の宣伝目的でファンドが組成されているため、万が一のケースでも自社買いを行い投資家に損をさせないような仕組みとなっています。

控えめに言っても(以下略)

このように投資家は安全性を最優先した場合、ジョイントアルファは圧倒的に投資適格を満たしている業者といえます。

東京の地価下落率はリーマンショック時でも15%

100年に一度しかこないといわれたリーマンショック時でも東京の都心の下落率は15%。

(100年に一度しかこないといわれるリーマンショックがなんどもきてたまるかと思いますが。)

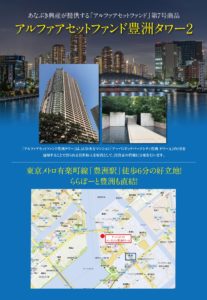

そして本ファンドの立地条件は豊洲。(東京都心です。)

そして30%の劣後出資者となるのがジョイントα。

これから導き出される答えは一つ。

リーマンショック級の不況が来たとしても、30%の劣後出資者にジョイントαがなっている以上、投資家が元本割れをし、損失をだすことは皆無!(リーマンショックをはるかに上回る不況ですか?起きてたまるか。という話です。)

これがジョイントαの強みでしょう。

またここで改めて強調したいのが、東京の地価の下落率がリーマンショック時でさえ15%。コロナよりはるかに強力であったSARSでも10%にいかなかった。

言い換えれば安全性を重視するのであれば、30%の劣後出資者を東証一部上場企業が行っている以上リーマンショック級にすら耐えられるjoint αは屈指の投資先といえます。

今回の話の主題になった業者についてより詳しい解説が気になる方は下記リンクよりご確認ください。

ジョイントアルファ!(jointα)の評判は?元本割れの危険は?評価はどう?キャンペーン解説!

Rimple(リンプル)の評判&口コミ!メリットデメリット!投資家必見!

投資をするしないという判断は、下記当該記事を読んで判断してください。

不動産クラウドファンディング比較!おすすめランキング!評判徹底解説!