ソーシャルレンディングの通知簿を運営するエニートです。

今回はSBIソーシャルレンディングの不正問題とその保証。そして撤退までの流れをおさらいし、古い時代のソーシャルレンディングは終わったということを話していきたいと思います。

<追記>

SBIソーシャルレンディングの償還が8月となりました。元本分は返ってきますが、今までの利息分は引かれます。その点も追記して解説したいと思います。

気になる方は目次の

SBIソーシャルレンディング8月償還決定!当局の許可が下り次第!!

こちらをご参照ください。

<以上>

まずは不正発覚からその対応まで確認していきましょう。

Contents

- 1 SBIソーシャルレンディングが悪質な不正行為を行ったのであれば、反対に投資家は投資家資金を取り戻せる!?

- 1.1 SBIソーシャルレンディング投資家歓喜!資金の不正流用分は返ってくることがほほ確定的!さすが上場企業!maneoと異なる!

- 1.2 SBIソーシャルレンディング8月償還決定!当局の許可が下り次第!!

- 1.3 ソーシャルレンディングで年利12%は基本的に詐欺だよ。

- 1.4 12%ファンドはボーナスファンド&リスクはそれなりにある。

- 1.5 COZUCHIの今の募集されているファンドがボーナスすぎわろた笑。信頼できるパターンの年利10%

- 1.6 VICTORYfundからびっくり!2つのキャンペーン!最大利回り12%!

- 1.7 victoryfundを運営するカチデベロップメントは未上場企業

- 1.8 初回ファンドの立地マジでよくない?ボーナスファンドを組成してきた?

SBIソーシャルエンディングから第三者委員会の設立の発表!

SBIソーシャルレンディングから第三者委員会設立の発表がありました。

第三者委員会設置に関するお知らせ

このたび、SBIソーシャルレンディング株式会社(以下、「当社」)が実施した社内調査において、当社ソーシャルレンディング貸付先の事業運営に重大な懸案事項が生じている可能性が認められたことから、当社は、社外の有識者からなる調査委員会による調査が必要であると判断し、本日開催の取締役会において、第三者委員会の設置を決議いたしましたので、下記のとおりお知らせいたします。

記

1.第三者委員会設置の経緯

当社が実施した社内調査により、当社ソーシャルレンディング貸付先の事業運営に重大な懸案事項が生じている可能性が認められました。そのため、当社は公正性を確保した調査が必要と判断し、社外の有識者により構成された第三者委員会を設置し、同委員会による調査を実施することといたしました。2.第三者委員会の目的

(1)社内調査により判明した本事案にかかる事実関係調査及び原因究明

(2)再発防止策の検討・提言

(3)その他、第三者委員会が必要と認めた事項3.第三者委員会の構成

役職 氏名 所属等 委員長 錦野 裕宗 弁護士法人中央総合法律事務所 東京事務所副所長

社員弁護士パートナー委員 藤武 寛之 リンクパートナーズ法律事務所 パートナー 弁護士 委員 海宝 明 株式会社サイリス 監査役(三和銀行(現三菱UFJ銀行)出身)

上記の委員選定に際しましては、日本弁護士連合会による「企業不祥事における第三者委員会ガイドライン」(平成22年7月15日公表、同年12月17日改訂)に沿って行われており、各委員または各委員の所属する法人・事務所と当社との間に顧問契約その他の利害関係はございません。

4.今後の対応について

当社は、第三者委員会による調査に対して全面的に協力してまいります。

第三者委員会による調査には相応の時間を要することが見込まれますが、第三者委員会による調査結果につきましては、結果が判明次第、速やかにお知らせいたします。

なお本件に関しましては、当社が所属するSBIグループの協力も得ながら、投資家の皆様の保護に万全を期してまいる所存です。投資家の皆様をはじめ関係者の皆様には、多大なるご迷惑とご心配をおかけしますことを深くお詫び申し上げます。

以上

当初は様々な可能性が指摘されていましたが、原因としては

SBIソーシャルレンディングのファンドで資金の不適切流用=ポンジスキームまがいの行為があったため。

SBIソーシャルレンディングが行ったと疑われているポンジスキームとは?何なのか?

しっかり下記の解説を読んでください。

ポンジ・スキーム(英: Ponzi scheme)とは、詐欺の一種。「出資してもらった資金を運用し、その利益を出資者に(配当金などとして)還元する」などと謳っておきながら、実際には資金運用を行わず、後から参加する出資者から新たに集めたお金を、以前からの出資者に“配当金”などと偽って渡すことで、あたかも資金運用によって利益が生まれ、その利益を出資者に配当しているかのように装うもののこと。投資詐欺の一種に分類され、日本語で「自転車操業」と呼ぶような状態に陥り、最終的には破綻する。

つまりファンドの実態がなく、いわゆる出資金詐欺になります。

別のファンドの出資金を他のファンドの償還金に充てるというのがポンジスキーム。

で実際この仕組みを使ったのが以下で説明するみんなのクレジットになります。

(重ね重ねになりますが、SBIソーシャルレンディングがポンジスキームを行ったとは言えません。あくまでfactaが報じた内容になります。)

ヤフーニュースでSBIソーシャルレンディングの話題!貸付先に「重大な懸案」=回収不能の恐れ

SBIホールディングス傘下でインターネットを通じた金融仲介を手掛けるSBIソーシャルレンディング(東京)は5日、貸付先の事業運営に「重大な懸案」が生じた可能性があると発表した。定期的な社内調査により、貸付金の返済遅延や回収不能などの懸念がある事例が確認されたという。同社は弁護士ら外部有識者による第三者委員会を設置し調査する。

SBIソーシャルレンディングのファンドがデフォルトの恐れがある。

これは太陽光発電ファンドだけでなく、熱海ファンドや沖縄ファンドの可能性も十分あります。

FACTAの情報では今のところ太陽光発電ファンドのみですが予断は許されません。投資家は事態の推移を見守る必要があります。

またソーシャルレンディング投資家の方には下記記事を必ず読んでそのうえで投資先をきめてください。(不正を行う業者の特徴をまとめております。)

ソーシャルレンディングの危険性を再確認!詐欺や不正まみれ!人生狂った方多数!安全性を重視しろ!

SBIソーシャルレンディングの第三者委員会設立の理由をfacta号外が伝えました!太陽光発電ファンドやばすぎ!!

この内容が事実であれば状況としては最悪といえます。

「文社長は33号で集めた資金を11月と12月の24号と25号の償還資金に充てようとしたが、何らかの事情でSBI側にバレてしまったのではないか。この間、テクノシステムと玄海が組み、ファンドの償還資金を別のファンドで募集した資金で充当する自転車操業を行ってきた疑いがある」(関係者)。これが事実とすれば金融商品取引法違反に当たる。それが、今回リリースを発した「貸付先の事業運営に重大な懸念事項が生じている」の意味するところであろう。

ある建設業者は「福島5案件はカネがないので全く工事が行われていない」と明かす(確認を求めた本誌の質問状に回答なし)。本来、数メガ規模のソーラー発電所工事は半年もあればできる。ファンド資金が、テクノシステムの運転資金にも流用されていた疑いを拭えない。

これ事実であればみんなのクレジットとかがおこなったポンジスキームまがいと変わらないじゃないですか。

許されるわけないでしょう。

詳しい内容が気になる方はfacta号外上記記事をご参照ください。

ただしこの資金流出に明白な不正が認められれば、投資家助かるんじゃない?という私見を書いていきたいと思います。

SBIソーシャルレンディングが悪質な不正行為を行ったのであれば、反対に投資家は投資家資金を取り戻せる!?

これはあくまで私見というのをご理解したうえでお読みください。(ただ当ブログは読んでくださる方を不正リンクなどではめ込み、意地汚く金を稼ごうとする某ブログではないことをあらかじめ明言しておきます。)

まずそもそも論から確認しましょう。

投資資金の損失補てんはそもそも違法

金融商品取引法では、金融商品取引業者が顧客に与えた(与える)損失を補てんすること(補てんすることを約束すること)は禁止されています。 ... 金融商品取引業者と契約の相手方である顧客との間の損失補てんが禁止されるだけでなく、第三者を介して行う損失補てん等も禁止されます。

ただしこれは原則論です。

投資によって損をしたのであれば、損失補てんすることは禁止されていますが、

不正があった場合はあった場合は損失が補てんできます。

この場合は資金の不適切流用(当該ファンド以外へ資金が渡った)が違法であるであると認められば、大手を振って損失を補てんできます。

SBIソーシャルレンディングはSBIグループである。

この点がいままで不正を行って投資家に損失をかぶせても何ら失うものがないソーシャルレンディング業者(みんなのクレジットやラッキーバンク)とSBI本体の評判という絶対に傷つけてはいけない看板をもつSBIグループのSBIソーシャルレンディングが異なる点です。

SBIソーシャルレンディングは損失補てんをするためのお墨付きがほしかったから第三者委員会を設立したのでは?

当然それ以外の目的もありますが、一番の目的としては

客観的基準において、SBIソーシャルレンディングに不正が認められた=大手を振って損失補てんができる。

これが狙いなのではなのでしょう。

損失補てんの禁止の原則がある以上SBIソーシャルレンディングが我々に不正があったみたいなんや。すまんな。という形で損失補てんができません。

損失補てんを行うためには行政のお墨付きが必要。

そのお墨付きを獲得するために第三者委員会を設立したのでは?というロジックは成り立ちます。

SBIソーシャルレンディング投資家歓喜!資金の不正流用分は返ってくることがほほ確定的!さすが上場企業!maneoと異なる!

まずは金曜日に発表された超朗報から記事にしていきたいと思います。

読み飛ばしてはいただいても構いません。下記に要点をまとめます。

私の読み通り損失補てんの例外が認められ、償還という形になりました。

(どこかの不正アフィリエイトを繰り返し、詐欺業者の擁護を繰り返したブロガーさんに参考にしていただきたいのですが、何も考えずにソーシャルレンディング業者は誠実!とわけのわからない論理を振りかざし、被害者を増やすのではなく、このように冷静に分析を行うことが他の投資家さんの役に立ちます。)

SBIホールディングスは、子会社SBIソーシャルレンディングが取り扱う一部ファンドで、債権の一部または全部が回収不能となることに備えて、2021年1-3月期において減損処理を行うと発表した。グループ連結決算への影響は最大で150億円としている。

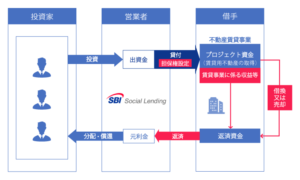

SBIソーシャルレンディングは、小口の投資家と貸付先を結ぶプラットフォームサービス。投資家はファンドを介して資金を貸し付ける。しかし、一部の貸付先の運営に重大な懸案事項があるとして、2月5日に第三者委員会を設置し、調査を行っていた。

現在は調査中だが、同社は求められる善管注意義務を十分に果たしていなかった可能性があり、金融商品取引法違反に該当する行為があったという認識だ。そのため、対象ファンドの投資家へは未償還の元本相当額を補填する予定。投資家への補填は原則法律で禁じられているが、今回は金商法が規定する事故として例外扱いできるという見解だ。

なお、第三者委員会の調査は4月中をめどに完了する予定。現時点では、対象となるファンド名は明らかにしておらず、投資した投資家に個別に連絡が行なわれている。

下記がSBIソーシャルレンディングからの発表。

当社ウェブサイトにおいて2021年2月5日及び同月17日にお知らせいたしましたとおり、当社のソーシャルレンディング貸付先の事業運営に重大な懸案事項が生じている可能性が認められたことから、第三者委員会を設置し、その調査に誠実に協力するとともに、関係当局への報告等も行ってまいりました。第三者委員会による調査は継続しており、その最終調査結果につきましては4月中を目途に受領する予定であり、受領次第、速やかにお知らせいたします。

当社においては、第三者委員会による調査の途中ではございますが、投資家の皆様にご出資頂いたファンドの一部について、その取得勧誘にあたり結果的に金融商品取引法違反に該当する行為があった可能性が高いものと考えております。なお、第三者委員会へ照会したところ、当社の考えは現時点における調査結果に矛盾するものではないとの回答を得ております。

第三者委員会の最終調査結果を踏まえて当社において改めて判断いたしますが、当社といたしましては、当該違反行為によって生じたファンドの損失について投資家の皆様にご負担頂くことは適切でなく、ついては投資家の皆様への未償還元本相当額の償還に向けた取り組みを進めてまいりたいと考えております。

投資家の皆様への損失の補塡は法律によって原則として禁止されておりますが、例外として、金融商品取引法第39条第3項に規定する事故(以下「事故」)による場合は、所要の要件のもと認められることとなっております。未償還元本相当額の償還に係る手続については第三者委員会の最終調査結果を受領次第、当社において実施予定でございますが、その後速やかに手続を開始することができるよう、投資家の皆様に、手続に必要な、事故の概要と未償還元本相当額等のご確認のお願いをさせて頂く次第でございます。

SBIソーシャルレンディングより

このたび、当社子会社のSBIソーシャルレンディング株式会社(本社:東京都港区、代表取締役社長:宮地 直紀、以下「SBISL」)が取り扱う一部ファンドについて、投資家の皆様に対し未償還元本相当額を償還する取り組みを進めることとなりました。また、これに伴う関連損失を2021年3月期において計上することとなりましたので、あわせてお知らせいたします。

SBIHDより

SBIHD,SBIソーシャルレンディングの発表!要はSBIソーシャルレンディング投資家にとってどういう意味だったの?

要点をまとめてしまうと

- 第三者委員会より損失補てんの例外が認められる。

- じゃあ仮に投資家にお金を返すとしたらどうするの?

- SBIHDが損失補てんをする

- そのSBIHDが損失補てんを行うことを発表された

これによってほぼすべてのSBIソーシャルレンディング投資家は助かることになりました。

損失補てんの例外のため、元本から今までの利益を差し引かれた分が償還されます。

これに対してどう思うか?ってことなんですけど、私は機会損失であったというよりも助かった。っと思う投資家が多いと思います。

この際元本が全額還ってくれば間違いなく御の字といえるでしょう。

SBIソーシャルレンディング8月償還決定!当局の許可が下り次第!!

投資家の方の中には8月償還はさすがに遅すぎる!と憤慨されている方もいらっしゃるかもしれませんが、実際冷静に考えれば

第三者委員会の報告→関係省庁への報告→審査→損失補てんの例外が認められる→無事償還

という流れになります。

また、当局の認可を得ることが前提となりますが、対象ファンドの未償還元本相当額の償還に向けた手続に関する「確認書兼同意書」にご同意いただいたお客様に対する未償還元本相当額の償還時期については、現時点では8月頃を予定しております。本件につきましては、進捗があり次第、ご報告させていただきます。

※現時点で未償還元本相当額の償還が行われることをお約束するものではございません。

であれば時間がかかるのはしかたないことでしょう。

投資家の皆様は多少不安な気持ちになるかもしれませんが、償還を待ちましょう。

またこの償還額は利息は引かれます。ですので返ってくるのはまさに投資元本のみ。

時間を無駄にしたと思うのか、それともお金が返ってくるので御の字だと思うのか。

それは個々人の判断次第だといえますね。(僕は返ってくるならいいのでは?と思ってしまっていますが。)

SBIソーシャルレンディングはソーシャルレンディング事業から撤退します。

まあ僕はこの業者に投資をすることは二度とないと思っていましたが、業者自身が撤退しました。

そもそも論ですが、ソーシャルレンディング事業者は詐欺をやらない限り(あえて太文字にしました。)基本的に儲かりません。

手数料2パーセント取ったとしても、1億でわずか200万。月200万の売り上げのために人員を割いたらまったくもうからないレベルといっても過言ではない。

しかし1億ファンドの組成するのはそれなりに大変です。

ですのでソーシャルレンディング&クラウドファンディングを行うのは

1 自社の宣伝目的(上場系不動産クラウドファンディングとかね。)

2 詐欺

もうこの二択。

だからこそ旧時代のソーシャルレンディングは終わったといえますね。

2021年4月13日現在でおすすめなのはCOZUCHI

今現在年利12パーセントでファンドの募集がされています。

ソーシャルレンディングで年利12%は基本的に詐欺だよ。

グリーンインフラレンディングで年利12%

ラッキーバンクの年利10%

みんなのクレジットの高利回り+キャッシュバック。(この業者で不正アフィリエイトしたり、白石氏をインタビューして絶賛記事を書いているのに全く投資をしなかったブロガーもいましたねw)

上記のように高利回り業者は詐欺でしたし、maneoも詐欺。

SBIソーシャルレンディングもお金が返ってきそうですが、詐欺であったといえます。

ソーシャルレンディングの高利回り業者は詐欺まみれといっても差支えがないと思います。

ソーシャルレンディングでは元本は保証されないが、融資を受けた企業は存続している限り、利子をつけてお金を返そうとする。返済遅延が起きても、投資先は誠実なところがほとんどなので、一喜一憂せずに待っていれば大半の元本は戻ってくると考えている。

[日経ヴェリタス2018年7月29日付]

一生そう思っていてください(笑)。

不動産クラウドファンディングで不動産特定共同事業法で詐欺を行う方法があるなら教えてほしい。

反対に詐欺が容易に行うことができるソーシャルレンディングと異なり、住所が明記され、不動産特定共同事業法でがちがちに固められている不動産クラウドファンディングで詐欺を行う方法があるのであれば、割とマジで教えてほしい。

いや僕のロジックは性悪説に立っていて、悪いことが可能な以上悪いことを行うこと人間が出てくる。だからこそ仕組み上できないようになっている不動産クラウドファンディングに投資をしたほうがいいんじゃない?って考え方です。

お金がかかっている以上、性悪説に立って物事を考えたほうがいいですよ。

さて前置きが長くなったところでCOZUCHIの年利12%ファンドについて考察しますか。

12%ファンドはボーナスファンド&リスクはそれなりにある。

本件はバリューアップを行うことで、インカムゲイン+キャピタルゲインで12%を目指すとのこと。

ロジックとしてはあり得ますし、知名度向上のためにボーナスファンドを組成しているのでしょう。

ただ個人的な率直な感想を言ってしまうと同時期に募集される年利10%のファンドのが、物件として好立地ですので僕はそちらの方に厚めな金額を投資しようと思います。

年利12%ファンドの要約をしてしまうと下記の通り

簡単に要点をまとめてしまうと

- COZUCHIがキャピタルゲインの利益のうち、25%を上限なしに投資家に配当する(そのため高利回りになりうる。)

- 運用期間は6か月と短期

- COZUCHIが61%の劣後出資者(投資家の安全性が極めて高い。)

- 売却益を投資家に分配することでこれほどの高利回りを狙えることになっている。

可能であれば、50万を本ファンドに、100万を年利10%のファンドに回そうかな?というのが私の戦略になります。

COZUCHIの今の募集されているファンドがボーナスすぎわろた笑。信頼できるパターンの年利10%

お金のためなら詐欺業者を大絶賛していたブロガーさんは年利10%を超える公共事業を行うトラストレンディングは公共事業であるためその利回りはあり得る!

みたいなくっそ頭がわるいことを主張されていましたが、ソーシャルレンディングやクラウドファンディングで利回り10%あり得ません。

年利10%があり得るのは

- 詐欺であるケース(みんなのクレジット、トラストレンディング、グリーンインフラレンディング)

- 初回のボーナスファンドのケース(Rimple,fantas fundingそして今回のCOZUCHI)

2のケースなのですが、不動産クラウドファンディングは詐欺を行うことは仕組み上不可能。

今回のCOZUCHIは顧客募集用のボーナスファンドですね。

まあ私は詐欺でなく、年利10%であれば喜んで投資させていただきます。

武蔵新城で年利10%で劣後出資65%の衝撃

川崎フロンターレサポであればみなさん良く使われる駅の一つでしょう。

人口も多く活気がある土地ですので、不動産価値が急激に落ちるということあり得ません。

事業者が65%の劣後出資=1000万の土地が350万以下にならない限り投資家が元本割れすることがない。

であればもうこのファンド投資家の勝利でしょう。

予定分配率

10%

出資期間

6ヶ月

1口出資額

1万円

募集金額

¥ 134,000,000

応募期間

3/18 18:00~

4/28 13:00抽選まで30日

つまり本ファンドで投資家が元本割れすることは基本的に考えられない。

事業者が破綻した場合のみ投資家が元本割れるのでは?

| 項 目 | その内容 |

| 会社名 | 株式会社SATAS |

| 所在地 | 〒107-0062 東京都港区南青山2-24-15 青山タワービル9階 |

| 設立 | 1999年7月01日 |

| 資本金 | 1億円 |

| 代表者 | 代表取締役 小林秀豪 |

| 登録免許 |

|

やはり企業体力としては東証一部上場企業級ではなくcrealやfantas funding級ですね。

ただ特に今現在問題なさそうなので、私は本ボーナスファンドに投資をして投資成功した場合しばらく本事業者に投資をしないというヒット&アウェイを行います。

以下がCOZUCHI公式サイトとなり、無料で口座開設可能です。(まあ実際どちらもファンドもボーナスファンドで抽選にあたったらかなりラッキーという感覚でいいでしょう!)

あと多少リスクをとってもいいのであればおすすめはvictory fundの年利12%ファンド!

VICTORYfundからびっくり!2つのキャンペーン!最大利回り12%!

キャンペーンとして破格ですね。

まず一点目についてなのですが、こちらはアマゾンギフト券プレゼントキャンペーン。(みなさんご存知ですね。)

口座開設のみで1000円分のギフト券がもらえます。

ではつぎにキャッシュバックキャンペーンについても見ていきましょう。

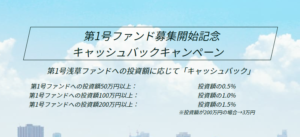

victory fundのキャッシュバックキャンペーンは最大1.5%最大利回り12%!

50万円以上からキャッシュバックの対象で200万投資をすれば3万円(1.5%)

ちょっと破格すぎませんか?

勝負をかけている印象です。

で結論としては私は本ファンドに50万円投資をします。

利回り11%にする予定です。では本ファンドの詳細について確認していきましょう。

victoryfundに対する疑問点を読者様からコメント欄でいただきました。

以下がコメント欄から引用になります。

victoryfundの案件は、劣後出資割合が低いですが、

こうしたリノベ案件の場合は、劣後出資割合を高くするのは

難しいんじゃないかと思いますね。全ての同種の案件を

見たわけじゃないので正確なことはいえませんが、例えば、

LENDEXでもリノベ案件の場合は、ほとんど無担保に近い

ですし、担保設定しようとすると、対象案件以外に何か

(例えば不動産等)を用意しなくてはいけないとか

なるんじゃないですかね。じゃあ、LENDEXの場合、

何であんなに人気なのかといえば、それまでの会社の

実績を見て評価されているとしか言えないでしょう。

今回は主催会社の初回案件となるので、実績といわれる

ものがないので、どう評価するかは難しいところです。

おっしゃる通りLENDEXと同じ。

リノベーション案件で劣後出資を増やすのはかなりの高リスク。そのそもリノベ案件は高リスクですしね。(だからこそ利回りが高いという側面がありますが。)

ただfantas fundingは20パーセントの劣後出資でリノベ案件をやっているわけですからやれないことはないと思います。

LENDEXはすでにリノベ案件で償還しているから劣後出資がなくとも大人気ということなのでしょう。

私個人としてはこういった初回ではないけど、新しい業者が宣伝しているファンドは体感としてはこけづらいというのがあるのである程度の金額であれば投資推奨といっても問題ないでしょう。(これは不動産クラウドファンディング業者の場合です。ソーシャルレンディングに投資をするのであればガチガチに担保を取っている案件にしてください。)

最後にvictory fundの高利回り案件についてみていきましょう。

victoryfundを運営するカチデベロップメントは未上場企業

そのためrimpleを運営するプロパティエージェント、ジョイントアルファを運営する穴吹興産に比べると信頼性は下がります。

ただし資本金は1億円台と有象無象のクラウドファンディング業者よりもはるかに多い。ですので突然倒産するリスクはそこまで高くない業者と評価できそうです。

- 業種不動産業

- 本社所在地東京都中央区日本橋室町1-5-15

昇賢ビル2階- 電話番号03-6262-3255

- 代表者名足立 和夫

- 上場未上場

- 資本金1億3425万円

また当然のことですが、運用実績がある企業であり、詐欺を行ったソーシャルレンディング業者とは全く異なる信頼性の業者と言えそうです。

まず投資適格としては○。では次に初回ファンドを見ておきましょう。

初回ファンドの立地マジでよくない?ボーナスファンドを組成してきた?

初回ファンドの場所なんですけど、なんと浅草の仲見世通り。

所在地

東京都台東区浅草1丁目8-4

―――――――――――――――――――――――――――――――――――――――

交通

つくばエクスプレス「浅草」駅 徒歩3分

東京メトロ銀座線「浅草」駅 徒歩4分

駅近の好立地のファンドのですね。

インカムゲインとキャピタルゲインの複合型で年利10.5%を目指す。

決して不可能な計画ではありません。

本プロジェクトは、既存商業施設の再生を通して収益性を改善し、バリューアップを図ることを目的とするプロジェクトです。

対象の物件は、東京地区においては有数の商業、観光スポットである浅草地域において、30年に亘り職住一体化した商業施設として運営されてきた歴史ある施設であります。

しかし、時代の変化により商業施設への選好が多様化してきてる中、見直しが問われている環境にあります。

その様な環境下においても物件の立地性を高く評価し、時代に適合した商業施設に生まれ変わることで、地域の活性化に寄与することを目指して立ち上げたプロジェクトです。

その為には、従前の職住一体化した単一目的の商業施設から、より多様化した施設にリニューアルすることを通してバリューアップすることが課題となりますが、一般的な金融機関などの資金供給においては、既存不動産物件における評価が中心であり、本プロジェクトの目指す新たな市場価値再生への対応は難しい状況にあることは否定出来ません。かかる状況の中、不動産クラウドファンディングの目的である新たな価値創造に向けて、多くの皆さまに開示し少額での投資を通して再生に向けて進むことが相応しいという判断に至りました。

1年間の運用期間における収益構造としましては、賃料収入(現保有者による月額150万円の賃料保証を含む)、運用終了期日には再生後の物件として不動産市場に売却することを前提としまして、10.5%の分配率を想定してます。運用期間中の不動産市況の変動などのリスクに対しては、出資総額のうち2,800万円を運営会社が劣後出資することで、売却時における想定外の価格変動に備えることとします。また、独立した第三者の不動産鑑定士による(再生前現況基準での)不動産鑑定評価書では3億6千万円の評価となっておりますが、運用終了時での不動産市場への売却価格についてはリノベーションによるバリューアップ効果からの出店計画でのご相談も増えてきており、再生後物件の売却想定額3億7000万円は妥当な金額と評価しております。

気になるのは劣後出資率の低さとコロナの影響

再度になりますが、本ファンドで気になるのは劣後出資率の低さ。コロナウィルスがより蔓延し、経済にダメージがあった場合、この劣後出資率で大丈夫なのかな?というのが一抹の不安を覚えます。

その一方1年間の賃料保障ということや不動産鑑定評価がついているのは好材料。

結論としては投資資産の一部であれば投資をしても問題がない投資ファンドといえるでしょう。

(年利10.5%は非常に魅力的です。)

amazonギフト券がvictoryfundの投資家登録のみでもらえます。

私は本ファンドに投資をするつもりなので、当然投資家登録をしています。

ただ今から新規で投資口座を開設した場合、amazonギフト券1000円分がもらえます。

必ずもらえるというのは熱いですね。

また同時にキャッシュバックキャンペーンが行われるとのこと。

キャッシュバックの内容

・第1号ファンドへの投資額50万円以上 :投資額の0.5%

・第1号ファンドへの投資額100万円以上:投資額の1.0%

・第1号ファンドへの投資額200万円以上:投資額の1.5%

さすがに200万一度にまとめて投資はなかなか思い切った判断であるといえますが、その人の資産額によります。

50万投資以上の投資を推奨するファンドとしてどうか?といわれると利回りとリスクを考えるとある程度資産があれば投資をしてもいいんじゃない?というのが私の感想。

反対に10万以下であれば1年間の賃料保障を考えれば投資をするのはかなりありのファンドといえます。

ようはリスクテイク的にどうなのか?という話ですね。僕は十分勝算ありなファンドなのである程度まとまった金額を投資をしたいと思います。

エニートの結論としては9/10点。

企業体力がある業者がこのレベルのファンドを組成してくれるならボーナスファンド

ギフト券1000円貰えることを差し引いても投資対象とすべき1社といえます。

ファンドのより詳しい詳細が気になる方は下記のvictory fund公式サイトよりご参照ください。(無料で口座開設できますし、amazonギフト券1000円分がもらえます。)

私は50万投資をして、1000円分のギフト券と11パーセントの利回りをゲットする予定です!

今後はソーシャルレンディングはよほど信頼できる業者以外には近づかない、メインは不動産クラウドファンディングに投資をする。

というのが賢いやり方になるでしょう。

以下が今回の話にでてきた2業者であり、公式サイトより無料で口座開設可能です。

victory fund公式サイト(1000円分のギフト券プレゼント)

COZUCHI公式サイト(初期ファンドは優良のため超お勧め!エニートも投資をしました!)