はいどうもソーシャルレンディングの通知簿の運営するエニートです。

今回は利回り別におすすめ業者をランキング形式にして発表していきたいと思います。

Contents

- 0.1 ソーシャルレンディング低利回り業者ランキングベスト3!

- 0.2 安全性が高いソーシャルレンディング業者&ファンドcreal

- 0.3 安全性が高いソーシャルレンディング業者&ファンド!ジョイントアルファ!

- 0.4 安全性が高いソーシャルレンディング業者&ファンド funds

- 0.5 fundsの借り手も儲けることを目的としていない点も投資家有利!

- 0.6 FUNDsが倒産した場合投資家の資産はどうなるの?

- 0.7 国が保証する医療費債権ファンド!安全性では群を抜いている&キャンペーンが強力すぎる!

- 1 第二回ファンドは社会貢献&債券担保の安全性大!キャンペーンと組み合わせれば、バンカーズファンドは買いでしょう!

ソーシャルレンディング低利回り業者ランキングベスト3!

低利回り業者の特徴としては、やはり投資家にとってとことん安全というのが強みでしょう。

安全性が高いソーシャルレンディング業者&ファンドcreal

crealは正確にいうと不動産型クラウドファウンディング業者に分類されます。

ですが多くのサイトではソーシャルレンディングのくくりで語られているため今回はソーシャルレンディング業者のランキングに入れました。

crealの社長のバックグラウンドはどうか?

このCREAL(クリアル)という事業者は2018年12月よりサービスが開始された新興業者です。

ですが社長の横田大造氏は信頼にたる人物。

横田氏は早稲田大学を卒業後、アクセンチュアに入社。

その後何社か経由し、株式会社ブリッジ・シー・キャピタルの代表取締役をつとめています。

この株式会社ブリッジ・シー・キャピタル受託資産残額が300億。

この300億という金額はソーシャルレンディング業界でいえばとんでもない金額。

(業界では大手と言われるクラウドクレジットを大幅に上回っています。)

2011年からの会社ですが、株式会社ブリッジ・シー・キャピタルは不動産に非常に強い。

(その分野での信頼があるからこそ顧客から300億もの金額を集めていると言えます。)

CREAL(クリアル)のバックグラウンドに怪しい点やぶれがなく、明確な実績があるため、間違いなく信頼できます。

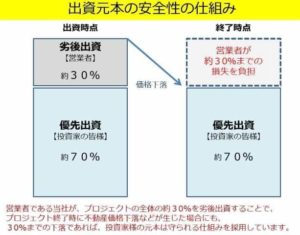

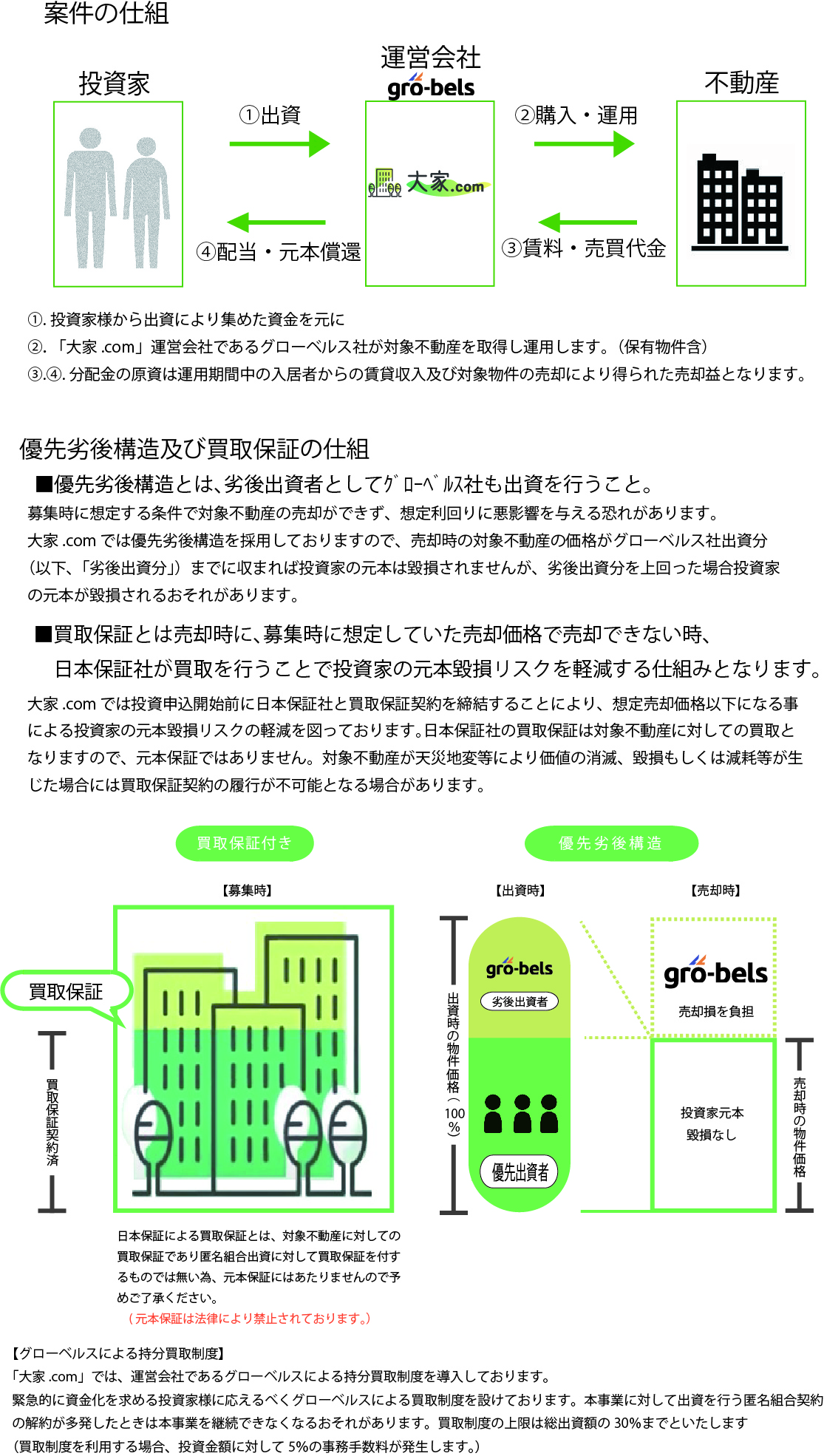

crealは全てのファンドで10%の劣後出資者となっている!

crealの特徴としては事業者自身が劣後出資になっている点。

損失が出た場合クリアルが優先的に損失を負担します。(10%)

(劣後出資者と呼びます。)

こういった事業主と共同で出資できるファンドは非常に強い。

いわゆるセイムボート(同じ船)投資家と事業主が同じ方向を向いています。

(いざとなれば損失は投資家にかぶせればいいという行動をとっていたmaneoに見習わせたい姿勢です。)

CREALのファンドは都内の一等地!

ホテルファンドは浅草

その他ファンドも五反田や目白。

crealは都心の不動産を扱っている分、不動産の価格が下落しずらいというメリットがあります。

率直に言わせて貰えば、都心でこの条件が続き、その上でクリアルが10%の劣後出資者になるのであれば、crealのファンドとしての固さは相同なものといえます。

FANTAS fundingも同様な劣後出資者で優秀な業者なのですが、安全性という面ではcrealに軍配があがります。(ただし利回りではFANTAS fundingのが優秀。)

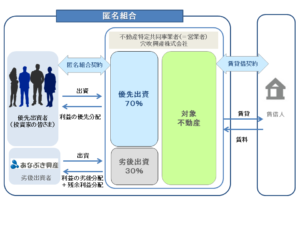

crealは不動産型クラウドファンディング業者であり、不動産特定共同事業法の管轄に置かれます。

より法制度がすすんでいる不特法に管理されており、このような情報開示性に問題がない両社に人気があつまるのは当然の帰結といえるでしょう。(やはり今年は不動産型クラウドファンディングが躍進する年になるのは間違いなしと言えます。)

不特法とは、出資等を受けて不動産取引を行い、その収益を分配するという事業の仕組みを定めた法律で、そのような事業を「不動産特定共同事業」といいます。複数の投資家がお金を出し合って、いわゆるファンドの形態で現物の不動産に投資し、その不動産から生まれる運用収益を分配するスキーム(投資手法)です。fantas naviより

つまり不動産ファンドを小口債権化する手法を両社ともとっているのですが、この手法はソーシャルレンディングと異なり、古くからある手法です。

当然生まれたばかりの頃は、法整備もすすんでおらず、また多くの問題を抱えていました。(今のソーシャルレンディングの状況に近い。)

ですが、その問題がおきた結果、法制度を完備。今現在ではソーシャルレンディングとは比較にならないほど、不動産クラウドファンディング業者が従う不特法は不正ができないように仕組みが作られてます。

その上で上述したとおり、creal社長の実績&ファンドの透明さ&住所が明記されているという安心感。

やはり今現在は不動産クラウドファンディングに優位性があるとはっきり断言できます。

(40万円運用してるのですが、無事+4,837円です。そしてcrealは定期的に投資家にキャッシュバックキャンペーンを行ってくれるのがうれしいですね。私も毎回キャンペーンには応募しています。)

またクリアルはメールアドレスの登録だけでファンドの内容が確認できるという点が非常に優れています。(下記公式サイトより無料で登録可能です。)

安全性が高いソーシャルレンディング業者&ファンド!ジョイントアルファ!

追記事項になりますが、新しく参入してきたジョイントアルファは信頼できる不動産クラウドファンディング業者といえるのでしょうか?

信頼性について徹底調査を行いました。

穴吹興産の社長の経歴も問題点なし

いわゆる創業者一族の社長です。

穴吹夏次氏の息子である穴吹忠嗣氏が社長を務められます。

私は創業者社長も特に問題視しておりません。下手な後継者争いがないという言えますし。

そしてその業界を継いだ人物であれば、信頼性という点で特に問題ありません。

穴吹 夏次(あなぶき なつじ、1909年7月29日 – 2000年10月24日)は、株式会社穴吹工務店元社長。地方の建築業者だった穴吹工務店を、全国展開のデベロッパーに成長させた。また、穴吹興産や学校法人穴吹学園の創業者でもある。

このようなバックグラウンドであれば、不動産クラウドファンディング業者を運営されるのも納得。

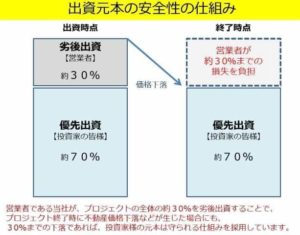

では今度はjointαのサービス自体について解説していきたいともいます。注目すべき点は本ファンドの劣後出資の割合が30%のなっている点。

crealは10%、FANTAS fundingは20%です。劣後出資者の割合では最高峰といっても過言ではないでしょう。

東京の地価下落率はリーマンショック時でも15%

100年に一度しかこないといわれたリーマンショック時でも東京の都心の下落率は15%。

(100年に一度しかこないといわれるリーマンショックがなんどもきてたまるかと思いますが。)

そして本ファンドの立地条件は豊洲。(東京都心です。)

そして30%の劣後出資者となるのがジョイントα。

これから導き出される答えは一つ。

リーマンショック級の不況が来たとしても、30%の劣後出資者にジョイントαがなっている以上、投資家が元本割れをし、損失をだすことは皆無!(リーマンショックをはるかに上回る不況ですか?起きてたまるか。という話です。)

これがジョイントαの強みでしょう。

またここで改めて強調したいのが、東京の地価の下落率がリーマンショック時でさえ15%。コロナよりはるかに強力であったSARSでも10%にいかなかった。

言い換えれば安全性を重視するのであれば、30%の劣後出資者を東証一部上場企業が行っている以上リーマンショック級にすら耐えられるjoint αは屈指の投資先といえます。

ジョイントαのデメリットは?

最低出資金額が10万円でややハードルが高い点でしょう。

他のソーシャルレンディング業者は1万円から出資できるわけですからね。

ただ複利のパワーなどを使うのにあたって10万円というのは適切な数字ともいえます。

個人的にはそこまでデメリットだとは感じません。(投資初心者に若干ですがハードルが高いなと思いますが。)

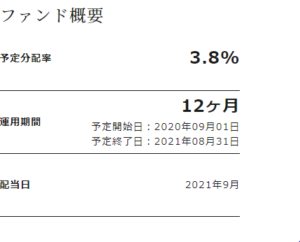

ジョイントアルファから新案件!利回り!立地文句なし!

今回のファンドはスーパーマーケットのファンドです。

立地条件も隣に高層マンションが併設されており、(雨の日も濡れなくていい。というのは圧倒的に有利な条件ですね。)

また駅地下なのもgoodです。

では本ファンドの利回りと運用期間。そして投資家の安全性について再度確認していきたいと思います。

リニューアルファンドは利回り3.8%!運用期間は12か月!

結論かなりおすすめなファンドです。

利回りも高く、運用期間もそこまで長いわけではない。売り上げが十分考えられるスーパーのファンドで賃料も問題なく入ってくるレベルといえます。

下記公式サイトより無料で口座登録可能です。(私も2分程度で登録できました。)

また上記の豊洲ファンドに投資成功しました。今後も優秀なファンドを組成してくれることを期待したいですね。

口座開設のやり方は?

特段難しいことはありません。

まずは公式サイトにアクセスし、口座開設申請を行います。

手順としては以下の通り

① まずはメールアドレスの登録、秘密の質問の回答を行います。

② 口座開設を個人or法人で行います。(当ブログを読まれている方は個人になります。)

③ 個人情報と入出金口座の登録(つまり使う銀行ですね。)

④ 投資経験の有無などが聞かれます。そのままの流れに沿って回答しましょう。

⑤ 本人確認書類を提出します。

具体的に言えば下記のどれかを用意しましょう。

運転免許証

印鑑登録証明書

各種健康保険証

パスポ-ト

住民票の写し

住民基本台帳カード

公式サイトより

⑥ これで口座開設申請が完了。数日後に本人確認書類がとどきますので、それを受け取った時点で口座の開設が完了します。

下記公式サイトより無料で口座登録可能です。(私も2分程度で登録できました。)

またジョイントアルファから今現在信じられないファンドが出てきていることも追記する必要があるでしょう。

ジョイントアルファ新ファンド!小樽ファンドの劣後出資50%、運用期間6か月の意味

今回のファンドは正直今までの住居用の不動産ファンドと毛色が異なります。

- 今までは住居用不動産ファンドがメイン。今回は商業施設の中でも珍しいホテル。

- 今回は自社物件のホテル。

- 今までの劣後出資の割合が30%(これでもすごいですが。)。今回はなんと劣後出資50%

- 運用期間は他のファンドは1年以上がメインなのに今回は6か月と短期。

- 利回りも6%とジョイントアルファの他物件ファンドと比べて利回りが高い。

これらの点が異なる点になります。ではなぜこのようなファンドを組成しているのでしょうか?

他社との差別化&宣伝目的でファンドのを組成いしている。

以上5点から導き出されるのは2パターン

- ジョイントアルファの親会社がもう融資をしてもらえない状況となり、苦肉の策で短期ファンドを募集している。(業績も好調で、体力がある東証一部上場企業がそのようになっている可能性は考えられない。)

- 不動産クラウドファンディング業界に多くのライバル会社が参入してきたため、自社の優位性を示したい。&CMなどを打つよりも優良ファンドを好条件で組成した方がよほど宣伝になる。

下のケースであることをより確信させてくれているのは今現在行われているアマゾンギフト券プレゼントキャンペーン

そもそも論ですが、東証一部上場企業が50%劣後出資で、最悪のケースでも買い取りを行えるホテルでファンドの組成を行えるというのは投資家にとってボーナスステージ。

私も本ファンドに出資する予定です。

詳しい内容は下記公式サイトより、説明が気になる方は下記リンクよりご確認ください。(また下記リンクから登録することで1000円分のギフト券がもらえます。)

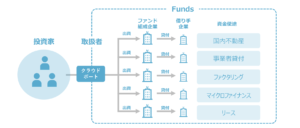

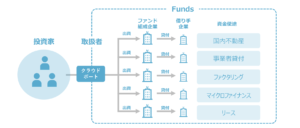

安全性が高いソーシャルレンディング業者&ファンド funds

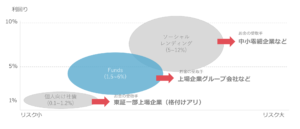

年利1.5~6%(低利回り~中利回り業者)

低利回り業者ながら今現在投資家から圧倒的な人気を集めているのがFUNDsです。

そして今回募集されるメルカリファンドの優秀さについても追記したいと思います。

FUNDs社長藤田氏の信頼性について

まず社長の藤田氏ですが、早稲田大学を卒業後、サイバーエージェントに入社。

その後先ほど上述したクラウドバンクの取締役に就任し、ベンチャー企業ならではのスピード感を体感。また客観的な評価としては巨大な会社の基礎部分を作ったという実績がすばらしい。

また周囲の人物も東大卒、京大卒の方や、起業の経験を多く持つ人物など、怪しい要素が皆無の、信頼に足る人物で固められているという点もGOODです。

このように事業者としてのリスクは皆無と言えるのがFUNDS

FUNDsが事業者として不正を行わないと断言できる理由!

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

5 投資金額が1円から可能という圧倒的敷居の低さ!

6 出金手数料が無料!

はっきり言ってしまえばこのレベルの会社であれば数年後上場しててもおかしくない。

それくらい別格の信頼度を誇る会社と言えます。

また1円から投資できるというのは分配金で再投資可能で、複利で資産運用可能になります。

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。ノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

つまりこの違いは不正を行い続けているmaneoとの違いと言い換えても良いでしょう!

例えばアイフルに出資した場合、当然の事ながらアイフルはそのお金を元にさらにお金を貸し付けます。

万が一その最終貸し付け先がお金を返せなかったとしても、その負債はアイフルが負い、我々投資家への返済義務を負います。

これがマネオのノンリコースローンとの異なる、最終貸し付け先のリスクを我々投資家が負わなくても良い点!

アイフルやデュアルタップの財務状況的に急に何かがおきるというのは一切考えられません。この点でFunds

は別格の業者のひとつであると言えます。

fundsの借り手も儲けることを目的としていない点も投資家有利!

かなり身もふたもない発言をしてしまいますが、アイフルもデュアルタップもあんばいも、fundsからお金を借りて、儲けることを目的としているわけでは決してありません。

じゃあなんでfundsでお金を借りるのか?と聞かれると宣伝目的です。

fundsがファンドを組成すれば、投資家は一気に注目します。マスコミも記事にします。そしてそのファンドの内容の安全性が高ければ、fundsのファンドは賞賛されます。

つまりfundsにファンドを組成してもらえる上場企業は、宣伝費を支払わずに、多くのマスコミや投資家に注目してもらえる。こういった隠された目的があるわけです。

だからこそ投資家はその流れにのって、投資家に有利なファンドに投資すべきでしょう。

FUNDsが倒産した場合投資家の資産はどうなるの?

(maenoのような会社には投資しないように気を付けてください。)

これはmaneoとは大きく異なります。(細かい点で多少似ている点もある。それは下で解説します。)

まずFUNDsはファンドの組成上、運用中のファンドはFUNDsの資産となっておりません。

つまりどういうことかと言えば、ファンドの運用中に万が一FUNDsが倒産したとしても、FUNDsの投資先からお金を返して貰えます。

ですのでファンドの運用中に倒産した場合

maneoの場合破産法のもと、我々は一般債務者となり、ほとんどお金が返ってこない。

FUNDsの場合、運用先からお金が返して貰えるため、投資上のリスクがmaneoと比べた場合非常に低い

では細かい点で似ている点というのは

ディポジット資金はfundsの資産として扱われ、破産管財人の管理下に置かれる。(この点がmaneoと同様です。)

当然投資家はディポジットしているお金よりもはるかに運用中のファンドにお金を預けていることが多い。

ですのでFUNDsがmaneoより圧倒的に安全だと断言できるのです。

(さらにFUNDsも今日明日で倒産することはないわけですから危険になったらディポジットのお金を出金すればいいだけです。問題となるのは解約できない運用中のファンドでしょう。)

だからこそ今現在はmaneoではなくFUNDsに投資をするのが優秀な戦略になります。

最後におさらいになってしまいますが、何故FUNDsが業者としてもファンドとしてもはるかに優秀なのかおさらいしたいとおもいます。(私は上場企業の傘下のソーシャルレンディング業者や不動産型CFそしてこのFUNDsを中心に投資をするのが圧倒的に優秀な戦略であると断言します。)

下記公式サイトで無料で口座登録可能です。

またファンドの説明は難しいのですが、銀行級に硬いファンドを組成するbankersの医療債権担保ファンド。(医療債権の支払いは国が行います。ここに魅力を感じないレベルならソーシャルレンディング投資をやめた方がいい。煽りではなく安全に資産を増やすためです。)

bankersから新ファンドの募集!総額三億円!

ちょっとbankersさんに言いたいんですけど、

これ最初から画像で公式サイトに張ってくれないですかね?画像であればわざわざ私がトリミングする必要がない。

またこういった細やかな点が完璧なのはrimple。

優良業者だからこそこの惜しい!って思う感じがもったいなく感じてしまいます。

- Bankersのご利用には、事前の会員登録が必要です。登録完了まで1週間前後かかりますのでお早目の会員登録をお願い申し上げます。

- 募集予定ファンドの情報は随時更新されます。

- 上記予定は現時点で検討中の内容を参考情報として提供するもので、今後変更される可能性がございます。

- 現時点で投資の申込みはできません。また本資料により当社が勧誘を行うものではありません。

- 募集内容が確定した場合は、契約締結前交付書面とともに募集ページを改めて開示します。それらの内容をよく検討したうえでの投資判断をお願い致します。

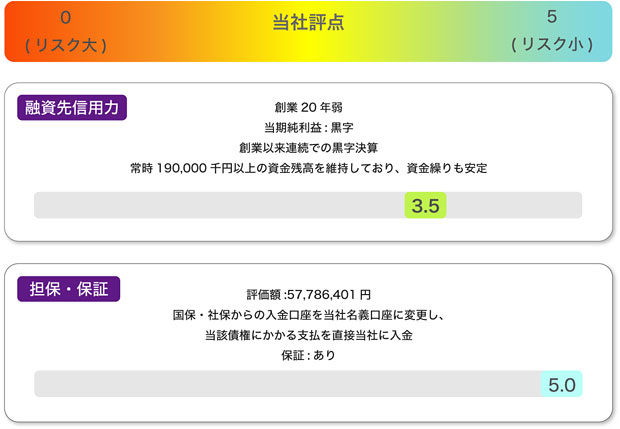

- ※ 融資先信用力は経営基盤・業況・財務状況・外部評価機関格付、担保・保証は保全状況および担保処分性に基づき、当社評点を算出しております。

太字は私がつけました。

登録まで一週間ほどかかるので新ファンドが登場する前に登録をしておくのがベターな選択といえるでしょう。

で情報からわかるのは手形割引ファンドが3月に3ファンド登場する。

商業手形ファンドになるのか医療ファンドになるのか?というのは今現在はわかりません。

が、こんだけキャンペーンをするのであれば最強の医療ファンドで勝負をかけてくるでしょう。

ここまで言って読みが外れたら恥ずかしいですが(笑)

ただまあ出てきますよ。

でなければこんだけ大盤振る舞いキャンペーンをしている意味がない。

率直にいえば優良業者の初期のボーナスファンドにコンスタントに投資をするのが一番投資効率がいいです。(業者が出てくるタイミングもあるため実際それのみするのは不可能ですが。)だからこそバンカーズの初期ファンド&キャンペーンファンドが大量に出てくるこの時期に投資をすべきでしょう。

では次に復習になってしまいますが、bankersのキャンペーンとなぜ安全性が高いのか?ということについて復習したいと思います。

国が保証する医療費債権ファンド!安全性では群を抜いている&キャンペーンが強力すぎる!

今現在キャンペーンが行われているbankersの医療系ファンドが圧倒的に優秀。

当ブログでは以前からbankersのファンドに投資成功!これはメインの投資先にしてもいいソーシャルレンディング業者!とりあげていたように大規模キャンペーンを行っています。

こちらは投資家向けキャンペーンなのですが、その一方でメディアに対しても同様に大規模キャンペーンを行っております。

キャンペーンを行うためには当然お金を支払わなければなりません。

じゃあそのお金はどこから出ているのか?ってはなしなんですけど

- 詐欺目的であり投資家をはめれば問題がないと思い先に金を配っている(みんなのクレジット、ラッキーバンク。)

- VCからお金をひっぱてキャンペーンを行っている。

- 上場企業の宣伝目的でソシャレン、クラファンを行っている。

投資家として一番ありがたいのは3のケース。

このケースでの有名どころは

ジョイントアルファ!(jointα)の評判は?元本割れの危険は?評価はどう?キャンペーン解説!

ここですね。笑 Jointoα(ジョイントアルファ)。

でbankersはVCから出資をうけてお金を配っているケースなので2になります。

下記がbankersに出資しているベンチャーキャピタルの一覧になります。

株主 マルタスインベストメント1号投資事業有限責任組合

マルタスインベストメント2号投資事業有限責任組合

CA Startups Internet Fund 2号投資事業有限責任組合

インキュベイトファンド4号投資事業有限責任組合

中西 勝也

マルタスインベストメントの出資も受けている。

もうこの資本が入っている時点でVCから優秀だと認められたようなもの。(株主構成すぐれすぎわろた。)

でここからの出資金を広告宣伝費として使っているのがbankersの現状。

知名度の向上のために採算度外視(というか赤字)で行っているのがbankersの現状でしょう。

以下が公式サイトとなり、無料で口座開設可能です。

前回の商業ファンドの優秀だったけど

前回即完売した商業ファンドも優秀でした。

詳しい内容はbankers新ファンドは隙がなく完璧!最大利回り6.5%!超好条件!理由徹底解説!投資家必見!

上記記事をご参照ください。

前回ファンドはキャンペーンの対象。

ただここからは私の読みなんですけど、

次回は医療系ファンド×キャンペーン=ボーナスファンドを組成するんじゃない?

というのもこれだけ赤字覚悟でキャンペーンを行っているわけですからね。

であれば仕組みが難しい商業手形ファンドではなく

仕組みがわかりやすい医療系ファンド×キャンペーンで訴求した方が、広告としてはよほど合理的。

あくまで私の読みなのですが、これだけお金をばらまいているという点から予想するとそれなりにあり得るシナリオなんじゃないのか?と思っています。

では次にすでに2回募集されている医療系ファンドについて解説したいと思います。

第二回ファンドは社会貢献&債券担保の安全性大!キャンペーンと組み合わせれば、バンカーズファンドは買いでしょう!

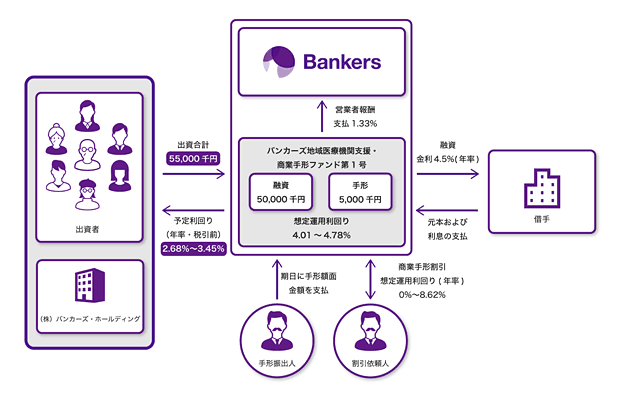

借手は2001年の創業以来、金融事業を通じて主に関東圏の中小企業や医療機関のサポートを行っている企業であり、今回の融資金は借手が医療機関に対して診療・介護報酬債権担保融資を行うための事業資金に充当されます。なお、本融資の返済原資は借手の自己資金となります

バンカーズより

本ファンドのスキームを簡単に説明するのは難しいのですが(トライしてみますw)

- 病院や住宅型有料老人ホームの運営、訪問介護事業に対する事業資金融資

- 資金繰りが苦しいため、融資が必要

- 担保は診療・介護報酬債権の譲渡担保

- 保証は個人による連帯保証。

要はファクタリングですね。以前の記事でファクタリングについて詳しい解説をしていますので、コロナウイルス中小企業&個人事業主支援、資金繰りサポート情報まとめ。国、銀行の資金援助&融資情報気になる方はこちらを参考にしてください。

ファクタリングというのは簡単にご説明すると

ファクタリング とは、他人が有する売掛債権を買い取って、その債権の回収を行う金融サービスを指す。

つまり3か月後にお金が入ってくるよ~。でも今月の支払いが間に合わない。どうしよう!?

という時に、その売り掛け債権を業者に買い渡します。

売った側はその急場の資金を確保でき、反対に買った側は安く債権を手に入れられます。

つまり

- 100万円の債権があったとして

- 売主は90万でいいから買ってくれ。買主は90万で購入。

- 売主は急場資金90万を手に入れられ、買主は期日がくれば100万円ゲットできる!

こういった仕組みになっています。

課題となるのは債権が回収できるかどうか?

そしたら売主めっちゃ得やんけ!って思われるかもしれませんが、売掛債権が回収できなければ意味がありません。

ですのでファクタリングにおいては回収の見込みが低ければ債権は買いたたかれますし、見込みが高ければ額面に近い金額で買ってもらえます。

では今回のバンカーズのファンドはどうなのでしょうか?

診療・介護報酬債権の譲渡担保

つまりこれは国が支払わなければならない債権担保になっています。

(当然担保リスクは最低です。当たり前ですね。)

事業者は不採算の介護部門も売却するとのこと。

ファクタリングを使うくらいですから、多少資金繰りに困っていますが、不採算部門の売却。

そして万が一があったとしても、保険料の売掛債権を担保にしている時点でとりっぱぐれは考えられない。

リスクが最低なのも納得です。

バンカーズのこのファンドマジでよくない?

というのが私の感想。

で3月末まではキャンペーンが行われています。

投資総額 Amazon ギフト券 300,000円~ 1,000円分 500,000円~ 2,000円分 1,000,000円~ 5,000円分 2,000,000円~ 40,000円分 3,000,000円~ 70,000円分 5,000,000円~ 100,000円分 6,000,000円~ 130,000円分 7,000,000円~ 160,000円分 10,000,000円~ 300,000円分

最大30万とかすごすぎるでしょうw

200万以上で2パーセントのキャッシュバック(ここら辺が個人投資家の限界だとおもいます。)、で1000万で3%のキャッシュバック!

なぜこれほどの好条件キャンペーンを行えるのか?

- 前述のVCからお金を引っ張ってきているため、大規模キャンペーンが行える。(VCから出資されている業者の強みです。)

- サービス開始したばかりで、知名度低い。そのため知名度向上のためにキャンペーンを行っている。

というのが今からしばらく好条件のキャンペーンが行える理由。

まあ冷静に考えれば、このキャンペーンを逃すという手は投資家としてあり得ません。

エニートの結論としてはbankersはランクSSSでおすすめの優良業者と断言できます。

(で実際に3月手形ファンドが出てくることが発表されました。)

キャンペーンは2021年3月31日まで。この間に何件か新ファンドが出てきますが、今までの傾向から考えれば、今回のファンドや前回のファンドと同様レベルの安全性の高いファンドが出てくることが予想されます。(その都度記事にしようと思います。)

<追記>

予想通りでしたね。きっちり優良ファンドを用意してくることは間違いないでしょう。

bankersの医療債権ファンド×キャンペーンは安全性の高さの割に利回りが高すぎ。さすがにボーナスファンドすぎると断言できる。

以下が公式サイトとなり無料で口座開設可能です。

で次は大家ドットコムの説明になります。

大家ドットコムから新ファンド!年利5%で日本保証の買取保証付き!

詳細は続報待ちです。

ただ今回も日本保証の保証付き。というのが大きいですね。

3月募集開始予定

住所:神奈川県横浜市緑区十日市場875-7

最寄駅:JR横浜線「十日市場」駅徒歩4分

場所も横浜の十日市場ですからなかなかの好立地です。(私の地元の近く。)

詳細待ちですが、今回も間違いなくボーナスファンドになるでしょう。

そもそも前回のファンドの年利7%&上場企業の劣後出資&日本保証の保証付きという時点で異常なまでのボーナスファンドだったのですが。

ではなぜ今現在大家ドットコムからボーナスファンドが大量に募集されているのか?ということについても記事にしたいと思います。

大家.comは信頼できるクラウドファンディング業者といえるのか?

次に2020年12月に参入してきた最新のクラウドファンディング業者。大家.comについてみていきたいと思います。

まず信頼できる業者か確認するために大家.comを運営する会社とその親会社について確認していきましょう。

大家.comの運営親元は上場企業!不正リスクは極めて低い!

” a

運営するのは株式会社グローベルス親会社は上場企業である株式会社プロスペクト。上場企業は外部からの監査など不正ができないような仕組みが作られています。

そのため信頼性という点で他の零細ソーシャルレンディング業者と異なります。

またこの上場企業が運営している=つまり株の売り買いが自由にできる会社です。

大家.comから2号案件の募集が発表!劣後出資!日本保証保証付き!さらに利回り7%!

ファンドについては会員登録済の方のみ確認可能となっているため、気になる方は会員登録はマストになります。ただグローベルスが所有予定のライオンズマンション鶴瀬第3 4階の3部屋複合案件。

本ファンドは大家ドットコムの劣後出資&日本保証の保証&持分買い取り制度付き!

便利な画像が大家.com公式サイトにあったので引用しました!

これめちゃくちゃ投資家の安全性が図られていますね!

まずはざっとでいいので目を通してください。

- 大家ドットコムの劣後出資

- 日本保証の買い取り保証

- 持分買い取り制度

この三つです。

劣後出資とは?

まず1点めの大家ドットコムの劣後出資なのですが、これについては先ほどご説明した劣後出資にないります。大家ドットコムも出資するということですね。

このファンドについては何パーセントというのは明記されていません。ですので詳細待ちですね。(ただし10~30%の劣後出資がすべてのファンドにつくと明記されているので、最低でも10%の劣後出資はつきます。)

では次に日本保証の保証付きという意味について解説します。

日本保証の買い取り保証付きとは?

” alt=”” aria-hidden=”true” />

当ブログの読者の方であればご存じの日本保証になります。

日本保証の詳しい解説はソーシャルレンディングで日本保証と提携するメリット&デメリットは?安全性はどうなのか!?

上記記事をご参照ください。

日本保証というのは地方の銀行の保証すら行っている大手の保証会社です。

では日本保証の買い取り保証とは本ファンドにおいてどのような役割を果たしているのでしょうか?

それは万が一このファンドが売れなくても(この立地条件でこの価格で売れないというのは考えられませんが。)、日本保証が買い取りを行う。という意味になります。

ここで注意しなければ、出資金にたいして保証を行うのではなく、買い取りについて保証を行う。

つまり元本保証ではない。という意味です。

(当ブログはフェアにファンドについて解説するため、ネガティブ情報も載せます。)

ただし、上述の劣後出資&買い取り保証を考えれば、元本割れのリスクは極めて小さいといえるでしょう。

持分買い取り制度とは?

投資家が緊急でお金が必要になった場合、本ファンドが運用中でも解約可能。という意味です。

その場合運営もとであるグローベルスが買い取りを行ってくれます。

ただし途中解約した場合は事務手数料として投資金額の5%がかかる。(バンバン解約されても困りますしね。)

ですのでやはり本ファンドは余剰資金で投資をし、解約しないで運用終了までまつのが正解でしょう。

大家.comの第二回ファンドの総合評価は?

評価 トリプルS。(満点)

リスク 極めて低い。

利回り 7%と極めて高い。

寸評 投資推奨ファンド。劣後出資、日本保証の保証、途中解約可(事務手数料あり)、年利7%。どれをとっても隙がない超優良ファンド。

まだサービス開始のため、宣伝目的の超優良ファンドといえる。

おそらく今後知名度があがるのにつれて利回りも低下していくでしょう。となれば投資家としては本ファンドが美味しいうちに投資をしておくのが正解でしょう。

以下が大家.com公式サイトとなり、無料で口座開設可能です。(私も2分ほどで解説できました。)

第三回ファンドの募集が発表!これちょっと良すぎませんか?

大家.com3号案件:区分マンション×日本保証社 買取保証付 #3のお知らせ

いつも「大家 .com」をご利用いただきましてありがとうございます。

大家.com 3号案件:区分マンション×日本保証 買取保証付 #3を以下のとおりお知らせいたします。

募集金額:2,500万円

募集利回:7%

募集期間:2月17日(水)12時30分~2月24日(水)18:00まで

※先着方式での募集となりますので満額成立次第、募集を終了させて頂きます。

想定運用期間:2021年3月1日~2022年2月28日(12カ月)

最低投資金額:1万円から 最高投資額:20万円まで

より多くの方に大家になって頂きたい為、投資上限額を20万円とさせて頂きます。

配当予定:元本償還時一括

※その他詳細については、以下のページにてご紹介しております。

- 前回同様利回り7%&日本保証の買取付き&上場企業の劣後出資。

- 変更点としては最高投資額がつき20万円までとなった。

前回は最高投資額がついていなかったため、即完売となってしまいましたが、今回は(登録さえしていれば)投資をするチャンスがありそうです。

本案件の優先出資額:2,500万円 劣後出資額:150万 買取保証額は2,500万円となります。(本案件の買取保証とは対象不動産に対しての買取保証となる為、法律で禁止されております元本保証にはあたりません)

これってすごくないですか?

だって日本保証の保証の買取保証額=投資家の優先出資額=2500万円。

確かに元本保証はうたわれていません。

うたわれていませんが、これって日本保証が倒産しない限り元本返ってくるじゃないですかw

この条件で利回り七%でしょ?

大家ドットコムのファンドが最強ですね。

以下が大家.com公式サイトとなり、無料で口座開設可能です。(私も2分ほどで解説できました。)

大家.comより2021年3月に利回り5%の好条件ファンドが募集されることが発表されました。非常に楽しみです。さらに今回も前回と同様に日本保証の保証が付くとのこと。

であれば私も投資したいと思っています。

今年も安全性重視で投資を行いたいですね^^

以下が大家ドットコムとbankersの公式サイトとなり、どちらも無料で口座開設可能です。(特にbankersの今のキャンペーンはすごすぎる。)

上場系の不動産クラウドファンディング業者はクラファンで儲けることを目的としていない!

はっきり言ってしまうと投資家の安全性としては

儲けることを目的としていない(他に目的がある不動産クラウドファンディング業者or上場して売却するのが目的の会社)>ソーシャルレンディングや不動産クラウドファンディングで儲けるのが目的の会社(これが普通)>>>超えられない壁>>>詐欺を行う業者。

この儲けることを目的としていない会社としてはもう狙いは上場してexitだろ。と思われているFundsさんとか、現物不動産を買ってもらいたいという狙いがあるrimpleやjointαが当てはまります。(我々投資家にとっては儲けさせてくれれば何の問題もない。)

ジョイントアルファとrimpleに投資をしておけば間違いない。

正直この2社を基本にしておけば間違いないんじゃないですか?(どちらも不動産クラウドファンディング業者です。

ジョイントアルファについてはあくまで私の見方ですよ。

ただこのコロナ禍でホテルファンドが適正価格で売れたとは思えません。jointαのホテルファンドは親会社が買い取ったというのはあり得る話。

じゃあなんでそんなことをしたの?&できたの?ということなのですが、

ジョイントアルファの目的は不動産CFで儲けることではなく、そこで獲得した顧客に現物不動産を売ることが彼らの目的です。ですので

1 不動産CF事業で顧客に赤字を出すわけにはいかない。

2 運営している穴吹興産は上場企業で業績好調。ホテルを自社買いしてもいくらでもどうにもなる。

3 最終目的として現物不動産を顧客に買ってほしい。

3はどの不動産CF業者も一緒なのですが、上場企業系はその買ってもらう過程で投資家を損をださないようにすることが理論上可能(自社買い)ですが、非上場系はその手法は不可能。

無論他の不動産CFはしっかりやられてはいたのですが、このコロナという予想ができなかったため、ホテルファンドは相当厳しい。というのが続いています。

その点で無茶ができる業績が好調な上場系不動産クラウドファンディング業者に投資をする。というのも有効な戦略です。

ジョイントアルファは穴吹興産。Rimpleはプロパティーエージェント。

どちらも業績が好調な東証一部上場企業が運営し、30%の劣後出資。年利も約4%前後。

控えめにいって神かな?というのが私の感想。

Rimple(リンプル)とJointoα(ジョイントアルファ)

いずれも下記の公式サイトより無料で口座開設可能です。(私のメインの投資先の2社)

私は安全性を重視して投資を続けていきたいため、

東証一部上場企業が30%の劣後出資者となり、投資家の安全性が非常に高く、万が一の時も自社買いをしてくれる可能性がある、不動産CFで儲けるつもりがなさそうな優秀な業者であるRimpleとジョイントアルファに分散投資を続けていきたいと思います。

(Rimpleなんて登録者数10万人突破しましたしね。すごすぎでしょ。)

個別の業者の詳しい解説が気になる方は下記リンクよりご確認ください。

Rimple(リンプル)の評判!動画で解説!危険な業者?口コミ&メリットデメリット解説!

ジョイントアルファ!(jointα)の評判は?元本割れの危険は?評価はどう?キャンペーン解説!

また先ほどもご説明しましたが今現在アマゾンギフト券1000円分プレゼントキャンペーンをおこなっているため、ジョイントアルファへの投資を始めるのにいい機会であるいえますね。

下記が公式サイトになり、無料で口座開設&ギフト券がプレゼントされます。

![]()

当ブログは初心者向けに記事を書いているため、どのような業者が高利回りなのか?安全性が高いのか?ということについて下記にまとめました。

是非ご活用していただき、より良い投資生活を送れることを願ってやみません。

信頼できるおすすめのソーシャルレンディング&クラウドファンディング業者

こちらが当ブログ一番の人気記事のお勧めできるソーシャルレンディング業者の一覧です。

おすすめできるソーシャルレンディング業者のおすすめファンド一覧

ソーシャルレンディング業者別のおすすめファンドになります。どれも信頼できる優秀な業者の優れたファンドについての解説になります。

ソーシャルレンディング安全でリスクが低い低利回りおすすめ業者ランキング

ソーシャルレンディングファンド比較!業者別お勧め優良ファンドはこれだ!

不正を起こすソーシャルレンディング業者の特徴

みんなのクレジットやラッキーバンクのような業者に引っかからないために、気を付けなければならない点をまとめました。ご参考にしてください。

危険でリスクが高い不正を行うソーシャルレンディング業者の特徴!信頼できる業者の見極め方!

記事を参考にして頂ければ幸いです。

下記がおすすめの低利回り業者の公式サイトになります。

特にfundsは安全性の面からも特におすすめな業者といえます。

また口座開設のみで1000円分のアマゾンギフト券がもらえるのがジョイントアルファになっています。