はいどうもソーシャルレンディングの通知簿の運営するエニートです。

<2021年3月2日追記>

いや~相変わらずmaneoはやってくれますね。

グリーンインフラレンディングの問題発覚以降maneoに投資をするな!と当ブログでは散々伝えてきたのですが、グリフラ以外のmaneoファミリーは無罪と煽りに煽り、多くの投資家をはめ込み、アフィリエイトで稼ぎに稼いだブロガーの方に直接インタビューしたい気分です。

今回のファンドも担保価値の大幅な水増し。何度もお伝えしていますが、今投資を行うのであれば不正ができない仕組みを採用しているソーシャルレンディングor不動産クラウドファンディング業者のみにすべきであると断言できます。

実際にいくらで売れたのか?ということが気になる方は

京都ファンドの売却額は約3億!投資家大幅毀損決定!

<以上>

今回はmaneoの京都ファンドに対して簡単な所感を書いていきたいと思います。

Contents

maneo京都ファンドの募集が行われたのがリファイナンスの厳格後のはずでは?

指摘させていただきます。

グリーンインフラレンディング問題の発覚以降リファイナンスを厳格化しました。そして再発防止に努めるといっていましたし、これまで以上に組成する案件について注意する。(まあそもそも案件の組成については担保価値の査定すら行っていないmaneoの発言など信用に値しませんが。)とmaneo自ら言っていました。

でもグリフラ問題以降も一向に改善してないから、こういった問題発覚後に組成されたファンドですら遅延するんじゃないんですか?

そもそもmaneoの経緯報告自体も信用できない。

何度我々投資家に対して虚偽の説明をおこなったのかわからないmaneoマーケットです。

以前から指摘しているようにmaneoは川崎ファンド、沖縄ファンドなど明らかな担保価値の水増しを行っています。

グリーインフラレンディングだけでなく、ガイアファンディングなど明らかに問題が多い業者もmaneoファミリーにいます。

申し訳ありませんが投資家はmaneoからの報告は話半分(もしくはそれ以下)で受け取ったほうがいいでしょう。

2.経過

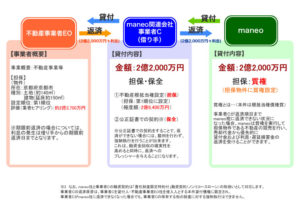

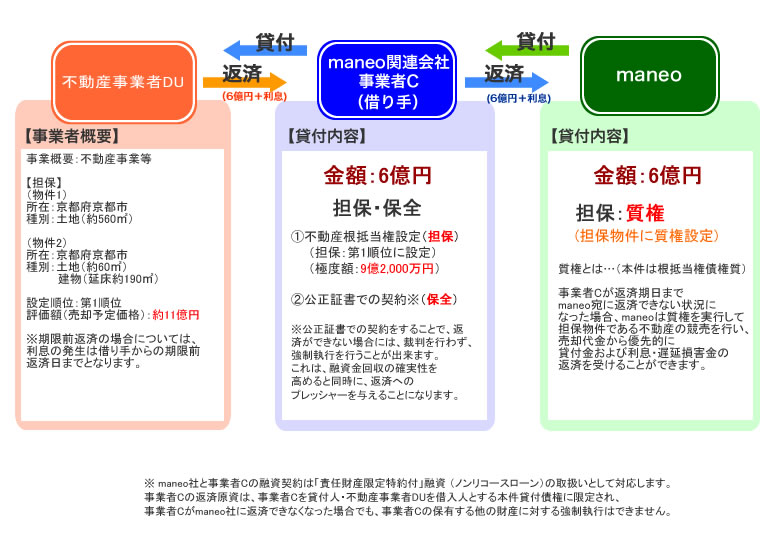

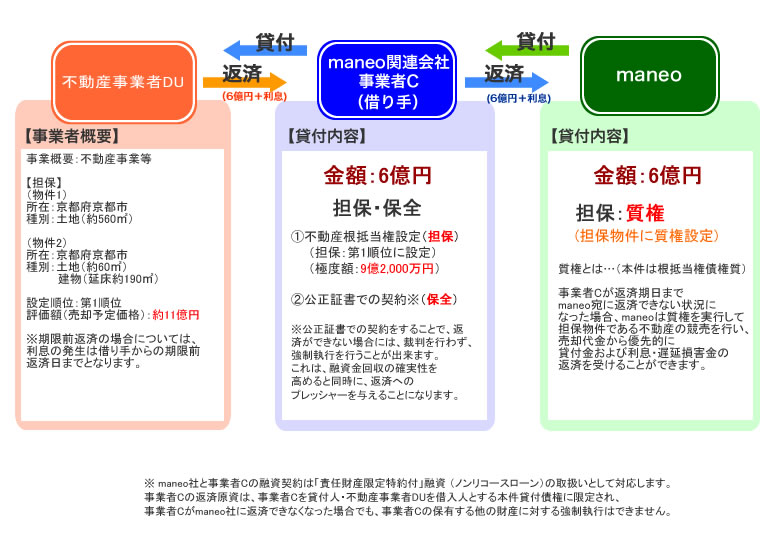

2018年10月に事業者C社が不動産事業者EOに対して220,000,000円の仕入資金融資を行うため、「maneo」では219,997,007円のファンド募集をし、そのファンド募集資金を事業者C社に融資いたしました。

対象不動産は京都市内の著名な古社の参道に隣接する土地建物です。不動産事業者EOにおける対象不動産の仕入れ後の経緯についてご説明いたします。

不動産事業者EOが対象不動産を仕入れた当時、買取を希望していた不動産事業者(以下、「購入希望業者」といいます。)がいました。仕入れ当初においては、この購入希望業者に向けた売却交渉を行っていましたが、一方で購入希望業者は、当初想定していた方法での資金調達が実現できず、数か月に亘って保留状態となっていました。

結果、不動産事業者EOとしましては、購入希望業者がいたことを受け対象不動産を仕入れたにもかかわらず停滞状況が続き、最終的には購入希望業者の検討断念という結論に至りました。

この状況を受け不動産事業者EOは、代替対応として空き家であった対象不動産にテナントを自社主導で誘致し、収益不動産として売却を行う検討に入ったところ、大手小売チェーンが興味を示し交渉に乗り出しましたが、こちらも進展が得られない状況が続きました。

一方、新たな動きもあり、外資企業と国内数店の店舗展開をする製造小売業が取得に興味を示しました。特に外資企業の意欲が強く金額面でも不動産事業者EOは成就させたいものの、拠点国から本国への送金に課題があるため、売却に向けた進展が得られません。

このような経緯のなか、当初の事業計画期間での販売が実現せず、また他金融機関からの借換なども実現せず、延滞に至りました。

3.回収の見込み

12月6日掲載「maneoマーケット株式会社における回収方針について(続報)」(https://www.maneo.jp/apl/information/news?id=8304)でご報告しましたとおり、

maneoマーケット社は、当社を営業者とする一部を除くすべての債権の回収業務をパルティール債権回収株式会社(以下、「パルティール社」といいます。)に

委託することにつき合意いたしました。本案件につきましても業務委託の対象案件に含まれており、当社及び事業者C社の回収業務は、パルティール社に引き継がれております。

今後、当社は、パルティール社から定期的に回収活動状況に関する報告を受けることとなります。

パルティール社は、上記2の経緯について不動産事業者EOから交渉経過の報告を受けると共に、元本の一部返済についても要請しております。

不動産事業者EOからも一部返済を検討するとの回答を受けましたが、その実行が伴わない場合には、パルティール社として対応し得る法的手続きにも着手していくとの方針の報告を受けております。maneoマーケットより

maneoはいつも通りパルティール債権回収株式会社に丸投げしました。

maneoで働かれている方にお聞きしたいのですが、担保査定をおこなわず、債権回収のノウハウがないためパルティール債権回収株式会社に丸投げ。

今現在何をしているのでしょうか?

と少し疑問もありましたが、パルティール債権回収株式会社が債権回収を行うこと自体は朗報と言えるでしょう。

不動産事業者EOからも一部返済を検討するとの回答を受けましたが、その実行が伴わない場合には、パルティール社として対応し得る法的手続きにも着手していくとの方針の報告を受けております。

maneoメールより

そうですね。法的手続きにも着手していく。

いいですね。maneoと異なり債権回収のノウハウがありそうなので今後も期待していきたいと思います。

maneo投資家に責任はなし!

グリフラ問題発覚後なのだから、投資をした投資家の自己責任(日本人て本当に自己責任論がすきですよね。どう考えても詐欺を含めても、詐欺をおこなった業者が悪いに決まっています。)という方もいらっしゃいますが、私はそうは思いません。

どう考えても14か月連続で遅延を発生されているmaneoが悪いし、投資家に罪はありません。

当ブログでも今後遅延案件について動きがあり次第再度記事にしていきたいと思います。

maneo遅延案件に対する所感

これはすべての案件に言えることなんですけど、maneoはもっと危機感を持ったほうがよかった。

特にグリフラ問題以降は金融庁にも目をつけられていましたし、投資家が訴訟という手段にでることも想定できました。

だからこそグリフラ問題以降のファンド組成に対してはしっかり行うべきだったのですが、それすらなされていなかったのは非常に残念。

また悪名たかい川崎ファンドや沖縄ファンドなどを含めてみれば、やはり担保査定を一切してなかった。その時点で金融を扱う資格もありません。

こういった金融を扱う資格がない業者ですら、ソーシャルレンディングの貸付先匿名、ファンド担保価値の査定ができない。というブラックボックスを使えば簡単にお金が集まってしまったのが、ソーシャルレンディングの問題点であったな。と感じます。

maneoから京都案件に対して2020年1月、2月ともに一切進捗がないという報告がありました。

要点をまとめると

① 1月には競売申請をしており、2月はそれをすすめている。

② 担保の道路部を廃道にすれば担保価値があがる。

③ 貸付先のDU社は遅延損害金を支払っていない。

④ 競売がメインとなるが、任意売却も視野に入れている。

要は競売が少し進んだけど、それ以外はほとんど進んでいない。といういつものmaneoの進んでいない報告です。

maneoも本ファンドも担保価値の水増しを行っていた可能性は十分考えられる。

まずmaneoのkubota氏がうたっていた担保価値について確認しましょう。

担保物件は京都駅から徒歩10分圏内の好立地でホテル用地として希少性が高く、

すでに複数社から購入の意向が出ております。maneoより

売却予定価格というよくわからない担保査定ですが、その査定によると11億。そして貸付額が6億。さらに京都駅から徒歩10分の好立地ホテルファンド。

本当にそれほど担保価値がある物件であれば、間違いなくあっという間に売れていました。

にもかかわらずこれほどながく売れていない。これこそが本ファンドも他のmaneoファンドと変わらず担保価値を水増しした証拠なんじゃないんですか?

コロナウィルスの京都ファンドへの影響も心配

コロナウィルスが日本ではやり始めた結果、今現在京都の民泊などひとがあつまらず100円で貸しているところもありますし、観光業には致命的なダメージがでています。

このファンドの競売への悪影響が心配です。

ただあくまで不動産なので、コロナウィルスが終息するとともに、それなりの価格でうれるとはおもいます。

<追記>コロナウィルスの影響はさらに深刻化している。

ホテル業界は最大で50%の稼働率ダウン。

相当厳しい状況に追い込まれてきました。

新型コロナウイルス感染の拡大を受け、京都府市や経済団体のトップらが対応を協議する「京都経済対策トップ会議」が6日、京都市内で開かれた。京都市観光協会によると、市内の2月のホテル稼働率は50%を割り込んだもようだ。同協会の稲地利彦副会長は「重症急性呼吸器症候群(SARS)やリーマン・ショックとは比にならない影響が出る」との認識を示した。

結果論かもしれませんが、本当に立地条件がよい京都のホテルであればもっとはやく売却すべきだったのではないでしょうか?

このような判断ミスを繰り返されるのは投資家にとってたまったものではありません。

当ブログは信頼できる業者のみおすすめとして記事にしていく方針は変わりません。不正の可能性が考えられる業者は今後もおすすめとして記事にしていきません。今後も読んでいただければ幸いです。

maneo本体&ファミリーは全く信用ができない業者でしたね。

maneo京都ファンドの売却額は約3億!投資家大幅毀損決定!

6億の評価とのたまっていましたが、いつも通りmaneoの担保価値の不当な水増しでした。

評価額11億。売れたのは3億。

う~ん。

サイコロでも回して担保価値を勘で決めたんですかね?w

ここまで担保価値にかい離が出る業者はみんなのクレジットやラッキーバンクでしか見たことがないです。(ここのアフィリエイトで稼いでいた方は相当胸が痛いでしょう。え?反省せず他のブロガー批判。こりゃまた失礼しました。)

で以下が競売の結果になります。

- 京都地方裁判所本庁

- 売却

- 306 views

- 1

- 入札期間 2021年2月10日(水)〜2月18日(木)

- 公開日

- 最終更新日

期間入札 ()

- 管轄裁判所

- 京都地方裁判所本庁

- 事件番号

- 令和01年(ケ)第252号

- 売却基準価額

- 160,940,000円

- 買受申出保証額

- 32,188,000円

- 買受可能価額

- 128,752,000円

- 物件番号

- 1〜7. 土地

売却結果

- 売却価額

- 299,980,000円

- 開札結果

- 売却

- 入札者数

- 11人

- 落札者資格

- 法人

- 開札日

- 2021年2月25日(木)

詳しく直接読みたい方は競売結果

上記リンクよりご確認ください。

11億といっていたファンドが299,980,000円で売れました~

わ~すご~い。

担保価値の水増しすご~い。

これにより投資家の元本の大幅毀損が決定しました。

このようにソーシャルレンディングはいくらでも不正ができる仕組みとなっており、ソーシャルレンディングに投資をするのであればよほど信頼できるというエビデンスがなければ投資は全くお勧めできません。

反対に上場企業が行う不動産クラウドファンディングはこのような不正をするメリットが皆無であるため、一般投資家の方に非常にお勧めといえます。

当ブログで何度もお伝えしていますが、不動産クラウドファンディング評判!おすすめ業者比較ランキング!メリットデメリットリスク徹底解説!

上記記事を参照し、一部上場企業の不動産クラウドファンディング業者にのみ投資するのが正解でしょう。

上場系の不動産クラウドファンディング業者はクラファンで儲けることを目的としていない!

はっきり言ってしまうと投資家の安全性としては

儲けることを目的としていない(他に目的がある不動産クラウドファンディング業者or上場して売却するのが目的の会社)>ソーシャルレンディングや不動産クラウドファンディングで儲けるのが目的の会社(これが普通)>>>超えられない壁>>>詐欺を行う業者。

この儲けることを目的としていない会社としてはもう狙いは上場してexitだろ。と思われているFundsさんとか、現物不動産を買ってもらいたいという狙いがあるrimpleやjointαが当てはまります。(我々投資家にとっては儲けさせてくれれば何の問題もない。)

ジョイントアルファとrimpleに投資をしておけば間違いない。

正直この2社を基本にしておけば間違いないんじゃないですか?(どちらも不動産クラウドファンディング業者です。

ジョイントアルファについてはあくまで私の見方ですよ。

ただこのコロナ禍でホテルファンドが適正価格で売れたとは思えません。jointαのホテルファンドは親会社が買い取ったというのはあり得る話。

じゃあなんでそんなことをしたの?&できたの?ということなのですが、

ジョイントアルファの目的は不動産CFで儲けることではなく、そこで獲得した顧客に現物不動産を売ることが彼らの目的です。ですので

1 不動産CF事業で顧客に赤字を出すわけにはいかない。

2 運営している穴吹興産は上場企業で業績好調。ホテルを自社買いしてもいくらでもどうにもなる。

3 最終目的として現物不動産を顧客に買ってほしい。

3はどの不動産CF業者も一緒なのですが、上場企業系はその買ってもらう過程で投資家を損をださないようにすることが理論上可能(自社買い)ですが、非上場系はその手法は不可能。

無論他の不動産CFはしっかりやられてはいたのですが、このコロナという予想ができなかったため、ホテルファンドは相当厳しい。というのが続いています。

その点で無茶ができる業績が好調な上場系不動産クラウドファンディング業者に投資をする。というのも有効な戦略です。

ジョイントアルファは穴吹興産。Rimpleはプロパティーエージェント。

どちらも業績が好調な東証一部上場企業が運営し、30%の劣後出資。年利も約4%前後。

控えめにいって神かな?というのが私の感想。

Rimple(リンプル)とJointoα(ジョイントアルファ)

いずれも下記の公式サイトより無料で口座開設可能です。(私のメインの投資先の2社)

私は安全性を重視して投資を続けていきたいため、

東証一部上場企業が30%の劣後出資者となり、投資家の安全性が非常に高く、万が一の時も自社買いをしてくれる可能性がある、不動産CFで儲けるつもりがなさそうな優秀な業者であるRimpleとジョイントアルファに分散投資を続けていきたいと思います。

(Rimpleなんて登録者数10万人突破しましたしね。すごすぎでしょ。)

個別の業者の詳しい解説が気になる方は下記リンクよりご確認ください。

Rimple(リンプル)の評判!動画で解説!危険な業者?口コミ&メリットデメリット解説!

ジョイントアルファ!(jointα)の評判は?元本割れの危険は?評価はどう?キャンペーン解説!

また先ほどもご説明しましたが今現在アマゾンギフト券1000円分プレゼントキャンペーンをおこなっているため、ジョイントアルファへの投資を始めるのにいい機会であるいえますね。

下記が公式サイトになり、無料で口座開設&ギフト券がプレゼントされます。

またbankersはキャンペーンが行われており、ファンドの詳細を含め、下記公式サイトをご参照ください。