[

[

はいどうもソーシャルレンディングの通知簿を運営するエニートです。姪っ子と31アイスクリームを食べてきておなかいっぱいです。

Contents

- 1 maneoでさらに遅延の報告がありました

- 2 詐欺師の末路は必ずみじめ

- 3 安全性が高いソーシャルレンディング業者&ファンドを組成する業者creal!

- 4 SYLA FUNDINGは信頼できる不動産クラウドファンディング業者といえるのか?

- 5 安全性が高いソーシャルレンディング業者&ファンドを組成するfunds

- 6 オルタナバンク証券から日本保証付きファンドの安全性は現状1位なのでは?

- 7 CROWD REALITYは何故おすすめ?どんな特徴がある?

- 8 低利回り業者は投資家への安全性がとことん高い5社だ!

maneoでさらに遅延の報告がありました

あっまだなんかやっていたんですね。

もうだれも信じていない業者ですが、償還直前になってさらに10億以上の遅延が発表されました。

これの理由ですか?

それはmaneoが詐欺的ファンドを組成していたからに決まっているじゃないですかw

20億の土地が1億でも売れない川崎ファンド。

ファンドの実体がないGILやガイアファンディング。CFFやクラウドリースもすさまじい。

(クラウドリースも破産したわけですが返ってきてもせいぜい5%程度)

maneoの投資をやめとけて言った理由

こうなることが目に見えていたからですね。

資金の不適切流用を行ったGIL

それを本来であれば管理していなければmaneoマーケットが何もしてなかった以上、金融の世界では絶対に投資をしてはいけない。だから私は今後maneo&maneoファミリーへの投資はやめておけって言ってたんですけどね。

ただこの業界の恐ろしいところって金を払ってくれれば平気で詐欺業者の宣伝をするところ。

詐欺師の末路は必ずみじめ

これは毎回言われているのですが、歴史上ひもといて詐欺師が幸せになれたことはありません。

必ず自分に返ってきますよ。

僕は何度もいいますが、私のブログを読んで大損した!という方は皆無でさらに言えばほぼすべての投資家は勝っています。それはなぜかって?優良で安全な業者の話しかしていないから。

さてmaenoの延滞があったところで今回は低利回りながら安全性の高い業者について記事にしたいともいます。

で、最後に以前書いた記事なのですが、低利回り業者で安全性が高い業者についてまとめました。

不正アフィリエイトリンクや詐欺みたいな業者のアフィリエイトで稼ぐブログが見たい方は某ブログを参考に。

本当に安定的い資産を増やしたい方は私のブログを読んでください。

ただはっきり言います。詐欺師の末路はみじめ。詐欺とわかってほかの方をはめて喜んでいた人生もみじめになると。

ソーシャルレンディング投資初心者にお勧めできる低利回り業者です。

低利回り業者というと興味を持たれないかも知れませんが、信頼できる業者&低利回りファンド=投資家にとって非常に安全性が高いファンドが多い。

ですので本記事はソーシャルレンディング投資で利回りよりもリスク分散を重視される方向けの記事といえます。

安全性が高いソーシャルレンディング業者&ファンドを組成する業者creal!

crealは正確にいうと不動産型クラウドファウンディング業者に分類されます。

ですが多くのサイトではソーシャルレンディングのくくりで語られているため今回はソーシャルレンディング業者のランキングに入れました。

crealの社長のバックグラウンドはどうか?

このCREAL(クリアル)という事業者は2018年12月よりサービスが開始された新興業者です。

ですが社長の横田大造氏は信頼にたる人物。

横田氏は早稲田大学を卒業後、アクセンチュアに入社。

その後何社か経由し、株式会社ブリッジ・シー・キャピタルの代表取締役をつとめています。

この株式会社ブリッジ・シー・キャピタル受託資産残額が300億。

この300億という金額はソーシャルレンディング業界でいえばとんでもない金額。

(業界では大手と言われるクラウドクレジットを大幅に上回っています。)

2011年からの会社ですが、株式会社ブリッジ・シー・キャピタルは不動産に非常に強い。

(その分野での信頼があるからこそ顧客から300億もの金額を集めていると言えます。)

CREAL(クリアル)のバックグラウンドに怪しい点やぶれがなく、明確な実績があるため、間違いなく信頼できます。

crealは全てのファンドで10%の劣後出資者となっている!

crealの特徴としては事業者自身が劣後出資になっている点。

損失が出た場合クリアルが優先的に損失を負担します。(10%)

(劣後出資者と呼びます。)

こういった事業主と共同で出資できるファンドは非常に強い。

いわゆるセイムボート(同じ船)投資家と事業主が同じ方向を向いています。

(いざとなれば損失は投資家にかぶせればいいという行動をとっていたmaneoに見習わせたい姿勢です。)

CREALのファンドは都内の一等地!

ホテルファンドは浅草

その他ファンドも五反田や目白。

crealは都心の不動産を扱っている分、不動産の価格が下落しずらいというメリットがあります。

率直に言わせて貰えば、都心でこの条件が続き、その上でクリアルが10%の劣後出資者になるのであれば、crealのファンドとしての固さは相同なものといえます。

FANTAS fundingも同様な劣後出資者で優秀な業者なのですが、安全性という面ではcrealに軍配があがります。(ただし利回りではFANTAS fundingのが優秀。)

crealは不動産型クラウドファンディング業者であり、不動産特定共同事業法の管轄に置かれます。

より法制度がすすんでいる不特法に管理されており、このような情報開示性に問題がない両社に人気があつまるのは当然の帰結といえるでしょう。(やはり今年は不動産型クラウドファンディングが躍進する年になるのは間違いなしと言えます。)

不特法とは、出資等を受けて不動産取引を行い、その収益を分配するという事業の仕組みを定めた法律で、そのような事業を「不動産特定共同事業」といいます。複数の投資家がお金を出し合って、いわゆるファンドの形態で現物の不動産に投資し、その不動産から生まれる運用収益を分配するスキーム(投資手法)です。fantas naviより

つまり不動産ファンドを小口債権化する手法を両社ともとっているのですが、この手法はソーシャルレンディングと異なり、古くからある手法です。

当然生まれたばかりの頃は、法整備もすすんでおらず、また多くの問題を抱えていました。(今のソーシャルレンディングの状況に近い。)

ですが、その問題がおきた結果、法制度を完備。今現在ではソーシャルレンディングとは比較にならないほど、不動産クラウドファンディング業者が従う不特法は不正ができないように仕組みが作られてます。

その上で上述したとおり、creal社長の実績&ファンドの透明さ&住所が明記されているという安心感。

やはり今現在は不動産クラウドファンディングに優位性があるとはっきり断言できます。

(40万円運用してるのですが、無事+4,837円です。そしてcrealは定期的に投資家にキャッシュバックキャンペーンを行ってくれるのがうれしいですね。私も毎回キャンペーンには応募しています。)

またcrealは信託銀行を利用しています。これは投資家にとってどういったメリットがあるのでしょうか?

crealが信託銀行を利用するというのはどういった意味なのか?

これは最悪のケース、つまりcrealの破産時に非常に意味があります。(利用する信託銀行は日証金信託銀行株式会社になります。)

通常ソーシャルレンディング業者が破綻した場合、それは破産管財人に管理され、投資家は一般債権者になってしまいます。

そしてその会社の社員などが優先債権者となり、まずはその破綻した会社の資金として社員などが保証を受けられます。そしてほかの優先債権者(例えば抵当権者など)などから債権の回収が行われ、我々投資家にはほとんどお金が残らなかった。

というケースも想定されます。

一方信託銀行を利用していた場合、破綻した会社の財産として扱われず、受益権代理人などが信託された財産を保全し、それが個々の投資家に対して分配されます。

こういったケースも想定されているも評価のポイントです。

crealから11月下旬に大型ファンド&キャンペーンが行われることが発表されました!

crealから2019年11月下旬にキャンペーンが行われることが発表されました。

大型ファンド・掲載予定:2019年11月下旬・募集予定:2019年11月下旬・投資上限:なし※CREAL1周年記念キャンペーンを開催予定です。投資家の皆様に十分な投資機会をご提供できるよう尽力し、お客様からのご期待にお応えできるよう一層努力をしてまいります。 今後ともCREALをよろしくお願いいたします。crealメールマガジンより引用

またクリアルはメールアドレスの登録だけでファンドの内容が確認できるという点が非常に優れています。(下記公式サイトより無料で登録可能です。)

SYLA FUNDINGは信頼できる不動産クラウドファンディング業者といえるのか?

不動産クラウドファンディング業者であるSYLA FUNDINGは下記4点が特徴としてあげられます。

1 不動産クラウドファンディング業者であるため、住所が明記されている。

2 30%の劣後出資者であること。

3 初回ファンドは30%の劣後出資者という安全性のわりに利回り4.5%とかなり良い。

4 jointアルファと異なり、未上場企業であるため、リスクはそれなりに高いこと。

この四点を考慮に入れたとき、本ファンドにある程度のお金を投資するのは十分あり。(サブの投資先ですね。)

そういった評価が持てる業者といえます。

jointアルファの安全性については下記リンクよりご確認ください。

ジョイントアルファの評判は良いがデメリットあり!徹底調査!危険性とメリット

上記記事をご参照ください。

不動産クラウドファンディング業者のため、ファンドの住所が確認できる!

(30%の劣後出資者となり、万が一の時はシーラが優先的に損をしてきます。)

そしてファンドの住所が明記されており、初回ファンドは原宿や駒沢の好立地

募集開始前

予定分配率

4.56%

運用期間

3か月

募集金額

15,400,000 円

一口出資額

10,000 円

募集開始日時

2019/12/13 10:00:

運用利回りも悪くなく、短期ファンド。悪い言い方をしてしまえば、本ファンドは客寄せ用の好条件ファンドです。

ただその客寄せ用というのは我々投資家にとっては特に関係のない話であり、優秀なファンドである以上、投資をしても問題ない。

結論を言ってしまえば、初回ファンドはどの業者も気合を入れていることがおおく、また30%の劣後出資者というのも魅力。ですので私はある程度の金額を本ファンドに投資をしようと思います。

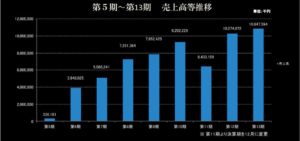

上場はしてないもののsyla fundingの売り上げの伸び率は非常に優秀

単年で100億以上の売り上げがあるのはシーラファディングの強み。

FANTAS fundingの売り上げは80億強。一般的にいってしまえば100億をこえる不動産会社の信頼性はかなり高い。

無論上場企業ほどではありませんが、この売上高の高さもシーラファンディングの強みと言えます。

下記が公式サイトとなり、無料で口座開設が可能です。

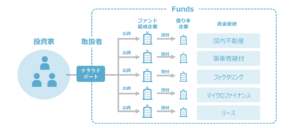

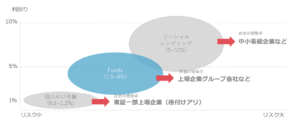

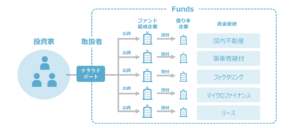

安全性が高いソーシャルレンディング業者&ファンドを組成するfunds

年利1.5~6%(低利回り~中利回り業者)

低利回り業者ながら今現在投資家から圧倒的な人気を集めているのがFUNDsです。

FUNDs社長藤田氏の信頼性について

まず社長の藤田氏ですが、早稲田大学を卒業後、サイバーエージェントに入社。

その後先ほど上述したクラウドバンクの取締役に就任し、ベンチャー企業ならではのスピード感を体感。また客観的な評価としては巨大な会社の基礎部分を作ったという実績がすばらしい。

また周囲の人物も東大卒、京大卒の方や、起業の経験を多く持つ人物など、怪しい要素が皆無の、信頼に足る人物で固められているという点もGOODです。

このように事業者としてのリスクは皆無と言えるのがFUNDS

FUNDsが事業者として不正を行わないと断言できる理由!

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

5 投資金額が1円から可能という圧倒的敷居の低さ!

はっきり言ってしまえばこのレベルの会社であれば数年後上場しててもおかしくない。

それくらい別格の信頼度を誇る会社と言えます。

また1円から投資できるというのは分配金で再投資可能で、複利で資産運用可能になります。

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。ノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

つまりこの違いは不正を行い続けているmaneoとの違いと言い換えても良いでしょう!

例えばアイフルに出資した場合、当然の事ながらアイフルはそのお金を元にさらにお金を貸し付けます。

万が一その最終貸し付け先がお金を返せなかったとしても、その負債はアイフルが負い、我々投資家への返済義務を負います。

これがマネオのノンリコースローンとの異なる、最終貸し付け先のリスクを我々投資家が負わなくても良い点!

アイフルやデュアルタップの財務状況的に急に何かがおきるというのは一切考えられません。この点でFunds

は別格の業者のひとつであると言えます。

fundsの借り手も儲けることを目的としていない点も投資家有利!

かなり身もふたもない発言をしてしまいますが、アイフルもデュアルタップもあんばいも、fundsからお金を借りて、儲けることを目的としているわけでは決してありません。

じゃあなんでfundsでお金を借りるのか?と聞かれると宣伝目的です。

fundsがファンドを組成すれば、投資家は一気に注目します。マスコミも記事にします。そしてそのファンドの内容の安全性が高ければ、fundsのファンドは賞賛されます。

つまりfundsにファンドを組成してもらえる上場企業は、宣伝費を支払わずに、多くのマスコミや投資家に注目してもらえる。こういった隠された目的があるわけです。

だからこそ投資家はその流れにのって、投資家に有利なファンドに投資すべきでしょう。

FUNDsが倒産した場合投資家の資産はどうなるの?

(maenoのような会社には投資しないように気を付けてください。)

これはmaneoとは大きく異なります。(細かい点で多少似ている点もある。それは下で解説します。)

まずFUNDsはファンドの組成上、運用中のファンドはFUNDsの資産となっておりません。

つまりどういうことかと言えば、ファンドの運用中に万が一FUNDsが倒産したとしても、FUNDsの投資先からお金を返して貰えます。

ですのでファンドの運用中に倒産した場合

maneoの場合破産法のもと、我々は一般債務者となり、ほとんどお金が返ってこない。

FUNDsの場合、運用先からお金が返して貰えるため、投資上のリスクがmaneoと比べた場合非常に低い

では細かい点で似ている点というのは

ディポジット資金はfundsの資産として扱われ、破産管財人の管理下に置かれる。(この点がmaneoと同様です。)

当然投資家はディポジットしているお金よりもはるかに運用中のファンドにお金を預けていることが多い。

ですのでFUNDsがmaneoより圧倒的に安全だと断言できるのです。

(さらにFUNDsも今日明日で倒産することはないわけですから危険になったらディポジットのお金を出金すればいいだけです。問題となるのは解約できない運用中のファンドでしょう。)

だからこそ今現在はmaneoではなくFUNDsに投資をするのが優秀な戦略になります。

最後におさらいになってしまいますが、何故FUNDsが業者としてもファンドとしてもはるかに優秀なのかおさらいしたいとおもいます。(私は上場企業の傘下のソーシャルレンディング業者や不動産型CFそしてこのFUNDsを中心に投資をするのが圧倒的に優秀な戦略であると断言します。)

下記公式サイトで無料で口座登録可能です。

オルタナバンク証券から日本保証付きファンドの安全性は現状1位なのでは?

新ファンドのリリースを2019年10月8日(火)に予定しております。

当ファンドにつきましては、株式会社日本保証との業務提携に基づくファンドの予定となります。

商品概要につきましては募集時にご案内させていただきますので少々お待ちください。今後とも弊社サービスをよろしくお願いいたします。

※リリース日程は変更となる可能性がございます。予めご了承ください。

サムライ証券公式サイトより

(太字は私がつけました。)

いいですね。私が1番お勧めしているのは(そして投資をするのは)SAMURAI証券では日本保証と業務提携をしているファンドです。

<追記>株式会社日本保証よりmaneoと提携したと正式発表!

10月2日のリリースでmaneoとの提携が正式発表されました^^

株式会社日本保証(代表取締役社長:上村 憲生、本社:東京都港区、以下、「日本保証」といいま

す。)と子会社であるパルティール債権回収株式会社(代表取締役社長:朝倉 英雄、本社:東京都港

区、以下、「パルティール」といいます。)は、ソーシャルレンディングサービスサイトを運営する最大

手である maneo マーケット株式会社(以下、「maneo 社」といいます。)及びその子会社 maneo 株式会

社、株式会社リクレ(以下、maneo 社とその子会社を「maneo 社等」といいます。)と下記のとおり契約

を締結いたしましたので、お知らせいたします。

日本保証は、2019 年 5 月より保証事業の拡大を図るべく、ソーシャルレンディングの債務保証を開始

しており、独自の審査ノウハウを maneo 社等の既存個人投資家の皆様に提供するべく、保証提携契約を

締結いたしました。

パルティールは管理回収ノウハウを活かし、債権回収を行うための業務委託契約を締結致しました。

【会社概要】

(1) 商 号 maneo マーケット株式会社

(2) 本店所在地 東京都千代田区内幸町 1 丁目 1 番 7 号 日比谷U-1 ビル

(3) 代表者 代表取締役 佐藤 友彦

(4) 設立年月日 2007 年 8 月

(5) 資本金 308,518,500 円

(6) 事業内容

「maneo(マネオ)」をはじめとしたソーシャルレンディングサー

ビスサイトの運営、募集の取扱い及び投資家の管理

maneo自身の回収にも力をいれてほしいですね!期待しています。

株式会社日本保証とはどのような会社なのか?

株式会社日本保証は、商工ローンおよび消費者金融、機関保証を営む日本の貸金業者である。Jトラストの完全子会社。旧社名は株式会社日栄、株式会社ロプロ。

機関保証[編集]

地方銀行を中心に無担保小口融資における機関保証を行っている。

(太字は私がつけました。)

地方銀行を中心に期間保証を行っている点。

言い換えれば銀行の保証すら行っている日本保証の保証がつくわけです。

はっきりいって本当に固いファンドと言えます。

ではなぜオルタナバンクが信頼でき、なおかつ投資するのにお勧めのソーシャルレンディング業者といえるのかまた、何故日本保証がついているファンドが優秀なのかについて再度解説していきたいと思います。

オルタナバンクは何故信頼できるソーシャルレンディング業者と言えるのか?

1 証券会社が運営している。(金融第一種免許を持っている。)

これが信頼できる理由の一つ目。

不正を起こしたソーシャルレンディング業者は金融二種免許しかもっていません。

しかし頼厳しい審査にさらされる金融第一種免許を取得している。これは投資家にとって安心材料でしょう。

2 親会社が上場企業(他のソーシャルレンディング業者で起こる不正は起きえない。)

みんなのクレジットやラッキーバンクでおきたようなポンジスキームまがいの行為はオルタナバンクでは絶対に起こりえません。なぜなら上場企業というのは監査が入ります。

ですので、投資家資金の流入などは絶対にあり得ない。反対に言えば独立系はこういった不正リスクに常にさらされるのが問題点と言えます。

3 分別管理が可能で、信託保全されている。

(証券会社だから可能。倒産時でも分別管理されているため、お金が返ってくる!)

この信託保全。どいういうことかというと、

投資家の資産は信託財産として預けられいるため、万が一オルタナバンクが倒産しても、信託管理人を通じて投資家へ投資家資金が返済されます。

この点でも独立系と大きく異なる要素と言えるでしょう。(証券会社だからこそできるサービスと言えます。)

4 サービサーへ債権譲渡を行う際も、投資家の過半数の同意が必要。

みんなのクレジットやラッキーバンクでおきたようなサービサーへの無断売却有り得ません。

というより上記2社は知り合いのサービサーに売却し、キックバックをもらう詐欺目的に近い会社でしたからね。このような事ができてしまったのが、ソーシャルレンディング最大の問題点と言えるでしょう。

一方オルタナバンクはそのようなことはできないように、投資家の過半数の同意がなければ売却できない仕組みになっています。

5 和牛プレゼントキャンペーンなどのユニークなキャンペーンを行っている。

すいません。これは趣味です笑。

ただこういったおもしろいキャンペーンをうてるのがオルタナバンクの強みと言っても良いのではないでしょうか?

6 今まで一度も貸し倒れが起きていないという実績。

オルタナバンク自身サービスを開始してから長いのですが、今まで一度も貸し倒れが起きていません。

これが独立系であればポンジスキームまがいの行為を疑わなければなりませんが、上述の通り証券会社が運営する上場企業のサービスのソーシャルレンディング業者です。

不正リスクは有り得ません。

となるとこの貸し倒れゼロという実績はオルタナバンク自身の成績であり、優秀さの証明。

これらの理由でオルタナバンクはお勧めのソーシャルレンディング業者と言えます。

サムライ証券の強みとしては、やはり証券会社が運営している。そして上場企業のサービスであり、ポンジスキームのような不正行為は起きえない仕組みになっている。

この2点であり、そのことをオルタナバンク自身も自覚している。

これが強みですね。

上記6点がオルタナバンクが信用でき、お勧めのソーシャルレンディング業者と言える理由!

まあ5は半分冗談みたいなキャンペーンですが、1~6までの理由でオルタナバンクは十分投資を検討すべき業者と言えます。(無論和牛はうれしいキャンペーンです。笑)

またファンドとしても仮想通貨マイニングファンドからオーソドックスな不動産ファンドまでそろえているという品揃えが良い点も非常にgood。

今現在口座開設キャンペーンで無条件で1000円もらえることを考えると口座登録だけはしておくのが投資家として正しい戦略でしょう。(amazonギフト券1000円分がプレゼントされています。)

またさくらソーシャルレンディングがオルタナバンクに合流したことについても記事にしていきたいと思います。

さくらソーシャルレンディングはオルタナバンク証券と提携することになりました!

圧倒的朗報!

さくらソーシャルレンディングといえば、マネオファミリーが次々と不正が発覚していく中、どこ吹く風で投資家にきっちり償還を続けました。(というかそれがあるべき姿勢なんですけどね。)

そしてブログでも積極的に情報発信をする誠実な業者の一つ。

当ブログを読まれている方はご存じかと思いますが、maneoでは7月以降ファンドの募集が止まっています。

さくらソーシャルレンディングは金融2種免許を持っていないため、maneoマーケットを通してしかファンドの募集ができません。

ですのでファンドの募集がとまっていましたが、さくらソーシャルレンディングはオルタナバンク証券と業務提携されることが発表!これは朗報です。

当社は本日、ビー・アイ・ジー・キャピタル株式会社(以下、「ビー・アイ・ジー・キャ

ピタル」といいます。)及び株式会社日本保証(以下、「日本保証」といいます。)の3社間で、

クラウドファンディングを活用した地方企業の資金調達支援を目的する業務提携(以下、

「本業務提携」といいます。)を締結することを決議いたしましたので、下記のとおりお知

らせいたします。

つまり高利回りながら不正は一切せず信頼できるソーシャルレンディング業者であったさくらソーシャルレンディングが、maneoとは桁違いの信頼度を誇るオルタナバンク証券でファンドを募集すること。

ご存じの通りmaneoマーケットは不正まみれであり、誠実な業者であっても、いつファンドの募集が止まるかわからないというリスクを抱えていました。(maneoマーケットのプラットフォームを利用しているためです。)

しかしSAMURAI証券とさくらソーシャルレンディングの今回の提携により、投資家は事業者リスクが皆無と呼んでも良いオルタナバンク証券のプラットフォームを利用しながら、さくらソーシャルレンディングへ投資することが可能になる。

これを朗報と言わずになんといいましょうか^^

非常にすばらしいニュースです。

今回の本題になるのですが、オルタナバンクのお勧めファンドが何故日本保証の保証付きの不動産ローンファンドなのか?ということについて解説していきたいと思います。

オルタナバンクのお勧めファンドは日本保証不動産ローンファンド!

お勧めのファンドは利回りは5%と低いものの、日本保証不動産ローンファンドがおすすめです。理由は明確で、日本保証の債務保証がついているから。

以下公式サイトからの引用になりますが、スキームが非常に優れています。

日本保証がどうなる?ということは考えられませんし、上述の通りオルタナバンク自身の信頼度、また分別管理の徹底などを考えれば、投資初心者にも屈指のお勧めのファンドと言えます。

保証付きファンドであれば、万が一の時の安全性が段違いですからね。

今回でてくる日本保証のファンドの優位性をご理解頂けたでしょうか?

私個人の評価としては日本保証付きファンドはソーシャルレンディング界で1番安全性が高いファンドのひとつと評価しています。

オルタナバンクのネット上での評判を調査してみました!

良い評判と悪い評判がありますが、おおむね良好な印象ですね。

オルタナバンクの悪い評価としては

親会社が赤字経営。(ただ分別管理されており、保証協会付きのファンドであれば何の問題もないと言えます。)

案件の募集総額が不明。

まだまだファンドの数が少ない。(最近は増えてきましたが。)

オルタナバンクの良い評価としては

良い評判としては上述の通り

金融第一種免許を持っている。

上場企業のサービスである。

信託保全がされている。(個人的にはこれをお勧めの最たる例にしたい!)

年利10%近いファンドが存在する。(超高利回りファンドといえますね。)

匿名化解除に積極的で一番最初に匿名化解除したという実績。

結論としてはSAMURAIは投資するのありな業者!

ファンドの内容と業者の姿勢を鑑みると、SAMURAIは投資するのにありな業者でしょう。

個人的にはまだファンドの数が少ないオルタナバンク。ただしファンドの数については今後増えていくことを期待したいと思います!

<追記>

上述しましたが、オルタナバンク証券はさくらソーシャルレンディングと提携することになりました。

今後SAMURAI証券からさくらソーシャルレンディングのファンドがでてくることになり、それも非常に楽しみと言えます!

また1%のキャッシュバックキャンペーンをサムライ証券は何度もやってくれていることを考えると、さくらソーシャルレンディング×キャンペーンと投資家にとって非常に有利なファンドを組成してくれるのではないか?という個人的な期待もあります。笑

(こういったキャンペーンを組成してくれることを期待したいですね^^)

下記オルタナバンク証券公式サイトより無料で口座登録&1000円分のギフト券がもらえます。(2分程度で登録できました。)

CROWD REALITYは何故おすすめ?どんな特徴がある?

不動産投資ファンドを多く手がけるクラウドリアルティ。その最大投資家にとってのメリットは豊富に資金調達をおこなっており、投資家に有利なキャンペーンを非常に多く組成してくれる点です。

まずなぜそのような破格なキャンペーンをおこなえるのか?という点をVC(ベンチャーキャピタル)の視点から解説していきたいと思います。

クラウドリアルティにバックについているのは名だたる大企業

通常であれば私はクラウドリアルティに出資しません。

というのも投資家に有利すぎるキャッシュバックが異常と感じたから。

しかしながら株主構成を見たところ、これVC(ベンチャーキャピタル)から相当な金額の資金援助をうけているな。と印象にかわり、となると数年後の上場のためにあえて大型キャンペーンを行うことで、顧客確保に動いているのだろう。というかなり確信に満ちた仮説ができました。

まずはクラウドリアルティの株主構成をご覧ください。

主要株主 経営陣

カブドットコム証券株式会社

グローバル・ブレイン5号投資事業有限責任組合

新生企業投資株式会社

株式会社新生銀行

FinTechビジネスイノベーション投資事業有限責任組合

みずほ成長支援第2号投資事業有限責任組合

三菱地所株式会社

株式会社三菱UFJ銀行

三菱UFJキャピタル6号投資事業有限責任組合 クラウドリアルティより

どれも日本有数の屈指の一流企業ですね。

特に三菱UFJが株主になっているのがすばらしい。というのもメガバンはVCと出資する際、私のような個人投資家とは比べ物にならないほどその業者を徹底的に調査します。

その調査をしたうえで問題がなかった。これがまずクラウドリアルティへの信頼性が他の不正をおこなったソーシャルレンディング業者とは異なることの証明になります。(みんなのクレジットなどだれがVCとして出資する企業が存在するんだ。というレベルでしたからね。)

またそのVCからなんと3億5千万という金額の資金調達に成功しています。

“P2P型の不動産クラウドファンディングサービス”「Crowd Realty」を運営する株式会社クラウドリアルティ(本社:東京都千代田区、代表取締役:鬼頭 武嗣、以下クラウドリアルティ)は、既存株主であるSBIインベストメント株式会社のFinTechファンドに加えて、新たに株式会社三菱東京UFJ銀行、三菱UFJキャピタル株式会社、カブドットコム証券株式会社を引受先とする第三者割当増資により、総額3.5億円の資金調達を実施しましたので、お知らせ致します。

<中略>

第三者割当増資の引受先 (※順不同)・SBIインベストメント株式会社(本社:東京都港区、代表取締役社長:川島 克哉)が運用する「FinTechファンド」(名称:FinTechビジネスイノベーション投資事業有限責任組合)・株式会社三菱東京UFJ銀行 (本社:東京都千代田区、取締役頭取執行役員:三毛 兼承)・三菱UFJキャピタル株式会社(本社:東京都中央区、代表取締役社長:半田 宗樹)が運営するファンド(名称:三菱UFJキャピタル6号投資事業有限責任組合)・カブドットコム証券株式会社(本社:東京都千代田区、取締役 代表執行役社長:齋藤 正勝)

クラウドリアリティは広告宣伝費に今かなりお金をかけています。

投資ブロガーですが、今回はファンドではなく、その業者を取り巻く環境から分析していきたいと思います。

たとえば特産品配布キャンペーン。これは投資家に配るだけでは目立たないため、各種メディアに記事にしてもらうように依頼します。

WEB広告業者もボランティアでしているわけではないので、当然広告費用が発生します。

で、私も調べたのですが、具体的な金額は記載しませんが(そして正確な金額であるという自信はありません。)今回の投資家プレゼントキャンペーンと広告費でかなりの金額(とてもこの規模の会社とは思えない金額)が動いています。

つまりVCから上述した3.5億円もの金額を広告宣伝費に充てている。これが今クラウドリアルティがとっている戦略です。

この戦略についてですが、まったく問題ありません。というのもVCから資金を引っ張り上場を狙う。というのは多くの有力ベンチャー企業でとられました。その流れにクラウドリアルティは乗っていると断言できます。

クラウドリアルティのファンドは大まかな住所がわかるのもメリット

例えば京町家5号ファンドなどでは今現在の外観図が表示されているため、住所を調べようと思えば大まかな場所はわかります。(というか特定可能。)

となると他の不正を行った(担保価値の水増し)ソーシャルレンディング業者のように査定価格が大幅に水増しするということは考えられません。(そもそもこれほどのVCを引っ張ってこれ、信頼残高が非常に高いクラウドリアルティの鬼頭氏が不正を行うとは到底考えられません。)

VCからまとまって出資が受けられた。そして数年後上場というシナリオなのでは!?

まず不正リスクが皆無であるクラウドリアルティ。不正のためにお金を撒き餌としてばらまいている可能性はありません。

そして今現在身の丈に合わないほどの広告宣伝費、そして投資家にたいして様々なキャンペーンを打ち出しています。

じゃあなぜこのようなことが可能なのか?と聞かれるとVC(ベンチャーキャピタル)からまとまったお金の出資を受けられたからからでしょう。(上記株主からですね。)

再度になりますがVCは出資を決める際徹底的にその業者をしらべます。その調査をパスしている。これは不動産クラウドファンディング![]() のクラウドリアルティへの信頼以外の何物でもありません。

のクラウドリアルティへの信頼以外の何物でもありません。

クラウドリアルティの鬼頭氏は信頼にたる経歴の持ち主なのか?

まず結論を言ってしまえば、鬼頭氏は非常に優秀な経歴の持ち主。

三菱UFJから多額の融資を引き出すことに成功しており、これは鬼頭氏の経歴が優秀であったことも理由の1つにあげられます。

鬼頭氏の経歴としては

東大、東大大学院を卒業後、新卒でボストン・コンサルティング・グループに入社。

その後メリルリンチ日本証券に転職。

メリルリンチ日本証券では不動産投資銀行部に在籍。

現物不動産の証券化。投資部門ではJリートを担当されています。

クラウドリアルティは不動産を多く手掛ける不動産クラウドファンディング業者(それのみに特化しているわけではありません。)

メリルリンチでの現物不動産の証券化。投資部門ではJリートを取り扱っていた。この経験がクラウドリアルティに生かされていると思えば、経歴に何ら違和感がありません。

また東大→ボスコン。

超エリートと経歴で、非常に優秀。だからこそ3億5千万という金額をVCから資金調達ができたのでしょう。

クラウドリアルティは口座開設をしておく業者のひとつ

理由としては簡単に言えば下記6点

1 クラウドファンディング業者。そのため、貸付先が明示されているファンドがある。(他の不正をおこした業者のように身内に貸し出しているというのはあり得ない。)

2 社長鬼頭氏は東大ボスコン出身というエリート。そして不動産の証券化などにたずさわっていたことからも不動産ビジネスを行うのは納得。

(東大→ボスコンというスーパーエリート)

3 三菱UFJなどのVCからすでに3.5億の出資を募ることに成功。VCは個人投資家とは比べ物にならないくらい出資先を調査する。その調査を通ったことが信頼の証。

4 キャンペーンは上場するための顧客獲得の可能性が非常に高い。

5 社長の鬼頭氏は不動産を多く手掛けており、今後VCと連携しつつ魅力的なファンドを組成してくれる。

6 今後知名度の向上とともにクリック合戦が避けられなくなるが今現在はクリック合戦なしで投資ができる。にもかかわらず利回りも8%台というファンドも存在する。(超高利回りではないが高利回りといえる。)

投資家の立場から言えば屈指の好条件の業者と言えます。

またこのキャンペーンだけでなく、投資する地方の名産品プレゼントキャンペーン既存投資家にも多くキャンペーンを組成してくれる点も魅力。

やはりUFJなど巨大なVCから資金調達ができるというのが投資家にとって圧倒的に有利な条件と言えます。

(早速私も投資家登録を行いました。)

クラウドリアルティの大阪民泊ファンドでは投資家の保全がかなり図れているのが優秀!

2020年2月現在募集されているクラウドリアルティの大阪民泊ファンドは投資家の保全がかなり取られているファンドと断言できます。

2020年2月に募集されている大阪民泊ファンドは利回り4.5%と納得できるレベル。

民泊は大阪や京都の中心地がメッカですから立地条件としても悪くありません。また立地は抜群にいい。

条件としては以下の通り

申込総額40,450,000 円

32%

プロジェクト正式名称 大阪 谷町六丁目ファンド

募集ステータス 募集中

投資対象 民泊施設

想定運用期間 24ヶ月

分配 期中分配あり

想定利回り(IRR) 年率4.5%(税引前)

※ 弊社手数料控除後

想定投資倍率(MOIC) 1.09x(税引前)

※ 弊社手数料控除後

一口あたり出資金額 50,000円

最低出資口数 6口

弊社運用手数料 年率2.0%(元本に対して)

弊社成果報酬 想定利回り(IRR)4.5%を超過する収益の20%分

また出口戦略も優れており、本ファンドが万が一売却できなかった場合についてもクラウドリアルティは明言。

売却時(出口)に外部の投資家など第三者への売却を想定しておりますが、第三者への売却が実現できない場合は、起案者である株式会社Rに物件を売却することを予定しており、その売却の対価によって出資金の払い戻し

(会員情報では社名が載っていますが、当ブログでは記載を控えるため、イニシャルをとり株式会社Rと記載します。)

つまり万が一出口(売却)ができなかったとしても、起案者に売却することで出資金の払い戻しを行う。

さすが不動産畑出身の鬼頭氏が作り出したスキームです。投資家の保全がかなり図られている。

今後も投資家に有利なファンドを組成してくれることを期待したいですね。

下記公式サイトより無料で口座登録可能です。

クラウドリアルティの大阪民泊ファンドでは投資家の保全がかなり図れているのが優秀!

2020年2月現在募集されているクラウドリアルティの大阪民泊ファンドは投資家の保全がかなり取られているファンドと断言できます。

2020年2月に募集されている大阪民泊ファンドは利回り4.5%と納得できるレベル。

民泊は大阪や京都の中心地がメッカですから立地条件としても悪くありません。また立地は抜群にいい。

条件としては以下の通り

申込総額40,450,000 円

32%

プロジェクト正式名称 大阪 谷町六丁目ファンド

募集ステータス 募集中

投資対象 民泊施設

想定運用期間 24ヶ月

分配 期中分配あり

想定利回り(IRR) 年率4.5%(税引前)

※ 弊社手数料控除後

想定投資倍率(MOIC) 1.09x(税引前)

※ 弊社手数料控除後

一口あたり出資金額 50,000円

最低出資口数 6口

弊社運用手数料 年率2.0%(元本に対して)

弊社成果報酬 想定利回り(IRR)4.5%を超過する収益の20%分

また出口戦略も優れており、本ファンドが万が一売却できなかった場合についてもクラウドリアルティは明言。

売却時(出口)に外部の投資家など第三者への売却を想定しておりますが、第三者への売却が実現できない場合は、起案者である株式会社Rに物件を売却することを予定しており、その売却の対価によって出資金の払い戻し

(会員情報では社名が載っていますが、当ブログでは記載を控えるため、イニシャルをとり株式会社Rと記載します。)

つまり万が一出口(売却)ができなかったとしても、起案者に売却することで出資金の払い戻しを行う。ですので売れなかった時投資家が損失を被ることがありません。

さすが不動産畑出身の鬼頭氏が作り出したスキームです。投資家の保全がかなり図られている。

今後も投資家に有利なファンドを組成してくれることを期待したいですね。またクラウドリアルティは2019年の後半に参入してきた新規業者です。ですので今現在クリック合戦がない状況で投資が可能。おそらくですが2020年の後半からは人気が高まり、クリック合戦が投資にするのに不可避になるでしょう。

ですのでクリック合戦がない今の状況のうちに投資しようと思い、私はまとまった金額をクラウドリアルティのファンドに投資しています。

私自身のCrowdRealtyの査定はランクSSS。積極的に投資をしても問題ない業者と断言できます。

下記公式サイトより無料で口座登録可能です。

低利回り業者は投資家への安全性がとことん高い5社だ!

劣後出資者であり不特法の管轄に置かれる不動産型クラウドファウンディング業者であるcreal

大手企業にのみ貸し付け。ノンリコースローンではなく、不正リスクが皆無なfunds

投資初心者の方はまずはこの5社から投資をするのをお勧めします。(無論私も信頼できる業者のため2社に投資を行っております。)

なぜこのような信頼できる業者ランキングを作成したか?というと私自身もこの業界に多く出資しており、健全に発展していって欲しいと願ってやまないからです。

不正リスクがない業者に投資することによって安定したインカムゲインが得られる。これこそ新時代の投資法と言えるのではないでしょうか?

またお勧めのファンドが出てき次第記事にしていきたいと思います。

当ブログは初心者向けに記事を書いているため、どのような業者が高利回りなのか?安全性が高いのか?ということについて下記にまとめました。

是非ご活用していただき、より良い投資生活を送れることを願ってやみません。

信頼できるおすすめのソーシャルレンディング&クラウドファンディング業者

こちらが当ブログ一番の人気記事のお勧めできるソーシャルレンディング業者の一覧です。

おすすめできるソーシャルレンディング業者のおすすめファンド一覧

ソーシャルレンディング業者別のおすすめファンドになります。どれも信頼できる優秀な業者の優れたファンドについての解説になります。

ソーシャルレンディング安全でリスクが低い低利回りおすすめ業者ランキング

ソーシャルレンディングファンド比較!業者別お勧め優良ファンドはこれだ!

不正を起こすソーシャルレンディング業者の特徴

みんなのクレジットやラッキーバンクのような業者に引っかからないために、気を付けなければならない点をまとめました。ご参考にしてください。

危険でリスクが高い不正を行うソーシャルレンディング業者の特徴!信頼できる業者の見極め方!

記事を参考にして頂ければ幸いです。

下記が今回の話のメインとなった業者は下記より口座開設可能です。

オルタナバンク証券公式サイト(1000円分のamazonギフト券プレゼントキャンペーン中)

今現在クリック合戦なしで投資ができる有利な業者はクラウドリアルティになります。