はいどうもエニートです。

以下は私の経験を踏まえた上でのプロモーション広告になります!

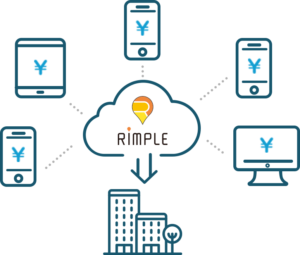

上記業者はPCから登録でないと不具合が発生して投資家登録できないケースがあります。メールアドレスの登録などはスマホからでも問題ありませんが、投資家登録の際はPCより最終的に口座開設をしてください。

![]()

![]()

Contents

やった方が良い4大資産運用

①ideco(確定拠出年金)☆☆☆☆☆☆

これより優秀な金融商品はないです

理由は二点。一つ目は税金がめっちゃ下がり、普通のサラリーマンなら5万ほど所得が増えます。

(やっぱりIDECOは最強ですね。)

どれくらいの節税効果があるのか?

何故節税されるのか?というと先に確定拠出年金の分が所得から引かれ、その引かれた所得に対して税金がかかる訳です。

給料から先にIDECO分が引かれて、引かれた後の額に課税。

ですので、所得税が積み立て分丸々お得になります。

具体的にいくらお得になるのか。平均的サラリーマンの年収500万円でシュミレーションしてみます。

年収500万円の場合

「5万5200円」の節税効果

【確定拠出年金を支払わない場合】

給与支払額が500万円の場合、給与所得控除額は154万円

課税所得=500万円-154万円-38万円=308万円

所得税=308万円×10%-9万7500円=21万500円

住民税=308万円×10%=30万8000円

所得税+住民税)=51万8500円【確定拠出年金を毎月2万3000円払った場合】

課税所得=500万円-154万円-38万円-27万6000円=280万4000円

所得税=280万4000円×10%-9万7500円=18万2900円

住民税=280万4000円×10%=28万400円

(所得税+住民税)=46万3300円

51万8500円-46万3300円=5万5200円の節税効果を得ることができる。

つまり5万5200円無条件で手取りが増えます!

更に増えた分も非課税なので金融史上最強の商品

これは金利でお金を増やすと約20%税金で国に取られます。

ですがその税金もこの商品の場合かかりません

つまり所得税減額分で5万以上得をし、さらに増えた分も非課税!

驚くべき金融商品ですね。

どこでIDECOに入るとお得なのか?

これはマネックス証券です。

というのもマネックス証券は手数料が無料なのに加えて、商品群も豊富で優秀。

マネックス証券 iDeCoが最強のIDECO商品群と言っても差し支えないでしょう。

下記リンクより無料で口座開設可能です。

マネックス証券 iDeCo

<追記>

この確定拠出年金

どの商品も非常に優秀なのですが、お勧めは元本保証型ではなく、インデックス型のファンドがお勧めです。

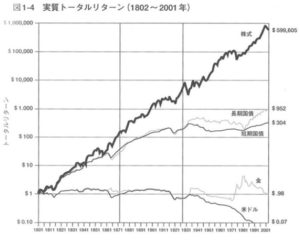

というのも世界経済は平均5%程度で常に成長しています

若い人は時間という最大の資産を持っている。そして世界経済は平均して成長し続ける。

これを考えるとのが、世界経済と連動するインデックスファンドを購入すると年利5%が非課税で狙えます!

こんな美味しい話はないです!

おすすめのファンドはインデックスファンドであればアメリカ連動型のインデックスファンド

(上記図のようにアメリカの株式は常に右肩上がり)

長期視点にたつと年利7%以上の最強の金融商品です。

年利5%の破壊力

仮に20歳から60歳まで毎月2万3千円積み立てたと仮定します。そして年利が5%だと仮定すると

そうすると40年後にあなたの投資は34,236,985円相当になります。

これは以下で構成されています

初回投資額 0円

定期投資額 11,040,000円

利子 23,196,985円

つまり利子で2300万程度老後の資産としては十分なのではないでしょうか?

具体的お勧めの購入方法

先進国インデックスファンドとアメリカのインデックスファンドを50%づつ購入する。

そのことでリスクも分散でき、利回りも期待できる買い方になります。

手数料の安さを考えてもマネックス証券 iDeCoで口座開設をするのが正解です。

以下公式サイトで無料で口座開設可能です。

② 積み立てNISA ☆☆☆☆☆

これは今年から始まった制度です。(2018年現在)

前述のIDECOとの違いはいつでもお金を引き出せる(IDECOは60歳まで引き出せない)

その代わりに節税効果はありません。

ただ増えた分は非課税なので、

インデックスファンドに投資するなら積み立てNISA経由で行えば

増えた分にかかる税金(20%)はなし。

なので株やファンドを買うのを始めるなら積み立てNISAorNISAを使うのはマストです。

こちらは年間40万まで

つまり月3万3000円非課税で投資できます

現状その非課税期間が20年ときまっているので今回は20年後いくらになっているかをシュミレートしてみます

20年後にあなたの投資は13,446,107円相当になります。

これは以下で構成されています

初回投資額 0円

定期投資額 7,920,000円

利子 5,526,107円

利子550万円

すばらしい数字ですね

積み立てNISAと通常のNISAは両立できません

ただ若い方は年40万でも十分立派ですし、NISAの120万円をフルで使えるイメージがありません。

ですので前述の確定拠出年金+積み立てNISAで十分な資産運用だと思います。

積み立てNISAは口座を開設する必要があります。

上述の通りインデックスファンド中心の買い付け。

特にemaxis slimの先進国インデックスファンドとS&P500の優秀さが目立ちますね。

マネックス証券は口座開設も手数料も低いため、IDECOも積み立てNISAも両方ともマネックス証券で口座開設をするのが正解でしょう。

下記リンクより無料で口座開設可能です。

マネックス証券公式サイト

インデックスファンドで何を買えば良いの?

おすすめのインデックスファンド3本

① EMAXIS slim

これ今年からさらに手数料が安くなるインデックスファンドなんですけど

(管理人も必ず買う予定です)これを買い続けて勝てないようなら資産運用辞めます。

それくらい良いファンド。これは国内株式のインデックスファンドです。

何がすごいって手数料が0.159%。アクティヴ型が3%くらいとってくるのに対して驚異の手数料の安さです。

(2018年更に値下げされました。)

懸念材料としては国内株式インデックスなので世界経済の底堅い回復に比べて、日本国内だけで平気かなっとほんのちょっとだけ思います。(ただ絶対買います)

② ニッセイ(外国株式)

これは先ほどのファンドと違って先進国の株式のインデックスファンドです。

日本国内だけの株を買い続けるのは私の中では少しリスクが高いのではないか?と思っています。

ですのでニッセイ外国株式を資産運用に組み込むのもリスク分散になるのではないかと思い、手数料が安いニッセイを選びました

③ EXE-I つみたて

これは逆に新興国のファンドです。

理由としては新興国がまた伸びてきそうだから。

実際先進国より発展途上国のが経済成長がすさまじいときはすさまじいですからね。

(落ちるときもはやいのですが)

ですのでこれも資産運用のリストに入れておく。これでバランスがとれた資産運用ができると思います

心がけなければいけないのは必ず資産は分散して運用をする!

投資の世界に有名な格言があります

たまごはひとつのカゴに盛るな

これだけは心にとめておいて下さい。

下記が公式サイトのリンクになります。

マネックス証券

④ ロボット投資 ☆☆☆☆

普通の投資って自分で考えなければいけない分少しめんどくさいですよ。

ただロボット投資なら人工知能が適切な投資法を考えてくれるので、勝手に資産を増やしてくれます。

(ほんま楽)

ただ個人で行うインデックス投資でも良いと思うので、好きな方を選んでやるのが一番かと思います。

追記

まずロボット投資は信託財産として扱われているので、日本投資者保護基金が1,000万円まで補償されます。

いきなり1000万投資する20代っというのはなかなか考えられません。(正直20代であれば100万も難しいのが今の日本の現状です)

さらにノーベル賞を受賞する見込みの優秀なロボアドバイザーが自動的に投資を行ってくれます。

若い方はリスク許容度を5で、長期で資産形成を目的とするのであればロボット投資はかなりお勧めできます。

国際分散投資を自動運用

wealthnaviは約50カ国11,000銘柄以上に国際分散投資を行うことが可能です。海外のETF(海外の債権)を自動的に買い付けてくれる訳です。

特記事項としてはウェルスナビのDETAXは超優秀

配当やリバランスなどによって生じる税負担が一定額を超えた場合に、

お客様のポートフォリオ組入銘柄の中に含み損がある銘柄があれば、その銘柄を一旦売却しすぐに買い戻すことによって損を実現し、

益と相殺することでその年の税負担を軽減します。 デタックスについて

つまり勝手に節税まで初めてくれます。

ただ今キャンペーン中で、最大1万円までキャッシュバックが受けられます。

下記公式サイトでご確認ください。(かなりお勧めです。)

デメリット

リスクが高くともよいから短期で増やしたい!という方には全くお勧めできません。

年利5%を目標として、15年程度をかけて元金を2倍にする。

(私からしたら十分優秀だと思いますが)

これがロボット投資の目的です。

ですので短期的に増やしたいのであれば株やFX、長期で増やしたければロボット投資で良いと思います。

⑤ ソーシャルレンディング ☆☆☆☆☆

これは去年一年間でもっとも伸びた業界ですね。

年利4~8%で回る案件が多いです(10%超える案件には近づかないほうがいい)

年利4%でも十分すごいので管理人はリスク管理重視でやっています。

ネット上でお金を借りたい人、企業』(borrower:ボロワー)と

『ネット上でお金を貸したい人、企業』(lender:レンダー)を結びつける融資仲介サービス。

ソーシャルレンディングは業者選びが超重要

信頼できるとこしか投資しない。少しでも怪しい業者には絶対近づかないで下さい。

個人的にはこの4大業者は誠実な会社で実績も十分なのでこの中からえらべばいいと思います。

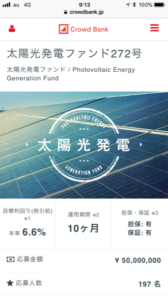

クラウドバンクは元本割れ一度もなし!お勧めの業者です

去年は年利6.5%超えました。ここはより厳しい証券会社としての審査(第一種免許)もパスしているので、

信頼性は抜群。(外部からの厳しい監査にさらされます)

投資家から信頼される会社。年利平均約6.5%で一度も元本割れがないのはすごいの一言です

クラウドバンクの太陽光発電ファンドは非常に優秀です。詳細は下記リンクよりご確認ください。

上記記事を要約すると

クラウドバンクは証券会社が運営しており信頼性は抜群。

今まで一度も元本割れなし。

太陽光発電ファンドは売電価格が高いため非常に優秀です。

お勧めのソーシャルレンディング業者はどこ?ときかれたら間違いなくクラウドバンクを勧めます。

(先月など年利10.96%!ちょっとすさまじい利回りですね。)

下記リンクより無料で口座開設可能です。

4 クラウドクレジットは年利10%以上!!

伊藤忠と提携しているので信頼できる業者の一つ。

外部VC(外部からの投資)が非常に多い。

つまり並み居る大企業がこの会社を支援しても問題ないと判断しています(伊藤忠、第一生命など)

いいかれば事業者として非常に信頼されています。

内部監査体制も確立しています。

であれば事業者としての安全度は非常に高い(案件の安全度ではありません)

特にすばらしいのが困っている発展途上国の方の手助けができる

こちらは世界中の案件を取り扱っているので年利10%越え

日本国内の投資で10%超えるところは管理人はすすめません。

クラウドクレジットは世界に分散して投資

年利10%は十分あり得ます(日本も高度経済成長期なら10%を超えました)

信頼できる業者で、高利回りを狙うのであれば【クラウドクレジット】が屈指の業者です。

ソーシャルレンディングに投資をするのであればクラウドクレジットの東欧金融支援ファンドが利回り、実績共に一番優秀でしょう。

(驚異の平均年利7.5%!)

下記リンクより無料で口座開設可能です。

不動産投資クラウドファンディングとは何なのか?最初に仕組みを解説!

まずはじめに不動産投資クラウドファンディングとは何なのか?その仕組みついて通常個人で購入する場合との違いについて踏まえながら解説してきたいと思います。

通常の不動産投資であれば個人が物件にたいして投資を行いますが、不動産投資型クラウドファンディングであれば、出資者を募り、共同で物件を購入することになります。

ですので少額から(1万円から)投資をすることが可能。このように敷居が低いのが不動産投資型クラウドファンディング業者の特徴です。

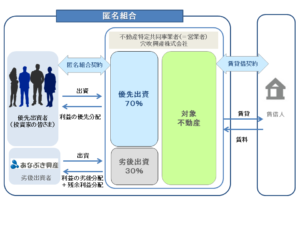

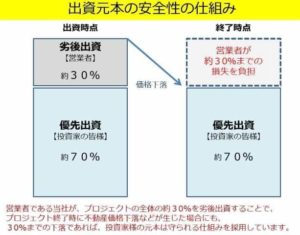

不動産クラウドファンディング業者は劣後出資者として投資家と一緒に出資しています。(これかなり重要です。)

そのため事業者と投資家が同じ方向を向いているセイムボート(同一の船。売却という出口に向かい運命共同体です。)。事業主も出資している以上、投資が失敗したら事業主も損します。

ですので真剣に売却に向かう。この点で個人でのよくわからないワンルームマンション投資をすすめてくる不動産会社や匿名化制度を悪用し、土地の担保価値を水増しする。ファンドの担保住所を記載しなくてもいいという制度を悪用し、実際のファンドが存在しなかったなど不正行為が横行したソーシャルレンディングと大きく異なり、不動産クラウドファンディングの安全性が高いといえます。

上記全ての資産運用口座開設について

上記資産運用法を組み合わせれば、月5万円の運用で理論上(そして過去の実績上)20代であれば老後までに一億貯めれますし、30代でも約七千万貯められます。(これを複利のパワーと呼びます。)

だからこそ、早い時期から資産運用をすれば老後の年金二〇〇〇万不足問題は簡単に解決できます。

不動産投資クラウドファンディングとは何なのか?最初に仕組みを解説!

まずはじめに不動産投資クラウドファンディングとは何なのか?その仕組みついて通常個人で購入する場合との違いについて踏まえながら解説してきたいと思います。

通常の不動産投資であれば個人が物件にたいして投資を行いますが、不動産投資型クラウドファンディングであれば、出資者を募り、共同で物件を購入することになります。

ですので少額から(1万円から)投資をすることが可能。このように敷居が低いのが不動産投資型クラウドファンディング業者の特徴です。

不動産クラウドファンディング業者は劣後出資者として投資家と一緒に出資しています。(これかなり重要です。)

そのため事業者と投資家が同じ方向を向いているセイムボート(同一の船。売却という出口に向かい運命共同体です。)。事業主も出資している以上、投資が失敗したら事業主も損します。

ですので真剣に売却に向かう。この点で個人でのよくわからないワンルームマンション投資をすすめてくる不動産会社や匿名化制度を悪用し、土地の担保価値を水増しする。ファンドの担保住所を記載しなくてもいいという制度を悪用し、実際のファンドが存在しなかったなど不正行為が横行したソーシャルレンディングと大きく異なり、不動産クラウドファンディングの安全性が高いといえます。

では次に各不動産クラウドファンディング業者の安全性について解説していきたいと思います。

ジョイントアルファは信頼できる不動産クラウドファンディング業者といえるのか?

東証一部上場企業の穴吹興産が運用するジョイントアルファは信頼できる不動産クラウドファンディング業者といえるのでしょうか?

信頼性について徹底調査を行いました。

ジョイントαを運営する穴吹興産の信頼性は?

ジョイントアルファを運営する穴吹興産は上場企業。

そしてその上場している市場もマザーズではなく東証一部上場企業です。

この時点でポンジスキームのような詐欺リスクは皆無。外部の監査法人が入っているわけですからね。

また2018年に運用開始されてから早3年。一度も元本割れがなく、投資家に利息と元本を償還し続けているという実績は別格といえます。

では次に社長の経歴はどうでしょうか?

穴吹興産の社長の経歴も問題点なし

いわゆる創業者一族の社長です。

穴吹夏次氏の息子である穴吹忠嗣氏が社長を務められます。

私は創業者社長も特に問題視しておりません。下手な後継者争いがないという言えますし。

そしてその業界を継いだ人物であれば、信頼性という点で特に問題ありません。

穴吹 夏次(あなぶき なつじ、1909年7月29日 – 2000年10月24日)は、株式会社穴吹工務店元社長。地方の建築業者だった穴吹工務店を、全国展開のデベロッパーに成長させた。また、穴吹興産や学校法人穴吹学園の創業者でもある。

このようなバックグラウンドであれば、不動産クラウドファンディング業者を運営されるのも納得。

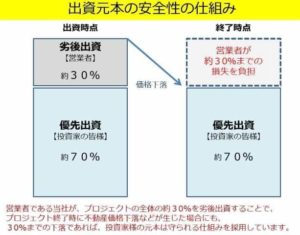

では今度はjointαのサービス自体について解説していきたいともいます。注目すべき点は本ファンドの劣後出資の割合が30%のなっている点。

crealは10%、FANTAS fundingは20%です。劣後出資者の割合では最高峰といっても過言ではないでしょう。

先ほど簡単にご説明しましたが劣後出資という仕組みは投資家安全性が高い。

というのも投資家と運営業者(この場合はジョイントアルファ)が共同で出資します。

更にジョイントアルファは30%の劣後出資者。この劣後出資者というのは優先出資者(我々投資家)よりも優先して損をします。

つまり30%までの価格の下落であれば、ジョイントアルファが損をするのみで投資家は損をしないという仕組みになっております。

東証一部上場企業で業績好調の穴吹興産が都心の一等地にファンドを組成して、30%の劣後出資者で年利4%近く。

控えめに言っても神のようなファンドです。

さらに言えばジョイントアルファは穴吹興産の宣伝目的でファンドが組成されているため、万が一のケースでも自社買いを行い投資家に損をさせないような仕組みとなっています。

控えめに言っても(以下略)

このように投資家は安全性を最優先した場合、ジョイントアルファは圧倒的に投資適格を満たしている業者といえます。

東京の地価下落率はリーマンショック時でも15%

100年に一度しかこないといわれたリーマンショック時でも東京の都心の下落率は15%。

(100年に一度しかこないといわれるリーマンショックがなんどもきてたまるかと思いますが。)

そして本ファンドの立地条件は豊洲。(東京都心です。)

そして30%の劣後出資者となるのがジョイントα。

これから導き出される答えは一つ。

リーマンショック級の不況が来たとしても、30%の劣後出資者にジョイントαがなっている以上、投資家が元本割れをし、損失をだすことは皆無!(リーマンショックをはるかに上回る不況ですか?起きてたまるか。という話です。)

これがジョイントαの強みでしょう。

またここで改めて強調したいのが、東京の地価の下落率がリーマンショック時でさえ15%。コロナよりはるかに強力であったSARSでも10%にいかなかった。

言い換えれば安全性を重視するのであれば、30%の劣後出資者を東証一部上場企業が行っている以上リーマンショック級にすら耐えられるjoint αは屈指の投資先といえます。

またジョイントアルファはコロナ禍のホテル高松ファンドを無事イグジットさせました。

このコロナ禍でホテルファンドが適正価格で売れたとは思えません。jointαのホテルファンドは親会社が買い取ったというのはあり得る話。

じゃあなんでそんなことをしたの?&できたの?ということなのですが、

ジョイントアルファの目的は不動産CFで儲けることではなく、そこで獲得した顧客に現物不動産を売ることが彼らの目的です。ですので

1 不動産CF事業で顧客に赤字を出すわけにはいかない。

2 運営している穴吹興産は上場企業で業績好調。ホテルを自社買いしてもいくらでもどうにもなる。

3 最終目的として現物不動産を顧客に買ってほしい。

3はどの不動産CF業者も一緒なのですが、上場企業系はその買ってもらう過程で投資家を損をださないようにすることが理論上可能(自社買い)ですが、非上場系はその手法は不可能。

無論他の不動産CFはしっかりやられてはいたのですが、このコロナという予想ができなかったため、ホテルファンドは相当厳しい。というのが続いています。

その点で無茶ができる業績が好調な上場系不動産クラウドファンディング業者に投資をする。というのも有効な戦略です。

ジョイントアルファは出金手数料をジョイントアルファが払ってくれます。

これも大きなメリット。入金時は手数料がかからないネットバンクをつかって入金。出金時はジョイントアルファが費用をもってくれる。

これによってよけいな手数料をかけずに投資家は資産運用することが可能になります。

こういった点うれしいですね。

ジョイントαのデメリットは?

最低出資金額が10万円でややハードルが高い点でしょう。

他のソーシャルレンディング業者は1万円から出資できるわけですからね。

ただ複利のパワーなどを使うのにあたって10万円というのは適切な数字ともいえます。

個人的にはそこまでデメリットだとは感じません。(投資初心者に若干ですがハードルが高いなと思いますが。)

ジョイントアルファから新案件!利回り!立地文句なし!

今回のファンドはスーパーマーケットのファンドです。

立地条件も隣に高層マンションが併設されており、(雨の日も濡れなくていい。というのは圧倒的に有利な条件ですね。)

また駅地下なのもgoodです。

では本ファンドの利回りと運用期間。そして投資家の安全性について再度確認していきたいと思います。

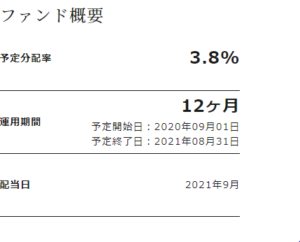

リニューアルファンドは利回り3.8%!運用期間は12か月!

結論かなりおすすめなファンドです。

利回りも高く、運用期間もそこまで長いわけではない。売り上げが十分考えられるスーパーのファンドで賃料も問題なく入ってくるレベルといえます。

下記公式サイトより無料で口座登録可能です。(私も2分程度で登録できました。)

また上記の豊洲ファンドに投資成功しました。今後も優秀なファンドを組成してくれることを期待したいですね。

口座開設のやり方は?

特段難しいことはありません。

まずは公式サイトにアクセスし、口座開設申請を行います。

手順としては以下の通り

① まずはメールアドレスの登録、秘密の質問の回答を行います。

② 口座開設を個人or法人で行います。(当ブログを読まれている方は個人になります。)

③ 個人情報と入出金口座の登録(つまり使う銀行ですね。)

④ 投資経験の有無などが聞かれます。そのままの流れに沿って回答しましょう。

⑤ 本人確認書類を提出します。

具体的に言えば下記のどれかを用意しましょう。

運転免許証

印鑑登録証明書

各種健康保険証

パスポ-ト

住民票の写し

住民基本台帳カード

公式サイトより

⑥ これで口座開設申請が完了。数日後に本人確認書類がとどきますので、それを受け取った時点で口座の開設が完了します。

(また今現在口座開設のみで1000円分のギフト券がもらえます。)

COZUCHIの年利12%ファンドについて考察しますか。

COZUCHIは信頼できる不動産クラウドファンディング業者といえるのか?

<追記>

今現在年利12%でイグジットが決まっているボーナスファンドが登場しています。これは絶対投資をした方がいいレベルのファンドと断言できますね。

<以上>

衝撃的なファンドの募集を行うことを発表した不動産クラウドファンディング業者COZUCHI.

まずCOZUCHIの事業者としての信頼性について解説したいと思います。

| 項 目 | その内容 |

| 会社名 | 株式会社SATAS |

| 所在地 | 〒107-0062 東京都港区南青山2-24-15 青山タワービル9階 |

| 設立 | 1999年7月01日 |

| 資本金 | 1億円 |

| 代表者 | 代表取締役 小林秀豪 |

| 登録免許 |

|

不動産特定事業者の認可を取っており、仕組み上詐欺はあり得ません。

資本金も1億程度ですので、中規模の不動産会社というイメージでいいでしょう。

衝撃的な年利12パーセントファンドについて解説したいと思います。

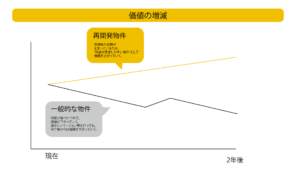

本ファンドは、西武新宿線の高架化に伴う再開発により収用される予定の物件を投資対象としています。

一般的に、住居系の不動産は超都心の一部エリアの除き、経年劣化と共に資産価値が減少する傾向が見られます。

本物件も、通常であれば、経年劣化と共に賃料の下落、要求利回りの上昇等の影響などから、資産価値が下落していくものと考えています。

しかし、本物件は都市計画施設の整備予定エリア内にあり、将来的に収用される可能性があるため、今後は資産価値が上昇するものと思われます。なお、今回は、将来的な収用を視野に入れた金額での早期売却を想定しているため、運用期間6ヵ月での短期ファンドとなっています。

年利12%ファンドの要約をしてしまうと下記の通り

簡単に要点をまとめてしまうと

- COZUCHIがキャピタルゲインの利益のうち、25%を上限なしに投資家に配当する(そのため高利回りになりうる。)

- 運用期間は6か月と短期

- COZUCHIが61%の劣後出資者(投資家の安全性が極めて高い。)

- 売却益を投資家に分配することでこれほどの高利回りを狙えることになっている。

- 再開発の結果不動産価値があがり、その結果これほどの高利回りが狙える。

本件はバリューアップを行うことで、インカムゲイン+キャピタルゲインで12%を目指すとのこと。

ロジックとしてはあり得ますし、知名度向上のためにボーナスファンドを組成しているのでしょう。

ただ個人的な率直な感想を言ってしまうと同時期に募集される年利10%のファンドのが、物件として好立地ですので僕はそちらの方に厚めな金額を投資しようと思います。

COZUCHIの今の募集されているファンドがボーナスすぎわろた笑。信頼できるパターンの年利10%

お金のためなら詐欺業者を大絶賛していたブロガーさんは年利10%を超える公共事業を行うトラストレンディングは公共事業であるためその利回りはあり得る!

みたいなくっそ頭がわるいことを主張されていましたが、ソーシャルレンディングやクラウドファンディングで利回り10%あり得ません。

年利10%があり得るのは

- 詐欺であるケース(みんなのクレジット、トラストレンディング、グリーンインフラレンディング)

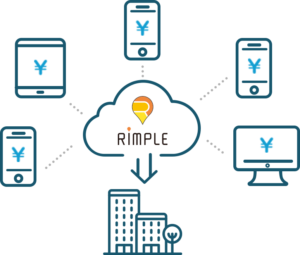

- 初回のボーナスファンドのケース(Rimple,fantas fundingそして今回のCOZUCHI)

2のケースなのですが、不動産クラウドファンディングは詐欺を行うことは仕組み上不可能。

今回のCOZUCHIは顧客募集用のボーナスファンドですね。

まあ私は詐欺でなく、年利10%であれば喜んで投資させていただきます。

武蔵新城で年利10%で劣後出資65%の衝撃

川崎フロンターレサポであればみなさん良く使われる駅の一つでしょう。

人口も多く活気がある土地ですので、不動産価値が急激に落ちるということあり得ません。

事業者が65%の劣後出資=1000万の土地が350万以下にならない限り投資家が元本割れすることがない。

であればもうこのファンド投資家の勝利でしょう。

予定分配率

10%

出資期間

6ヶ月

1口出資額

1万円

募集金額

¥ 134,000,000

応募期間

3/18 18:00~

4/28 13:00抽選まで30日

つまり本ファンドで投資家が元本割れすることは基本的に考えられない。

事業者が破綻した場合のみ投資家が元本割れるのでは?

| 項 目 | その内容 |

| 会社名 | 株式会社SATAS |

| 所在地 | 〒107-0062 東京都港区南青山2-24-15 青山タワービル9階 |

| 設立 | 1999年7月01日 |

| 資本金 | 1億円 |

| 代表者 | 代表取締役 小林秀豪 |

| 登録免許 |

|

やはり企業体力としては東証一部上場企業級ではなくcrealやfantas funding級ですね。

ただ特に今現在問題なさそうなので、私は本ボーナスファンドに投資をして投資成功した場合しばらく本事業者に投資をしないというヒット&アウェイを行います。

募集は4月28日まで。今から登録しても余裕で間に合いますねw

抽選制で応募するのはタダ。まだ知名度が低いため十分当選する可能性があります。

1口1万円から投資ができるのもGREAT.

今回のファンドは超ボーナスファンドですので私は投資をしますし、みんなでお金を増やしたいですね^^

以下がCOZUCHI公式サイトとなり、無料で口座開設可能です。(まあ実際どちらもファンドもボーナスファンドで抽選にあたったらかなりラッキーという感覚でいいでしょう!)

上記業者はPCから登録でないと不具合が発生して投資家登録できないケースがあります。