はいどうもソーシャルレンディングの通知簿を運営するエニートです。

最近ようやく不正アフィリエイト詐欺業者擁護ブロガーが新たな不正行為を用いて一般投資家をはめようとしなくなり、胸をなでおろしました。

今回はSBISLが撤退するということを考え、反対に投資先がつぶる可能性があるうえで投資先を決めるのありなんじゃない?ということを記事にしていきたいと思います。

Contents

- 0.1 上場企業の不動産クラウドファンディング&物流ロジスティックは倒産リスク極めて低い!

- 0.2 本提携の背景・目的

- 1 貸付投資のFunds、フリークアウト・ホールディングスと新ファンド公開に向けて取り組みを開始

- 2 FUNDSの決算は大幅赤字!果たして大丈夫なのか?評判はよくとも不安はある?

上場企業の不動産クラウドファンディング&物流ロジスティックは倒産リスク極めて低い!

共同出資だから大丈夫!という良くわからない論理をかざしている人もいましたが、非上場企業は本当にすぐ突然倒産します。

会社がつぶれるわけですから、same boatで投資をしていようが関係ない。

不動産クラウドファンディングだろうがソーシャルレンディングだろうが倒産するときは倒産する。

倒産した場合投資家資金は基本的にほとんど還ってきません。

また赤字が続いていれば上場企業といえ危ない。

となえば業績が好調なクラウドファンディング業者にのみ投資を行うべきでしょう。

じゃあ簡単に不動産クラウドファンディング業者の体力をまとめてしまうと?

非上場系 CREAL,fantas funding

上場系

マザーズ上場 renosy

東証二部上場 大家ドットコム(プロスペクト)

東証一部上場 Rimple,jointアルファ(最初はココから投資をしておくべき。)

体力を簡単に言ってしまえば

Rimple=ジョイントアルファ>Renosy(業績好調のマザーズ銘柄)>大家ドットコム(上場しているけど東証二部でいわゆる低位株。でも倒産リスクは低い)>>>>>独立非上場の壁>>CREAL,fantas funding

この企業体力の差もわからず、sameボート投資しか勝たん!って言っているブロガーもいますが、ただでさえまけまくっているのに、今度は倒産という形で負ける可能性がありますよ。(CREALとFANTASがやばい!と言っているのではなく、考え方の問題。)

まあみんなのクレジット事件でやったようにそのような記事をかいて初心者投資家をはめ込み、口座開設フィーさえもらえればいい!という考え方ならそのやり方もありなのかもしれませんが…

de

僕のブログを読んでくださる方は投資で大損してほしくないので、初心者には上場企業の大型ファンドが基本的にお勧め。

安全性重視であれば東証一部上場企業が行うクラウドファンディング事業にお金が集まってくるのは当然なんじゃないんですか?

その論理でいえばジョイントアルファやrenosyなども人気を集めてくると思います。ただrenosyは顧客獲得目的で年間1億の資産調達なので、そんなファンドがバンバン出てくることはない。

私の不動産クラウドファンディングへの愛は不動産クラウドファンディング業者の安全性ランキング!優良業者の見極め方!全投資家必見!

上記記事をご参照ください。

上記記事を要約すると?

- 東証一部上場企業が運営する不動産クラウドファンディング業者はクラウドファンディング事業で儲けることを目的としていない。

- 投資家と共同出資で、30%の劣後出資で行えば、事業者にうまみがない。

- それを年利4%近くで組成すると事業者にうまみがない。(2回目)

- じゃあなぜそんなことをするのか?と聞かれると事業者の宣伝になるから。

- CM打つより安く済む。

- Rimpleは現物不動産を買ってもらうため。ジョイントアルファは知名度向上のため。

- 両社ともクラウドファンディング事業で儲けることよりも(宣伝費を考えたら赤字)、会社の評判を高めたい。

- 実際ジョイントアルファの高松ホテルファンドはイグジットできなさそうで投資家に損害を与える可能性があるから自社買いをした。(あくまで私の予想だが、硬度にそれなりに自信がある。)

などなどですね。

あえて詐欺まみれのソーシャルレンディングに投資をするのではなく、不動産クラウドファンディングに投資をするのが圧倒的にうまみがあるといえます。【今だったら医療債権ファンドを手掛けるbankersには投資をしてもいいけど。]

ジョイントアルファは穴吹興産。Rimpleはプロパティーエージェント。

どちらも業績が好調な東証一部上場企業が運営し、30%の劣後出資。年利も約4%前後。

控えめにいって神かな?というのが私の感想。

Rimple(リンプル)とJointoα(ジョイントアルファ)

いずれも下記の公式サイトより無料で口座開設可能です。(私のメインの投資先の2社)

私は安全性を重視して投資を続けていきたいため、

東証一部上場企業が30%の劣後出資者となり、投資家の安全性が非常に高く、万が一の時も自社買いをしてくれる可能性がある、不動産CFで儲けるつもりがなさそうな優秀な業者であるRimpleとジョイントアルファに分散投資を続けていきたいと思います。

(Rimpleなんて登録者数10万人突破しましたしね。すごすぎでしょ。)

個別の業者の詳しい解説が気になる方は下記リンクよりご確認ください。

Rimple(リンプル)の評判!動画で解説!危険な業者?口コミ&メリットデメリット解説!

ジョイントアルファ!(jointα)の評判は?元本割れの危険は?評価はどう?キャンペーン解説!

下記が公式サイトになり、無料で口座開設&ギフト券がプレゼントされます。(なぜか今現在讃岐うどんプレゼントキャンペーンが行われています。)

またソーシャルレンディング業者の中で唯一倒産しても投資家のお金が戻ってくる可能性が高いのはfunds.

エニートの有力な投資先の一つなのですが、なぜ安全性が高いのか再度解説したいと思います。

FUNDSのメリット、他のソーシャルレンディング業者との比較

fundsは別格の信頼度を誇る超有力業者と断言しても問題ありません。

年利1.5~6%(低利回り~中利回り業者)

投資難易度 高(クリック合戦。超人気業者。)

運営手数料 1%台(非常に安いため、投資家にとって有利。)

出金手数料が無料。

まず社長の藤田氏ですが、早稲田大学を卒業後、サイバーエージェントに入社。

その後先ほど上述したクラウドバンクの取締役に就任し、ベンチャー企業ならではのスピード感を体感。また客観的な評価としては巨大な会社の基礎部分を作ったという実績がすばらしい。

また周囲の人物も東大卒、京大卒の方や、起業の経験を多く持つ人物など、怪しい要素が皆無の、信頼に足る人物で固められているという点もGOODです。

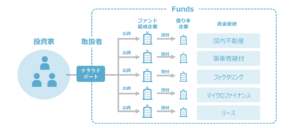

このように事業者としてのリスクは皆無と言えるFUNDSですがココの案件として信頼できます。理由としては

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

5 投資金額が1円から可能という圧倒的敷居の低さ!

6 運用手数料が1%台と非常に安い!(投資家にとって有利!)

はっきり言ってしまえばこのレベルの会社であれば数年後上場しててもおかしくない。

それくらい別格の信頼度を誇る会社と言えます。

また1円から投資できるというのは分配金で再投資可能で、複利で資産運用可能になります。

(クラウドバンクが1000円から再投資可能で最低金額が安かったのですが、fundsは1円から。この点でも投資家にとってありがたい企業と呼べます。)

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

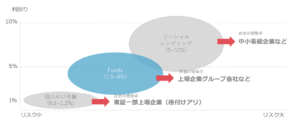

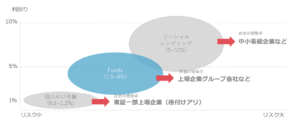

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

またfundsへの出資者も日本を代表する企業であり、fundsも将来的に上場することが見込まれています。

FUNDSは倒産しても最終貸し付け先が返済の義務を負う!これって最強なのでは?

FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(企業体力のない会社に貸し付けをおこなっているクラウドリースやCFFと大きく異なります。。)

maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(マネオ川崎ファンドで大損が確定したのはノンリコースローンのため!)

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

クラウドリースやグリフラは年利10%を超えていましたが、こんな状況になっている。そしてマネオ本体は担保査定能力が一切ないと考えれば、この貸し付け先で年利5%は非常に魅力的。

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

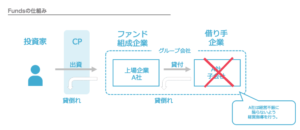

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。ノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

例えばアイフルに出資した場合、当然の事ながらアイフルはそのお金を元にさらにお金を貸し付けます。

万が一その最終貸し付け先がお金を返せなかったとしても、その負債はアイフルが負い、我々投資家への返済義務を負います。

(このように上場企業の関連会社のため、万が一上場企業の借り手の企業が倒産したとしても、その上場企業が代わりに返済の義務を負います。この点で投資家の安全性が非常に高い。)

これがマネオのノンリコースローンとの異なる、最終貸し付け先のリスクを我々投資家が負わなくても良い点!

アイフルやデュアルタップの財務状況的に急に何かがおきるというのは一切考えられません。この点でFunds

は別格の業者のひとつであると言えます。

貸し付け先が上場企業またはそれに準ずる企業!

何故それが投資家にとって有理かと言えば上場企業はソーシャルレンディングの貸し付け先のように突然倒産する可能性はほぼ皆無。

このように貸し付け先の安全性という意味でもFUNDsは別格の企業といえ、間違いなく投資初心者におすすめできる業者の一つと断言できます。

またFUNDs自身はすでに投資先を明記しており、こちらも匿名化解除の影響は皆無であるといえるでしょう。

(2019年のファンドはほぼすべて数分以内に完売。投資家からの圧倒的な人気がうかがえます。)

上場企業への貸付、ノンリコースローンではないため、最終貸付先に影響されず、上場企業が返済の義務を負うなど投資家にとことん安全なファンドを組成している印象です。

率直に申し上げれば、fundsのファンドは上場企業の社債に近い性質をもち、上場企業の宣伝目的のファンドと言えます。(宣伝目的なので投資家に有利。)

またfunds自身も上場企業の支援を受けており、近いうちの上場が見込まれています。

これに対して投資家としては、fundsは支援が多く、宣伝目的なファンドのため、他の条件のソーシャルレンディング業者と比べて、不公平だ。と考えるのではなく、これほどの投資家有利な条件が重なっているのだから、資産運用先の一つに組み込もう!と判断すべきでしょう。

fundsの大阪王将ファンドは募集金額に対して800%以上の募集

もうびっくりするくらい投資家が集まりましたね。

これはずばり10%オフの何度でもつかえる食事券が目的です!

ということではなく、本ファンドの融資先である株式会社東証一部上場のイートアンド社の連結子会社である株式会社ナインブロックの堅さ&その堅さの割に利回りが2%とそこまで悪い数字じゃないのが大きな理由でしょう。

東証一部上場企業で、業績も悪くない。

最終貸し付け先が万が一倒産したとしても、東証一部上場のイートアンド社の連結子会社である株式会社ナインブロックが返済の義務を負う。であれば年利2%でもわるくない。

そう考えた投資家が殺到した結果、募集金額に対して800%という応募申し込みがきたのでしょう。(10%オフ券はおまけでしょう。ソーシャルレンディング投資家はお金を持っている方がおおいので10%オフ券が目的とは考えずらい。無論もらえることに超したことはありませんが、しょっちゅう行く。というのは考えずらいですね。笑)

fundsのメリット、デメリット

fundsのデメリット

現状無し。

しいていうのであれば、利回りが若干低い。

fundsのメリット

上場企業または準ずる起業に貸し付けるという安心感。

匿名化解除に対応済み。

出資企業が大企業で信頼性が高い。

破産法上でも投資家が保護される仕組みになっている。

下記公式サイトで無料で口座登録可能です。(ランクSSSでお勧めの業者と言えます。)

ではFUNDsの安全性がわかったところでなぜこのようにTVなどに積極的にアピールできるのか?

ということについて株主構成の側面から解説していきたいと思います。

FUNDSの株主構成はやはり群を抜いている

FUNDsの株主構成をみるとおのずとどのような立ち位置の会社なのかわかります。

- B DASH VENTURES株式会社

- 伊藤忠テクノロジーベンチャーズ株式会社

- グローバル・ブレイン株式会社

- 伊藤忠商事株式会社

- SV-FINTECH Fund

- みずほキャピタル株式会社

- AGキャピタル株式会社

- 三菱UFJキャピタル株式会社

FUNDs公式サイトより

どこもすさまじいVC(ベンチャーキャピタル)ですが、特に三菱UFJや伊藤忠テクノから出資されているのもすさまじい。

通常であればスタートアップ企業はこのような華々しいデビューも飾れなければ、多くの広告を打つのは不可能です。

ですがFUNDsに関しては、スタートアップ時に上記ベンチャー企業からすでに7億もの出資を受けているため、このような宣伝をうつことが可能。

どのような会社から出資をうけているのか?というのがソーシャルレンディング業者の評価におけるリトマス試験紙の一つといっても問題ないでしょう。

1円から投資できるのもメリット

他のソーシャルレンディング業者の出資額の単位は1万円。(細かく投資ができると評判のクラウドバンクですら1000円単位です。)

しかしfundsは1円単位で再投資可能です。

これが一体どういったメリットがあるかといえば、1円単位で再投資ができるため複利のパワーをフルに使うことが可能。

fundsがauカブコム証券と提携を発表!これでファンドの幅が広がります。

これは投資家にとって朗報でしょう。これによりfundsのファンドの幅も広がる。auカブコム証券の関連企業が組成する新規ファンドの募集。funds投資家は利回りよりも安定性を求める傾向があります。証券会社の硬いファンドがでてくることになる。

投資の幅が広がるのはいいですね。^^

貸付投資の「Funds」を運営するファンズ株式会社(本社:東京都港区、代表取締役:藤田雄一郎)は、2019年12月にauカブコム証券株式会社(本社:東京都千代田区、代表取締役社長、齋藤正勝、以下auカブコム証券)より資金調達を行いました。また、auカブコム証券の顧客がファンズの募集する貸付ファンドに投資しやすくするための販売面でのサービス連携、および、auカブコム証券の関連企業を組成企業とするファンドの組成について検討すべく、合意書を締結いたしました。

本提携の背景・目的

Fundsはこの一年で多種多様な業種のファンドを提供してまいりました。今後、より規模の大きなファンドを組成するにあたり、auカブコム証券と協業し、「Funds for auカブコム」(以下、本サービス)の検討を進めてまいります。

「Funds for auカブコム」に関しては、下記二点を内容として協議を進行しております。

(1)本サービス及びFundsを通じたファンド持分の共同販売

(2)auカブコム証券の関連企業が組成する新規ファンドの募集

なお、実際の本サービスリリースは2020年中を予定しております。funds公式サイトより

また2020年4月にはフリークアウトホールディングズとも提携することが発表されました。これにより不動産以外のファンドへ投資することが可能になりました。

FUNDSはフリークアウトホールディングズとも提携しました。

fundsがメインに扱っていたのは不動産ファンド。しかし今回はネット広告配信サービスをメイン事業とするフリークアウトホールディングズです。

詳細はまだ発表されていませんが利回りFUNDSがメインとしている1~3%台ではなく、WEB広告ということを考えれば利回りが高いファンドが組成させるのでは?と個人的に期待しています。

(マザーズ上場しているため信頼性としてはそれなりに高いのも評価ポイントでしょう。)

貸付投資のFunds、フリークアウト・ホールディングスと新ファンド公開に向けて取り組みを開始

貸付投資の「Funds」を運営するファンズ株式会社(本社:東京都港区、代表取締役:藤田雄一郎)と、株式会社フリークアウト・ホールディングス(本社:東京都港区、代表取締役:本田謙、以下「フリークアウト・ホールディングス」。)は、フリークアウト・ホールディングスの100%子会社である合同会社FOCF(本社:東京都港区、代表社員 株式会社フリークアウト・ホールディングス、職務執行者 永井秀輔、以下FOCF)を通じた「Funds」上での初回ファンド提供に向け、準備を進めてまいります。

株️式会社フリークアウト・ホールディングスについて

フリークアウトグループは、持株会社の株式会社フリークアウト・ホールディングスと、国内外における広告事業(北米、アジアを中心に世界十数か国に進出しています)、DMP事業、Fintech等の新規事業を展開する子会社から成る企業グループです。

funds公式サイトより

FUNDSの決算は大幅赤字!果たして大丈夫なのか?評判はよくとも不安はある?

fundsから決算が発表されたのですが、なんと利益剰余金は-5億8千5百万。

年々赤字がつみあがってきています。

非常にまずいです。

というのは冗談で、実際はそこまで深刻ではありません。

というのも上述した通りfundsの株主は群を抜いており、いわゆるメガベンチャー。いくらでも今はお金をばらまくステージでいくら損が出てもお金はいくらでも補充できます。

ただこのままだとただお金をばらまいたお莫迦さんで終わってしまうので、今後当然マネタイズをしてくることが予想されます。

またこの赤字の主な原因は広告宣伝費。

fundsは確かにいけてるベンチャー企業ですが、それだけで賞を取りまくれるほど甘くないです。認知度の向上は不可欠。今現在かなり広告宣伝費をかけている。というのが赤字の主な原因です。

WSBにでていたFUNDsは別格の信頼性を誇るソーシャルレンディング業者といえる。

結論としては

1 利回りは低め。(ただしフリークアウトホールディングズのファンドは利回りが高い可能性あり。)

2 倒産時も貸付先が返済の義務を負う。

3 大阪王将など面白いファンドが多い。

4 VCから出資されているため不正は考えられない。

5 数年後の上場が期待できる。

6 貸付先も上場企業。またはそれに準ずる企業。そのため倒産リスクも極めて低い。(東証一部上場企業の倒産など数えるほどしかないですからね。)

7 1円単位で再投資可能。

エニートの結論としてはFundsはランクSSSでおすすめできるソーシャルレンディング業者といえます。

まあ長々と書きましたが要はリスクを負いたくないソーシャルレンディング投資家に一番おすすめなのはFUNDs

ということになります。(以下が公式サイトとなり、無料で口座開設可能です。)

昨日fundsの大人気ファンドであるメルカリとのコラボファンドが発表されました。詳しい内容が気になる方は41秒で満額申込のfundsの伝説のメルカリファンドがきた~!即完売間違いなしも赤字は気になる!

上記記事をご参照ください。

エニートのfundsの通知簿!評価はどう?

funds=良くできました。

いい点

分別管理など安全性が高い。

上場企業に準ずる企業に貸付を行う。

1円から投資可能。

悪い点

利回りが低い。

赤字体質。

7点/10点中

評価

1円単位で再投資でき、安全性が非常に高いためサブの投資先としておすすめ。余っている利息を投資するということで無駄なく効率的に投資ができる。口座開設をしておいても問題ない業者の一社。

下記の公式サイトより無料で口座開設可能です。