はいどうもソーシャルレンディングの通知簿を運営するエニートです。

以下がおすすめのソーシャルレンディング、クラウドファンディング業者になります。

COZUCHI

バンカーズ

Funds

DARWIN funding

イークラウド

FUELオンラインファンド

大家.com

FUNDINNO(ファンディーノ)

victory fund

property+(プロパティプラス)

OwnersBook

オルタナバンク FUND

Jointoα(ジョイントアルファ)

ユニコーン

利回りくん

プレファン

【DMM FX】

ちょこっと不動産

アセクリ

松井証券FX

外国為替証拠金取引なら外為オンライン

ゴコウファンド

【クラウドクレジット】

TSON FUNDING(ティーソンファンディング)のご出資者登録はこちら

J.LENDING

フォビジャパン

CRE Funding

CREAL

FUELオンラインファンド

みらファン

成長を続ける都市「福岡市」に特化した不動産投資クラウドファンディング【えんfunding】

フォビジャパン

<追記>

ほぼすべての投資家の全損がほぼ確定的になりました。

債権者集会とかマジ行くだけ時間の無駄。

<追記 2021年9月28日>

<以上>

<追記>

詐欺確定で逃げられました。

某A社がかかわる案件は僕は投資をしません。

<以上>

Contents

- 0.1 マネオで20億CU社向けファンド(募集金額約20億円)で一斉延滞が発表されました。

- 0.2 遅延が発表されたマネオファンドに抵当権順位付きファンド!

- 0.3 期限の利益の喪失とは?

- 0.4 <追記>マネオは任意売却と競売の双方で売却先を探していると発表

- 0.5 maneoの川崎ファンドが市街化調整区域というのが売却を更に難しくしている。

- 0.6 何故マネオは本件を進捗させたがらないのか?

- 0.7 maneoからついに競売に出されることが正式に発表されました!

- 0.8 maneo川崎ファンドの競売金額について!

- 0.9 maneo川崎ファンドの競売は不買!買い手なし!

- 0.10 川崎ファンドは再度競売にかけられるも不買!さらに特別売却でも売れず!

- 0.11 期間入札と特別売却[編集]

- 0.12 maneoの川崎ファンドの競売が3回失敗しました。(3回不買)元本割れは決定的!

- 0.13 川崎ファンドに関してパルティール債権回収株式会社が貸金返還請求訴訟をおこしました。

- 0.14 外部調査委員会の報告!maneoは川崎ファンドで担保査定をせず!使途不明金すらあり!

- 1 MANEO川崎案件はすべての投資家が全損で案件が終了しました。

- 1.1 Rimpleは信頼できる不動産クラウドファンディング業者といえるのか?

- 1.2 本提携の背景・目的

- 2 貸付投資のFunds、フリークアウト・ホールディングスと新ファンド公開に向けて取り組みを開始

マネオで20億CU社向けファンド(募集金額約20億円)で一斉延滞が発表されました。

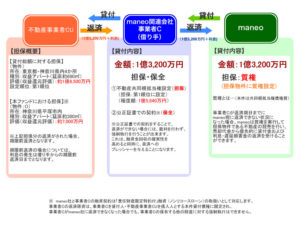

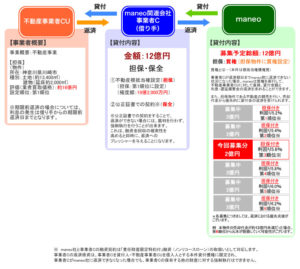

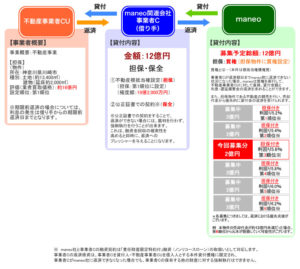

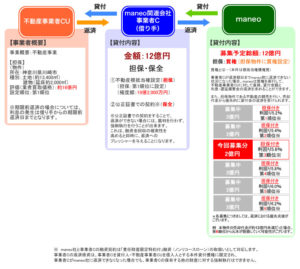

本件は、事業者C社から同一の債務者(不動産事業者CU社)に対する不動産担保融資について、

「maneo」において事業者C社に対する「不動産担保付きローンファンド」として募集いたしました。2.経過および回収の見込み

事業者C社は、不動産事業者CU社に対し不動産担保融資を行いました。

2018年5月25日、不動産事業者CU社は、事業者C社に対し、約定利息の支払いを行いませんでしたが、

事業者C社は、担保不動産の任意売却や担保権の実行による回収をもってmaneo社に対する債務の全額を返済可能と判断しました。

そこで、事業者C社は、maneo社から事業者C社への融資はノンリコースローンであるものの、

5月28日、6月28日、7月30日、8月28日、9月28日分のmaneo社への利息の支払いを継続しつつ、担保不動産の任意売却を試みました。

事業者C社及びmaneo社は、引き続き、担保不動産の競売・任意売却による回収に尽力してまいります。

個別のファンドの回収状況につきましては、改めて担保不動産ごとにご報告させていただきます。

その後の回収の進捗状況につきましては、「3.今後の状況報告について」に記載のとおり、定期的にご報告させていただきます。マネオ公式サイトより

まあ色々と不思議ですよね。

そもそも論で言ってしまえば、5月25日に約定支払いが遅れた時点で速やかにmaneoも事態を報告すべきであったと思います。

時間をかけて引き延ばしていたのでしょう。

遅延が発表されたマネオファンドに抵当権順位付きファンド!

マネオの遅延が発表されたファンドには抵当権付き不動産担保ファンドと抵当権なし不動産担保ファンドがあります。

抵当権順位なしファンドとは?

抵当権なしファンドの説明は簡単です。

マネオの遅延の発表のとおり、元本の棄損は避けられない。

任意売却をすすめて、その売却額を出資額に応じて分配する。

例えば2億円出資したが、ファンドがうまくいかなかった。

その結果担保を売却したが1億でしか売れなかった。

1億÷2億=0.5 よって投資家は出資金の50パーセントを棄損します。

ただ個人的にはマネオの評価額であれば、投資額以上に担保価値のが高かったのに元本の棄損がおきるのはおかしくない?

とうのは素直な感想を持ってしまいます。

抵当権順位ありファンドとは?

上述のケースは抵当権順位なしファンド。

つまり投資家全員に平等に分配されます。

抵当権順位ありファンドというのはどういうことでしょうか?

これは高順位者から優先的に元本の返済が行われます。

上述の例題でいえば、二億円を抵当権順位ごとに5000万ずつ募集したとします。

(抵当権順位1位から4位までつけられます。)

物件を売却した結果、1億でしか売れなかった。

そうなると

抵当権第1位の5000万出資者と第2位の5000万出資者には元本が棄損なく弁済されますが、第3位と第4位には1円も弁済されません。

つまりこのファンドでは第6位の方は元本の大幅な棄損(ないしは全損)も十分考えられます。

この優先して弁済してもらえる権利を抵当権順位とよびます。

期限の利益の喪失とは?

マネオのファンド当該ファンドではすべて期失と表示されています。

この意味は期限の利益の喪失。

通常借金をする側は決められた元利息を返済することで、借りているお金(債務)を期限まで返済しなくてもよい。

というのが期限の利益。

この期限の利益を喪失すると債権者は債務者(お金を借りている側)にすぐにお金を返せと請求できます。

お金が返せないのであれば、担保を処分し、その借金の返済に充てる。

<追記>マネオは任意売却と競売の双方で売却先を探していると発表

正直この報告は意外でした。というのも任意売却は難しい立地条件であったため、競売が既定路線になっていると感じていたためです。

マネオの債権回収に関する報告について

1.回収活動状況について

本件融資の担保対象となる不動産は、埼玉県内8か所、千葉県内2

か所、神奈川県内3か所及び東京都内2か所所在の収益アパートで す。 事業者C社は、新たに横浜市の法人より上記物件を一括購入したい

との打診を受けており、現在、 金額の提示待ちの状況となっております。

購入検討中の大阪府内の上場企業子会社につきましては、引き続き一括での購入を検討中であるとの報告を受けております。 2.今後の状況報告について

該当投資家の皆様には、回収の進捗状況等につきまして、引き続き

定期的にメールにてご報告いたします。 投資家の皆様には、ご心配をお掛けし、誠に申し訳ございません。

引き続き回収業務に全力を尽くしますので、何卒よろしくお願い申し上げます。maneo公式サイトより

正直この報告は以外。

(ただ個人的には時間稼ぎをはかっている可能性があるのでは?と感じる部分もあります。)

ではその任意売却と競売どちらが投資家に有利なのでしょうか?

任意売却のが投資家に有利も立地条件が厳しい!

マネオの担保評価額は業者買取価格という全く当てにならない指標です。

本ファンドは麻生区の駅から遠い山奥の地。とても16億の資産価値はありません。

本ファンドの土地を調べたところ、固定資産税路線価格は9.1万円。

さらに本担保は山の上に建物がたっており、担保の土地は斜面が多く、斜面には当然建物が建てれません。

ですので素直に土地の広さだけでは土地の価値は見いだせない。

ただもし任意売却で学校or病院として使用予定の業者に売却できれば、ある程度の売却額は得られます。(相当な幸運ですが。)

それ以外の場合は任意売却や競売でもかなり買いたたかれることが予想されます。

追記!A社としてはこの土地を担保にお金さえ入ればどうでもよかった!

この1件に関してはマネオに悪意はなくある意味だまされた側と言えます。

ですが土地を確認し、本当にその担保価値があるのかどうか調べなかったことに大きな責任があります。

調べなかった理由は簡単です。マネオ自身がこのファンドがうまくいかなくなると言う可能性を一切考慮にいれてなかったから。

このA社はこの土地を関連会社に売ったり、買い戻したりなどある特定の人物に利益がはいるように怪しい取引を繰り返していました。

そして最終的にこの土地をマネオに押しつけることで現金化に成功した。というのが本件のストーリー。

おそらくA社からしたらマネオの担当などひとひねり。予想よりも簡単に現金化できたなというのが感想でしょう。

重ね重ねになりますが、マネオが担保価値を精査さえしていれば本件は防げたため、非常に悔やまれる問題です。

A社も責任があるが本ファンドを組成したmaneoに一番責任がある!

当初は川崎ファンドは投資家資金はある程度返ってくるというよくわからない楽観的な見方もありましたが、ここにきて絶望的だということが判明。(さんざん擁護されていた方もいましたが、ようやく状況がつかめてきたようです。)

ただ本件。A社としては倫理的な問題は別として、法律的には何ら問題はありません。

問題はA社の主張に対して、なんら疑いをもたずファンドを組成し、投資家に安全性をうたっていたmaneoに大きな問題があります。

少し調べればこの土地が16億の価値がないことはわかっていました。

にもかかわらず土地の担保査定を一切行わなかったmaneoはあり得ません。

さらにこのファンドにけりをつけず、投資家に説明義務も果たさず、雲隠れしているマネオの滝本元社長の姿勢も不誠実この上ない。

本当にこれが社是が誠実の会社が行う事でしょうか?

追記 リクレ株式会社の融資方法があまりにも杜撰!

マネオの融資の流れを説明するとマネオ本体→リクレ社→最終貸し付け先になります。

つまりここまでいい加減な担保評価を行ったのはリクレ社。多少危険なファンドに貸し付けるというのはソーシャルレンディング上十分あり得ます。

ですがさすがにこの担保で16億もの大金を貸し付けるという発想は金融の世界ではあり得ません。

またリクレ社に記載されている

決算書が赤字でもOKや資金使途は自由という単語はちょっと金融業としては好ましくない単語ですね。

無論それなりの利回りな以上、多少リスクはありますが、担保価値の査定がここまでいい加減なのは正直論外。

やはり今マネオに投資を控えるべきですね。

マネオからの貸し付け利息は法定上限の15%!

本件貸し付け先A社にとっては貸付金利は問題ないでしょう。そもそも悪意をもってマネオからお金を手に入れ、その代わり酷い土地の担保を渡したわけですから。

ですが投資家にとって法定上限の15%で貸し付けを行っているというのは法律上問題なくとも、お金を投資するとなると問題です。

というのも例えばこのファンドの利回りが9~10%であれば、投資家は本能的にリスクが高いファンドでだな。というのが本能的に解ります。

ですがこのように貸付金額よりも高い担保をとっており、利回りが低く、マネオから安全性が高いファンドといわれていれば投資家はある程度は安心してしまう。

にもかかわらず蓋を開けてみれば、法定上限の15%で借りなければならないほど、貸し手がいない状況のファンド。

再度になりますが、法的にはなんの問題もありません。ただ投資家にとって、このようなやり方は大問題と断言してしまって良いでしょう。

<追記>マネオが行ったノンリコースローンの意味は?

マネオのファンドの多くはノンリコースローンで貸し付けが行われています。

ノンリコースローンとは、ローン等の返済に対する責任範囲を限定する融資方式のことです。ノンリコースローンは責任財産の範囲にあるキャッシュフローを原資とし、その範囲以上の返済義務を負いません。

例えば、ノンリコースローンで8,000万円を調達するため、不動産評価額8,000万円の物件を担保に設定したとします。もし万が一、債務者が返済不能状態に陥ってしまった場合、債権者は物件の売却価格または同物件によるキャッシュフローを返済に充てることになります。

この際、売却価格やキャッシュフローが8,000万円に満たなかった場合、通常のリコースローンであれば、借り手は8,000万円に満たなかった差額分の返済義務も負うことになります。

しかしながらノンリコースローンの場合、責任範囲が同物件に限定されていますので、同物件の売却価格やキャッシュフローの範囲を超えて、借り手が支払いを請求されることはありません。OwnersBookより引用

つまり本ファンドで言えば、A社は川崎の山奥の担保を引き渡せば、それ以上お金の返済を求められることはありません。

当然ノンリコースローンで貸し付ける場合はその担保を徹底して精査することが求められるのですが、残念ながら本ファンドではマネオが担保を精査すると言うことを怠ってしまいました。

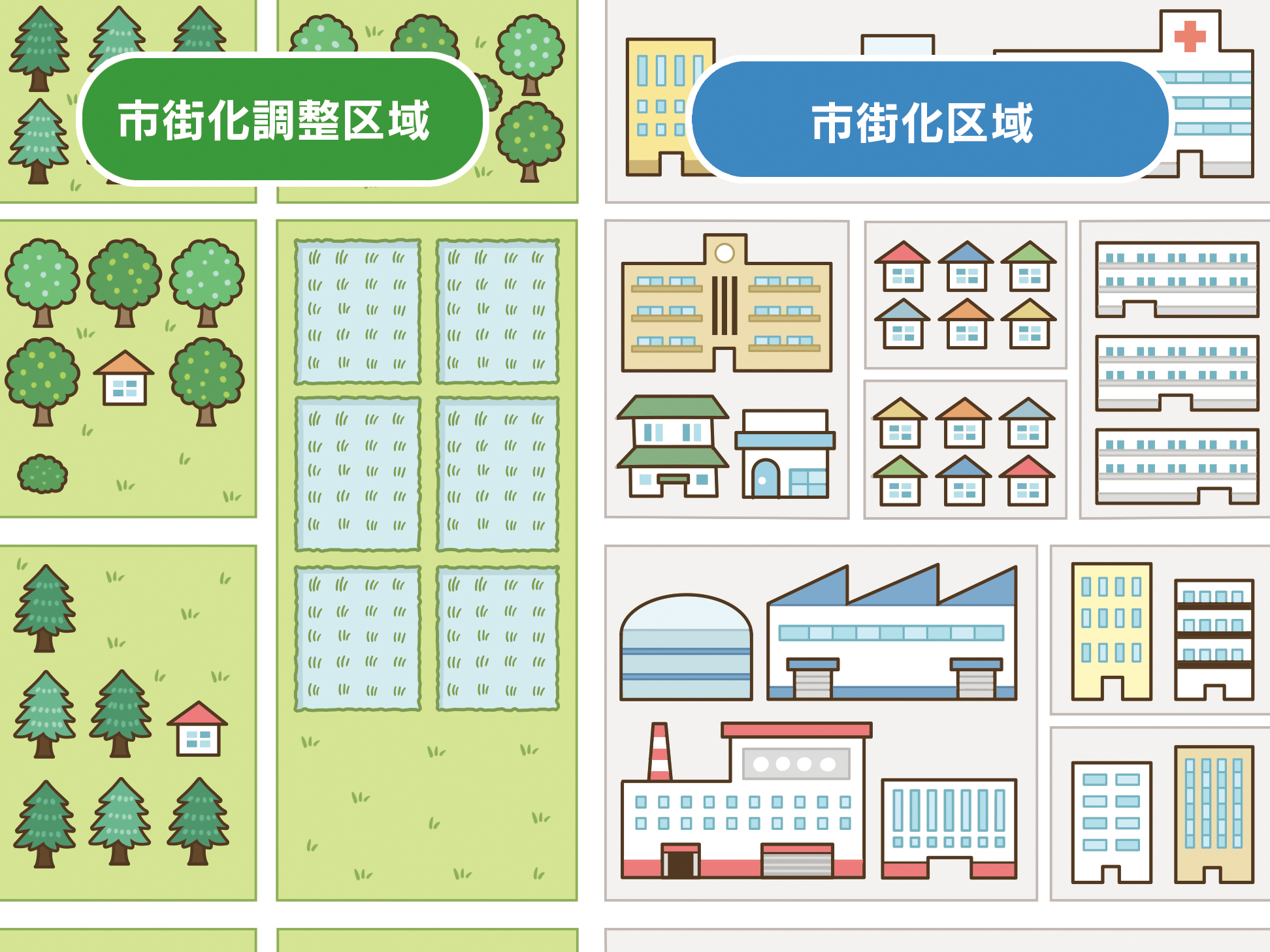

maneoの川崎ファンドが市街化調整区域というのが売却を更に難しくしている。

市街化調整区域というのは簡単に言ってしまえばそこに建物建てないで~。住めるようにこれ以上しないで~。

と国から指定されている区域です。

何故そんな区域が存在するのか?と聞かれれば人が住むという以上、インフラ整備(電気を通したり、水道を通したりすること)がマスト。

当然それらにはコストがかかります。

国としては人々がまとまって住んでもらってそういったインフラ整備は一気にやりたいのが本音。

ですので人が多く住んで欲しい地域(市街化調整区域外)と田舎だしこれからインフラ整備したくないなぁという地域(市街化調整区域外)に別れます。

と簡単な解説になります。より詳しくは下記引用をご参照ください。

物件を探す際に見かける「市街化区域」と「市街化調整区域」。違いを簡単に言うと、市街化区域は街を活性化させるために活用される地域で、市街化調整区域はあまり市街地開発をせず、無秩序な市街地の拡大を防ぐ地域です。そのため、市街化調整区域にはマイホームなどの建築にあたり、建て方や建てられる規模など多くの制限があります。

物件広告などから、欲しい土地の地域を確認しておこうさらに住宅地ではないため、舗装や下水道など生活インフラの整備が遅れたり、整備工事が自治体から助成金が受けられなかったりする場合も。その分の負担は自費になるので注意が必要です。

図の様な木が生い茂っている(住みたくもなさそうな)地域を想像していただければと思います。

maneoの川崎ファンドは市街化調整区域に指定されている

市街化調整区域というのは建て替えを含めて、何かするのにもいちいち行政の許可が必要。

(大げさに言ってしまえば釘を一本打つことすら)

ただ許可さえ取れれば(取るのもハードルがあります。)立て替えは可能。

ただひとつお聞きしたいんですけど、川崎の麻生の田舎の許可が取れるかどうかすらわからない土地を買いたいと思う方がいらっしゃるでしょうか?

私であればそんな面倒だと思うことをしてまで、この土地欲しくありません。

川崎の市街化調整区域の開発に関して川崎市の見解を確認しよう。

こちらが川崎市の市街化調整区域に対する見解になります。

市街化調整区域は、都市計画法において、「市街化を抑制すべき区域」として定められていますので、原則として開発行為(建築物の建築のための土地の区画形質の変更)や建築行為(建築物の新築、改築など)を行うことはできません。

市街化調整区域内で土地利用をお考えの方は、あらかじめ宅地審査課までご相談ください。より詳しく都市計画法等の法規制や手続きについてご説明します。

なお、都市計画法の手続きを行わずに開発行為や建築行為を行った場合には、都市計画法の規定に基づく処罰の対象となりますので、十分にご注意ください。

(太字は私がつけました。)

さてこれがmaneo川崎ファンドの市街化調整区域の現実となります。

これ本当にほしい人いるんですかね?病院として転用できればもしかしたら可能性があるかも知れませんが、率直に言ってしまえば難しい(というか絶望的。)なんじゃないんですかね。

私自身は5万円しか捕まっていないので、そこまで絶望的な気持ちになっていませんが、このファンドに多額の投資をされている方は気が気じゃないでしょう。

このようなファンドを組成し、担保査定を一切行わなかったmaneoの責任は大きいと言わざるを得ません。

3月29日のメールでも安定の進捗なし報告!

もう本当にいい加減にすべきでしょう。

1.回収活動状況について

本件融資の担保対象となる不動産は、神奈川県川崎市内の土地及び

建物です。 前回までにご報告いたしましたとおり、学校法人からの買付(購入

申込書)の提示につきましては、

購入後の施設建設に関わる造成費用の見積りを取得したいとの意向から、提示期限を延長している状況です。

同法人は現在3社に見積りを依頼しており、うち1社からは見積りを受領しましたが、当初の予算想定額を超過しているため、回答を 保留しているとのことです。

残りの2社につきましては、現地の下見を済ませましたが、時期的な理由から詳細調査の日程を確保できていない状況です。

そのため、見積りが出揃い、買付の提示を得るには数週間程度の期間を要するものと思われます。 なお、本件売却活動とは別に、対象不動産に対する競売手続きが進

行中です。マネオマーケットより

これの狙いは明らかです。

ずばり事件の風化。

散々指摘いるように2億の土地を16億と担保評価したこと。そしてマネオがだまされたこと。これは金融業界でやってはいけないレベルのミスです。

これを表に出したくないマネオは売却への道が進んでいるように見せかけて、時間稼ぎを行っているのでしょう。

冷静に考えてください。上述の通りなんの価値もないこの土地をまとまった金額で購入する会社があるでしょうか?

すぐに本件を発表したらマネオは投資家からの怒りをかってしまう。だからこそこのように情報を小出しにしつつ、進んでいるように見せかけ、投資家の怒りが収まるのを待つ。そして怒りが下がってきたところでファンドが高値で売却できず、元本の大幅棄損があったと発表するのでしょう。

毎週金曜日の業務終了後に不祥事を発表するマネオマーケットが考えそうなシナリオだと断言してしまっても問題ないでしょう。

何故マネオは本件を進捗させたがらないのか?

本ファンドに投資をしている1投資家として(といっても5万円程度ですが)ははやく決着をつけて欲しい。来年の確定申告でさっさと相殺したい。というのが本音ですが、大口の投資家はそうはいかないでしょう。(数百万単位の方もいるとお聞きしています。)

なぜ進捗させたがらないのか?というのは簡単です。

本件を本当に売却すれば、ほとんどの投資家は助かりません。

そして多くの投資家を大損させたとなれば今現在進んでいる投資家のマネオ離れがより進む。

手数料で稼いでいる会社にとってこれは致命的です。

だからこそ少しでも延命するために(進展させないということは不誠実この上ないですが)、1ヶ月に一度進展しているようで一切していないメールを送ってくるのでしょう。

競売で売却!でもそもそも競売とは何なのか?

競売とは:

借入金の返済ができない債務者が、その担保として提供していた土地や建物などの不動産を、債権者が裁判所に申し立て、その結果裁判所が売却する不動産を競売物件といい、その不動産を最低売却価格以上の最高値で落札するシステムのことを「競売(けいばい または きょうばい)」と言います。任意売却BIZより

要約すれば、借金の返済できない債務者の不動産担保を、入札形式で落札してもらう。そしてその落札額を返済する。

これが競売になります。

競売のメリットとしては任意売却と異なるスピード感。

任意売却でいつまでも売れないくらいなら競売でさっさと売却をして、現金を手に入れたい。

そう考える債権者も多くいます。

本ケースで言えば、高抵当権位者であればさっさと競売で売り払って貰い、元本の返済をしてほしいというのが希望になるでしょう。

ただもしかすると第一抵当権順位者ですら、元本の棄損がありうる。それくらい酷い立地条件の担保というのは断言できます。

競売のデメリットは市場価格を下回る価格で売却される。

競売のデメリットそれは売却額が市場価格を下回って売却されること。(下回るからこそ、すぐに買い手がつくと言えます。)

競売が申請されると裁判所から任命された不動産鑑定士が最低売却金額を決めます。

(相場の3~7割程度が最低売却金額。)

その後最低売却額を上回る価格で入札した業者の中で、最高額をつけた業者に売却されます。

(相場の8割程度。)

相場の8割程度で物件が手に入るわけですから、競売は業者にとって旨みが大きい。

ただ本ファンドは間違いなく16億の価値がない山奥の担保。

競売になったら抵当権順位者だけでなく、中抵当権順位者も元本が棄損する恐れがあります。

重ね重ねマネオの不動産担保の評価が非常に甘かったことが招いた事件と言えます。

不動産の担保を正確に評価し、それを投資家に伝えるという大原則を守れなかったことに本件の本質的な問題があります。

maneoからついに競売に出されることが正式に発表されました!

悪夢のような川崎ファンドがついに競売にだされることになりました。

1.回収活動状況について

前回までに任意売却活動と並行して対象不動産に対する競売手続き

が進行中であることをご報告しておりました。

この競売については7月3日が開札日、7月10日が売却許可決定日となっており、競売の期日を踏まえて売却活動を継続して参りま した。

東京都内の大手不動産会社の系列企業につきましては、一旦、購入検討は断念するとの意思表示がございましたが、

事業者C社から競売の入札参加を案内し、現在その可否を検討いただいております。

また、不動産会社を介して検討いただている医科大学につきましては、建物のコンバージョンプランの作成

及び費用算出に時間を要しているとの報告がございましたが、競売の開札日を踏まえ、早期の検討結果の報告を依頼するとともに、

競売への入札参加を促している状況です。

なお、リハビリセンターとして検討している静岡県の社会福祉法人につきましては、メインの取引金融機関の審査で取組不可の回答を 受けた後、

他の金融機関に融資の打診をしておりましたが、こちらも取組不可の回答を受けたとのことから検討断念となりました。

これらを踏まえますと、回収手段として最も実現を見込めるのは、従前及び現在の検討者による入札、

もしくは、これまでに接点を持たなかった新たな検討者の入札参加による競売での回収ということとなりました。 マネオマーケットのメールより

買い取りを検討しているという学校法人、医療法人に関する記載は突如として一切なくなり、大手不動産会社や医科大学に競売の案内を流す。

つまり2019年11月より売却活動を行ったが、一切進捗がなく、売却できなかった。その結果競売となった。そして担保価値を水増ししており、ふたを開けてみれば川崎のど田舎のファンドであったというのが今回の真実です。

(LTV75%、担保がある安全なファンドといっていたのにもかかわらず!)

この競売の結果、第四位以下の方は元本の全損も有り得ます。これがマネオ崩壊の本格的な第一歩とよべるでしょう。

maneo川崎ファンドの競売金額について!

評価額は私の予想を上回り5.3億。ただしこれは売却基準価格となります。

売却基準価格とは何か?

ではこの売却基準価格は何か?と問われれば、不動産鑑定士が査定した価格になります。

ですのでこのファンドを不動産鑑定士が評価すると5.3億の価値がある。

ではこのファンドが必ず5.3億以上で売却できるか?と聞かれるとそうではありません。

買取可能金額が最低売却額になります。

オークションでいうところの入札価格。この価格以上じゃないと購入できません。というのが買取可能金額になります。

この設定されている価格が4.2億。ですので競売での売却がうまくいった場合、抵当権順位者第二位までが元本の棄損がない!ということになります。

ただしこれは買い手が現れた場合になり、最悪の場合買い手が現れず、競売不成立になる。という可能性も十分あり得ます。

(しかしこのファンドマネオは16億で査定していましたからね。なぜここまで担保評価額と乖離があるのか明確に説明して頂きたいです。できるのであれば。)

このように抵当権高位者ですら、元本の棄損があるのにもかかわらず、安全性を歌っており、16億もの担保査定をしたマネオは決して許されません。

このようにラッキーバンクもそうでしたが、このように担保価値の水増しがおきてしまうのがソーシャルレンディング最大の問題点といっても過言ではないでしょう。

maneo川崎ファンドの競売は不買!買い手なし!

7月3日の最新情報になります。

この川崎ファンドは不買になりました。これは買い手がだれもつかなかった。

また入札もどの業者も一切なかった。ということになります。

当初私の読みでは二億程度の土地。それが売却基準価格が五億二七三〇万で、おや?っとおもっていましたが、予想通りこの土地には五億以上の価値などありません。

だからこそ入札すら一切なし!という結果になったのでしょう。(読みがあたったのは、つまりマネオよりも正確に担保を査定できたのは喜ばしいですが、万一この予想が外れていれば、抵当権順位が三位のファンドに投資していたので助かったので複雑です。ただ今後投資ファンドを決める上では、担保査定能力は大切なのでやはり正確に査定できてよかったというべきでしょうか?)

7月22日までに買い手がつかなければ、競売は不成立

ただ率直な感想を述べると、この価格では買い手はつかないでしょう。

この土地に三億以上のお金をだす人間は皆無。重ね重ね担保査定がいい加減であったことが悔やまれます。

maneoの川崎ファンドの競売の公示を確認しました。

公示を見た限り、本当にぼろぼろな建物。

開発許可を得ているのかわからないような違法建築に近い物件でした。

私は当初二億程度と予測していましたが、それを下回る可能性すらある物件だと評価せざるを得ません。

7月31日のメールより4億ですら売れずに、競売が不成立であったことが公表されました。

1.回収活動状況について

本件融資の担保対象となる不動産は、神奈川県川崎市内の土地及び

建物です。 前回ご報告いたしました競売につきましては、入札が無く不成立と

なり、特別売却についても不成立となりました。

これを受け、競売手続き上は、再度の入札条件や開始日を決定していくことになります。

この手続きには一定の期間を要することから、事業者C社は競売と並行して、従前の検討者に対し再度検討を依頼するとともに、

新たな購入希望者の探索にあたっております。マネオ債権回収メールより

結論を言ってしまえば、4億ですら売れませんでした。特別売却でも売却できませんでした。

ですので抵当権順位者3位以下の全損はほぼ確定的。2位も大幅毀損。1位ですら債権の回収ができない可能性がある。というとんでもない担保評価を誠実に行わなかったファンドです。

ただ本ファンドの投資家に罪は一切ありません。

業界最大手、今まで元本の毀損がほとんどなし、各種VCがついている。

と信頼できる要素が当時はあったマネオがここまで担保査定を誠実に行っていなかったと見抜くのはまずどう考えても不可能です。

この物件を一六億と評価したマネオは有り得ませんし、債権回収能力もありません。(だからこそ今現在遅延の連発なのでしょう。)

追記!maneo滝本氏の株式が藤澤氏が率いるNLHD社に譲渡されました。

maneo前社長の滝本氏の株式がほぼ全て藤澤氏に譲渡されることになりました。今後maneoはNLHD社の藤澤氏と業務提携しながら、業務改善に取り組むことになります。

絶望的な川崎ファンドはmaneoの債権回収能力では不可能。

進展がある。こういった意味ではmaneo投資家にとって朗報といえます。

Jトラスト傘下のパルティール債権株式会社は債権回収のプロ集団

maneoと異なり、Jトラストは債権回収の実績があるプロ集団です。

正確に言うとJトラストの傘下にあるパルティール債権株式会社が債権回収のプロになります。

一向に進展しないmaneoにまかせるよりもよほどいい結果になる。

具体的に申し上げれば、実際回収可能なファンドは個別で回収を行う。そして川崎ファンドのように全く回収の見込みがないファンドは債権譲渡という形で平等分配になる可能性が相当高い。

何にせよ一切進展しないmaenoに任せるよりもよほど良いとは私は思います。

当ブログをよんでくださるはしも2様と私は同一の見解です。

予想もしていなかったところが出てきたものですね。

「投資家の元本回収の最大化を図るため云々・・」と、ほざいていつまでも進展しなかった状況からは前進することを期待します。

が、おそらく冷徹に、粛々と、切るところは切ってくることでしょう。

それでも何も進まないよりはマシだと思いますね。maneがJpartnersの傘下に!maneoの期失ファンド一歩前進か!?より

はしも2様コメントより

冷静に切っていく。これは川崎ファンドとその他ファミリーのファンドになります。

じゃあ具体的にどこのファンドが当てはまるの?と聞かれれば以前の記事の再起になってしまうのですが、マネオ&マネオファミリーで不正を行ったファンド一覧がその対象として該当します。

maneo本体で言えば、川崎ファンド。その他ファミリーの不正が起きたファンドが気になる方は下記の記事をご参照ください。

maneoファミリー&maneo本体は債権回収に対して一向に動いていない理由

再度本記事の要点を言ってしまえば、

1 マネオ自身が年利15%で貸し付けを行いたい為、ファンドを組成。

2 担保とした土地の真の価値は2億程度。にもかかわらず16億と担保査定をし、無謀な融資を実行。

3 しかし融資先のがマネオより上手。一度の返済もせず、飛ぶ。

4 残されたのは2億以下の土地。だが12億貸し付けいる。間違いなく焦げ付く状況になってしまった。

5 ノーリコースローンでファンドを組成している為、担保を渡せば融資先からこれ以上のお金の請求ができない。

これから導き出される答えはなんでしょうか?

上記maneo川崎ファンドの結末はおそらくサービサーへの売却。

上記のファンドが回収が非常に難しいファンドとなり、おそらくサービサーへの売却という結末を迎える。ただこれによって損益通算ができ、確定申告で多少取り戻せる。

サービサーへの売却は非常に腹が立ちますが、何も進展しないよりはマシでしょうね。

無論maneoマーケットに対しては当然思うところはあります。ですが再度になりますが何も進展しないよりも遙かにマシ。

サービサーへmaneo川崎ファンドが売却された場合どうなるのか!?

一気にその可能性が高まってきました。

川崎ファンドがサービサーへ売却された場合、考えられる通常のシナリオは債権の平等分配。

つまり抵当権順位関係なく、出資者でお金が分配されます。

私自身の立場としては抵当権順位が3位のため、回収は絶望的。そのためサービサーへ売却が行われた場合、0%の返済から、10%程度返ってくる可能性があるため、まだありがたいシナリオになります。

なぜ10%程度なのか?と聞かれるとこれはあくまで読みですが、2億弱(1,6億程度)でサービサーへ債権譲渡された場合、

1,6億÷16億=約10%

しかし競売で売られた場合、1,6億の場合抵当権順位1位しかお金が返ってこないため、抵当権順位3位である私は絶望的と言えます。

個人の立場から言えば、サービサーへの売却で平等分配のがありがたいですが、抵当権順位1位の方からすれば、たまったもんじゃないでしょう。

さらに私も出資しているとはいえ、5万円だけですからね。(私にとっては大金ですが。)

maneoに対して、非常に腹正しいですが、どうにでもなるリカバリーがきく金額です。ですので事態を冷静に見守りたいと思います。

追記!川崎ファンドは再度競売にかけられる可能性があり!

これはあくまで速報ですが、再度競売にかけられる可能性があります。

本ファンドは公共使用でない限り、いちいち行政の許可が必要になるファンド。

また特別売却でも売れなかった。これを考えれば2億以下で売却される可能性も十分でてきました。

つまり抵当権順位1位ですら、元本の棄損の恐れがある。

これが本当に担保を正確に査定していた会社でしょうか?

<追記>

再度競売にかけられるのも売却に失敗しました。

川崎ファンドは再度競売にかけられるも不買!さらに特別売却でも売れず!

また今後はパルティール債権回収株式会社が担当することになりましたが、まあどのような手段を用いようともこの物件が投資家が納得する価格で売れるはずがありません。

私は5万円だけなので、すでに諦めがついていますが、100万単位で投資された方は納得いかないでしょう。

maneoマーケット株式会社(以下、「maneoマーケット社

」といいます。)は、パルティール債権回収株式会社(以下、「 パルティール社」といいます。) との業務提携契約を締結いたしました。

これを受け、事業者C社はmaneoマーケット社及び当社と合意の上、本件債権回収の早期解決を目的として、11月18日にパル ティール社へ回収業務を委託いたしました。

今後当社及び事業者C社は、パルティール社の回収業務に協力し、本件債権回収を図ってまいります。 販売促進策として実施しておりました医療法人へのダイレクトメー

ルの送付及びテレコールにつきましては、競売の開札までを目安と して11月中旬で終了しております。

現時点で反響はありませんが、これまでの営業活動により問合せがありましたら、応対をすることに変更はございません。 10月30日から入札が開始された競売につきましては、落札者が

現れず不売という結果となりました。

これ以降は、競売手続き上において入札によらず購入者を募る特別売却という手続きに入ります。

現在は特別売却の期間の決定を待つ状況であり、次回のご報告においては明確にお伝えできる見込みです。

現時点では、競売による回収が一番具体性のある回収方法となっております。 パルティール社には、本件概要及びこれまでの回収経緯の説明を終

え引継ぎいたしました。

(太字は私が付けました。)

これで前回と合わせて計2回競売にだすも、いずれも失敗したことになります。

再度になりますが、本ファンドは16億の業者買取価格といっていたのにもかかわらず、3億でも売れず。これによって抵当権順位1位(2億円分)ですらお金が返ってこない可能性が出てきました。(本当に担保査定を一切しなかったのでしょう。)

競売は何度までかけられるのか?

これほど競売に失敗すればあと何回競売できるのか?というのが多くの人が気になってしまうでしょう。ですのであくまで原則論ですが、残りの競売可能数について追記したいと思います。

期間入札と特別売却[編集]

強制競売が決定すると、まず裁判所の執行官による査定が行われる。この査定により最低売却価格が決定する。その数ヶ月後に、2週間から1ヶ月の間で定めて期間入札が行われる。この入札は個人、法人を問わず保証金を裁判所に支払えば誰でもできる。

期間内に入札がなかった場合、特別売却となり先着順での落札となる。特別売却でも売れなかった場合、査定を再度行い、最低売却価格を下げて期間入札が行われる。この繰り返しは現状3回が限度で、3回競売にかけて売れなかった不動産は、裁判所が債権者に対し競売中止の通知を出すことになっている。

すでに一回失敗している。さらに今現在も通常の競売に失敗し、特別売却で買い手を探している。ですのでこの特別売却にも失敗した場合競売ができるのは次で最後。

おそらく次は今まで以上に低い価格で物件が出されます。(3億でも十分低いですが。)

これによって抵当権順位1位の方ですら、満額帰ってこない。これくらい恐ろしいファンドであることをご理解いただけたでしょうか。

パルティール債権回収株式会社は相当優秀なのですが、本ファンドの回収は厳しいでしょう。(パルティール債権回収株式会社と関連があるオルタナバンク証券では今現在口座開設のみでamazonギフト券1000円分もらえることを付記しておきます。)

オルタナバンク証券は信頼できる私のメインの投資先の一つなのですが、その信頼性が気になる方は下記記事をご参照ください。(正直かなりおすすめです。)

オルタナバンク証券の評判徹底解説!おすすめor危険?お得なキャンペーンはあやしい?

上記記事をご参照ください。

maneoの川崎ファンドの競売が3回失敗しました。(3回不買)元本割れは決定的!

ついに指摘してきた通り、再度売却に失敗。これによりもう競売にだすことができず、任意売却のみでしか売れなくなります。

ただ散々指摘してきた通り、この市街化調整区域のファンドを買いたがる不動産業者は皆無。

これによりmaneoの川崎ファンドの元本割れは決定的になりました。本当にこの土地を16億と査定した意味が分かりません。

投資家としてはこのように担保査定を行わない業者を避け、担保査定を正確に行う業者にのみ投資を行う。これが唯一と防御策といえます。

追記!三回目の特別売却でも本ファンドは売れず!これ以上の競売は不可!

2020年3月5日まで行われた川崎ファンドの特別売却でも買い手が現れず。(特別売却とは上述の通り競売よりも低い価格で入札できます。)

つまり本ファンドは2億ですらうれず、抵当権順位一位ですら元本の毀損がおきる悪魔のようなファンドであった。といえます。

川崎ファンドに関してパルティール債権回収株式会社が貸金返還請求訴訟をおこしました。

これが唯一の突破口なんじゃないんですか?

絶対に売れないような土地のファンドです。詳しくはmaneo(マネオ)川崎ファンド競売失敗!元本割れ!20億遅延今後どうなる?サービサー売却か!?

上記記事をご参照ください。

1.回収活動状況について

本件回収活動状況について、パルティール社より報告を受けた内容

をご報告いたします。

対象物件に対する第3回目の競売入札が2月5日~同月12日まで行われました。開札結果は不売でした。

この結果を受け、同月27日からの特別売却手続きに移行いたします。

競売手続きは続行いたしますが、あわせて、パルティール社から不動産事業者CU社に対して貸金返還請求訴訟を提起いたしました。

第1回口頭弁論期日は3月18日となります。maneoマーケットのメールより

第1回口頭弁論期日は3月18日とのこと。

状況がわかり次第再度記事にしていきたいと思います。

貸金返還請求訴訟が勝訴するかどうかは契約書などを見なければ解りません。

個人的には(というより全投資家は)パルティールが勝訴して頂き、投資家資金を取り戻す。というのが理想でしょう。

貸し付け先であったA社も市街化調整区域で担保価値などないことをわかった上でmaneoのコシオ氏&滝本氏の無知を利用し、まんまと16億をせしめて、一度も返済しなかったわけですからね。(そしてmaneoはその事実を5ヶ月隠しました。この時点で投資家に対して誠実さのかけれもありませんが。)

A社も悪意の塊であったと言えます。

ただし法律面は話が別。契約書に担保が市街調整区域であり、ノンリコースローンであると明記されていればもうどうしようもないんじゃないんですかね?

ですがコシオ氏やmaneoを錯誤させたという明確な証拠があれば話がべつ。

A社が告知義務違反やmaneoを錯誤させた。その他法律違反があるのを期待したい。

投資家資金が取り返せるかどうか。それは裁判所が告知義務違反を認めれてくれるかどうかにかかっています。

本当にとんでもないファンドをmaneoは組成してくれました。担保査定をせず、遅延の事実を5ヶ月以上隠して社是が誠実ですか。

信じられない会社ですね。

そしていえるのはマネオ前社長が退任し、パルティール債権回収株式会社が債権回収を担当することになって大分maneoの債権回収が納得できる形で見える化したこと。

前maneoであれば貸金返還請求訴訟など法律のことを一切知らなかっただろうし、行動できませんでした。それに比べれば賛否両論もありながらも、パルティール債権回収株式会社が債権回収を担当してくれて本当によかったな。というのが私の感想です。

貸金返還請求で川崎ファンドの投資家資金が戻っている可能性がでてくるも現実問題はかなりきびしい。

競売や任意売却で一切売れる可能性が川崎ファンドですが、貸金返還請求で投資家のお金が返ってくる可能性がでてきました。

というのも以下の情報がmaneoから送られてきたためです。

一方、貸金返還請求訴訟は、第1回口頭弁論の期日が3月18日で

ございましたが、

相手方は不出廷、答弁書の提出はございませんでしたので、判決言い渡しが3月25日にございます。 maneoマーケットより

口頭弁論に不出廷で、答弁書の提出がない。これはつまりmaneoの主張に対して、相手方は何ら反論をしていないということになります。

となるとこの民事訴訟はmaneoマーケットが勝訴する。

これを朗報と言わず何というべきでしょうか?ようやく一筋の光明が見えてきました。

さすがパルティール債権回収株式会社ということでしょうか?maneoの旧経営陣とは大きく異なりますね!

と思っていたのですが、maneoの貸し付け先であるCU社はA社ではなく、A社がつくったダミー会社であるとのこと。

これはどういった意味なのか追記したいと思います。

CU社はA社の関係者が株主のダミー会社。これが本当なら勝訴しても意味が一切ない!

私はすっかりA社=CU社だとおもっていました。でなければ貸金返還請求をしても一切意味がないので。まさかのCU社はA社ではなく、A社がつくったダミー会社であり、そこには資金が一切ない。

だからこそ口頭弁論に不出廷で、答弁書の提出がない。

つまりmaneo側が勝訴したとしても、投資家資金は取り返せません。

まさかここまで意味がないことをしているとは思いませんでした。

A社を共同不法行為でCU社とともに訴える。これしか投資家資金を取り返す方法はないと思うのですが。

やはりmaneoマーケットは駄目ですね。

貸金返還訴訟勝訴!も取るべきお金がない!

maneoマーケットより貸金返還訴訟勝訴!という連絡がきました。ですが上述の通りCU社はA社のダミー会社です。ですのでお金はまず取り返せない。と考えておいた方が投資家心理としてはいいでしょうね。

2.回収活動の状況について

競売手続き:特別売却にて不売

訴訟手続き:貸金返還請求訴訟勝訴判決確定3.前回報告時からの回収活動について

不動産事業者CUに対する貸金返還請求訴訟は、3月25日に判決

の言い渡しがあり、勝訴が確定いたしました。

上記の結果をもとに、パルティール社と今後の回収方針につき協議を行っております。 4.次回の状況報告について

次回につきましては、5月中旬を目途に状況をご報告いたします。

maneoマーケットメールより

競売に失敗した以上、ダミー会社に勝訴しても意味がない。

今後も注視しますがやはり投資家資金を取り戻すのは相当厳しいといえますね。

本件で投資家が忘れてはいけないのはmaneo本体は一切回収に対して何ら実績があげられなかった。そしてその遅延の報告を数ヶ月怠たりました。

外部調査委員会の報告!maneoは川崎ファンドで担保査定をせず!使途不明金すらあり!

担保評価を行っていなかったというのは当ブログでも再三してきた通りですが、使途不明金すらあるというのは驚きです。

(外部調査でも担保査定を行ってなかった。と公然の明るみに出ることはいいことです。)

以下が外部調査報告の発表の内容になります。

(2) H 社に関する問題事案

ア 事案の概要

2018 年 2 月以降、maneo では、maneo マーケットのプラットフォームを利用し、

合計約 12 億円の募集を行った上で、リクレを介して、H 社に対し、同社による関

東不動産(土地建物)の購入資金等として貸し付けた。H 社が上記不動産を予定通

り転売することができず、これによりリクレに対する返済、投資家への分配がいず

れも延滞した。

maneo は、上記貸付けに当たり、①上記不動産につき T 社による不動産評価シス

テムを利用して算出された 17 億 3,000 万円との評価額、②上記不動産の売主であ

る U 社が提出した上記不動産の販売価格を 16 億 8,063 万 6,099 円とする 2018 年

1 月 16 日付け「2011 年 11 月 1 日版」及び「事業収支資産表 A」との記載のある書

面、③V 社作成に係る上記不動産を現況有姿にて 20 億円で購入したい旨の記載の

ある「商談申入書」並びに④W 社担当者における 20 億円での購入を想定している

などとの発言等を基礎として、上記不動産に約 16 億円の価値があると評価し、同

不動産について第一順位の根抵当権を付した上で上記貸付けを実施している。

イ 問題点

maneo マーケットでは、上記募集に際し、二種業者として貸付審査をすべきとこ

ろ、上記(1)等の他の貸付けに係る案件と同様に、十分な審査を行っていなかった

124。

また、maneo マーケットにおいて、ファンド募集に係るモニタリングを行わなけ

ればならないことは上記 1 のとおりであり、かかるモニタリングには、ファンドに

係る資金がファンドの目的事業に適切に利用されているかの確認が含まれること123 なお、リクレから K 社に対する返還に際しては、K 社からリクレに手付金を支払うために用いられた K社の銀行口座とは異なる銀行口座に対して支払われている。

124 上記不動産については、その後貸付金の回収のために競売手続へ付されているが、競売手続において上記不動産は 2 回の手続中いずれも売却には至らず、2 回目の競売では 3 億 6,911 万円が売却基準価格とされながらも売却に至っていないことに照らせば、上記不動産の担保価値の評価が適切になされていなかったおそれがあり、上記価格と貸付金額に 8 億円以上も差異があることに照らせば、このことを確認することが可能であったとの評価を免れない。

Privileged and Confidential

Attorney Work Product

67

は上記第 3 のとおりである。この点、上記貸付けの実行に関しては、2018 年 1 月

31 日及び同年 2 月 9 日、リクレから U 社に対し、H 社名義で、U 社と H 社における

上記土地の売買代金として計 10 億 8,183 万 76 円を送金しているところ、同売買

代金は 10 億 4,000 万円とされていた。リクレによる送金額と上記売買代金との差

額の約 4,183 万円について、maneo マーケットでは、モニタリング課等によっても

その資金使途を把握できていない125。また、maneo では、上記貸付額である 12 億

円のうち、上記 H 社へ送金した残余金から司法書士への支払等を控除した 9,992 万

272 円を、H 社に対して運転資金等として貸し付けているが、当該 9,992 万 272 円

について、具体的な使途を確認できていない。

上記のとおり資金使途を確認できていないことからすれば、上記貸付けに関す

る maneo マーケットによるモニタリング状況は、十分ではなかった。外部調査資料より

(太字は私がつけました。)

このように外部調査の結果が公表されると解っていたこととは言え、川崎ファンドの回収は不可能だろうな。というのが私の感想です。

maneo マーケットでは十分な審査を行っていなかった

外部調査の指摘はもっともでしょう。

具体的言えば資料に記載されているとおり、3億6千万ですら売れない物件にたいして12億を貸し付けており、その結果8億以上の差異がでている。

担保評価を一切していなかった。と外部調査に断言されるのも納得です。

約1億の使途不明金すらある。着服の可能性すら否定できない。

外部調査委員会の結果わかったのが使途不明金すらあること。本当にありえないことを繰り返しています。

また、maneo では、上記貸付額である 12 億円のうち、上記 H 社へ送金した残余金から司法書士への支払等を控除した 9,992 万272 円を、H 社に対して運転資金等として貸し付けているが、当該 9,992 万 272 円について、具体的な使途を確認できていない。

外部調査委員会の報告より

担保査定を一切せず使途不明金がある。これって状況的に不正を疑われても仕方がないのでは?

maneo川崎ファンドに対する結論としては?

結論としては結局maneoは投資家のことを軽視していましたし、金融も世間の他の会社を軽視していまいした。だからこそA社の

ただし担保価値の査定を一切行わないというやってはいけません。

特に市街化調整区域などは調べればすぐにわかります。ノンリコースローンなど恐ろしいことをするのであれば、なおのこと担保についての情報収集はマストになります。

一方投資家はソーシャルレンディングのため担保が確認できない。ですので業者から与えられる情報を信じるしかなかったのですが、信じた結果が今回のような事態に繋がってしまいました。

またこれらはすべてノンリコースローンのため、貸し手にこれ以上求償することはできません。

だからこそmaneoの遅延案件は非常に危険だといわれるのです。

maneo川崎ファンドの貸付先が破産開始

ええ~!?なんだって~!!大事件だ~!!!

という茶番的な発言はおいておき、予定調和のように破産しましたね。以下がYahoo!の発表になります。

合同会社如月マネジメント(TSR企業コード:025191977、法人番号:8010503005033、台東区台東4-29-13、設立2017(平成29)年7月12日、資本金10万円、代表社員:一般社団法人如月マネジメント)は7月8日、東京地裁から破産開始決定を受けた。破産管財人には大塚和紀弁護士(大塚綜合法律事務所、千代田区富士見2-2-3、電話03-6261-2080)が選任された。 負債は現在調査中。 不動産業を手がけていた。一時は、東証2部上場で不動産業の(株)アルデプロ(TSR企業コード:294467530、法人番号:9011101006414、新宿区)の主要取引先で、同社から2018年7月期中に約17億円の不動産を取得。さらに同時期に如月マネジメントはmaneoマーケット(株)(TSR企業コード:297202863、法人番号:5010401091384、千代田区)が手がけるソーシャルレンディングを経由して約20億円を調達していた。 しかし、2018年5月にはソーシャルレンディング会社への返済が遅延。ソーシャルレンディング会社が担保を設定した一部不動産では同月、所有権が移った。同年12月、担保不動産競売開始決定が出るなどし、動向が注目されていた。

https://news.yahoo.co.jp/articles/7cc1cb4fa04497c687288bc0037c598a82886c2d

以前から指摘しているようにこの契約はノンリコース契約です。

ですので、そもそもですが、この土地さえ渡してしまえば債権を返さなくてもよい契約でしたので、べつに破産しようがしまいがお金が返ってこないことに変わりはありませんでしたが、破産してしまえばもう完全に逃げ切れます。

川崎ファンドで大儲けできたんでしょう

この競売の2億ですら売れない川崎の田舎の土地をソーシャルレンディングで20億引っ張るというスキームをするよりも、この土地を17億で如月合同会社売り、maneoから20億の融資を引っ張るというスキームの方が直接的ではなく、間接的に利益をえる。というほうが対外的なイメージもいいのでしょう。

無論如月合同会社がこのファンドを購入し、maneoが20億と査定したからこそこの結果であり、一番の責任はmaneoにあるのは間違いありません。

maneoに責任があっても損害を被るのは投資家です

私が口を酸っぱく不動産クラウドファンディング業者をおすすめしている理由はこれ。

担保価値の水増しがmaneoと異なりできないから。

今回の件で担保価値を一切見抜けず、市街化調整区域を20億と査定したのがmaneoと損害は投資家にかぶせれば良いと考えていたmaneoの滝本社長です。

もうはっきり言います。ほぼすべての投資家の全損が確定的になりました。

MANEO川崎案件はすべての投資家が全損で案件が終了しました。

maneo関係者の皆様。おめでとうございます。

無事逃げ切りましたね!投資家全員大損!このスキームによってある一社が大儲けしました。

(別途記事にします。)

2018年11月1日掲載【延滞発生に関するご報告】(http

s://www.maneo.jp/apl/informati on/news?id=7549)にて

ご報告いたしました延滞発生の融資案件につきまして、最終のご報告をいたします。 1.不動産事業者CUの破産手続について

東京地方裁判所は、2022年12月1日に不動産事業者CUの破産手続を終結する旨を決定いたしましたのでお知らせいたします。

2022年11月8日に当社は、破産手続における最後配当金を受領いたしましたが、同年12月1日に開催された債権者集会におい て、

破産管財人より破産財団に属する財産の換金処分がすべて終了したとの報告がなされ、東京地方裁判所により、破産手続の終結が決定 されました。

以上につき、事業者C社及び当社は不動産事業者CUの破産管財人よりその報告を受けました。 2.今後の状況報告について

本メールをもちまして、当案件に関するご報告は終了とさせていただきます。

本当にやっていられない事件でした!

このように担保な不正な水増しができないのが不動産クラウドファンディング業者になります。

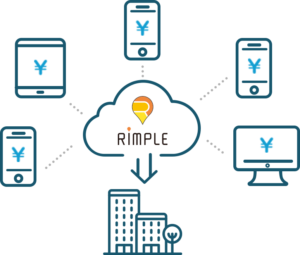

ではなぜ不正ができないのか?というのをrimpleを例に挙げて詳しい解説を行っていきたいと思います。

Rimpleは信頼できる不動産クラウドファンディング業者といえるのか?

詳しい内容はRimple(リンプル)の評判と口コミ!危険?おすすめできるか徹底調査!初回ファンドは投資家有利!

上記記事をご参照ください。

要点をまとめてしまうと

1 東証一部上場の大企業。

2 30%の劣後出資者として投資家と共同出資。

3 都内の好立地条件のファンドを年利5%で組成。(初回ファンドはなんと年利10%!)

申し訳ない。別に他の不動産クラウドファンディング業者が悪い。というわけでなく初回ファンドの条件がちょっと別格すぎる。(他の未上場企業が年利4%程度や上場企業で年利3%台と比較するとそのすごさがわかるかと思います。)

1,2に関しては今回あえて記載しません。

3のRimple初回ファンドについて調べましたの記事にしたいと思います。

都内の築浅物件に東証一部上場企業と共同出資できる点が優れている。

都内の不動産に利回り10%で東証一部上場企業が30%の劣後出資者でセイムボートとして出資する

この条件がいかに有利かご説明させていただきます。

あまり断定的なことを言うのは好きではないのですが、本ファンドについてははっきり言います。超お宝ファンドです。私は絶対投資をします。

(無論都内であればどこでもよいわけではありません。都心五区の好立地がおすすめですね。)

Rimpleの初回ファンドはすべて築浅の物件なのがGreat

古ければ古いほど物件としての価値は目張りし、その結果表面利回りが高くなるのが不動産です。

ですのでいくら都内で好立地であっても築50年の物件などであれば私は全くお勧めしません。しかしRimpleの初回ファンドを調べたのですが、すべて築5~6年程度の超築浅物件。(クレイシア秋葉原、クレイシア新宿、クレイシア新宿パークコンフォート、クレイシア祐天寺)

この築5~6年程度の物件を不動産のプロに査定してもらいました。

不動産のプロにRIMPLE初回ファンドの新宿について分析してもらいました。

一日の乗降者数日本1位を誇る新宿です。(東京以外のかたに伝えますが、朝の新宿駅の混雑はすさまじい。さすが日本のHUB駅といえます。)

都心五区の地価は外国人投資家(中国人やシンガポール人)が積極的に購入しており、高止まりしています。

少し話がずれますが、シンガポールや上海のマンションの表面利回りは1%。そして銀行の貸し出し金利は7%以上。つまり銀行からお金をかりて不動産投資をすると常に赤字になります。

じゃあなぜその環境で投資をしているのか?と聞かれると地価があがることが前提になっているため。(日本の不動産バブルと異なります。)

一方好立地の東京は日本という先進国の首都ながら利回り4~5%の物件が存在する。そして銀行の貸し出し金利が1%台。そのため外国人投資家にとって割安である東京都心の物件人気が集まり、その結果地価があがったという経緯もあります。

ですので新宿や港区の好立地の物件が地価がさがるというのはなかなか考えずらい。

ここからが本題なのですが、新宿ファンド。特にクレイシア新宿は新宿3丁目駅から徒歩3分という超好立地で築浅。

そしてクレイシア新宿の平均賃料と売り出し価格の相場を教えていただいたのですが、4%どころか3%台が相場でした。

表面利回りの求め方

ちなみに物件の表面利回りはざっくりいってしまえば賃料×12か月÷物件価格で求められます。

例えば賃料6万円の物件を1440万で購入した場合

6×12÷1440=0.05

つまり表面利回り5%の物件といえます。

物件を購入する際ご参考にしてください。おすすめは都内の中古物件。(理由は明確です。新築は広告宣伝費がのかっているため利回りは低くなる。地方は利回りがたかいですが、空室リスクが存在する。それを考えれば都内の中古物件で利回り5%台を狙うのが優秀な戦略でしょう。)

JPリターンズやcrealを運営しているブリッジシーキャピタルの関連会社であるブリッジ・シー・エステートが中古不動産で有名ですね。

特にcrealを運営しているブリッジシーキャピタルの関連会社であるブリッジ・シー・エステートは物件が豊富であり、金利も1%台でお金を借りられるため、非常におすすめです。

下記公式サイトで物件の相談ができますので、興味があれば面談してみるのがいいかと思われます。

また同じような不動産クラウドファンディング業者であればRenosyを運営するGA technologyも実物不動産を手掛けています。

メリットとしては資料請求から始められる点。いきなり面接やセミナーはハードルが高いな?と思われる方にとって資料請求を行い、その内容で興味があれば、面談やセミナーを受ける。という戦略がとれます。GA technologies

![]() は都内の優良中古物件をそろえているため、かなりおすすめの業者の一社といえます。

は都内の優良中古物件をそろえているため、かなりおすすめの業者の一社といえます。

さて表面利回りの話がおわったところで再度不動産プロの見解について記載したいと思います。

新宿ファンドが利回り10%で東証一部上場企業が30%の劣後出資者で出資は超お宝ファンド

率直に申し上げて本ファンドはrimpleは採算度外視で行ってくる。劣後出資者で募集するのであれば適当な物件価格(maneoなどで行われた担保価値の水増しはありえない。)をつけるはずがない。

要はRIMPLE初回ファンドは宣伝用のファンドであり、破格の利回りといえる。この条件であれば投資家にデメリットは見つからないとのことです。

これがプロの見解です。(ただし告知されている通り5%台なら。とはいえ3%台でも買いのファンドであることは間違いないとのことです。Rimpleは期待大といえますね。)

Rimple初回ファンドの利回りは驚異の10%!抽選制!

クリック合戦になるかとおもいましたが、初回ファンドは年利10%の抽選制度。

はっきり言います。これは投資家に有利すぎる宣伝用のファンドです。

いつもRimpleをご利用いただきありがとうございます。

初回ファンドの概要をお知らせいたします。

ファンド名については、Rimpleにおいて厳選した物件で

ファンドを行うことへの思いを込めて、

Rimple’s Selectionシリーズと命名いたしました。ファンド名 :Rimple’s Selection #1

対象物件名 :クレイシア新宿 区分マンション1戸

最寄駅 :東京メトロ丸ノ内 線 「新宿三丁目駅」徒歩 3分

出資総額 :36,000,000円

出資構造 :優先出資70%、劣後出資30%

一口出資金額 :10,000円

運用期間 :6ヵ月間

予定利回り :10.0%

※累計登録ユーザ1万人突破記念及び初回ファンドを記念した分配率となります。

募集開始 :2020年3月18日(水)18:00予定

出資者当選方式 :抽選Rimpleメールマガジンより引用

下記が公式サイトとなり無料で口座開設可能です。

また初回ファンドは4本あるとのこと。これが1回目の募集になります。(計4回予定。)

このレベルのファンドが4回出てくるのであれば、Rimple(リンプル)が2020年3月の不動産クラウドファンディング業者の主役になることは間違いないでしょう。(さすがに東証一部上場企業が30%の劣後出資者であれば別格です。)

またRimpleにお話を伺ったところ初回ファンドは採算度外視で組成しているとのこと。

本ファンドは圧倒的です。

募集開始10分で約300%の応募!すでに1億の出資希望者!

募集開始わずか10分ですでに1億以上の応募がある。(300%の応募。)

ちょっとこの勢いは本物ですし、すごすぎますね。ただ当ブログで説明している通り本ファンドがこのような圧倒的人気になることは当然といえば当然といえます。(東証一部上場企業が運営して30%の劣後出資者。さらに利回り10%。人気が出るのが当たり前ですね。)

私も100万円募集にかけてみました。

わずか10分で300%。12時間で800%の応募がありました。ちょっとすさまじいレベルの人気といえそうです。(コロナウイルスの影響でどこも軒並み募集が集まらない中、Rimpleのこの数字は異常といえます。やはり上述の屈指の好条件が人気が集まる理由でしょう。)

第二回ファンドも楽しみにしたいと思います!^^

プロパティーエージェントの方をインタビュー!Rimpleの魅力を簡単に教えてもらいました。

まずなぜこれほどまで投資家に有利なファンドを組成してくれたのか?ということをRimpleの方にインタビューを行ったところ、回答としては以下の通り

1 区分所有で不動産を買うチャンスをもってもらいたい。

2 当初はやはり投資家に有利なファンドを組成し、リンプルの知名度を上げていきたい。

3 市況が悪くなった時、つまり具体的にいうと銀行が融資してもらえなくなった状況でも、クラウドファンディングをつかうのも考えている。(いわば新しい資金調達先です。)

こういった魅力があるのがRimple(リンプル)の特徴と言えます。

下記公式サイトより無料で口座開設できます。

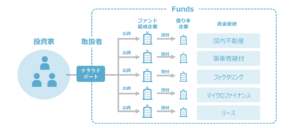

また次にFUNDsがなぜ不正がおこなえず、コロナウイルスの影響が低いおすすめのソーシャルレンディング業者なのかについて解説したいと思います。

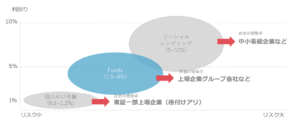

FUNDSのメリット、他のソーシャルレンディング業者との比較

fundsは別格の信頼度を誇る超有力業者と断言しても問題ありません。

年利1.5~6%(低利回り~中利回り業者)

投資難易度 高(クリック合戦。超人気業者。)

運営手数料 1%台(非常に安いため、投資家にとって有利。)

おすすめランク 5点(5点満点です。)

出金手数料が無料。

まず社長の藤田氏ですが、早稲田大学を卒業後、サイバーエージェントに入社。

その後先ほど上述したクラウドバンクの取締役に就任し、ベンチャー企業ならではのスピード感を体感。また客観的な評価としては巨大な会社の基礎部分を作ったという実績がすばらしい。

また周囲の人物も東大卒、京大卒の方や、起業の経験を多く持つ人物など、怪しい要素が皆無の、信頼に足る人物で固められているという点もGOODです。

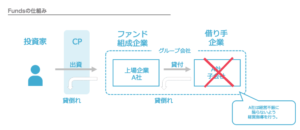

このように事業者としてのリスクは皆無と言えるFUNDSですがココの案件として信頼できます。理由としては

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

5 投資金額が1円から可能という圧倒的敷居の低さ!

6 運用手数料が1%台と非常に安い!(投資家にとって有利!)

はっきり言ってしまえばこのレベルの会社であれば数年後上場しててもおかしくない。

それくらい別格の信頼度を誇る会社と言えます。

また1円から投資できるというのは分配金で再投資可能で、複利で資産運用可能になります。

(クラウドバンクが1000円から再投資可能で最低金額が安かったのですが、fundsは1円から。この点でも投資家にとってありがたい企業と呼べます。)

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

またfundsへの出資者も日本を代表する企業であり、fundsも将来的に上場することが見込まれています。

管理人一押しのFUNDsが何故破産法と関係しているのか!?

それは運用のシステムの違いが関係しています。

つまりどういうこと?と聞かれるとFUNDsは運用中のファンドの資金はfundsに組み込まれず、貸し付け先が潰れなければ投資家にお金が返ってきます。(ディポジット分は某今大遅延を起こしているmaneoと同様に組み込まれます。ですので常に貸し付けている状態にしていれば問題ありませんし、まあ仮になにかあったとしてもすぐに出金すれば良い。一方maneoの場合は運用中でmaneoが倒産した場合返ってこないので、この点で大きく異なります。)

アイフルやデュアルタップのファンドの組成の仕方をみればfundsは安全性という面では間違いなく段違い。

この運用中に万が一があっても、投資家が安全という点で、私はfundsを別格の企業と申し上げているわけです。

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。ノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

例えばアイフルに出資した場合、当然の事ながらアイフルはそのお金を元にさらにお金を貸し付けます。

万が一その最終貸し付け先がお金を返せなかったとしても、その負債はアイフルが負い、我々投資家への返済義務を負います。

(このように上場企業の関連会社のため、万が一上場企業の借り手の企業が倒産したとしても、その上場企業が代わりに返済の義務を負います。この点で投資家の安全性が非常に高い。)

これがマネオのノンリコースローンとの異なる、最終貸し付け先のリスクを我々投資家が負わなくても良い点!

アイフルやデュアルタップの財務状況的に急に何かがおきるというのは一切考えられません。この点でFunds

は別格の業者のひとつであると言えます。

貸し付け先が上場企業またはそれに準ずる企業!

何故それが投資家にとって有理かと言えば上場企業はソーシャルレンディングの貸し付け先のように突然倒産する可能性はほぼ皆無。

このように貸し付け先の安全性という意味でもFUNDsは別格の企業といえ、間違いなく投資初心者におすすめできる業者の一つと断言できます。

またFUNDs自身はすでに投資先を明記しており、こちらも匿名化解除の影響は皆無であるといえるでしょう。

(2019年のファンドはほぼすべて数分以内に完売。投資家からの圧倒的な人気がうかがえます。)

上場企業への貸付、ノンリコースローンではないため、最終貸付先に影響されず、上場企業が返済の義務を負うなど投資家にとことん安全なファンドを組成している印象です。

率直に申し上げれば、fundsのファンドは上場企業の社債に近い性質をもち、上場企業の宣伝目的のファンドと言えます。(宣伝目的なので投資家に有利。)

またfunds自身も上場企業の支援を受けており、近いうちの上場が見込まれています。

FUNDSの株主構成はやはり群を抜いている

FUNDsの株主構成をみるとおのずとどのような立ち位置の会社なのかわかります。

- B DASH VENTURES株式会社

- 伊藤忠テクノロジーベンチャーズ株式会社

- グローバル・ブレイン株式会社

- 伊藤忠商事株式会社

- SV-FINTECH Fund

- みずほキャピタル株式会社

- AGキャピタル株式会社

- 三菱UFJキャピタル株式会社

FUNDs公式サイトより

どこもすさまじいVC(ベンチャーキャピタル)ですが、特に三菱UFJや伊藤忠テクノから出資されているのもすさまじい。

通常であればスタートアップ企業はこのような華々しいデビューも飾れなければ、多くの広告を打つのは不可能です。

ですがFUNDsに関しては、スタートアップ時に上記ベンチャー企業からすでに7億もの出資を受けているため、このような宣伝をうつことが可能。

どのような会社から出資をうけているのか?というのがソーシャルレンディング業者の評価におけるリトマス試験紙の一つといっても問題ないでしょう。

1円から投資できるのもメリット

他のソーシャルレンディング業者の出資額の単位は1万円。(細かく投資ができると評判のクラウドバンクですら1000円単位です。)

しかしfundsは1円単位で再投資可能です。

これが一体どういったメリットがあるかといえば、1円単位で再投資ができるため複利のパワーをフルに使うことが可能。

fundsがauカブコム証券と提携を発表!これでファンドの幅が広がります。

これは投資家にとって朗報でしょう。これによりfundsのファンドの幅も広がる。auカブコム証券の関連企業が組成する新規ファンドの募集。funds投資家は利回りよりも安定性を求める傾向があります。証券会社の硬いファンドがでてくることになる。

投資の幅が広がるのはいいですね。^^

貸付投資の「Funds」を運営するファンズ株式会社(本社:東京都港区、代表取締役:藤田雄一郎)は、2019年12月にauカブコム証券株式会社(本社:東京都千代田区、代表取締役社長、齋藤正勝、以下auカブコム証券)より資金調達を行いました。また、auカブコム証券の顧客がファンズの募集する貸付ファンドに投資しやすくするための販売面でのサービス連携、および、auカブコム証券の関連企業を組成企業とするファンドの組成について検討すべく、合意書を締結いたしました。

本提携の背景・目的

Fundsはこの一年で多種多様な業種のファンドを提供してまいりました。今後、より規模の大きなファンドを組成するにあたり、auカブコム証券と協業し、「Funds for auカブコム」(以下、本サービス)の検討を進めてまいります。

「Funds for auカブコム」に関しては、下記二点を内容として協議を進行しております。

(1)本サービス及びFundsを通じたファンド持分の共同販売

(2)auカブコム証券の関連企業が組成する新規ファンドの募集

なお、実際の本サービスリリースは2020年中を予定しております。funds公式サイトより

また2020年4月にはフリークアウトホールディングズとも提携することが発表されました。これにより不動産以外のファンドへ投資することが可能になりました。

FUNDSはフリークアウトホールディングズとも提携しました。

fundsがメインに扱っていたのは不動産ファンド。しかし今回はネット広告配信サービスをメイン事業とするフリークアウトホールディングズです。

詳細はまだ発表されていませんが利回りFUNDSがメインとしている1~3%台ではなく、WEB広告ということを考えれば利回りが高いファンドが組成させるのでは?と個人的に期待しています。

(マザーズ上場しているため信頼性としてはそれなりに高いのも評価ポイントでしょう。)

貸付投資のFunds、フリークアウト・ホールディングスと新ファンド公開に向けて取り組みを開始

貸付投資の「Funds」を運営するファンズ株式会社(本社:東京都港区、代表取締役:藤田雄一郎)と、株式会社フリークアウト・ホールディングス(本社:東京都港区、代表取締役:本田謙、以下「フリークアウト・ホールディングス」。)は、フリークアウト・ホールディングスの100%子会社である合同会社FOCF(本社:東京都港区、代表社員 株式会社フリークアウト・ホールディングス、職務執行者 永井秀輔、以下FOCF)を通じた「Funds」上での初回ファンド提供に向け、準備を進めてまいります。

株️式会社フリークアウト・ホールディングスについて

フリークアウトグループは、持株会社の株式会社フリークアウト・ホールディングスと、国内外における広告事業(北米、アジアを中心に世界十数か国に進出しています)、DMP事業、Fintech等の新規事業を展開する子会社から成る企業グループです。

funds公式サイトより

FUNDsは不正リスクが皆無でコロナウイルスの影響が少ない別格の信頼性を誇るソーシャルレンディング業者といえる。

結論としては

1 利回りは低め。(ただしフリークアウトホールディングズのファンドは利回りが高い可能性あり。)

2 倒産時も貸付先が返済の義務を負う。

3 大阪王将など面白いファンドが多い。

4 VCから出資されているため不正は考えられない。

5 数年後の上場が期待できる。

6 貸付先も上場企業。またはそれに準ずる企業。そのため倒産リスクも極めて低い。(東証一部上場企業の倒産など数えるほどしかないですからね。)

7 1円単位で再投資可能。

エニートの結論としてはFundsはランクSSSでおすすめできるソーシャルレンディング業者といえます。

fundsのメリット、デメリット

fundsのデメリット

現状無し。

しいていうのであれば、利回りが若干低い。

fundsのメリット

上場企業または準ずる起業に貸し付けるという安心感。

匿名化解除に対応済み。

出資企業が大企業で信頼性が高い。

破産法上でも投資家が保護される仕組みになっている。

おすすめランク 5点満点(スキームの安全性は屈指。利回りは高くありませんが、初心者に一番おすすめなソーシャルレンディング業者といえます。)

下記公式サイトで無料で口座登録可能です。

FUNDsからはコロナウイルスの影響ない!との報告がありました!

上場企業とそれに準ずる会社にのみ貸付を行うFundsです。

このようなケースの場合企業体力がある会社というのは心強いですね。以下がFundsからの報告になります。

新型コロナウィルスの影響について

いつもFundsをご利用いただきありがとうございます。

現在、新型コロナウィルスの世界的流行をうけて、

株価が大きく変動するなど金融市場へも影響が出ている状況です。 Fundsで募集しているファンドは、

利回り予定型の商品のため、 株価のように相場の変動がないという特徴がございます。 また、 もし仮に出資対象事業が外部環境の影響を受けた場合であっても、 Fundsでは上場企業グループ全体の与信に紐づくスキームを採 用しているため、 上場企業グループがデフォルトする事態にならない限り元本償還が 行われます。 そのほか、

組成企業を上場企業グループに限定していることに加えて、 従来より、 事業計画に対して突発的な景気変動を織り込んだ慎重なシナリオ分 析を実施し、その結果得られたキャッシュフロー予測をもとに、 募集の可否を決定しております。 今回のような情勢においても、

上場企業は各取引所のルールに基づき情報開示を行っており、 投資家の皆様もご自身で対象上場企業の財務状況を確認していただ くことが可能です。

※Fundsの仕組みや審査の詳細はこちらのページをご確認ください。 なお、

念のため3月18日時点で配当や償還に影響が出るような事象は発 生していないことを申し添えます。

運用中のファンドについて、配当又は償還の遅延という問題が生じる可能性を当社が感知した場 合には、速やかに投資家の皆様にご報告いたします。 今後もご提供できるファンド数を増やすべく、

鋭意準備を進めている状況ではございますが、 新型コロナウィルスによる影響も踏まえながら、 より慎重に審査を進めてまいります。 Funds公式サイトより

(太字は私がつけました。)

このように影響についてはっきり断言してくれる姿勢は非常に評価できます。

下記公式サイトで無料で口座登録可能です。(私も登録したのですが、数分程度で登録できました。)

当ブログは初心者向けに記事を書いているため、どのような業者が高利回りなのか?安全性が高いのか?ということについて下記にまとめました。

是非ご活用していただき、より良い投資生活を送れることを願ってやみません。

信頼できるおすすめのソーシャルレンディング&クラウドファンディング業者

こちらが当ブログ一番の人気記事のお勧めできるソーシャルレンディング業者の一覧です。

おすすめできるソーシャルレンディング業者のおすすめファンド一覧

ソーシャルレンディング業者別のおすすめファンドになります。どれも信頼できる優秀な業者の優れたファンドについての解説になります。

ソーシャルレンディング安全でリスクが低い低利回りおすすめ業者ランキング

ソーシャルレンディングファンド比較!業者別お勧め優良ファンドはこれだ!

不正を起こすソーシャルレンディング業者の特徴

みんなのクレジットやラッキーバンクのような業者に引っかからないために、気を付けなければならない点をまとめました。ご参考にしてください。

危険でリスクが高い不正を行うソーシャルレンディング業者の特徴!信頼できる業者の見極め方!

記事を参考にして頂ければ幸いです。

下記がおすすめ業者のひとつであるfundsの公式サイトになります。

またRIMPLEは初回ファンドが屈指の優秀さをほこると断言できます。(下記公式サイトより無料で口座開設可能です。)

fundsから5000円分のギフト券プレゼントキャンペーン!これは投資家にとってでかい!

【累計投資金額に応じてプレゼントするAmazonギフトカード額】

・累計30万円以上の投資:Amazonギフトカード 3,000円分

・累計40万円以上の投資:Amazonギフトカード 4,000円分

・累計50万円以上の投資:Amazonギフトカード 5,000円分

いきなりどーんと出てきましたね。

口座開設+50万円の投資です。

1%のキャッシュバックと言えますが、かなり大きなキャッシュバック金額といえます!

説明は良いから口座開設の公式サイトを教えろという方!以下が公式サイトとなります。