はいどうもソーシャルレンディングの通知簿を運営するエニートです。

昨日SBIソーシャルレンディング第三者委員会の設立!貸付先に「重大な懸案」=回収不能の恐れ!続報待ち!という記事を書いたのですが、今回はその件について私見を書いていきたいと思います。(この状況下で例のブロガーが擁護記事を連発し、ほかの方に虚報を伝えないか?というのは危惧しています。お金のためならみんなのクレジットで不正リンクなどなんでもする方なので心配です。)

まずは昨日発表されたSBIソーシャルレンディングからの第三者委員会の設立の発表を確認していきましょう。

Contents

- 1 SBIソーシャルエンディングから第三者委員会の設立の発表!何があったのか?

- 2 maneoの沖縄ファンドが絶望的な理由!担保価値の水増しというレベルではない査定を行っていた!!

- 2.1 案件担当者からのコメント

- 2.2 maneo沖縄石垣ファンドが競売に信じられないほど低い価格で出てきました。

- 2.3 maneo沖縄石垣ファンドの募集額は6億!売却基準価格を遙かに上回っており、元本大幅棄損の可能性が非常に高い!

- 2.4 maneoの沖縄ファンドの担保の現状がひどすぎる

- 2.5 maneoの担保評価が積算評価法を無条件で用いているであればここまで実際価値と乖離がでるのは納得

- 2.6 maneoの沖縄ファンドが再度競売に!絶対売れないだろ!

- 2.7 上場系の不動産クラウドファンディング業者はクラファンで儲けることを目的としていない!

- 2.8 ジョイントアルファとrimpleに投資をしておけば間違いない。

SBIソーシャルエンディングから第三者委員会の設立の発表!何があったのか?

SBIソーシャルエンディングから第三者委員会設立の発表がありました。

第三者委員会設置に関するお知らせ

このたび、SBIソーシャルレンディング株式会社(以下、「当社」)が実施した社内調査において、当社ソーシャルレンディング貸付先の事業運営に重大な懸案事項が生じている可能性が認められたことから、当社は、社外の有識者からなる調査委員会による調査が必要であると判断し、本日開催の取締役会において、第三者委員会の設置を決議いたしましたので、下記のとおりお知らせいたします。

記

1.第三者委員会設置の経緯

当社が実施した社内調査により、当社ソーシャルレンディング貸付先の事業運営に重大な懸案事項が生じている可能性が認められました。そのため、当社は公正性を確保した調査が必要と判断し、社外の有識者により構成された第三者委員会を設置し、同委員会による調査を実施することといたしました。2.第三者委員会の目的

(1)社内調査により判明した本事案にかかる事実関係調査及び原因究明

(2)再発防止策の検討・提言

(3)その他、第三者委員会が必要と認めた事項3.第三者委員会の構成

役職 氏名 所属等 委員長 錦野 裕宗 弁護士法人中央総合法律事務所 東京事務所副所長

社員弁護士パートナー委員 藤武 寛之 リンクパートナーズ法律事務所 パートナー 弁護士 委員 海宝 明 株式会社サイリス 監査役(三和銀行(現三菱UFJ銀行)出身)

上記の委員選定に際しましては、日本弁護士連合会による「企業不祥事における第三者委員会ガイドライン」(平成22年7月15日公表、同年12月17日改訂)に沿って行われており、各委員または各委員の所属する法人・事務所と当社との間に顧問契約その他の利害関係はございません。

4.今後の対応について

当社は、第三者委員会による調査に対して全面的に協力してまいります。

第三者委員会による調査には相応の時間を要することが見込まれますが、第三者委員会による調査結果につきましては、結果が判明次第、速やかにお知らせいたします。

なお本件に関しましては、当社が所属するSBIグループの協力も得ながら、投資家の皆様の保護に万全を期してまいる所存です。投資家の皆様をはじめ関係者の皆様には、多大なるご迷惑とご心配をおかけしますことを深くお詫び申し上げます。

以上

ファンドの回収が困難になったためとのことでした。

SBIソーシャルレンディングの回収が困難なファンドは太陽光or宮古島ファンドでは?

回収が困難=担保を処分しても投資家資金の回収ができない。

- SBIソーシャルレンディングはSBIグループ。maneoなどのように担保価値の水増しは行わない。

- となれば通常の不動産担保ファンドは、この間出てきた新ファンドはがちがちに担保を取っており、貸付先がどうなろうがデフォルトするリスクは存在しない。

- 反対に回収が困難なファンドというのは担保価値が足りていない。

- 担保価値が厳しいのは田舎の土地の太陽光発電orもともと厳しいのではといわれていた宮古島ファンド。

というロジックが成り立ちます。

(あくまで私見というのをご理解の上お話を聞いてください。)

たとえば宮古島ファンドなのですが、

貸付概要

借手資金使途 不動産建築プロジェクト資金の一部 貸付額(予定) 2億8,000万円(*) 貸付金利(年間) 9.5% 担保について

担保種類 【抵当権設定】(第一順位)

事業用地

担保価値 3,300万円 価値の算定方法 取引事例比較法により算出した土地価格に100分の65を乗じ、早期売却を想定した担保処分価値を算定しています。

うん。

まったく担保価値なさそう。

またこのコロナ禍で宮古島に人が集まらなくなっていることを考えれば、デフォルトしたら回収は相当難しそう...

というのが私の感想。

maneoの沖縄ファンドも絶望的です。(maneoとSBIソーシャルレンディングの信頼性は天と地ほど違いがありますが。)

せっかくですので、maneoの沖縄ファンドについても復習していきましょう。(ソーシャルレンディングの闇について確認できます。)

maneoの沖縄ファンドが絶望的な理由!担保価値の水増しというレベルではない査定を行っていた!!

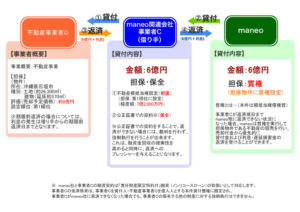

本maneo沖縄ファンドはmaneoは8億と売却価格を査定している

不動産の市況も好調な沖縄です。

本当にイシコ氏が主張されていた通りのファンドであれば、ある程度の金額で売却or競売で落札されるでしょう。

<追記>

後述しますが、なんと本ファンドの競売の売却基準価値が約3億5千万。

なんと担保査定に4億5千万もの乖離があるのがmaneo沖縄石垣ファンドになります。

<追記終了>

案件担当者からのコメント

全国のmaneoの投資家の皆様、いつもご支援を頂きありがとうございます。

今回の募集は、不動産事業者に対する仕入資金としての貸付案件です。

担保物件のエリアは希少性があり、流動性も高いため回収に懸念はないものと判断しております。

担当者として、自信を持ってご案内させて頂けるローンファンドです。

投資ご検討のほど、よろしくお願い申し上げます。

イシコさん

担当数:426 件

貸付金額:80.16 億円

ノンバンク経験10年超。絶対担保(不動産)主義で、「失敗しない」をモットーに日々案件に向き合っています。これからも、貸金業界のドクターXを目指して精進して参ります!!

ここまで担保査定が乖離したファンドを組成するということは通常では考えられません。

maneo沖縄石垣ファンドが競売に信じられないほど低い価格で出てきました。

まず何故沖縄ファンドの競売物件について確信がとれたのか?といえばmaneoから送られてきたメールが理由。

というのもmaneoのメールも、公示されている不動産競売物件の入札期間が完全に一致していたためです。

maneoからの連絡に記載されている入札期間と沖縄石垣ファンドの入札期間が同一

maneoからのメールはこちら

1.回収活動状況について

事業者C社における本件の回収指針は、競売手続きの進行過程を踏まえながら、

本件不動産に関わる他債権者及び不動産事業者Oとの債権回収に向けた交渉をより具体化していくことですが、この回収方針は、パルティール社にも承継されております。はじめに競売の入札期間が確定しましたことをご報告いたします。令和2年1月28日から2月5日となります。

次に競売手続き以外の回収活動につきましては、不動産事業者Oとの交渉を進展させるべく、

パルティール社が延滞発生に至った原因の更なる検証を行っている過程にございます。maneoメールより

またひとつ突っ込みどころがあるとすれば、ファンドの組成を行ったのはmaneoです。何故ファンドの組成を行ったmaneoが延滞発生に至った原因を究明できないのか不思議で仕方ありません。いくらなんでもパルティール社にすべて投げるのは仕事放棄に他ならない。

とすこし横道にそれてしまいましたが、競売の入札期間が令和2年1月28日から2月5日

では沖縄県で公示されている競売の入札期間を確認してみましょう。

また詳しい住所などは競売公式サイトで確認できますが、ここでは記載しません。

- 那覇地方裁判所石垣支部

- 1月28日〜

- 121 views

- 1

- 入札期間 2020年1月28日(火)〜2月5日(水)

- 公開日

売却基準価額343,620,000円

買受申出保証額68,724,000円

買受可能価額274,896,000円

- 1〜18, 22. 土地

- 19〜21. 土地 (売却外物件あり)

- 23. 建物 (所有権・その他)

うん。見事に入札期間が一致していますね。

maneo沖縄ファンドの売却基準額と買受可能金額の意味

やっぱり競売用語は難しいですね。

以前川崎ファンドでは売却基準額と買受可能金額について解説したのですが、再度本件について解説したいと思います。

買受可能価額とは競売の入札に関する用語です。 不動産が競売になると、事前に不動産鑑定士が調査に来て、売却基準価額が設定されます。 大まかに言うと、売却基準価格とは、競売で購入する場合に目安とする金額です。 これに対し、買受可能価額は、売却基準価額の8割の価格で、競売には買受可能価額以上の金額から入札することができます。

まあつまり売却基準価格がその入札案件の入札する目安。買受可能価格が最低入札金額みたいなものとお考えください。

つまり

売却基準価額343,620,000円の約3億4300万が入札の目安。

買受可能価額274,896,000円の約2億7500万が最低入札金額みたいなものです。

これが沖縄ファンドの目安になります。さて売却基準価格がわかったところで再度maneoの沖縄石垣ファンドで集めた金額を確認してみましょう。

maneo沖縄石垣ファンドの募集額は6億!売却基準価格を遙かに上回っており、元本大幅棄損の可能性が非常に高い!

maneoの担保査定に客観的な基準はありません。ですので売却価格の8億というのは何ら投資家にとって安心材料になりません。

そして貸付金額が6億。売却基準価格が3億4300万。

再度確認しましょう。仮に本ファンドが売却基準価格で競売の上で売れたとしても3億4300万。

となると元本の約57%しか回収できません。

そして仮にパルティール債権回収株式会社が債権回収フィーを取ったとすればさらに投資家への返済額は減る。

またこのケースは売却基準価格。当然買受可能金額での売却もありますし、川崎ファンドのようにそもそも買い手がつかないというケースも考えられます。

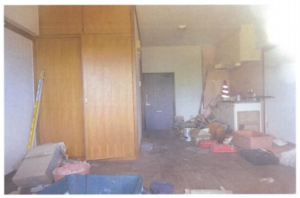

maneoの沖縄ファンドの担保の現状がひどすぎる

maneoの沖縄ファンドの競売物件の資料を情報提供者の方からいただきました。

率直に言えばこれはいくらなんでもひどすぎる。さらに状況もより絶望的だということも追記し、ほぼ間違いなく言えるのは元本の50%の回収は不可能。

だれがこの物件をこの価格で買うの?というのが印象です。

あまりにひどすぎる外観ですが、調査するとより絶望的なファンドだということがわかりました。

沖縄ホテルファンドは地域保林計画地域

これも絶望的です。競売で買ったところで自分で木すら切れない地域。(行政の許可が必要。)

あまりにひどすぎで私からは何も言えません。ただ一つ言えるのは今回もmaneoの担当の方は現地見分すらせず、お金を貸し出した。ということでしょう。

法律でも下記のように木をきることすらこのような定めでがされています。

森林法 第10条の8(伐採及び伐採後の造林の届出)

森林所有者等は、地域森林計画の対象となつている民有林(略)の立木を伐採するには、農林水産省令で定める手続に従い、あらかじめ、市町村の長に森林の所在場所、伐採面積、伐採方法、伐採齢、伐採後の造林の方法、期間及び樹種その他農林水産省令で定める事項を記載した伐採及び伐採後の造林の届出書を提出しなければならない。(略)

(太字は私がつけました。)

これはかなりめんどくさい土地ですね。

下水道すら完備されていないのが沖縄ファンドの現状

さて再度maneoの沖縄ファンドの現状を確認しましょう。

(maneoの募集画面では素敵な沖縄の海辺ですね。)

(競売資料。)

本ファンドはほぼ廃墟となってしまっているホテル。そしてmaneoの沖縄ファンドは下水道すら完備しておらず、廃水を引き取ってもらわなければならない。

下水道すら完備されておらず、木を自由に狩ることすらできないmaneoファンド。率直に申し上げてだれが本ファンドを競売で積極的に購入しようとするのでしょうか?

最低限の担保査定すらできていなかったのがmaneoの旧経営陣ですし、その罪は重いとしかいいようがありません。

追記!本ファンドの担保は遺跡の範囲内!

もうこの時点で私だったら絶対買いたくない。

遺跡の範囲内となれば開発事業を行うためには、届け出を行って許可を取る必要がある。

いちいち許可をとって何かでてくる度に届け出を行う。

この物件をお金を払ってまで購入したがる人物が世の中にいるのか疑問。

そして川崎ファンドもなのですが、本ファンドでも宝塚ファンドでもmaneoの担保査定は現実と大きく乖離しています。その理由はおそらく担保価値を何も調査せずに積算価格で評価していたからでしょう。

maneoの担保評価が積算評価法を無条件で用いているであればここまで実際価値と乖離がでるのは納得

私も含めてでしょうが、maneoの川崎ファンドにしても、本ファンドにしてもmaneoが下した担保価値と実際の担保価値に大きな乖離があるのが不思議でしょうがない。と思っている方は多いでしょう。

ただmaneoの担保評価を実際の担保を見ず、無条件にその地域の積算評価法を用いていたとしたらある程度はあり得るな。と私は思います。(無論やってはいけないことです。担保価値を査定するのであれば、ここの土地を調査するのはマスト。それをmaneoは怠りました。)

積算評価法とはいったい何?

簡単に言ってしまえば、土地の積算評価額と建物の積算評価額を合算して、不動産価値を算出する方法。

まず、前提としては土地の前面道路の路線価×面積。で決められる。

その路線価は毎年7月に国税局が定めます。

ただし、地方や郊外の不動産は、前面道路の路線価が設定されていない地域が多い。その場合は近隣の公示地価を路線価の代わりに使うことがある。そしてその公示価格は国交省がそのエリアを代表する標準地を選定し、価格を公示します。

つまりmaneoの川崎や沖縄はその土地の路線価ではなく、国交省が代表する標準値を路線価としてそれ×面積で担保評価をしてしまった。

借り手である業者がmaneoの無知さを利用し(無論maneoにも十分責任があります。)、標準値を路線価としてmaneoに説明した。

これがmaneoの担保価値が実際の担保価値と乖離している大きな理由の一つでしょう。

2020年2月12日に競売の入札の開示が行われるがおそらく入札はないだろう

率直に申し上げれば、本物件に3億4300万の担保価値があるように思えない。

川崎ファンドと同様におそらく不買になるでしょう。(この読みが外れることを心より祈っていますが。)

maneo沖縄ファンドの競売が取り下げになりました!

それがなぜわかるのか?と聞かれれば競売情報に記載されているためです。

下記競売情報のリンクをクリックすると取り下げになったことが確認できます。

仮に入札がなかった場合は不買と表示されます。ではなく今回は取り下げ。これはいったいどういった意味なのでしょうか?

通常競売における取り下げとは任意売却できたケースが多い

どうしても通常で売却できないからこそ競売にかけれられます。ただしそこに任意売却できた場合は異なる。というのも任意売却のが競売よりも高く売れるからこそ取り下げが行われます。

ですの他の競売のケースであれば、取り下げが行われた=任意売却が成立した。

というケースが非常に多く、歓迎すべき事態といえます。ただしこれは通常のケース。

本maneo沖縄ファンドは下水道が管理されていないうえに、森林保護地域であり、遺跡が出てくる可能性があるという拡張性が全くなく、とてもホテルを建てるような立地条件ではありません。

ですので率直に申し上げて競売に出ている買受可能価格である2億7400万を任意売却価格が上回っていた。ということは考えずらい。

無論競売の価格以上で任意売却ができた。または債権者から元本を丸々回収できた。というのであればこれ以上のニュースはありません。

そしてその入札取り下げになった経緯をmaneoマーケットが一切説明していないのも不可解。

無論任意売却で売れればそれ以上に良いニュースがありませんが、一概に信用することはできないといえます。

不動産のプロから見ても競売で買う価値がほとんどないと査定されているのも問題

プロの業者から見ても最低ランク。そしてその最低ランクというのが8億に対しての最低ランクではなく、売却基準価格の3億4300万にたいしてなのがこのファンドに対するmaneo担当者のプロ意識のなさを証明しています。

以下がプロの業者による本ファンドに対するランク付けになります。

所在地/交通 種別 売却基準価額 買受可能価額 ランク/利回り 沖縄県石垣市字新川1583番地285,1583番地283

最寄バス停「フサキビーチリゾート」停 北東方 約900m(徒歩約11分)期間入札(1)

戸建て343,620,000円 274,896,000円

1.6%

ランクは最低ランクのDランクですね。

この業者はmaneoと異なり不動産競売流通協会の講習を修了した正会員の業者の査定です。

ですので任意売却で納得できる価格の買い手があらわれたとは非常に考えずらい。

唯一投資家にとってポジティブでありえるとすれば、債務者となにかしらの話がついた。ということでしょうか?(ただ道徳的にどうあれ、法律的にはノンリコースローンである以上義務は果たしています。あるとすればその他契約に瑕疵が見つかり、無効を主張できたケースですね。)

ただ再度になりますがmaneoが本ファンドの担保査定を8億と現場を一度も確認せず査定したという重大な問題を引き起こしたこと。これが本件の原因です。

投資家が学ばなければいけないのは担保価値を正確に査定する業者にのみ投資をする大切さ。高利回りを狙うのであれば信頼できる業者に投資する大切さ。

この2点が投資を決めるうえで一番大切なのではないでしょうか?

maneoの沖縄ファンドが再度競売に!絶対売れないだろ!

(沖縄ファンドの競売の土地。汚すぎわろた。)

2021年何をとちくるったのか?再度本ファンドの競売が行われることが発表されました。

売却基準価格が3億4千万。買受が2億7千万。

かりになにか頭がおかしい人(ファイアフェレット級)何を思ったのか購入を希望する方が出てきたとしても、約半分しか投資家にお金が返ってきません。

むろん当然のことながらこのコロナ禍の中、旅行者がいない沖縄に来る人は皆無。今年の初めにうれなかったこの沖縄の土地を買いたがる人はいるはずがない。

こうなると

maneo川崎ファンドとともに本件も投資家の大幅な元本割れが確定した!と断言できます!

https://www.youtube.com/watch?v=ofGEgV-mOAs

今回はファンドの安全性ではなく、事業者自身の安全性と倒産リスクについて解説したいと思います。

不動産クラウドファンディングとは?

まず簡単なおさらいなのにですが、出資者を募り共同で物件を購入します。(1~10万円程度が最低出資金額となりハードルとしてはかなり低い)

そして多くの業者が劣後出資者となっており、投資家と共同で出資をおこなう。詳しい内容が気になる方は不動産クラウドファンディング比較!おすすめランキング!評判徹底解説!

上記記事の徹底解説をご参照ください。

不動産クラウドファンディング業者の指標はファンドと事業者自身の信頼性で語られる

今回はファンドの内容ではなく、事業者の信頼性で解説します。

まず一番の特徴としては不動産クラウドファンディング業者はソーシャルレンディング業者と異なり不正リスクは皆無。(再度になりますが、なぜ不正リスクが皆無なのか気になる方は上記当該記事をご参照ください。)

そのため倒産リスクという点から判断可能。

ベンチャー企業と上場企業の倒産リスクは段違い

特に一部上場企業が運営するサービスの安全性は非常に高いです。

(独立系も優秀な利回りの業者やファンドの内容がよい業者も存在する。具体的に言えばcrealは大型ファンドに定評があるし、fantas fundingはfantas reporoなどの魅力的な利回りを用意している業者がある。)

とはいえ倒産リスクという点では上場企業の傘下のかないません。

不動産クラウドファンディング業者で劣後出資だからと盲目的に信仰するのは危険。

よく劣後出資10~20パーセントだから安全性が高い!と解説されている方もいますがそれはあくまで

業者が倒産しなかったら安全性が高い

これを無視しているケースも多々あります。

非上場企業は突然死するケースもよくある。倒産してしまえば劣後出資も何の意味もありません。

だからこそクラウドファンディング業者に出資するのであれば上場企業、そのなかでも新興企業が多いマザーズではなく、企業体力がある東証一部上場企業に出資するのが正解になります。

具体的にどこ?というのが気になる方は

不動産クラウドファンディング比較!おすすめランキング!評判徹底解説!

上記記事をご参照ください。

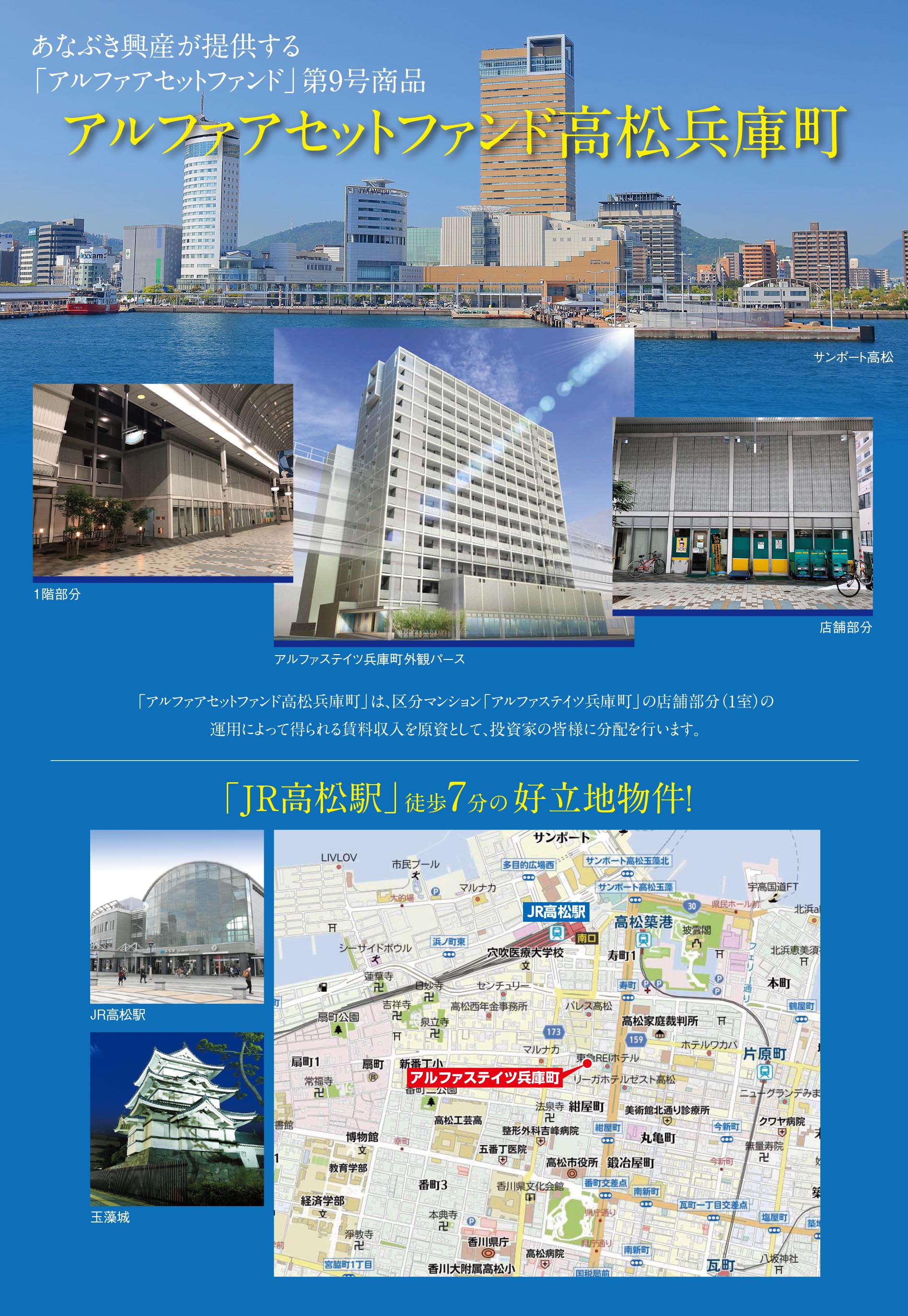

またご存じかもしれませんがジョイントアルファを運営する穴吹興産も東証一部上場企業。ですので信頼性という点ではピカイチと断言できます。

では最後になぜジョイントアルファは最悪のケースでも自社買いができるのか?というのを実際のケース(ただしあくまで予想です。)とともに確認していきたいと思います。

上場系の不動産クラウドファンディング業者はクラファンで儲けることを目的としていない!

はっきり言ってしまうと投資家の安全性としては

儲けることを目的としていない(他に目的がある不動産クラウドファンディング業者or上場して売却するのが目的の会社)>ソーシャルレンディングや不動産クラウドファンディングで儲けるのが目的の会社(これが普通)>>>超えられない壁>>>詐欺を行う業者。

この儲けることを目的としていない会社としてはもう狙いは上場してexitだろ。と思われているFundsさんとか、現物不動産を買ってもらいたいという狙いがあるrimpleやjointαが当てはまります。(我々投資家にとっては儲けさせてくれれば何の問題もない。)

ジョイントアルファとrimpleに投資をしておけば間違いない。

(ジョイントアルファのキャンペーン延長され、2021年3月末までに口座開設完了で、なんと1000円分のキャッシュバックがもらえるとのことです。)

正直この2社を基本にしておけば間違いないんじゃないですか?(どちらも不動産クラウドファンディング業者です。

ジョイントアルファについてはあくまで私の見方ですよ。

ただこのコロナ禍でホテルファンドが適正価格で売れたとは思えません。jointαのホテルファンドは親会社が買い取ったというのはあり得る話。

じゃあなんでそんなことをしたの?&できたの?ということなのですが、

ジョイントアルファの目的は不動産CFで儲けることではなく、そこで獲得した顧客に現物不動産を売ることが彼らの目的です。ですので

1 不動産CF事業で顧客に赤字を出すわけにはいかない。

2 運営している穴吹興産は上場企業で業績好調。ホテルを自社買いしてもいくらでもどうにもなる。

3 最終目的として現物不動産を顧客に買ってほしい。

3はどの不動産CF業者も一緒なのですが、上場企業系はその買ってもらう過程で投資家を損をださないようにすることが理論上可能(自社買い)ですが、非上場系はその手法は不可能。

無論他の不動産CFはしっかりやられてはいたのですが、このコロナという予想ができなかったため、ホテルファンドは相当厳しい。というのが続いています。

その点で無茶ができる業績が好調な上場系不動産クラウドファンディング業者に投資をする。というのも有効な戦略です。

ジョイントアルファは穴吹興産。Rimpleはプロパティーエージェント。

どちらも業績が好調な東証一部上場企業が運営し、30%の劣後出資。年利も約4%前後。

控えめにいって神かな?というのが私の感想。

ジョイントアルファから次回のファンドの募集が発表されました。年利3.6%ですが募集金額が2000万程度なのですぐに完売でしょうね。

年利4%程度じゃ投資をしない!という方は詐欺リスク&全損リスクを承知で年利8%以上のファンドに投資をしてください。(実際みんなのクレジット、ラッキーバンク、トラストレンディグなどでほぼ大損している方もいます。)

Rimple(リンプル)とJointoα(ジョイントアルファ)

いずれも下記の公式サイトより無料で口座開設可能です。(私のメインの投資先の2社)

私は安全性を重視して投資を続けていきたいため、

東証一部上場企業が30%の劣後出資者となり、投資家の安全性が非常に高く、万が一の時も自社買いをしてくれる可能性がある、不動産CFで儲けるつもりがなさそうな優秀な業者であるRimpleとジョイントアルファに分散投資を続けていきたいと思います。

(Rimpleなんて登録者数10万人突破しましたしね。すごすぎでしょ。)

個別の業者の詳しい解説が気になる方は下記リンクよりご確認ください。

Rimple(リンプル)の評判!動画で解説!危険な業者?口コミ&メリットデメリット解説!

ジョイントアルファ!(jointα)の評判は?元本割れの危険は?評価はどう?キャンペーン解説!

また先ほどもご説明しましたが今現在アマゾンギフト券1000円分プレゼントキャンペーンをおこなっているため、ジョイントアルファへの投資を始めるのにいい機会であるいえますね。(2021年3月末までのキャンペーン!)

下記が公式サイトになり、無料で口座開設&ギフト券がプレゼントされます。