はいどうもソーシャルレンディングの通知簿の運営するエニートです。

今回は証券会社が運営するクラウドバンクの事業者としての信頼性とおすすめのファンドについて紹介していこうと思います。

Contents

- 1 クラウドバンクの評判!メリットデメリット口コミぎゅっと凝縮!おすすめできる?動画でも解説!

- 2 バイオマス発電ファンド第140号

- 2.1 プロジェクト概要

- 2.2 対象市場の概況

- 2.3 入札参加資格の格付け(ランク)制度

- 2.4 管理人自身のクラウドバンクの成績は?

- 2.5 ツイッター上でのクラウドバンクの投資家の評判は?徹底調査してみました!

- 2.6 クラウドバンクは2019年に超黒字を達成!なぜ達成できた?

- 2.7 クラウドバンク一年間の平均利回りはどうだったのか?

クラウドバンクの評判!メリットデメリット口コミぎゅっと凝縮!おすすめできる?動画でも解説!

ブログの文字だけの解説よりも動画でも解説してほしい。という要望もあったため動画にもまとめました!下記動画から内容も確認できます!

https://www.youtube.com/watch?v=dmxuiF22bac

ではブログで文字でも解説したいと思います。

まずそもそもソーシャルレンディングとはどういったサービス(投資方法)なのか?ということから解説したいと思います。

クラウドバンクの特徴!メリット!ソーシャルレンディングとは?

そもそもソーシャルレンディングとはどういったサービスかというと、お金を借りたいボロワーとお金を貸したいレンダーをマッチングするサービスです。

たとえば大型の太陽光発電所をつくるのは個人では不可能。ですがソーシャルレンディングでみんなでお金を出し合い、その運用益を還元してもらい利益をえる。

という投資方法になります。

クラウドバンクは多くのファンドを手がけていますが、1番多いのが太陽光発電ファンド。

すでにサービス開始から約6年たっていますが、今まで一度も元本割れなし。(2013年12月よりサービスを開始)

累計700億を集めており、運用金額で言えば業界第三位の実績です。(ただし1000億以上集めたmaneoですが、今現在は募集を停止しており、実質的にはSBIソーシャルレンディングについで業界第二位の業者と呼べます。)

また証券会社が運営しており、信頼性も非常に高いのがクラウドバンクだと言えます。

クラウドバンクの太陽光発電ファンドは年利&リスクともにバランスNO.1

読んでくださる方から安全な業者でリスクが低いファンドを紹介して欲しいとの要望をうけました。

バランスの良さを考えるとトップクラスのファンドとしてはクラウドバンクの太陽光発電。

(+昨今の業界の情勢を踏まえる。ラッキーバンクやmaneoのやらかしを考える)

私自身投資をして感じているのですが、クラウドバンクの太陽光発電が現状利回り&リスク面で一番優れていると考えます。

その点を今回解説していこうと思います。

前回クラウドバンク太陽光発電ファンドと風力発電ファンドどちらがいい?やクラウドバンクのお宝太陽光発電案件に追加投資!売電価格がすばらしい!にも書いたようにクラウドバンクの最大の強みは間違いなく太陽光発電ファンドです。

また下記に詳細を説明しますが、クラウドバンクは実績という面での信頼度が高い。

というのも

① 今まで一度も元本割れなし。

② 金融第一種免許をもつ証券会社が運営をしている。

という強みがあります。また以前問い合わせをおこなったのですが、クラウドバンクの情報開示性と運用率がすばらしい!(詳細です)にも書いたように積極的に情報を開示しています。

たしかに高利回り業者(年利10%代)と比べると若干利回りが落ちますが、高利回り業者は信頼できない業者も紛れています。

ですのでミドル利回り(6~8%代)ですが

安定性、実績が十分で、誠実な対応をしてくれたクラウドバンクを中心に投資をするのが正解。

今年は信頼できる業者を中心に私は投資を行っていきます。

まずはじめ!ソーシャルレンディングとはどのようなサービスなのか?

そもそもソーシャルレンディングはどのようなサービスなのか?ということなのですが、

お金を貸したい投資家とお金を借りたいクラウドファンディング業者がインターネットを通じて、匿名組合契約を締結し、お金を貸し付ける、そこから利子を得るサービスになります。

日本の貸し金法上、許可を得ないと利子を得てお金を貸し付けることはできません。

ですがこのソーシャルレンディングは間にソーシャルレンディング業者を通じることによって、投資家は投資家はクラウドファンディング業者に融資することが可能になります。

クラウドバンクでTVCMが放送開始となりました。

https://www.youtube.com/watch?v=jrkJxLKJIQc

月によっては業界1位の募集金額を達成するクラウドバンクのすごさを感じさせてくれます。

率直に申し上げれば、マネオが凋落した今ナンバーワンになれる業者はSBIソーシャルレンディングorクラウドバンクのどちらか。

ただし企業体力ではSBIソーシャルレンディングに軍配が上がる。

だからこそこのようなCMを打つことで、なんとしても業界NO.1になろうという姿勢がクラウドバンクにはあります。

私としてはSBIソーシャルレンディングとクラウドバンクのどちらに投資をしているため、このような切磋琢磨で投資家に有利なファンドを組成してくれることを期待しています。

クラウドバンク社長の金田氏の経歴に怪しい点はない!

なぜクラウドバンクの社長の経歴を気にしなければならないかといえば、今まで不正を行ったソーシャルレンディング業者の社長は過去が全く信頼できなかったから。

例えばみんなのクレジットのS社長は怪しいなど相当評判が悪かった。反対にラッキーバンクのT社長は今までの経歴が一切不明。(どちらもサービサーに債権譲渡という最悪の結末を迎えています。)

そのためソーシャルレンディング業界で投資先を決める際は社長の過去というのが非常に重要になります。

さてクラウドバンクの金田社長の経歴はどうでしょうか?

まず日本屈指の名門高校である灘高校を卒業後、東京大学に入学されます。

卒業後コンサルティング業者であるモニターカンパニーに入社。

その後も何社の有名なコンサルティング会社を経由しており、実績十分。過去経歴に怪しい点はありません。

そして後述しますが、クラウドバンク自身の黒字化を金田氏の剛腕で達成。

経歴、実績面でもすばらしく、信頼がおける社長が運営しているソーシャルレンディング業者と言えます。

クラウドバンクの太陽光発電ファンドが優秀な理由

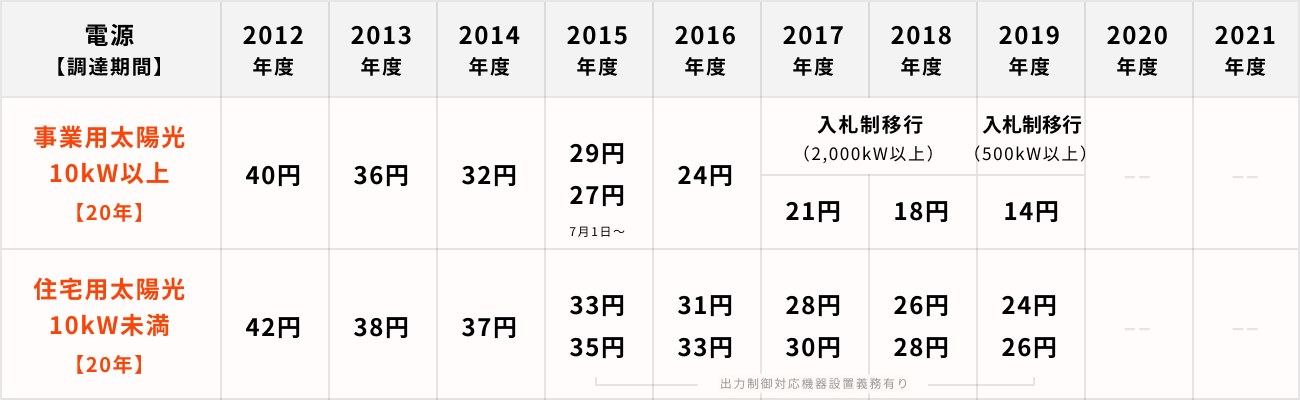

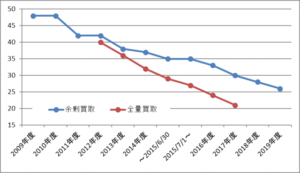

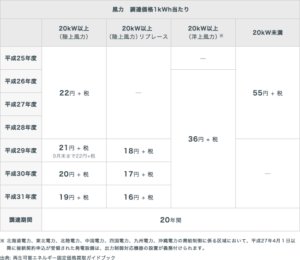

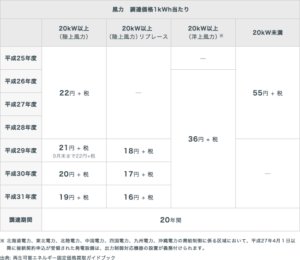

上記図をご覧下さい。(売電価格は太陽光発電のがはるかに高い。)

個人で行う太陽光発電は現状超高リスク!?

前回もご説明したのですが個人で行う太陽光発電はオワコンです。

電力会社が電力を買い取ってくれる価格(売電価格)というのが決められているのですが、その売電価格は年々下がっており、

去年(2018年)の売電価格は18円です。来年も下がる予定なので、今から個人で太陽光発電に参入するのは正直相当厳しい。

他にも良い資産運用方法はあるわけですから個人で太陽光発電に参入する必要はありません。

クラウドバンクの風力発電ファンドと太陽光発電ファンドはどちらが優秀か?

ここで注目すべきは売電価格。

図を再度確認ください。

風力発電ファンドは大規模で買い取り価格は22円、一方太陽光発電ファンドは大規模で買い取り価格は32円になります。

風力発電ファンド大規模発電で買い取り価格が22円ならまあまあの売電価格と呼べますが、一方太陽光発電ファンドは32円は正直お宝ファンド。

過去のクラウドバンクと太陽光発電ファンドと風力発電ファンドを比較したところ、太陽光発電ファンドのが売電価格が高くなっていました。

クラウドバンクの太陽光発電ファンドはお宝レベルです

過去は35円のファンドも存在しました。

太陽光発電であれば売電価格が24円もあれば正直十分。

にもかかわらず売電価格が32円というのはお宝と言わざるを得ません。

正直利回りが6.5%以上あり、売電価格が32円もあればお宝ファンドと呼べます。

ですのでクラウドバンクは風力発電や中小企業支援ファンドではなく、太陽光発電ファンドを中心に投資を勧めていきたいともいます。

証券会社が運営しており、また今まで一度も元本の棄損がない。

そして売電価格が優れている太陽光発電をそろえている。

超黒字経営経営を行っている。

この3点を考慮に入れると、2019年投資初心者に一番お勧めできるのは間違いなくクラウドバンクと言えます。^^

私自身下記の通り、一度も元本の棄損がないどころか、安定した利回りを手に入れています。

(驚異の平均年利7.3%!)

今後も積極的に投資を行う業者はOwnersBookやクラウドクレジットですが、私自身が一番投資額を増やしていこうと思っているのはクラウドバンクになります。

<追記>

例えば2018年に出たクラウドバンクの太陽光ファンドの売電価格はかつてないほど優秀な売電価格。

資金使途となる太陽光発電所の概要

ロケーション 鹿児島県

発電出力規模 メガソーラー 1件

売電予定単価 36円/kWh(税別)クラウドバンク公式サイトより

それにも関わらず運用期間が5ヶ月という屈指の短さ。

その上で利回りが6.9%。ですので追加投資を行いました。

再度になりますが、クラウドバンクは一度の元本の棄損がなく、証券会社が運営している。

そして太陽光施設ファンドの売電価格が非常に優秀。

ですので私自身はクラウドバンクの太陽光発電をメインの投資先で資産運用を行っていきたいと思います。^^

というのもやはり今まで一度も元本割れがなく、これだけの実績があるクラウドバンクは屈指の優秀さをほこると言えます。

クラウドバンクから不動産担保ファンドの皮をかぶった太陽光発電ファンドが募集されることになりました!

本当によくできたスキームですね。

太陽光発電に対して、不動産担保ローンファンドという外面をつうじて投資可能になっています。

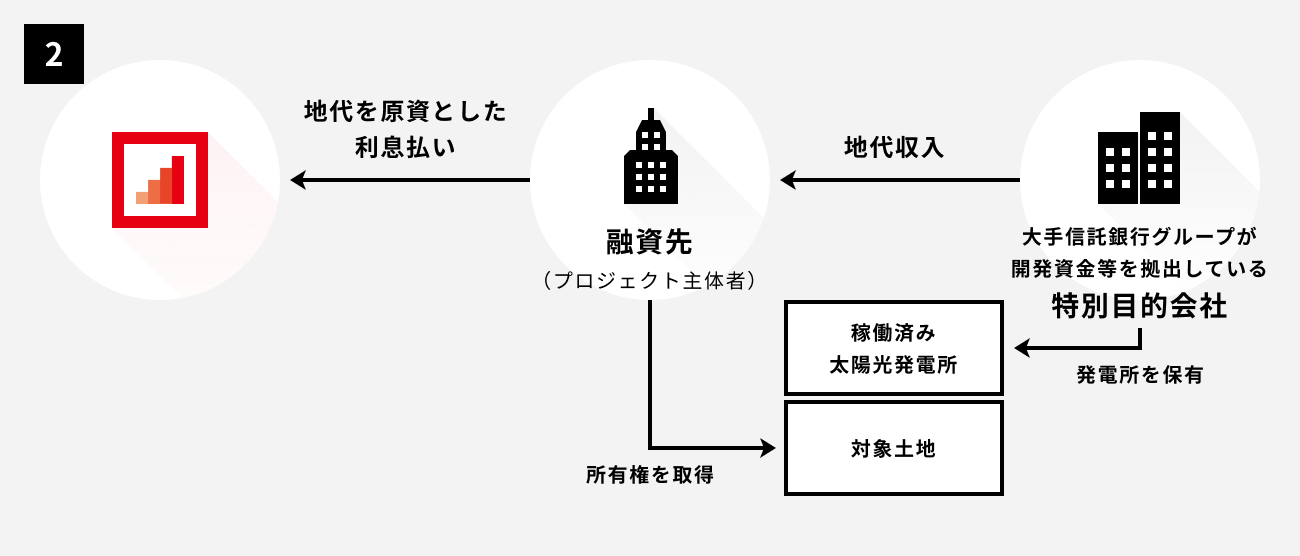

本プロジェクトの対象となる採掘場跡地である土地上に、大手信託銀行グループが開発資金等を拠出している特別目的会社が太陽光発電設備を開発し、2019年8月より商業運転を開始しております。同土地の所有者は特別目的会社との地上権設定契約に基づき毎年賃料収入を得るものとなっており、発電設備からの安定的な賃料収入を裏付けとして運用できるプロジェクトとなります。

会員限定情報のため、売電価格などは書けません。

が、納得する数字でした!

(気になる方はクラウドバンク投資家登録をして確認してください。)

世界的にクリーンエネルギー銘柄は上昇するでしょ

大統領、上院、下院すべて民主党政権がとった以上、クリーンエネルギー銘柄は上昇するでしょう。

というのもバイデン氏は公約にクリーンエネルギーの推進を掲げています。

パリ協定に復帰するのは既定路線ですし、世界的にもクリーンエネルギーは推奨されている。

ただクリーンエネルギー銘柄は上昇するでしょうが、上院は拮抗しているためクリーンエネルギーの大幅な投資は否決される可能性が高い。(下院の過半数、上院で60%の承認が必要。)

となればある程度は上がりますが、大暴騰し続ける。というのはあり得ません。

買っておいていつ売るのか?という出口戦略は重要になるでしょう。

で、すこし世界経済の話になってしまいましたが、日本でも当然のことながらクリーンエネルギー銘柄も推奨されています。(脱炭素とか菅首相が話題にしていました。)

となれば太陽光発電に対しても、政府の支援が期待できるため、クラウドバンクの太陽光発電ファンドに投資をするのもいいし、カナディアンソーラーなど大規模インフラファンドの株に投資をするのもあり。

世の中には国策に売りなし。

という格言があります。

であれば投資家は当面の間太陽光発電ファンドに投資をするのは国策の面からも、クラウドバンクの一度も元本割れがないという実績の面からも投資はありといえるでしょう。

バイオマス発電ファンドの売電価格も非常に優秀!今後は要注目のファンドです。

基本的にはクラウドバンクでは太陽光発電ファンドに投資をするのがおすすめです。

ですが最近は分散投資の意味を込めて、バイオマスファンドにも投資を行いました。

また投資をきめた一点目の理由は売電価格が優秀であったことがあげられます。

バイオマス発電ファンド第140号

目標利回り(税引前) ※1

年率 6.8%

運用期間 ※2

11ヶ月

担保・保証 ※3

「会員限定情報」等に記載されております。

- 応募金額

- ¥ 28,750,000

- 応募人数

- 161 名

- 目標金額

- ¥ 28,750,000

- 最低投資額

- ¥ 10,000

単位:¥ 1,000ファンドの営業者であるクラウドバンク・フィナンシャルサービス株式会社は、お客様が投資した当ファンドの資金を複数の融資先への融資等による対象債権の取得とその運用の事業に充てます。以下では当ファンドの複数の融資先の内、主要な融資先※4について紹介します。

プロジェクト概要

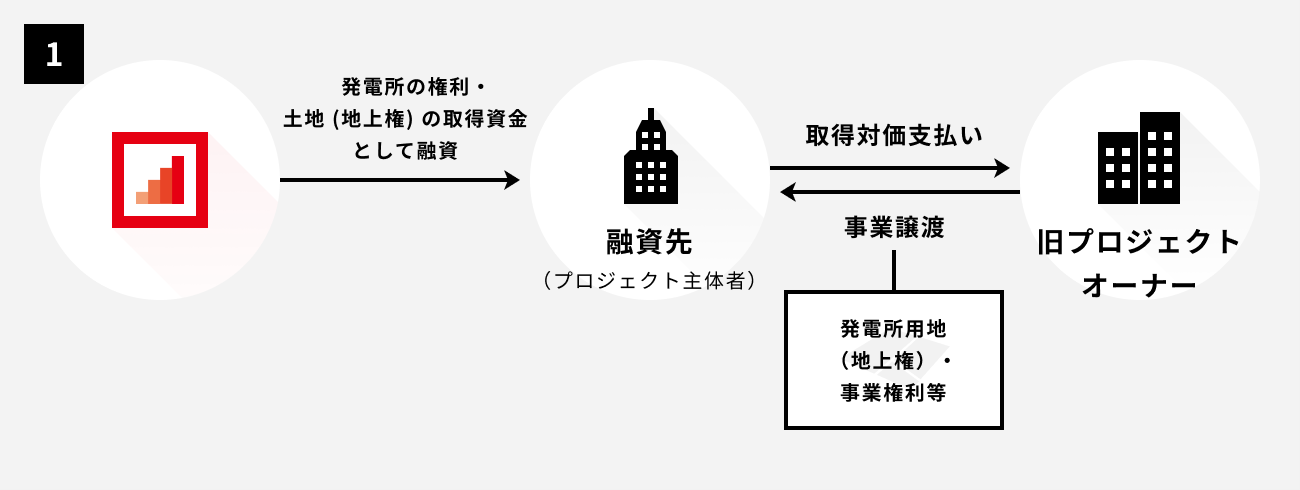

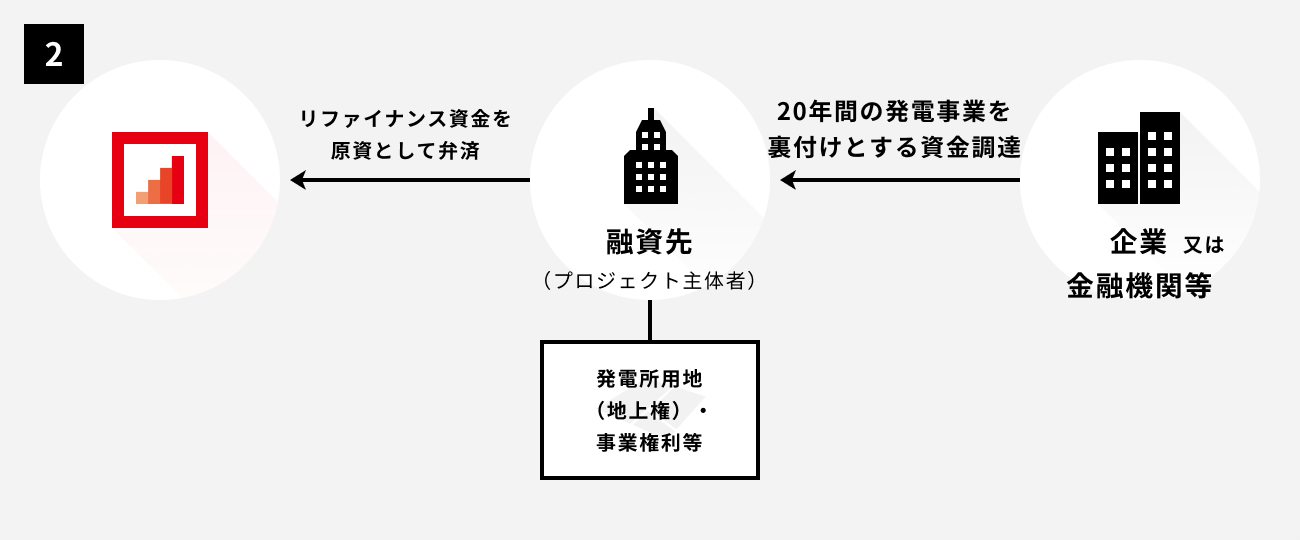

本プロジェクトは本営業者から次の資金使途で資金を借り入れ、担保となるバイオマス発電事業を裏付けとした資金調達を行い、得られる資金等にて本件融資の返済を行います。

資金使途 バイオマス発電所にかかる権利および土地の取得資金 注)当ファンドは、本営業者が新たに融資を行うことで生じる債権を取得するものです。

融資先は調達した資金で発電所用地(地上権)・事業権利等を取得し、発電所の開発を進めます。発電所の開発が一定程度進捗した段階で企業等から出資又は金融機関等からの借入等、発電事業を裏付けとした資金調達を行い、本融資の返済を行い、継続的に発電事業を行っていく計画です。

注)上記は、本ファンド募集時点で予定・想定する事項を記載したものであり、将来の取引等を保証するものではありません。特に「利払い・返済」に係る原資については必ずしも上記の内容に限定されるものではなく、当該対象債権に設定した保全方法の実行や第三者からの任意弁済の受入れなどの様々な方法でその元本・利息の棄損等が生じないよう、また仮に生じる場合でも最小限に留まるよう回収を図るものです。

対象市場の概況

本プロジェクトで開発を進めるバイオマス事業は、発電された電気の内、経済産業省の定める一定要件を満たすものについて電力会社が一定価格で買い取ることを国が約束する制度「再生可能エネルギーの固定価格買取制度」の対象事業です。

本プロジェクトは、その対象事業のうち「2,000kW未満の出力」且つ「間伐材を燃料とした木質バイオマス電源」に該当しており、太陽光、風力等の各種再生可能エネルギーの調達単価の中でも地熱発電と並び、2018年度~2021年度時点において最も高単価の40円/kWh(税別)が設定されております。

特に、同制度の開始当初は間伐材を燃料としたバイオマス電源の調達価格は規模に拘わらず一律32円/kWh(税別)であったところから、2015年度から「2,000kW未満の出力」が区分化され、実質的に従来の32円/kWh(税別) から40円/kWh(税別) に引き上げられた経緯もあり、同区分の普及に向けた期待値を伺うこともできます。

参考

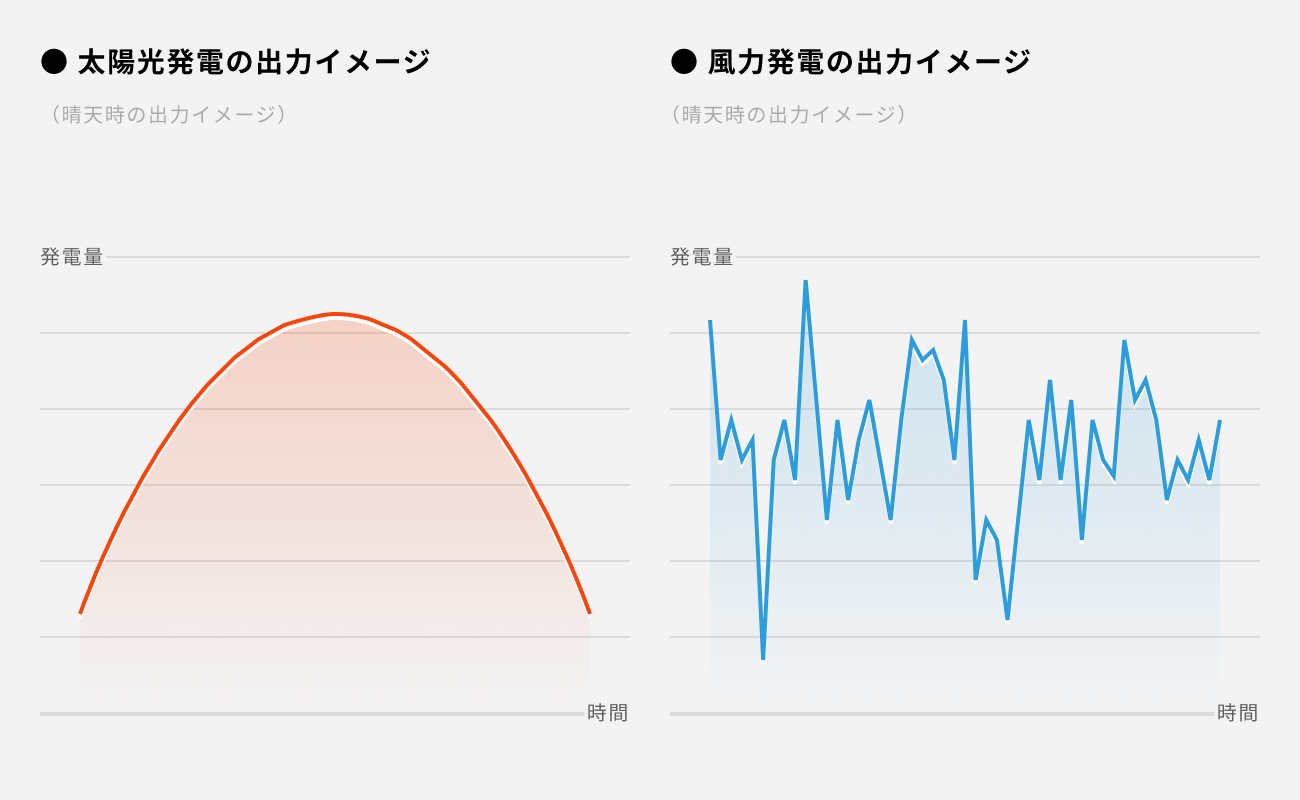

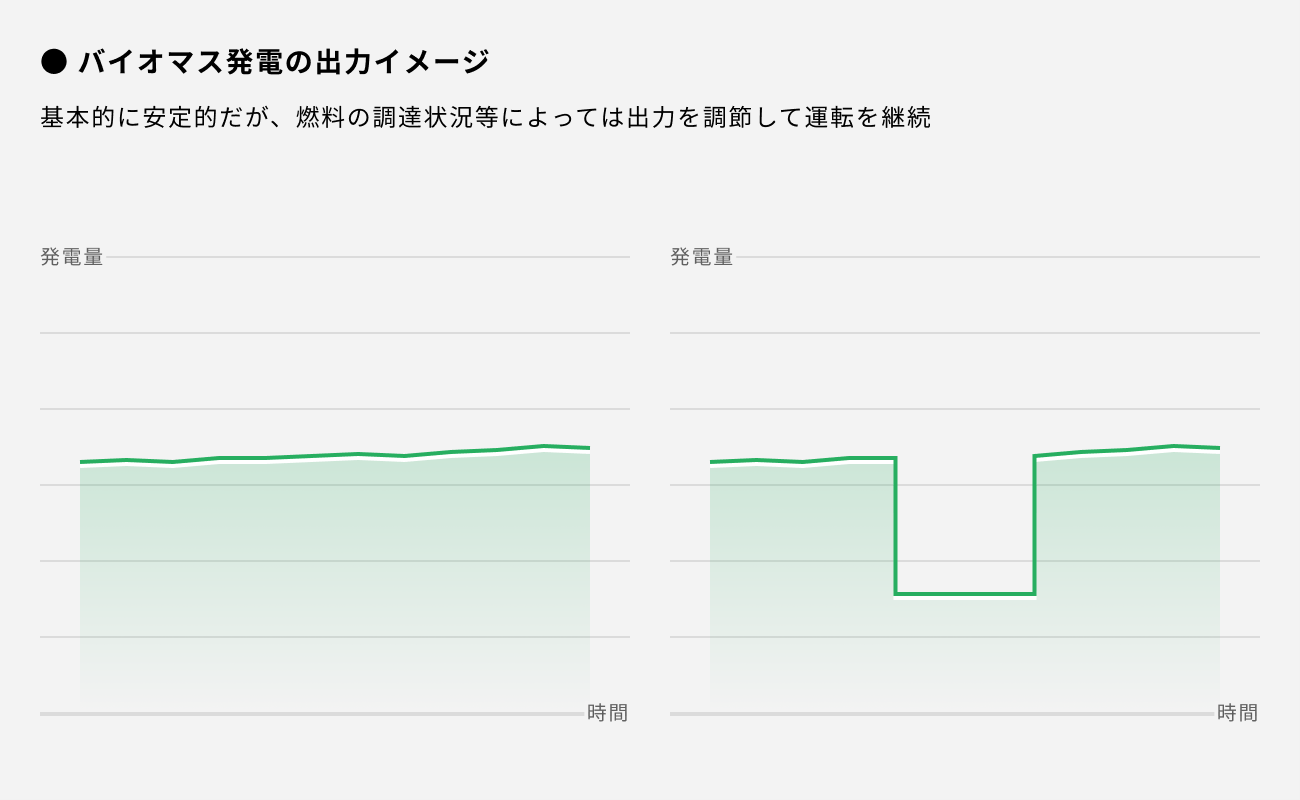

太陽光発電や風力発電は、風や天候に発電量が左右されてしまい、事業者が発電量を調整することや毎時間一定量の電力を供給することが難しいといった面があり、それらの本格的な普及につれ、電力会社は家庭・オフィス等の安定供給を維持するためには、バランスを取る為の調整電源(火力発電等)が必要となる等、デメリットも広く認識され始めております。

一方で、バイオマス発電は、燃料の投入等を一定程度コントロールできることから、再生可能エネルギーでありながら出力調整が可能であり、太陽光発電や風力発電が普及することで生じるデメリットを補う可能性を有する再生可能エネルギー電源として、高く注目されております。

また、バイオマス発電事業を行うにあたっては、発電所の管理・運営だけでなく、燃料となる間伐材や廃棄物の調達・輸送・貯蔵・管理なども行う必要があり、「発電」というプロセス以外にも多くのビジネスの広がりが期待できます。

発電所の建設時期だけでなく、運転開始以降も地域にバイオマス発電事業に関わる雇用を新たに創出することができ、地球温暖化の抑制や化石資源の代替だけでなく、地域活性化といった効果も見込まれる社会的意義の高い事業といえます。

(太字は私がつけました。)

太陽光発電ファンドの時もご説明させて頂きましたが、売電価格というのは完成後売却時に非常に重要。高ければ高いほど購入した側としては、購入代金の回収までの時間が短くなります。

そして本ファンドは2018年度~2021年度時点において最も高単価の40円/kWh(税別)

これが本ファンドの優位性のひとつ!

融資先が優秀であるため!

これは会員限定情報であるため、申し訳ありませんが、具体的な投資先の名前をあげられません。

本融資先が気になる方でまだクラウドバンクに登録されていない方は下記公式サイトより登録しご確認下さい。(無料で登録可能です。)

既に登録済みの方は確認していただけますが、今回の融資先は公共事業で有名な会社。(すこしぼかしながら内容を記載します。)

なぜなら公共事業のランクAに分類されている会社。

ではこのランクというのは何なんでしょうか?

このランクについては下記に詳しい解説があります。

入札参加資格の格付け(ランク)制度

入札参加資格の格付け(ランク)制度とは、格付け(ランク)による建設業者の棲み分けを行い、事業の規模・能力に応じた工事を受注させる制度のことです。

公共工事の発注機関は「客観的事項」と「主観的事項」の審査結果を点数化し、格付け(ランク付け)を行います。

格付け(ランク)は、段階評価となっており、そのランクに応じて受注できる工事金額が決まっています。

発注機関によってAからDの4段階評価や、AからCの3段階評価と、段階の数に違いはありますが、ランクが高いほど、受注できる公共工事の金額が高くなります。

そのため、元請金額の高い公共工事を受注したいと考えるのであれば、高いランクを目指す必要があります。

つまり高ランクを取得できる会社であればあるほど、大きな案件に関われるというわけです。

そして再度になりますが、ランクAを取得している会社である。

これは今までの実績が評価されていることに他なりません。

となれば信頼性は十分。

ランクAの会社が関わっているという意味

それは本バイオマスファンドが大型ファンドになることに他なりません。

売電価格が高く、ランクAの会社が関われる大型バイオマスファンドになる。

これは投資をしないという選択肢はないな。と判断し私は投資をすることに決めました。

ニセコリゾートの不動産担保ファンドも登場!これもかなり硬いファンドです。

エネルギー発電ばかりが話題になるクラウドバンクですが、不動産ファンドが登場しました。今回はニセコ。私はこのファンド買いだと思い購入しました。

というのも今現在ニセコはリッツカールトン、ハイアット、ヒルトンなど世界的な有名なホテルの建設ラッシュ。日本で1,2でお金が集まっている不動産バブルに沸いています。

コロナウイルスが終息次第さらに多くの人が集まってくるでしょうし、勝算ありのファンド。そして利回りも年利6.4%と悪くなく、担保も第一抵当権を持っています。

担保評価額、貸付金額の詳細は会員限定情報のため記載できません。しかしこの担保評価額と貸付金額なら問題ない。と判断できる数字であったため、私は本ファンドに投資を行いました。

融資先は、調達した資金を用い金融機関から資金調達した借入金の返済を行います。

その後、融資先のグループ会社が所有するニセコマウンテンリゾートのグラン・ヒラフ地域所在のホテル用地の売却、または、当該用地を担保とした他金融機関等からの借り換えを行い、これによって得た資金を原資として本営業者からの融資の弁済を行う予定です。

クラウドバンク公式サイトより

一時的な資金需要の高まりのため、クラウドバンクから融資を受けた。というのが現状でしょう。

太陽光発電ばかりが話題になるクラウドバンクですが、このように優秀な不動産ファンドがたまに出てくるため、クラウドバンクからは基本的に目が離せません。

またクラウドバンクからコロナウイルス支援ファンドが登場しました。

クラウドバンクからコロナウイルス支援ファンドが登場することが発表されました。

クラウドバンクの男気が見える支援ファンドとなっております。まずはクラウドバンクからの正式な発表をご確認ください。(後ほど簡単に解説します。)

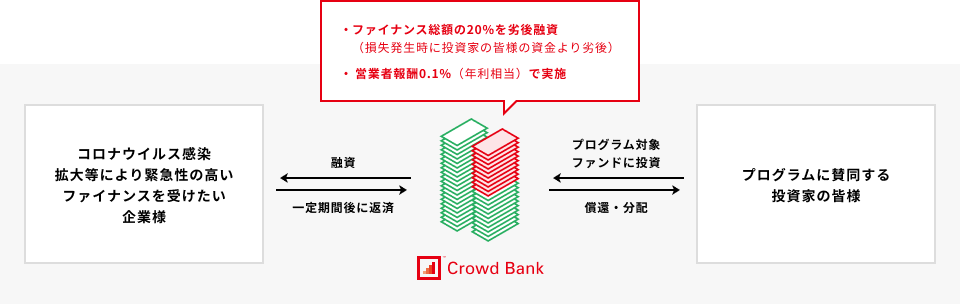

【プログラムの概要】

① クラウドバンクグループが組成する本プラグラムのみを目的とする特別目的会社が債務者となる融資にて運用するファンドを募集し、その資金をもって、新型コロナウイルス感染症拡大及び拡大抑制に伴う営業自粛等により一時的かつ緊急的な資金を必要とする企業を対象にファイナンス面のご支援をいたします。

② ファイナンス支援の原資のうち20%は、募集した資金に劣後する融資をクラウドバンクグループが行いますので、本プログラムにともない元本の未回収等が生じた場合の損失は、まずクラウドバンクグループから負担するものとします。

③ 本プログラムによるファイナンスの支援を行う法人等に対する金利は3%~4%程度を予定しておりますので、投資家の皆様に対してご提示する目標利回りはクラウドバンクで募集する通常のファンドに比較して低くなりますが、これはリスク等が通常のファンドより低いというものではございませんので、プログラムの趣旨にご賛同いただく投資家様よりご投資頂けますようご留意ください(ファンドの募集時は、本プログラムに基づくファンドである旨を明記させて頂きます)。なお、本プログラムでクラウドバンクが受領する営業者報酬は年利0.1%相当とする予定です。クラウドバンク公式サイトより

要点をまとめてしまうと下記の通りになります。

① 新型コロナウイルスの影響によって資金繰りが苦しくなった業者が対象。

② クラウドバンクが20%の劣後出資者。(劣後出資者というのは優先出資者よりも先に損失を被るといういうことです。例えば投資家&クラウドバンクで100万円貸付、80万しか返済されなかった場合、投資家は全額戻ってきますが、クラウドバンクには1円も戻ってきません。)要は優先的に損をしてしまうということなります。

③ 貸付金利が3~4パーセント。クラウドバンクの営業者報酬が0.1%。投資家の利回りが通常よりも低いこともそうですが、クラウドバンクの営業者報酬が0.1%。つまり全く儲からない。

儲からないのに劣後出資者であるため、クラウドバンクの営業者リスクだけが高いファンドといえます。

まさにコロナウイルスの支援のためのクラウドバンクの男気ファンドといえます。

ただし投資家の方に1点注意してほしいのですが、クラウドバンクが劣後出資者といえ100%安全なファンドとは言い切れません。Rimpleやjoint αのような体力がある一部上場企業の劣後出資者ほどクラウドバンクが体力がある企業とは言い切れないためです。

ですのでその点に留意していただき、分散投資の対象先にするか検討するのが優秀な戦略でしょう。

クラウドバンクのアメリカファンドは口座があるのがメリット!

またクラウドバンクは証券会社が運営しているだけあり、ファンドが満期を迎えても、そのままお金を預かって貰うことが可能です。(金融1種免許を持っている為。)

このメリットは投資したファンド自体はうまくいったが、円高が進んだ結果、円にすると損をしてしまう。ですのでそのままあえて円にせず、米ドルで預かって貰い、再投資をするor円安時に引き落とす。

このような柔軟な対応ができるのがクラウドバンクの最大のメリットでしょう!

(クラウドクレジットは預かり口座がないため、償還のたびに両替手数料がかかってしまいます...)

クラウドバンクは未成年口座の開設が可能

これも他のソーシャルレンディング業者にはないサービスです。

親が口座を開設していることが条件となります。将来こどもに資産を残そう!と考えている方向けのサービスと言えます。

まずはご自身で口座を開設し、そのサービスに納得ができれば投資を行うという姿勢でいいでしょう。

親権者または未成年後見人の方が管理等を行うことを前提として、未成年者名義の口座を開設することができます。未成年者の口座開設に関しましては、まず、通常の口座開設と同様に、ホームページ上の口座開設フォームにて必要事項をご登録していただきます。

※親権者または未成年後見人と同じメールアドレスでは開設できませんので、開設希望者ご本人様専用のメールアドレスをご用意ください。

※年収、金融資産につきましては親権者または未成年後見人の金額をご登録ください。

最低1万円から投資ができるという敷居の低さもメリットの一つ!

ソーシャルレンディング業者の特徴なのですが、最低投資金額が低いというのが特徴です。

特にクラウドバンクは1万円から投資をできるうえに、1万円以上であれば、1000円単位で投資金額が増やせます。

複利で運用できる。これがクラウドバンクの強みでしょう!

またほとんどのファンド(ファンド毎に異なるため、投資実行の際には注意しましょう。)で担保、保証がついています。

ですので初心者の方は担保、保証付きのファンドから投資をするのが正解だと言えます。

1万円以上なら1000円単位で追加投資可能!複利のパワーが使える!

ソーシャルレンディング業者では最低投資金額が10万円とややハードルが高い業者があります。

また投資金額が一万円単位という業者がほとんど。

しかしクラウドバンクは1万円以上であれば、千円単位で追加投資が可能。(例えば1万1000円など)

これはどういったメリットがあるのか?といわれると、クラウドバンクは毎月分配金がいただけるため、どうしても千円単位でディポジットがたまってしまいます。

その資金を遊ばせているのではなく、千円単位で投資ができれば、すぐに他のファンドに投資可能。(クラウドバンクはファンドが豊富なため、クリック合戦にならなくて済むのもメリットですね。)

こういった複利のパワーを使いやすいのもクラウドバンクのメリットと言えます。

クラウドバンクはファンドが豊富のため、クリック合戦にならず投資がしやすい!

超人気業者であるCREALやFANTAS fundingでは人気のあまりクリック合戦が避けられません。(10秒で完売することも多々ある。)

反対にクラウドバンクは業界2位だけあってファンドが豊富。

いつでもファンドに投資ができるようになっています。

クリック合戦という消耗戦が避けれた上で、ファンドに投資ができるというのがクラウドバンクの大きなメリットと言えます。

クラウドバンクは入金、出金手数料が無料

これは投資家にとってうれしいですね。

入金はネットバンクを使えば無料、出勤手数料はもともと無料。

このようにファンド以外の手数料についても留意するのが、効率的に資産を増やしていくコツといえます。

クラウドバンクは携帯アプリもあるため使い勝手が非常によい

他のソーシャルレンディング業者だと正直サイトが使いづらいな。と感じることがありますが、クラウドバンクはスマホからでも画面が見やすいです。

(利回りなども携帯からでも見やすいですね。)

またスマホアプリもあるのが利便性の向上に一役勝っています。

ただし先にクラウドバンクの口座開設をしておく必要があるというのには留意してください。

クラウドバンクの利益は雑所得として扱われます。

ソーシャルレンディング全般に言えることなのですが、利益は雑所得となります。

ですので株式と異なり、損益通算ができません。

年間20万以上の利益をあげた場合、マイページから年間取引報告書をダウンロードし、確定申告に利用してください。

クラウドバンクのおすすめファンドはこの3つ!

大まかにいえばこの3つのファンドが優秀でしょう。

一番おすすめは太陽光発電ファンド

一番のおすすめは上述の太陽光発電ファド。売電価格も高いため非常に優秀なファンドといえます。

クラウドバンクの主力ファンドであるため、ファンド数も充実しています。

では残りの2点を確認していきたいともいます。

上場企業支援ファンド

貸付先が上場企業であるため、安定性はピカ一。ただ人気ファンド&なかなかでてこないため、投資するのが難しいファンドといえます。

バイオマスファンド

こちらもなかなか出てきませんが、売電価格も優秀なファンドであり、太陽光発電ファンドと分散投資をするのに適しています。

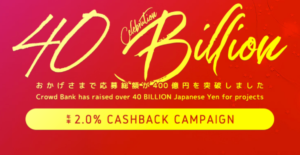

応募金額が700億突破!今まで一度も元本割れがないという実績!

(画像は600億突破記念ファンドの画像です。)

おすすめの理由を多く書いてきましたが、やはり1番クラウドバンクが優秀だと思う理由は、サービス開始以来一度も元本割れをおこしていない。そして既に700億以上運用しているという実績。その上で平均利回り6.99%という高利回りの達成でしょう。

今後も良質なファンドを組成してくれることを期待しています。

クラウドバンクの不動産担保ファンドも今まで一度も元本割れなし。

太陽光やバイオマスだけでなく全てのファンドで元本割れ(デフォルト)なしという実績がクラウドバンクのすさまじいところ。

会員限定の情報のため詳述できませんが、そのファンドの内容を確認したところ、他の不正を起こしたソーシャルレンディング業者と異なり担保査定が正確そのもの。(周辺物件の担保価格と比較した結果です。)

今後も正確に担保査定をしていただき、投資家に有利なファンドを組成して欲しいと思います。

クラウドバンクのデメリットはいったい何?

それは5点あげられます。

1 ソーシャルレンディングは運用期間中の中途解約が株と異なりできません。(ですのでまずは短期ファンドに投資をするのがお勧めです。)

2 元本保証ではない。

3 クラウドバンク自身の破綻リスクもある。(ただし2019年の大幅黒字を考えると、きんきんであるとは考えられません。)

4 過去行政処分を受けたこと有り。(資金の分別管理ができていなかった。ただし行政処分中も一度もファンドの償還が止まらず、また全てのファンドで全額回収を行っているため、投資家からの信頼性は反対に増した。)

5 ファンドの途中解約ができない。

クラウドバンクの行政処分後の対応を見る限り問題点なし

上述の通りクラウドバンクは、分別管理ができていなかったという理由で過去行政処分をかされましたが、償還がとまりませんでした。

また人員増強やシステムの再構築を行い、分別管理にの徹底をおこなえるようにしました。

クラウドバンクが怪しいといわれる理由

行政処分を受けた過去があるという点で、クラウドバンクは怪しいという評価を過去受けました。

しかし対応、今現在の対応を見る限り、特段問題事項はなく、信頼できるソーシャルレンディング業者であると評価できます。

クラウドバンクは匿名化解除に対応するといち早く表明

以前から問題となっていたソーシャルレンディングの匿名化問題。

それを金融庁がやっと重い腰をあげ、匿名化を解除すると発表しました。(匿名化がなければ、ラッキーバンク事件やみんなのクレジット事件は防げたはずなのですが。)

弊社といたしましては、「匿名化・複数化以外の方策」として挙げられている要件等を速やかに満たすよう対応し(本年4月上旬頃を予定しております)、以降に募集するファンドにおいては融資先の同意が得られたものから順次、直接的な融資先が特定できる情報提供も行う等、更なる情報充実化を図る方針です。クラウドバンク公式サイトより

匿名化解除の同意を得られたファンドから順次情報提供をおこなう。

この姿勢はすばらしいですね。同様にクラウドクレジットやfundsも匿名化解除に対して、明確な方針を打ち出しましたが、やはりこういった高信頼度業者は、他の業者の不誠実さの原因は匿名化であると見抜いていたのでしょう。

ですのでこのように解除するとすぐに明確な方針を打ち出したクラウドバンクはやはり信頼できる業者だと断言できます。

<追記>

2019年12月現在ですが、すべてのファンドでの融資先の匿名化解除済。

会員限定情報のため融資先を開示できませんが、最終貸付先はクラウドバンクの関連会社ではありません。(つまり不正をおこしたソーシャルレンディング業者と同じことをするのは不可能な仕組みになっています。)

またしっかり担保を取っており、万が一の時の保全が図られているのがクラウドバンクが業界2位の人気業者の理由でしょう。

クラウドバンクから即時入金サービスが発表!

2019年12月18日の最新情報になります。

どういったメリットが投資家にとってあるのか?と聞かれたとき、即時入金サービスがあれば、例えば上場企業支援ファンドなどクラウドバンク屈指の人気ファンドの募集があった場合、通常であればすでにディポジットがなければ本ファンドに投資ができません。(そしてこういった人気ファンドは即完売してしまいます。)

ですが即時入金サービスがあればこのようにファンドが募集されたとき、ディポジットがなくとも即時に入金してもらい、無事希望のファンドに投資ができる。

ということが可能になりました。またクラウドバンクは出金も無料というのも大きな強みでしょう。

即時入金サービスを開始しました

2019年12月17日 掲載

融資型クラウドファンディングサービス「クラウドバンク」を提供する日本クラウド証券株式会社(本社:東京都港区、代表取締役社長:橋村 純、以下:当社)は、お客様が振込手数料を負担することなく、出資金を即時に入金※できる「即時入金」サービスを2019年12月17日より開始いたしました。

即時入金 通常振込 振込手数料 無料 お客様負担 マイページへの反映 24時間、原則即時※ 10時〜16時の間で1日4回 利用可能金融機関 こちらからご確認ください 全ての金融機

管理人自身のクラウドバンクの成績は?

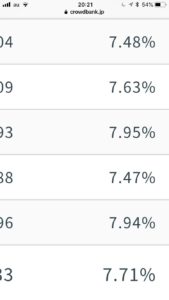

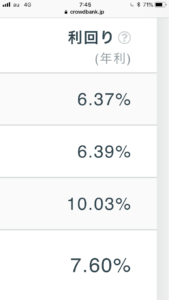

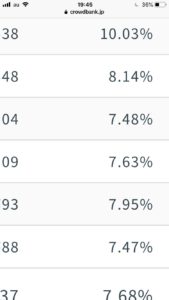

平均年利7.60%(先月の利回り10.03%!!)というすばらしい数字で運用できています。

(やはりクラウドバンクの優秀さは別格ですね。)

クラウドバンク自身の安全性としても

証券会社が運営している(金融免許1種)を持っているという信頼性。

今まで一度も元本割れなし。

対応も誠実で、信頼できる。

太陽光発電ファンドが高利回りなのも理由として納得できる。

クラウドバンクは5年以上運営も一度も元本割れがない

私の投資判断がすばらしく、今まで元本割れをしたことがない!という訳ではなく、クラウドバンク自身が今まで一度も元本割れをしたことがない!というすばらしい実績のため、私も損をしておりません。

また2019年8月現在の平均年利は6.99%

ソーシャルレンディングの実績面では圧倒いるのがクラウドバンクと言えます。

クラウドバンクの貸し倒れゼロはすさまじい運用成績

上述の通り今のところデフォルトゼロというすさまじい運用成績になっています。

例えばこれが初めて一年目のソーシャルレンディング業者であれば、デフォルトゼロでもまだまだ様子見である。と評価しますが、運営されてから5年以上経過。そして650億を超える金額をすでに集めている。

今までの実績も投資家から信頼を勝ち取った結果の募集金額ももはや別格のソーシャルレンディング業者と評価しても何ら問題がないレベルと言えます。

投資家からの評判もかなり良い!

まずキャンペーンを行い、投資家に還元してくれる姿勢。

今まで元本割れを一度も起こしていないのに加えて、すでに6年以上の実績がある。

また旧maneoファミリーでも信頼できるスマートレンドの最終貸付先をクラウドバンクで募集開始されたことが大きな理由です。

だからこそ今現在業界第二位(第一位はSBIソーシャルレンディング)にまで成長したといえます。

ツイッター上でのクラウドバンクの投資家の評判は?徹底調査してみました!

結論から言ってしまえばかなり好評。サービス開始以来一度も元本割れがないというのが投資家の評判が良い理由でしょう。

#クラウドバンク で出資払戻金と分配金を再投資するサイクル最強すぎる😍

毎月分配金も右肩上がり🤩

来月には3,000/月 超えそうですね☺️ pic.twitter.com/C65y3ASHju

— しろ@製薬MR1,009万円運用 (@amuro05061) September 18, 2019

【2月 #クラウドバンク 配当金】

+12,789円でした!光熱費くらい浮く計算。

貸し倒れゼロは本当に優秀。銀行に置いておくより

よっぽどいいですね! https://t.co/i5XH1Hh3kX pic.twitter.com/O5mD95lCnw— りょう@副業サラリーマン (@Ryou03412) February 8, 2020

光熱費分がちょうどただになる。これ地味にうれしい効果といえますね^^

クラウドバンク始めたばかりだけど貸し倒れリスクとか、業界全体の信用度とか色々とあるけど、そこを許容すれば落ち着いていれるのが大きいなぁ。と素人初心者は感じました。#クラウドバンク #ソーシャルレンディング #素人初心者 #放置 #許容金額内 #リスクあり pic.twitter.com/5DsOL08oAw

— 醤油味@つみたて系 (@showyou_ag) February 1, 2020

更に円高&ドル安が続いているので、

私の主観では、ドルを積極的に買うのがオススメです💰💰続きはブログをご参照ください!https://t.co/m0ZM792xTH

すじたろうさん(@trade24366)からのアドバイスで一番伸びている記事をツイート😆#世界恐慌 #クラウドバンク #ドル円 #ブログ書け https://t.co/Vh9E01WIXV

— syun@ホワイト企業のWebエンジニア&資産運用 (@syun12124) March 10, 2020

また最後の方はドル建てファンドに投資をしているとのこと。2020年3月末は大きく円高にふれているため、ドル建てファンドに投資をされていますね。(戦略として正解でしょう。)

今月も分配金が貰えました💰

税引き後で2万円を超えた〜‼️

放置しとくだけで、

毎月分配金が貰えるのはありがたい😙償還金もいくらか戻ってきたので、

別に案件に投資しよう。#クラウドバンク pic.twitter.com/yUiCElkMsz— ちょこれーとぱふぇ (@amiyajim2002) August 7, 2020

初心者の方でも上級者と同じような利回りが達成できるのがクラウドバンクの強みでしょう。

多くの投資家から高評価を得ている。これがクラウドバンクの現状になります。

クラウドバンクは2019年に超黒字を達成!なぜ達成できた?

クラウドバンクの2017年までの懸念事項はずばり赤字であったこと。

元本割れをしたことがないという実績や利回りは良かったのですが、独立系業者であったため、赤字の場合、本当に今後も運営できるのか?という懸念もありました。

しかしながら

第4期・2018年3月、営業収益 11.94億円、当期純利益 4.75億円

第5期・2019年3月 営業収益 24.06億円、当期純利益 5.24億円

二期連続大幅な黒字を達成しています。

またマネオと異なり、クラウドバンクはハイビスカスという監査法人の監査を受けており、上記データに間違いはありません。

クラウドバンクは何故大幅な黒字を達成できたのか?

理由としては簡単に言ってしまえば2点。

1 クラウドバンク自体の信頼性が向上し、投資家からの人気が集まった。その結果一ヶ月あたりの募集金額達成金額が増えた。手数料ビジネスを行っているため、募集金額が増えれば当然売り上げも増えます。

2 社長の金田氏の豪腕。

クラウドバンクはソーシャルレンディングだけでなく、投資コンサル事業も行っています。その投資コンサル事業による業務報酬をクラウドバンクは受け取っており、(5.86億円)その結果、クラウドバンクは大幅な黒字を達成できました。

つまりソーシャルレンディングビジネス&投資コンサル事業が非常にうまくいったため、このような大幅な黒字を達成できたと言えます。

今まで元本割れをしたことがないという実績に加えて、平均年利6.99%という実績。そして大幅な黒字の達成。さらに情報開示性の誠実さと匿名化解除に対する対応。

どの点をとっても全く隙のないソーシャルレンディング業者と言え、今現在最もお勧めのソーシャルレンディング業者と言えます。(お勧めのファンドは太陽光発電ファンドと上場企業拡大支援ファンドです。)

私自身も安定して資金を増やしています。投資家の皆さんも分散投資をしつつ、老後資金をしっかり貯めるようにお互いにがんばっていきましょう!^^

下記公式サイトより無料で口座開設できます。

クラウドバンクがコロナウィルスの影響がほとんどないだろうといえる理由

クラウドバンクが民泊、ホテル、観光に特化しているファンドを組成していた場合、新型のコロナウィルスの影響があっただろうといえますが、クラウドバンクが特化しているのは太陽光発電ファンド。そしてそれはFIT権の価格がすでに決まっており、地方に太陽光発電パネルを設置することが主たる業務になります。(観光のようにコロナウィルスに影響されません。)

この点でクラウドバンクはコロナウィルスの影響はかなり小さいといえるでしょう。

他のソーシャルレンディング業者であれば影響をうける業者もでてくるでしょう。であれば今現在はクラウドバンクをメインの投資先にするのをおすすめします。(はやくコロナウィルスおさまってほしいですね。)

3月12日追記

他の株式投資では暴落の影響で多くの投資家が苦しんでいます。反対にクラウドバンクに投資している投資家は影響を受けていないため、相変わらずの黒字。

確かにソーシャルレンディングは株式投資ほどもうかる投資法ではないかもしれませんが、クラウドバンクの太陽光発電は安定して黒字。これを考えると激しい値動きを好まない投資家に最適な投資法のひとつといえるでしょう。(私も安定して収益を上げています。)

クラウドバンクの太陽光&上場企業支援という組み合わせファンドが一番強い

2020年3月13日今現在太陽光発電&上場企業を支援するという最強ファンドが登場しています。

本プロジェクトは、JASDAQ上場企業の100%子会社が本営業者から次の資金使途で資金を借り入れ、担保となる太陽光発電事業の売却により得られる収益等から本件融資の返済を行います。

なお、JASDAQ上場企業が連帯保証を行いますので、プロジェクトの成否に依らずJASDAQ上場企業が本融資に対して連帯保証債務を履行する(返済を行う)義務を有しております。

クラウドバンク公式サイトより

大型太陽光発電ファンドでJASDAQ上場企業に支援ファンド。しかもJASDAQの保証付き。(会員限定情報のため、ここには記載できませんが安定した業績の会社です。)

最強の組み合わせですね。このように定期的にお宝ファンドがでてくるのがクラウドバンクの最大の魅力といっても過言ではありません。

本ファンドの詳しい内容については下記クラウドバンクの公式サイトよりご確認ください。

コロナウイルスの影響下の人気ファンドは上場企業支援ファンドが一位に!

多くの投資家もそうだと思いますが投資のポートフォリオは利回りよりも固い業者に投資するのがメインとなっております。

その考え方に私も同意。メインに上場企業支援ファンドを据え、サブに太陽光発電ファンドに出資をする。というのがバランスの良いポートフォリオといえるでしょう。

(上場企業支援ファンドは即完売というのが続いています。)

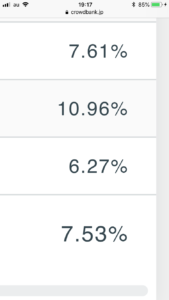

クラウドバンク一年間の平均利回りはどうだったのか?

(一年間ですので2018年のデータになります。)

2018年11月の利回りが驚異の年利10.96%!

このすさまじい利回りは続いたのか!?笑

12の利回りは6.27%!

一年間の年利は7.53%でフィニッシュ!!

1年間年利7.53%で運用できたのはすばらしい成績で終えられたと思います。

何故平均年利7.53%で一年間運用できたのか?

理由としては3点!

太陽光発電ファンドを中心に投資を行ったから!

クラウドバンクの太陽光発電ファンドはクラウドバンク内では比較的高利回りです。

例えばクラウドバンクの太陽光発電ファンドは年利6.9%とクラウドバンクの中では比較的高利回り。

こういった太陽光発電ファンド中心(サブで売電価格が高い風力発電ファンド)に積極的に投資を行ったのが勝因です。

キャンペーンファンドには必ず投資を行った!

(前回の400億突破キャンペーンはまだ運用が始まったばかりです。)

クラウドバンクは節目、節目でキャンペーンファンドが募集されます。

前回で言えば2%のキャッシュバックキャンペーン。(これは別格のすさまじさですが笑)

ただ0.3%年利上乗せなどは50億単位でかなりありました。

こういったキャンペーンファンドの太陽光発電ファンドには必ず投資を行いました。

正直運も相当良かった!

と全て実力で得た金利であればかなりかっこよかったのですが、運にも相当恵まれました。笑

例えばこのファンドは募集時の利回りは6.2%だったのに、実現利回りは6.5%となっています。

詳細は以前記事にしたクラウドバンクから追加配当!予想よりも実現利回りが多かった件!に詳しい記載があります。

上記記事を要約すると、クラウドバンクは募集利回りはあくまで予想。予想された価格以上で売却できた場合はその分を投資家に還元する。

という方針で運営されています。

そういった募集利回りよりも高く売却されるという、ある種の運の良さも加わり、年利7.53%という成績で運用ができました。

このようにファンドの安全度と追加配当をおこなう誠実は考えても私は今後もクラウドバンクをメインの投資先にしていきたいと思います。(ランクSSSでお勧めの業者と評価しても良いでしょう。)

2019年も好調!お勧めの太陽光発電ファンドはこれだ!

1月の分配金は6.37%でした。これはクラウドバンクとしては平均的な利回り。

個人的にはこれくらいあれば十分というのが印象。そして早速太陽光発電ファンドに再投資をしました。

ただ今現在太陽光発電ファンドは大きく分けて二つでています。

その中でのお勧めは鹿児島県太陽光発電ファンドではなく、宮城県太陽光発電ファンドが圧倒的にお勧め。(そして私は宮城県のファンドに再投資しました。)

その理由としては簡単で電力の出力制限が九州地方では始まるが、東北地方では対象外となるためです。

資金使途となる太陽光発電所の概要

ロケーション 宮城県 発電出力規模 約20MW※ 売電予定単価 36円/kWh(税別) ※経済産業省に認定された発電設備ごとの発電出力クラウドバンク公式サイトより

本ファンドは宮城県!九州地方の出力制限外!

本ファンド優れている点としては宮城県のファンドだということです。

九州地方の外であれば出力制限の対象外になります。

本ファンドは宮城県。この出力制限の対象外&売電価格が36円と非常に優秀。

その為私はお宝ファンドだと判断し、追加投資を行いました。(太陽光発電ファンド第579号)

クラウドバンクは証券会社が運営している&今まで元本割れがない&売電価格が高い優秀な太陽光発電ファンドが多い。

となるとやはり、クラウドバンクの太陽光発電ファンドはメインの投資先にしても、何ら問題がない。というのが私のだした結論です。

クラウドバンクの不動産ファンドに再投資!

無論メインは太陽光発電ファンドなのですが、分散投資をしたいため不動産ファンドにも投資をしました。

優秀なファンドが増えていくことを非常に楽しみにしています^^

ソーシャルレンディングは高信頼度業者にのみ投資をするのが正しい戦略です。

不祥事があったソーシャルレンディング業界です。そのためSBIソーシャルレンディング、OwnersBook、クラウドクレジットそしてこのクラウドバンクなど信頼できる業者にのみ投資を行っていくべきでしょう。(元本が吹っ飛んでは元も子もありません。正しい戦略でのみ投資をしましょう。)

特にこのクラウドバンクに関しては私は2年以上投資をして、また分析をしていますが、業者自身の対応、ファンドの内容など全く問題が無く、常に黒字というすばらしい成績を残しています。

クラウドバンクのメリットデメリット評判まとめ!

最後になりますが、クラウドバンクの評判、メリットデメリットを確認したいともいます。

クラウドバンクの評判としては

1 今まで一度も元本割れをおこしていないという実績。

2 証券会社が運営しているという安全性高さ。

3 匿名化解除に対応済。また対応が早いという高評価。

4 大幅な黒字額を無事に達成した。

5 平均年利6.99%とかなり高い利回りを達成している。(そのうえで一度もデフォルトしていない。)

6 追加配当があるケースもある。

メリットとしては

1 1万円から投資ができるという敷居の低さ。

2 サイトのデザイン性が優れており、使いやすいと評判。

3 利回りも5~7%のファンドが多く、比較的高利回り。

4 追加配当ありのファンドもあり。

5 投資期間は6ヶ月~1年程度と比較的短め。

6 クリック合戦をさけて投資をすることが可能。

デメリットとしては

1 過去に2回行政処分を受けたことがある。

2 ファンドの満期償還までお金を引き出せない。

3 最終貸し付け先が倒産してしまうリスクがある。

4 クラウドバンク自身の倒産リスク(ただし、大幅な黒字を達成しており、その可能性は相当低い。)

5 早期償還されることもある。その結果当初の予定利回りよりさがることがある。(借り手としては金利を余計に払いたくないため、早期で返済できるのであれば、返済を行います。)

上記事項を加味し、私エニートの結論としてはクラウドバンクはランクSSSで信頼できるソーシャルレンディング業者と判断し、今後も投資のメインとしていこうと思います。(初心者に1番おすすめの業者とよべますね。)

クラウドバンクへの正しい投資方法は?

1 投資可能資金をすべて投資しない。(分散投資を心がける。例えば今現在クラウドバンクは業界第2位です。ですので業界1位のSBIソーシャルレンディングや伊藤忠などの大手企業が支援しており、海外案件に特化しているクラウドクレジットなどへ分散投資をする。)

2 太陽光発電だけでなく、上場企業支援ファンドやバイオマスファンドなどクラウドバンク内でも分散投資を心がける。

3 余剰資金で投資をおこなう。

上記3点を心がけてください!

クラウドバンクの口座開設のやり方は?

特段難しいことはありません。

まずは公式サイトにアクセスし、口座開設申請を行います。

① まずはメールアドレスの登録、秘密の質問の回答を行います。

② 口座開設を個人or法人で行います。(当ブログを読まれている方は個人になります。)

③ 個人情報と入出金口座の登録(つまり使う銀行ですね。)

④ 投資経験の有無などが聞かれます。そのままの流れに沿って回答しましょう。

⑤ 本人確認書類を提出します。

具体的に言えば下記のどれかを用意しましょう。

運転免許証

印鑑登録証明書

各種健康保険証

パスポ-ト

住民票の写し

住民基本台帳カード

クラウドバンク公式サイトより

⑥ これで口座開設申請が完了。数日後に本人確認書類がとどきますので、それにより口座の開設が完了します。

(2019年は上記のように安定した利回りを得ることができました。)

下記がクラウドバンクの公式サイトとなり無料で口座開設可能です。

当ブログは初心者向けに記事を書いているため、どのような業者が高利回りなのか?安全性が高いのか?ということについて下記にまとめました。

是非ご活用していただき、より良い投資生活を送れることを願ってやみません。

信頼できるおすすめのソーシャルレンディング&クラウドファンディング業者

こちらが当ブログ一番の人気記事のお勧めできるソーシャルレンディング業者の一覧です。

おすすめできるソーシャルレンディング業者のおすすめファンド一覧

ソーシャルレンディング業者別のおすすめファンドになります。どれも信頼できる優秀な業者の優れたファンドについての解説になります。

ソーシャルレンディング安全でリスクが低い低利回りおすすめ業者ランキング

ソーシャルレンディングファンド比較!業者別お勧め優良ファンドはこれだ!

不正を起こすソーシャルレンディング業者の特徴

みんなのクレジットやラッキーバンクのような業者に引っかからないために、気を付けなければならない点をまとめました。ご参考にしてください。

危険でリスクが高い不正を行うソーシャルレンディング業者の特徴!信頼できる業者の見極め方!

記事を参考にして頂ければ幸いです。

再度になりますが動画での解説が気になる方はこちらをご参照ください。

https://www.youtube.com/watch?v=dmxuiF22bac

下記がクラウドバンクの公式サイトとなり無料で口座開設可能です。