はいどうもソーシャルレンディングの通知簿の運営するエニートです。

今回はソーシャルレンディングで失敗を避けるコツと安定して儲ける方法。そして事業者として安定した業者について書いていきたいと思います。

以下がおすすめの業者の一覧になります。

TSON FUNDING(ティーソンファンディング)のご出資者登録はこちら

![]()

![]()

成長を続ける都市「福岡市」に特化した不動産投資クラウドファンディング【えんfunding】

今回は不動産型ソーシャルレンディングと不動産投資型クラウドファンディングを比較し違いとメリット、リスク、お勧めファンドについてランキング形式で解説していこうと思います。

また動画でも解説していますのでこの二つの動画もご参考にしてください。

ですので今回は利回りなどのランキングではなく、安全性ランキングだと思っていただければ幸いです。

Contents

ソーシャルレンディングの失敗の9割以上が事業者選びの失敗!

これははっきり断言できます。

たとえば2019年3月に免許取消処分となったラッキーバンク。

これは担保価値を水増し。親族への貸し付け。そして売却できる物件があるのにもかかわらず、売却せずにサービサーに債権譲渡。はっきり言えばほぼ詐欺と言っても過言ではありませんでした。

投資家へは32%しか返済せず。今現在訴訟が行われています。

詳しくはラッキーバンク詐欺事件!投資家は訴訟すべき?最悪の結末!!

上記記事をご参照ください。

このように詐欺的ファンドや業者が紛れ込んでいるのがソーシャルレンディングの現状です。

ただ逆に正しい業者にさえ投資を行えば、安定したインカムゲインが得られるすばらしい投資法と言えるでしょう。(だからこそ私はこの業界で信頼できる業者にのみ投資をしていると言えます。)

ではどのように危険な業者(もしくは危険な可能性がある業者)と判断すれば良いのでしょうか?

不正を起こす危険な業者と判断する為の5つのポイント!

下記点に気を付けてください。

1 社長のバックグラウンドが信頼できない。or社長の情報がない。

2 ホームページが異常にシンプル。

3 ソーシャルレンディング業者の社長が顔出しをしていない。orホームページ上に表示されるのをいやがる。

4 異常なまでの高利回りorキャッシュバック。

5 社長が太っている&目が綺麗ではない。

これが大きな特徴です。

特に1,2,3は評価基準としてかなり重要。

たとえばみんなのクレジットの社長は、過去なんども会社を倒産させています。逆にラッキーバンクの社長は過去何を行っていたのかわからない。

ホームページの作りも相当甘く、ファンド毎の違いがわからないレベルです。

そして3についてはラッキーバンクはある時期からホームページ上にから顔出しをやめました。(逆に高利回りでも信頼できるクラウドクレジットはこれでもか!というくらい顔出しを行っています。)

4については例えば太陽光発電ファンドではクラウドバンクの年利6~7%程度が(これでも十分高利回りです。)適切な利回りで、グリフラのように年利13%というのはあり得ません。

みんなのクレジットのように異常なレベルのキャッシュバックもあり得ません。

ともかく異常な高利回りというえさで釣ろうとするのが不正を起こすソーシャルレンディング業者の特徴になります。

5についてはいわゆる詐欺師の特徴です。詐欺師は何故か知らないですけど、基本的に小太り。(おいしいものを食べているからでしょうか?)実は意外なことですが、体型というのは判断の基準として当てはまります。

詳しくは不正を起こす危険なソーシャルレンディング業者の特徴とその見分け方。安全な業者は?

上記リンクをご参照ください。

個人的な意見としては上記点にどれかひとつでも当てはまれば、投資をしないことを強くおすすめします。

またmaneo&maneoファミリーも不正だらけでした。

具体的にいえば川崎ファンドでの不当な担保価値の水増し。クラウドリースの担保が存在しなかった件。CFFのポンジスキーム的な行為。グリーンインフラレンディングの投資家資金の無断流用。

ありないことだらけをおこなってきたマネオ&マネオファミリー。

今現在絶対に投資をしてはいけない業者といえます。

信頼でき、投資をおすすめできるソーシャルレンディング業者の特徴!

では反対に信頼できるソーシャルレンディング業者の特徴は何でしょうか?

それは下記4点に集約されます。

1 上場企業のサービス。

2 証券会社が運営している。

3 大企業がこぞって出資をしている。(VCや銀行など)

4 不動産型クラウドファンディングで住所が明記されている。

このようになんとなく信頼できそう。という曖昧な基準ではなく、信頼できると断言できるエビデンスをもつ業者にのみ投資を行う。というのが危険なソーシャルレンディング業者を避けるコツになります。

クラウドバンクの信頼度!お勧めファンド!

クラウドバンクは証券会社が運営するソーシャルレンディング業者です。

証券会社は第一種金融免許を取得している。(ほかのソーシャルレンディング業者は2種免許です。)

この点でほかのソーシャルレンディング業者とは一線を画します。

また対応も非常に早く、質問への回答速度も素晴らしい。

唯一の懸念事項は財務状況だったのですが、2018年の決算で大幅な黒字に改善されました。

ですので十分に信頼でいます。

ランクSSで信頼できる業者に分類されます。

クラウドバンクのお勧めファンド

これは間違いなく太陽光ファンド。

詳しいことはクラウドバンクの太陽光発電ファンドがお宝な理由!に記載があります。

要約すると

今まで一度も元本の棄損がなし。

売電価格(電力会社が買い取ってくれる電力価格)が高いため個人で参入するよりもはるかに優秀。

年利も7%中心と比較的高利回りと呼べる事

この3点がお勧めな理由になります。

(個人の売電価格が18円とかいう時代に35円で買い取ってくれるファンドが多いわけですから。)

正直言ってしまえば個人での太陽光発電ファンドに投資することはオワコン。

売電価格が18円でどうやって元を取るのか私にはわかりません。

であればクラウドバンクで大規模発電施設に投資するのが賢い。

私自身の投資の成績なのですが、平均年利7.64%で運用できています。(11月は年利約11%!)

かなり満足している成績なので今後もメインの投資先としていきたいと思います。

クラウドバンクの太陽光発電ファンドはこの安定性で非常に優秀です。そして今後アメリカファンドにも力を入れるとのことで非常に楽しみな業者と言えます。

下記公式サイトより無料で口座開設可能です。

FUNDSの信頼度!おすすめファンド!

2019年の1月23日より運用が開始されたFUNDS。

正直に申し上げてこの業者は別格の信頼度を誇る超有力業者と断言しても問題ありません。

これは信頼できる理由としては大手企業やVCが積極的に出資している。

まず社長の藤田氏ですが、早稲田大学を卒業後、サイバーエージェントに入社。

その後先ほど上述したクラウドバンクの取締役に就任し、ベンチャー企業ならではのスピード感を体感。また客観的な評価としては巨大な会社の基礎部分を作ったという実績がすばらしい。

また周囲の人物も東大卒、京大卒の方や、起業の経験を多く持つ人物など、怪しい要素が皆無の、信頼に足る人物で固められているという点もGOODです。(そうそうたるメンバーで不正リスクは考えられません。)

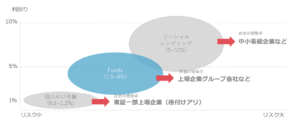

このように事業者としてのリスクは皆無と言えるFUNDSですがココの案件として信頼できます。理由としては

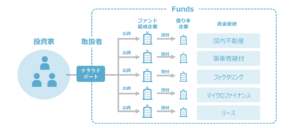

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

はっきり言ってしまえばこのレベルの会社であれば数年後上場しててもおかしくない。

それくらい別格の信頼度を誇る会社と言えます。

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

またFUNDSには大手企業(B Dash Ventures株式会社、AG キャピタル株式会社、みずほキャピタル株式会社等)が出資している。このようなVCが出資を決める際には徹底的に会社を調査します。

そこで問題が見つからなかった+会社に将来性があると判断された場合にのみ、出資が決まる。

だからこそこのようなVCが出資しているFUNDSは別格の信頼度を誇る業者と断言しても問題ないでしょう。

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。ノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

例えばアイフルに出資した場合、当然の事ながらアイフルはそのお金を元にさらにお金を貸し付けます。

万が一その最終貸し付け先がお金を返せなかったとしても、その負債はアイフルが負い、我々投資家への返済義務を負います。

これがマネオのノンリコースローンとの異なる、最終貸し付け先のリスクを我々投資家が負わなくても良い点!

アイフルやデュアルタップの財務状況的に急に何かがおきるというのは一切考えられません。この点でFundsは別格の業者のひとつであると言えます。

2019年1月23日に募集が開始されたのですが、どのファンドも15分以内に完売するというすさまじい人気。予想通り好条件のファンドがでてきたな!というのが印象です。

やはり時代は高信頼度業者のファンドにシフトしてきると身をもって実感しました。

私のおすすめは株式会社デュアルタップの大田区XEBECファンド(年利5%)

アイフルファンドは年利1.8%と少し物足りない。ですがデュアルタップファンドは企業体力が十分なデュアルタップ社傘下のファンド。

案件名も大田区XEBECファンド#1と記載されており、♯マークがついている。つまり今後も同一ファンドが続いてきます。

Fundsのような優秀な業者の人気は急速に高まっており、2019年1月末にお話を聞かせて頂いたところ、人気のあまり投資家申請の処理が間に合わないといううれしい悲鳴をおっしゃっていました。

私自身はデュアルタップ社ファンドを中心に投資を行いたいと考えます。(ただクリック合戦に勝利ができればという条件がついてしましますが。)

下記公式サイトで無料で口座登録可能です。(私も登録したのですが、数分程度で登録できました。)

CREAL(クリアル)の信頼度!お勧めファンド!

このCREAL(クリアル)という事業者は2018年12月よりサービスが開始されました。

ここは不動産型クラウドファンディング業者に分類されます。

ですが社長の横田大造氏は信頼にたる人物。

横田氏は早稲田大学を卒業後、アクセンチュアに入社。

その後何社か経由し、株式会社ブリッジ・シー・キャピタルの代表取締役をつとめています。

この株式会社ブリッジ・シー・キャピタル受託資産残額が300億

この300億という金額はソーシャルレンディング業界では3本の指に入る金額です。

2011年からの会社ですが、株式会社ブリッジ・シー・キャピタルは不動産に非常に強い。

(その分野での信頼があるからこそ顧客から300億もの金額を集めていると言えます。)

CREAL(クリアル)のバックグラウンドに怪しい点やぶれがなく、明確な実績があるため、間違いなく信頼できます。

クリアル自身今あまりの人気のあまり投資家が投資をできないということを気にしています。

下記公式サイトよりメールアドレスの登録が可能です。(メールアドレスの登録だけでファンドが確認できるという利便性も評価したいですね。)

信頼できるソーシャルレンディング業者ランキング!

何故私エニートが信頼できるソーシャルレンディング業者一覧!ランキングを作成したかというと、投資家にとって不誠実な業者が多いと感じたから。

私自身幸いにも金融と法律の知識があったため、投資家にとって安全性が高い業者(ファンド毎のリスクは別問題です。)を紹介したいと思ったからです。

不誠実な業者も混在しているこの業界ですが、誠実で信頼できる業者に投資さえすれば安定したインカムゲインが得られる、投資初心者にも有利な投資法であることは疑いようがありません。

ですので、この記事を参考に信頼できる業者に投資をして頂ければ幸いです。

また下記からランキングが始まりますが、ランキング最下位の業者でも、その他の業者よりもよっぽど信頼できることにご留意ください。

ランクSSで信頼できる業者

クラウドバンク

こちらもファンドとしては非常に優秀なのですが、黒字経営になったのは今年から。

といっても今まで一度も元本割れを起こしてないなど、十分信頼できる業者といえます。

CREAL(クリアル)

業者の中では経営状態も健全です。

下記公式サイトにメールアドレスを登録するだけでファンドの内容が確認できるという点も投資家にとって敷居が低く、ありがたい。

ランクSSSで信頼できる業者

上場企業とそれに準ずる大手企業にのみ貸し付けを行うという方針。

また各種VCがFUNDsへの出資しており、このメンバーを考えると数年以内に上場する可能性は十分ありえます。

プラットフォームビジネスであれば今現在一番優秀なのはFUNDsと断言できます。

最後になりますが

この業界は投資先さえ間違えなければ(信頼できるソーシャルレンディング業者)に投資さえすれば、安定したインカムゲインが得られる業界です。

だからこそ見かけ上の景気の良い言葉にだまされず(年利13%やキャッシュバック金額の高さ)に信頼できる業者に投資して頂ければと思います。

当ブログは初心者向けに記事を書いているため、どのような業者が高利回りなのか?安全性が高いのか?ということについて下記にまとめました。

是非ご活用していただき、より良い投資生活を送れることを願ってやみません。

信頼できるおすすめのソーシャルレンディング&クラウドファンディング業者

こちらが当ブログ一番の人気記事のお勧めできるソーシャルレンディング業者の一覧です。

おすすめできるソーシャルレンディング業者のおすすめファンド一覧

ソーシャルレンディング業者別のおすすめファンドになります。どれも信頼できる優秀な業者の優れたファンドについての解説になります。

ソーシャルレンディング安全でリスクが低い低利回りおすすめ業者ランキング

ソーシャルレンディングファンド比較!業者別お勧め優良ファンドはこれだ!

不正を起こすソーシャルレンディング業者の特徴

みんなのクレジットやラッキーバンクのような業者に引っかからないために、気を付けなければならない点をまとめました。ご参考にしてください。

危険でリスクが高い不正を行うソーシャルレンディング業者の特徴!信頼できる業者の見極め方!

記事を参考にして頂ければ幸いです。

下記リンクがご紹介した業者の公式サイトになります。(無料で口座開設できます。)

また下記が信頼できるソーシャルレンディング業者の一覧になります。

参考にしてください。

そして2023年投資をするならどこがいいのか?という話なのですが

TECROWD32号ファンド「AMANEKU平塚徳延」が償還5.5%→15.7%

想定売却価格を大幅に上回る金額での申し込みがあったため、実現利回りが大きかったとのことです。

TECROWD8号ファンド障がい者向けグループホーム「AMANEKU平塚田村」

こちらも年利11%で償還されました。

やはりTECROWDの障がい者向けファンドは強し!という印象はぬぐえません。

優先劣後構造を採用

TECROWDの運営会社であるTECRA株式会社(以下TECRA)が共同で出資し、対象不動産の売却時に元本割れが発生した場合は、TECRAが先に損失を負担します(劣後出資の比率については、リターンタブをご確認ください)。損失がTECRAの出資額を超えた場合にのみ、投資家の皆様の元本が棄損する可能性があります。

COZUCHIの下赤塚ファンドが年利14.5%を超えた理由。まずは当該ファンドの確認

まずは圧倒的な利回りを達成した当該ファンドについて深堀していきたいと思います。

ファンド情報

ファンド名 下赤塚 一棟マンション 利回り 6.0%(インカム3.5%+キャピタル2.5%) 運用期間 3年間 募集金額 2億5,000万円 募集方式 先着 募集開始 2021年11月1日(月) 19:00 劣後出資比率 7.4% 備考① キャピタルゲインの25%を上限なしで配当 備考② 6ヶ月ごとに手数料無料の換金期間あり 投資物件情報

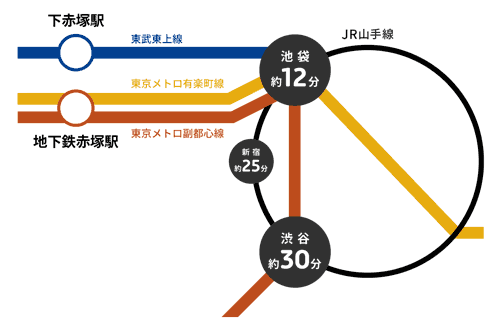

物件名 下赤塚 一棟マンション 所在地 板橋区赤塚2丁目 アクセス 東武東上線 「下赤塚」駅 徒歩5分

東京メトロ有楽町線 「地下鉄赤塚」駅 徒歩6分物件種別 店舗・共同住宅 竣工日 2008年9月6日 構造 鉄骨造陸屋根3階建 延床面積 403.29㎡ 土地面積 464.54㎡

むろん立地条件がかなりいいファンドのため、投資適格を満たしていたと思いますが、当初の想定利回りは6%!

そこからなぜ利回りが14.5%になったのか?というのが多くの投資家が気になるところでしょう。

①マスターリース契約が解除したから

マスターリース契約って何なの?という話なのですが、マスターリース契約とは要は

手数料を支払うことで、空室のリスクを負うことなく安定した収入を得ることができる契約

たとえば物件を借りてもらえることができるかどうか不安だった場合。

安定した賃料がほしいですね。

その場合マスターリース契約を締結します

マスターリース契約のデメリットは?

それは損することです。

当たり前のことですが、マスターリース契約は手数料を支払っているので、その分利益が圧迫されます。

ですのでマスターリース契約の必要がない好立地のファンドであれば、あえてマスターリース契約を締結する必要はないといえますね。

②好立地ファンドだったから

徒歩約5分の位置に、下赤塚駅と地下鉄赤塚駅の2駅があり、東武東上線、副都心線、有楽町線の3路線を利用することができます。

そのため、今回の物件は交通利便性が良いエリアにありました。

これが理由でしょうね。

これだけ好立地のファンドであれば住みたい。または店舗として利用したい。と考えるお客さんは多いでしょう。

大和ハウス工業が施工したグレードが高い建物だった点も評価すべきポイントでしょう。

③売却に柔軟に対応したから

空室部分を定期借家の条件でリーシングするなどの付加価値を加えたうえで売却

その結果収益物件としての売却成功。

完璧ですね。より詳細が気になる方は下記ノートをご参照ください。

https://note.cozuchi.com/n/n2a9ef9bd9d26

またCOZUCHIの信頼性自体が気になる方は

COZUCHIしか勝たん。六本木ファンドに切ない片思い!複雑な六本木ファンドを簡単に解説!

上記記事をご参照ください。

下記が公式サイトとなり無料で口座開設可能です。

また今キャンペーン中のため口座開設でアマゾンギフト券が無料でもらえます。

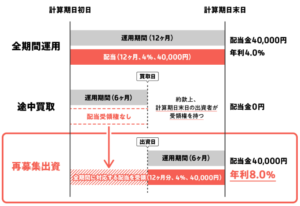

COZUCHIのファンドが高利回りなのはリセールファンドだから

要はリセールとは、出資者からの「買取申請」により事業者が買取した(地位譲渡を受けた)優先出資持分を再販売(再募集)することを指すから。

運用期間途中からファンドに参加することになるため、実際の投資運用日数は当初から投資している投資家より短くなります。

要は途中から参加するのにも関わらず、最初から投資に参加していた人と同じだけの利回りがもらえます。

えっいいのって感じ。

下記公式サイトより入ることで1000円分のギフト券がもらえます。

ボーナスファンドを組成すればするほどCOZUCHIは知名度が上がり儲かる

儲かるというよりも投資家が増えていく。ってイメージね。

残り運用期間2ヶ月、想定利回り59.50%のリニア開発プロジェクトはやばすぎいいいいいいい

要は短い投資日数で当初想定した通りの配当金がもらえるため、めっちゃ利回りが高くなる!という仕組みになっているということですね。

以下がCOZUCHI公式サイトとなり、無料で口座開設可能です。

COZUCHIの過去の案件の実績内容の一部です。

年利100%越えはやばすぎる!

想定12%や50%も十分ヤバい数字なんですが!

以下がCOZUCHI公式サイトとなり、無料で口座開設可能です。

まず担保などで安全性がある程度確保されているのに加えて利回りが10%越えのファンドもある。 中の人も丁寧で優秀。 利回りもファンドのおもしろさも別格。 3000円もらえるキャンペーンを行っている。