はいどうもソーシャルレンディングの通知簿を運営するエニートです。

<追記>

2020年5月2日 追記

コロナウイルスの状況下でもオルタナバンク fundの日本保証の保証付きファンドは大人気です。なぜ本ファンドは他のファンドと異なり投資が集まってきているのか?ということについて解説していきたいと思います。

クラウドリアルティの京都ファンドはコロナウイルスの影響で収益が悪化しそうとの報告&福岡ファンドがコロナの影響で組成できなかったという報告がありました。今回はその件について追記していきたいと思います。

またコロナウイルスの影響とは直接関係ないのですが、fundinnoからコロナウイルスが流行っている時期だからこそ起業家を支援するためにamazonギフト券プレゼントキャンペーンを行うと発表がありました。<キャンペーンも5月31日まで延長されました。>

コロナウイルスに打ち勝つ。という意味でも本キャンペーンを取り上げたいと思います。

<追記終了>

先日crealからコロナウィルスのホテルファンドへの影響の発表!台風時も問い合わせ時も対応は誠実!

という記事を書いたのですが、今回はソーシャルレンディング&不動産クラウドファンディングへのコロナウィルスの影響を記載していきたいと思います。

結論から言ってしまえば太陽光発電ファンドなどのエネルギー系や賃貸系の不動産クラウドファンディング業者への投資がコロナウィルスの影響を考えれば正解でしょう。

Contents

- 0.1 コロナウィルスの影響で中小企業がつぶれる可能性が高まってきました。

- 0.2 インバウンド型の民泊やホテルファンドはコロナウィルスの影響で厳しくなった。

- 0.3 不動産賃貸系やリノベーション系は影響がほとんどない。

- 0.4 太陽光発電ファンドはコロナウィルスは影響は全くありません。

- 0.5 FUNDsからはコロナウイルスの影響ない!との報告がありました!

- 0.6 新型コロナウィルスの影響について

- 0.7 本提携の背景・目的

- 1 貸付投資のFunds、フリークアウト・ホールディングスと新ファンド公開に向けて取り組みを開始

- 1.1 株️式会社フリークアウト・ホールディングスについて

- 1.2 オルタナバンク fundの日本保証の保証付きファンドもコロナの影響がないといえる。

- 1.3 Rimpleの劣後出資ファンドもコロナの影響がないといえます。

- 1.4 Rimpleは信頼できる不動産クラウドファンディング業者といえるのか?

- 1.5 fundinnoからはコロナウイルスが流行しているからこそ、明るくするためのキャンペーンが発表されました。

コロナウィルスの影響で中小企業がつぶれる可能性が高まってきました。

ちょっと日本はコロナウィルスに騒ぎすぎな気もしますが、どこも自粛ムード。

コロナウィルスの影響でつぶれる中小企業がでてくることは間違いないでしょう。

(米国株などは仕込み時といえますが)

こうなってくると中小企業支援ファンドはリスキー。よほどの保証がついているorがちがちな担保を取っている。のであれば投資をしても問題ないとは思いますが、(例えばオルタナバンク fundの日本保証の保証付きファンドであれば問題なし。詳しい解説が気になる方は下記記事をご参照くださいオルタナバンク fundから年利8%の日本保証の保証付きファンドが登場!評判はどう?おすすめできる?)通常の中小企業支援ファンドは今は見送ったほうがよさそうですね。

インバウンド型の民泊やホテルファンドはコロナウィルスの影響で厳しくなった。

ホテルとか京都で1泊15000円台が3500円になった。

観光地の民泊が100円で募集しても全く集まらないなど景気が悪くなっているのは事実です。

ホテルファンドやインバウンド型民泊ファンドは今現在リスキー。終息してから再度投資を検討するのがお勧めです。

具体的に言ってしまうとクラウドリアルティの京都ファンドが収益悪化。大阪、福岡ファンドがファンドを組成できなかった。(どちらもインバウンド型のファンドでした。)

クラウドリアルティの募集大阪民泊ファンドはコロナウイルスの影響でファンドを組成できず!

2020年2月に募集されている大阪民泊ファンドは利回り4.5%と納得できるレベル。

民泊は大阪や京都の中心地がメッカですから立地条件としても悪くありません。また立地は抜群にいい。通常であれば間違いなく買いのファンドです。

条件としては以下の通り

申込総額40,450,000 円

32%

プロジェクト正式名称 大阪 谷町六丁目ファンド

募集ステータス 募集中

投資対象 民泊施設

想定運用期間 24ヶ月

分配 期中分配あり

想定利回り(IRR) 年率4.5%(税引前)

※ 弊社手数料控除後

想定投資倍率(MOIC) 1.09x(税引前)

※ 弊社手数料控除後

一口あたり出資金額 50,000円

最低出資口数 6口

弊社運用手数料 年率2.0%(元本に対して)

弊社成果報酬 想定利回り(IRR)4.5%を超過する収益の20%分

また出口戦略も優れており、本ファンドが万が一売却できなかった場合についてもクラウドリアルティは明言。

売却時(出口)に外部の投資家など第三者への売却を想定しておりますが、第三者への売却が実現できない場合は、起案者である株式会社Rに物件を売却することを予定しており、その売却の対価によって出資金の払い戻し

(会員情報では社名が載っていますが、当ブログでは記載を控えるため、イニシャルをとり株式会社Rと記載します。)

つまり万が一出口(売却)ができなかったとしても、起案者に売却することで出資金の払い戻しを行う。

さすが不動産畑出身の鬼頭氏が作り出したスキームです。投資家の保全がかなり図られている。

最低投資金額が30万とやや高額ですが、このファンドは買いのスキームでしょう。

と通常は私は判断します。

コロナウイルスのためファンドの組成ができず!

3月21日の追記になります。

本ファンドについてなのですが、その後もキャンセルが続き、最低投資金額に届かなかったため、本ファンドの組成はキャンセル。

また他の民泊ファンドも今組成できなくなっています。

(また募集されていた福岡ファンドもコロナウイルスの影響で組成できないことになってしまいました。)

無論本件に関してはクラウドリアルティに一切の責任がなく、コロナウイルスの影響のためと言えます。

しばらくは厳しいかも知れませんが、コロナが収束次第また優秀なファンドを組成してくれることを期待したいと思います。(ファンドのスキーム自体はスゴク優秀でしたからね。さすがは鬼頭社長といったところです。)

クラウドリアルティの京都ファンドも出口変更を余儀なくされました。

京都壬生坊城町町家再生プロジェクトに関してもコロナウイルスの影響が出てきています。

1月2月の本ファンドの稼働率が想定の半分以下。仕方がないこととはいえやはり数字としてでてくると今現在の状況の厳しさを実感します。

海外訪日ビジネスは一端諦め、国内向けに販売の方針転換をするとのことです。

本件につきましてはまた動きがありしだい、追記をおこなっていきたいと思います。

クラウドリアルティはしばらく厳しいがそれでも口座開設をしておくべきだと思う理由

コロナウイルスの影響でしばらく民泊ビジネスが厳しいことが予想されますが、それでも私はクラウドリアルティの口座開設だけは済ませておくべきだと考えいます。

理由は上記ファンドのように出口戦略がすぐれているファンドを組成してくれるから。

VCから潤沢な資金を引っ張っているからこそ、これほど投資家に有利なファンドをクラウドリアルティは組成できます。

コロナウイルスさえ収束してしまえば、クラウドリアルティは再度ファンドを組成します。

その時、口座開設を行っていなかったから人気ファンドが売り切れてしまい投資ができない。

こういった事態が容易に想定できます。

だからこそ無料でできる口座開設だけははやめに済ましておく。というのが私としてはおすすめになります。

無論私自身も投資家であるためライバルが少ない方が有利ですが、一方私は投資ブロガーです。ですので投資家に有利な情報(例えクリック合戦になろうとも)は積極的に今後も発信していきたいと思います。

不動産賃貸系やリノベーション系は影響がほとんどない。

不動産系でも賃貸やリノベーション系は影響はほとんどありません。

というのも生きていれば人間住む場所が必要になります。ですので不動産賃貸系は大きな影響はない。

Rimpleの初回ファンドは東証一部上場企業が30%の劣後出資者で利回り10%の破格。詳しくはRimple(リンプル)の評判&年利10%の衝撃!口コミはどう?危険?おすすめできるか徹底調査!

上記記事をご参照ください。

またJointoα(ジョイントアルファ)も豊洲ファンドが一部上場企業の穴吹興産が30%の劣後出資者でファンドが組成されます。

世界的にコロナウィルスの影響がでているからこそ、一部上場企業が劣後出資者となるjointαとRimpleなど手堅い業者に投資をするのが正解。(Rimpleの初回ファンドの利回りはすごすぎますが笑)

どちらも公式サイトで無料で口座開設可能です。

太陽光発電ファンドはコロナウィルスは影響は全くありません。

一番影響がない分野は太陽光発電でしょうね。

クラウドバンクとSBIソーシャルレンディングのメガソーラーファンドに人気がより集まることになるでしょう。(中小企業支援ファンドや民泊ファンドへの投資をやめた投資家のお金がこちらにながれるためです。)

SBIソーシャルレンディングのメリット、他のソーシャルレンディング業者との比較

年利 6.5~9%(中~高利回り業者。)

投資難易度 高(クリック合戦。)

運営手数料 1%台(非常に安いため、投資家にとって有利。)

おすすめランク 5点(5点満点です。)

事業者リスクは最低クラス(非常に安全性が高い。)

出金手数料が月なんどでも無料。

超大企業のSBIグループのソーシャルレンディング部門SBIソーシャルレンディング

東証一部上場企業のSBIを親会社にもつ事業者として信頼できる会社です。

他のソーシャルレンディング業者と比較した際、一番信頼性が高いのがSBIソーシャルレンディングと言えます。

SBIソーシャルレンディングの評価ポイント

東証一部上場企業の親会社をもつ。

つまりコーポレートガバナンス体制やコンプライアンス体制が抜群。

金融庁の監査にもしっかり対応していますし、事業者リスクは現時点で1位(一番安全)といっても過言ではありません。

2019年にはついにSBIソーシャルレンディングが業界最大手になりました。(一月あたりの募集額において。)

要因としてはやはり

1 バックにSBIという超巨大グループがついているという信頼性。

2 今までの実績(延滞案件での債権回収という面も含む。)

3 TVなどでもCMをうつなどの積極性。

4 運用手数料が1%台と非情に良心的。

上記3点にまとめられます。今後もSBIソーシャルレンディングには業界最大手としてソーシャルレンディングを引っ張っていって欲しいですね。(また出金手数料が無料なのもお勧めの理由のひとつ。)

SBIソーシャルレンディングのお勧めの投資法!

不動産ディベロッバースファンドやメガソーラーシリーズ

しっかりとした償還実績もありますし、担保もしっかり取ってあります

問題は5億程度であれば10分程度で集めてしまう投資倍率の高さでしょうか?

私もサラリーマンなのでクリック合戦になってしまうと参加できなくて投資できないことが多々あります。

とはいえそのクリック合戦がSBIソーシャルレンディングへの信頼であるとも言い換えられます。

他の業者と比較してもSBIソーシャルレンディングの信頼性は段違いと言えます。

(また運営手数料も不動産ファンドでは年利1.5%と非常に良心的と言えます。)

またそれ以降も常に業界1位の月間募集額。

2019年も業界を引っ張ってくれる間違いなしの現状1位の業者と断言できます。

事業者リスクは相当低く、年利もそれなりに高い。そして運営手数料も低く、回収実績もある。

どれをとっても比の打ち所がない。それがSBIソーシャルレンディングと言えます。

SBIソーシャルレンディングのメリット、デメリット

デメリットとしては

その人気故のクリック合戦のはげしさ。

サイトが若干使いずらい

メリットとしては

業界最大手。

バックにSBIがついている。

債権の回収に成功したという実績有り。

結論としては業界最大手であり、安定性も非常に高い。

下記公式サイトより無料で口座開設可能です。(今月は特に人気が集まりそうですね。)

こういった不景気な話が聞こえてくると人間は保守的になるので、上場企業が共同出資する不動産クラウドファンディング事業とSBIソーシャルレンディングの太陽光発電ファンドに人気がより高まるだろうといえます。

クラウドバンクのメリット、他のソーシャルレンディング業者との比較

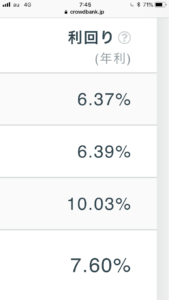

年利6~8%(中利回り業者。ただしファンド毎に追加配当あり。)

投資難易度 低(比較的余裕有り。)

おすすめランク 4点(5点満点です。)

クラウドバンクは証券会社が運営するソーシャルレンディングの会社です。

また出金手数料が無料というのも投資家にとってうれしいポイントです。

クラウドバンクの評価ポイント

上記画像にも書いてあるのですが、証券会社が行うソーシャルレンディングの会社

つまり第一種金融商品取扱業者を取得しています。

これは他の第二種金融商品取扱業者と異なり、より厳しい審査に合格しなければいけません。

コーポレートガバナンス体制やコンプライアンス体制が国から認められているということになります。

またクラウドバンクの情報開示性がすばらしいにも記載したのですが、顧客の疑問に対してすぐに調べて対応してくれます。

この誠実さはすばらしい

またクラウドバンクは2018年の決算報告によれば大幅な黒字化を達成しました。これでクラウドバンクへの信頼はより強固なものになったと言えるでしょう。

またついにソーシャルレンディングにおける匿名化が解除されることになりました。

クラウドバンクはそのことにいち早く反応しており、下記の通りクラウドバンクは情報開示を行うと明言しております。

会員限定の情報になるので、転用は許されませんが、さわりだけ説明すると

投資先の財務状況。担保物権情報。そして担保物権の客観的な評価額を記載してくれています。

私が特にすばらしいとおもったのが担保物権の評価額の記載。

これにより投資家はファンドが万が一うまくいかなかった場合のリスクの見える化が可能です。(担保物権の客観的な評価額ですからね。)

クラウドバンクの信頼性がOwnersBookに匹敵するクラスになったと言っても過言ではないでしょう。

クラウドバンクお勧めの投資法!

貸付総額が50億単位を突破する度に募集される特別ファンド

営業者利益を減らし、金利を上乗せする

いわば投資家にとって有利なファンドになっています。

またそれとは別にキャッシュバックキャンペーンを行ってくることも多々あります。

基本的にはそのタイミングで投資をするのがおすすめです。(一番利回りが良いですしね^^)

基本的には太陽光発電施設がお勧めのファンドになります。

というのも運用期間が短く、また国が一定期間買い取ることが決まっているわけです。

ファンドとしての蓋然性は高い。

(2018年は非常に好調で11月の利回りは10.96%という破格の利回りでした。)

また2019年の3月の分配金も

10.03%というすばらしい年利です。やはりこの安定感はソーシャルレンディング業界屈指でしょう。

年間を通しても2018年は利回り7.5%という上場のパフォーマンスであったと評価できます。

匿名化解除など多くのポジティブな要素をもつクラウドバンクですが、やはりお勧めは売電価格が高い太陽光発電ファンド1択!

クラウドバンクはまだまだ売電価格が高いファンドを組成してくれそうなため期待大と言えます。

ただ個人的には1点注意して欲しい点があります。(ポジティブなことだけでなく中立的な意見を書かせていただきます。)

それは2019年より太陽光発電ファンドの中で、九州地方のみ電力の出力制限がかかります。

ただ運用期間が短ければ特に問題がありません。(6~9ヶ月程度)

ですので長期&九州地方&売電価格が低いファンドはあまり推奨できません。

ただそれ以外のクラウドバンクの太陽光発電ファンドはこの安定性で非常に優秀です。

クラウドバンクでは目標利回り以上のリターンの場合投資家に還元してくれます。

(目標利回りが5.9%に対して、実現利回りが6.5%!)

詳しくはクラウドバンクから追加配当!実現利回りのが多かった!?

上記記事をご参照ください。

要点をまとめると、クラウドバンクのファンドの募集では目標利回りというのが提示されます。

ただその目標利回り以上の成果を達成した場合、その分をクラウドバンクの利益にするのではなく、投資家に還元してくれます。

定期的に出てくるお得なキャンペーンもクラウドバンクをおすすめする大きな理由であると言えます。

クラウドバンクがコロナウィルスの影響がほとんどないだろうといえる理由

クラウドバンクが民泊、ホテル、観光に特化しているファンドを組成していた場合、新型のコロナウィルスの影響があっただろうといえますが、クラウドバンクが特化しているのは太陽光発電ファンド。そしてそれはFIT権の価格がすでに決まっており、地方に太陽光発電パネルを設置することが主たる業務になります。(観光のようにコロナウィルスに影響されません。)

この点でクラウドバンクはコロナウィルスの影響はかなり小さいといえるでしょう。

他のソーシャルレンディング業者であれば影響をうける業者もでてくるでしょう。であれば今現在はクラウドバンクをメインの投資先にするのをおすすめします。(はやくコロナウィルスおさまってほしいですね。)

3月12日追記

他の株式投資では暴落の影響で多くの投資家が苦しんでいます。反対にクラウドバンクに投資している投資家は影響を受けていないため、相変わらずの黒字。

確かにソーシャルレンディングは株式投資ほどもうかる投資法ではないかもしれませんが、クラウドバンクの太陽光発電は安定して黒字。これを考えると激しい値動きを好まない投資家に最適な投資法のひとつといえるでしょう。(私もクラウドバンクで安定して収益を上げています。)

クラウドバンクのメリット、デメリット

クラウドバンクのデメリット

現状デメリットなし。

しいていうならFIT権(売電価格が高い太陽光発電ファンド)が高いファンドがいつまで組成できるのか?という不安。

クラウドバンクのメリット

証券会社が運営しているという信頼性。

売電価格が高い太陽光発電ファンドを多く取りそろえている。

超黒字経営。

追加配当ありという姿勢。

証券会社が経営しているため、ドルを預かって貰える。(外貨預かり口座あり)

スマートレンドの最終貸し付け先と提携したことで、今後中国市場にも投資が可能になった。

またクラウドバンクはサービス開始以来一度も元本棄損がないという事実も大きな評価ポイントと言えます。

クラウドバンクについて要点をまとめてしまうと

1 証券会社が運営している。

2 今まで元本割れなし。

3 太陽光発電ファンドの売電価格が優秀。

4 大幅な黒字を達成。

5 外貨建てファンドでも外貨預かりをしてもらえる。

おすすめランク 4点(投資難易度の敷居の低さ。実績面でもすぐれている業者といえます。)

下記公式サイトより無料口座開設できます。

クラウドバンクの太陽光発電ファンドは何故お宝なのか!<詳しい解説になります>

不景気になると人間は保守的になります。ですので今月は不動産クラウドファンディングでも一部上場企業が劣後出資者になっているファンドや太陽光発電ファンドに人気が集まると断言できます。

FUNDsからはコロナウイルスの影響ない!との報告がありました!

上場企業とそれに準ずる会社にのみ貸付を行うFundsです。

このようなケースの場合企業体力がある会社というのは心強いですね。以下がFundsからの報告になります。

新型コロナウィルスの影響について

いつもFundsをご利用いただきありがとうございます。

現在、新型コロナウィルスの世界的流行をうけて、

株価が大きく変動するなど金融市場へも影響が出ている状況です。 Fundsで募集しているファンドは、

利回り予定型の商品のため、 株価のように相場の変動がないという特徴がございます。 また、 もし仮に出資対象事業が外部環境の影響を受けた場合であっても、 Fundsでは上場企業グループ全体の与信に紐づくスキームを採 用しているため、 上場企業グループがデフォルトする事態にならない限り元本償還が 行われます。 そのほか、

組成企業を上場企業グループに限定していることに加えて、 従来より、 事業計画に対して突発的な景気変動を織り込んだ慎重なシナリオ分 析を実施し、その結果得られたキャッシュフロー予測をもとに、 募集の可否を決定しております。 今回のような情勢においても、

上場企業は各取引所のルールに基づき情報開示を行っており、 投資家の皆様もご自身で対象上場企業の財務状況を確認していただ くことが可能です。

※Fundsの仕組みや審査の詳細はこちらのページをご確認ください。 なお、

念のため3月18日時点で配当や償還に影響が出るような事象は発 生していないことを申し添えます。

運用中のファンドについて、配当又は償還の遅延という問題が生じる可能性を当社が感知した場 合には、速やかに投資家の皆様にご報告いたします。 今後もご提供できるファンド数を増やすべく、

鋭意準備を進めている状況ではございますが、 新型コロナウィルスによる影響も踏まえながら、 より慎重に審査を進めてまいります。 Funds公式サイトより

(太字は私がつけました。)

このように影響についてはっきり断言してくれる姿勢は非常に評価できます。

では次にFunds自身の信頼性についても再度復習したいと思います。

FUNDSのメリット、他のソーシャルレンディング業者との比較

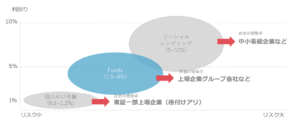

fundsは別格の信頼度を誇る超有力業者と断言しても問題ありません。

年利1.5~6%(低利回り~中利回り業者)

投資難易度 高(クリック合戦。超人気業者。)

運営手数料 1%台(非常に安いため、投資家にとって有利。)

おすすめランク 5点(5点満点です。)

出金手数料が無料。

まず社長の藤田氏ですが、早稲田大学を卒業後、サイバーエージェントに入社。

その後先ほど上述したクラウドバンクの取締役に就任し、ベンチャー企業ならではのスピード感を体感。また客観的な評価としては巨大な会社の基礎部分を作ったという実績がすばらしい。

また周囲の人物も東大卒、京大卒の方や、起業の経験を多く持つ人物など、怪しい要素が皆無の、信頼に足る人物で固められているという点もGOODです。

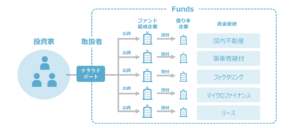

このように事業者としてのリスクは皆無と言えるFUNDSですがココの案件として信頼できます。理由としては

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

5 投資金額が1円から可能という圧倒的敷居の低さ!

6 運用手数料が1%台と非常に安い!(投資家にとって有利!)

はっきり言ってしまえばこのレベルの会社であれば数年後上場しててもおかしくない。

それくらい別格の信頼度を誇る会社と言えます。

また1円から投資できるというのは分配金で再投資可能で、複利で資産運用可能になります。

(クラウドバンクが1000円から再投資可能で最低金額が安かったのですが、fundsは1円から。この点でも投資家にとってありがたい企業と呼べます。)

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

またfundsへの出資者も日本を代表する企業であり、fundsも将来的に上場することが見込まれています。

管理人一押しのFUNDsが何故破産法と関係しているのか!?

それは運用のシステムの違いが関係しています。

つまりどういうこと?と聞かれるとFUNDsは運用中のファンドの資金はfundsに組み込まれず、貸し付け先が潰れなければ投資家にお金が返ってきます。(ディポジット分は某今大遅延を起こしているmaneoと同様に組み込まれます。ですので常に貸し付けている状態にしていれば問題ありませんし、まあ仮になにかあったとしてもすぐに出金すれば良い。一方maneoの場合は運用中でmaneoが倒産した場合返ってこないので、この点で大きく異なります。)

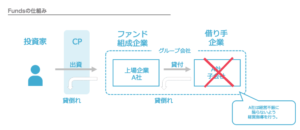

アイフルやデュアルタップのファンドの組成の仕方をみればfundsは安全性という面では間違いなく段違い。

この運用中に万が一があっても、投資家が安全という点で、私はfundsを別格の企業と申し上げているわけです。

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。ノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

例えばアイフルに出資した場合、当然の事ながらアイフルはそのお金を元にさらにお金を貸し付けます。

万が一その最終貸し付け先がお金を返せなかったとしても、その負債はアイフルが負い、我々投資家への返済義務を負います。

(このように上場企業の関連会社のため、万が一上場企業の借り手の企業が倒産したとしても、その上場企業が代わりに返済の義務を負います。この点で投資家の安全性が非常に高い。)

これがマネオのノンリコースローンとの異なる、最終貸し付け先のリスクを我々投資家が負わなくても良い点!

アイフルやデュアルタップの財務状況的に急に何かがおきるというのは一切考えられません。この点でFunds

は別格の業者のひとつであると言えます。

貸し付け先が上場企業またはそれに準ずる企業!

何故それが投資家にとって有理かと言えば上場企業はソーシャルレンディングの貸し付け先のように突然倒産する可能性はほぼ皆無。

このように貸し付け先の安全性という意味でもFUNDsは別格の企業といえ、間違いなく投資初心者におすすめできる業者の一つと断言できます。

またFUNDs自身はすでに投資先を明記しており、こちらも匿名化解除の影響は皆無であるといえるでしょう。

(2019年のファンドはほぼすべて数分以内に完売。投資家からの圧倒的な人気がうかがえます。)

上場企業への貸付、ノンリコースローンではないため、最終貸付先に影響されず、上場企業が返済の義務を負うなど投資家にとことん安全なファンドを組成している印象です。

率直に申し上げれば、fundsのファンドは上場企業の社債に近い性質をもち、上場企業の宣伝目的のファンドと言えます。(宣伝目的なので投資家に有利。)

またfunds自身も上場企業の支援を受けており、近いうちの上場が見込まれています。

FUNDSの株主構成はやはり群を抜いている

FUNDsの株主構成をみるとおのずとどのような立ち位置の会社なのかわかります。

- B DASH VENTURES株式会社

- 伊藤忠テクノロジーベンチャーズ株式会社

- グローバル・ブレイン株式会社

- 伊藤忠商事株式会社

- SV-FINTECH Fund

- みずほキャピタル株式会社

- AGキャピタル株式会社

- 三菱UFJキャピタル株式会社

FUNDs公式サイトより

どこもすさまじいVC(ベンチャーキャピタル)ですが、特に三菱UFJや伊藤忠テクノから出資されているのもすさまじい。

通常であればスタートアップ企業はこのような華々しいデビューも飾れなければ、多くの広告を打つのは不可能です。

ですがFUNDsに関しては、スタートアップ時に上記ベンチャー企業からすでに7億もの出資を受けているため、このような宣伝をうつことが可能。

どのような会社から出資をうけているのか?というのがソーシャルレンディング業者の評価におけるリトマス試験紙の一つといっても問題ないでしょう。

1円から投資できるのもメリット

他のソーシャルレンディング業者の出資額の単位は1万円。(細かく投資ができると評判のクラウドバンクですら1000円単位です。)

しかしfundsは1円単位で再投資可能です。

これが一体どういったメリットがあるかといえば、1円単位で再投資ができるため複利のパワーをフルに使うことが可能。

fundsがauカブコム証券と提携を発表!これでファンドの幅が広がります。

これは投資家にとって朗報でしょう。これによりfundsのファンドの幅も広がる。auカブコム証券の関連企業が組成する新規ファンドの募集。funds投資家は利回りよりも安定性を求める傾向があります。証券会社の硬いファンドがでてくることになる。

投資の幅が広がるのはいいですね。^^

貸付投資の「Funds」を運営するファンズ株式会社(本社:東京都港区、代表取締役:藤田雄一郎)は、2019年12月にauカブコム証券株式会社(本社:東京都千代田区、代表取締役社長、齋藤正勝、以下auカブコム証券)より資金調達を行いました。また、auカブコム証券の顧客がファンズの募集する貸付ファンドに投資しやすくするための販売面でのサービス連携、および、auカブコム証券の関連企業を組成企業とするファンドの組成について検討すべく、合意書を締結いたしました。

本提携の背景・目的

Fundsはこの一年で多種多様な業種のファンドを提供してまいりました。今後、より規模の大きなファンドを組成するにあたり、auカブコム証券と協業し、「Funds for auカブコム」(以下、本サービス)の検討を進めてまいります。

「Funds for auカブコム」に関しては、下記二点を内容として協議を進行しております。

(1)本サービス及びFundsを通じたファンド持分の共同販売

(2)auカブコム証券の関連企業が組成する新規ファンドの募集

なお、実際の本サービスリリースは2020年中を予定しております。funds公式サイトより

また2020年4月にはフリークアウトホールディングズとも提携することが発表されました。これにより不動産以外のファンドへ投資することが可能になりました。

FUNDSはフリークアウトホールディングズとも提携しました。

fundsがメインに扱っていたのは不動産ファンド。しかし今回はネット広告配信サービスをメイン事業とするフリークアウトホールディングズです。

詳細はまだ発表されていませんが利回りFUNDSがメインとしている1~3%台ではなく、WEB広告ということを考えれば利回りが高いファンドが組成させるのでは?と個人的に期待しています。

(マザーズ上場しているため信頼性としてはそれなりに高いのも評価ポイントでしょう。)

貸付投資のFunds、フリークアウト・ホールディングスと新ファンド公開に向けて取り組みを開始

貸付投資の「Funds」を運営するファンズ株式会社(本社:東京都港区、代表取締役:藤田雄一郎)と、株式会社フリークアウト・ホールディングス(本社:東京都港区、代表取締役:本田謙、以下「フリークアウト・ホールディングス」。)は、フリークアウト・ホールディングスの100%子会社である合同会社FOCF(本社:東京都港区、代表社員 株式会社フリークアウト・ホールディングス、職務執行者 永井秀輔、以下FOCF)を通じた「Funds」上での初回ファンド提供に向け、準備を進めてまいります。

株️式会社フリークアウト・ホールディングスについて

フリークアウトグループは、持株会社の株式会社フリークアウト・ホールディングスと、国内外における広告事業(北米、アジアを中心に世界十数か国に進出しています)、DMP事業、Fintech等の新規事業を展開する子会社から成る企業グループです。

funds公式サイトより

FUNDsは不正リスクが皆無でコロナウイルスの影響が少ない別格の信頼性を誇るソーシャルレンディング業者といえる。

結論としては

1 利回りは低め。(ただしフリークアウトホールディングズのファンドは利回りが高い可能性あり。)

2 倒産時も貸付先が返済の義務を負う。

3 大阪王将など面白いファンドが多い。

4 VCから出資されているため不正は考えられない。

5 数年後の上場が期待できる。

6 貸付先も上場企業。またはそれに準ずる企業。そのため倒産リスクも極めて低い。(東証一部上場企業の倒産など数えるほどしかないですからね。)

7 1円単位で再投資可能。

エニートの結論としてはFundsはランクSSSでおすすめできるソーシャルレンディング業者といえます。

fundsのメリット、デメリット

fundsのデメリット

現状無し。

しいていうのであれば、利回りが若干低い。

fundsのメリット

上場企業または準ずる起業に貸し付けるという安心感。

匿名化解除に対応済み。

出資企業が大企業で信頼性が高い。

破産法上でも投資家が保護される仕組みになっている。

おすすめランク 5点満点(スキームの安全性は屈指。利回りは高くありませんが、初心者に一番おすすめなソーシャルレンディング業者といえます。)

下記公式サイトで無料で口座登録可能です。

オルタナバンク fundの日本保証の保証付きファンドもコロナの影響がないといえる。

コロナウイルスの影響下ですがオルタナバンク fundの日本保証の保証付きファンドも相当強い。

日本保証は銀行の保証すら行っており、その保証のもと年利5%あれば投資家の人気が集まるのも当然でしょう。

では日本保証の保証について解説する前にオルタナバンク fundの信頼性について解説したいと思います。

オルタナバンクのメリット、他のソーシャルレンディング業者との比較

年利 5%~12% (高利回り業者)

投資難易度 低(超人気ファンド以外比較的余裕有り。)

おすすめランク 4.5点(5点満点)

オルタナバンクは相当な信頼度をもった業者であり、投資を検討しても良い業者と言えます。

要点をまとめてしまうと下記の通り

1 証券会社が運営している。(金融第一種免許を持っている。)

2 親会社が上場企業(他のソーシャルレンディング業者で起こる不正は起きえない。)

3 分別管理が可能で、信託保全されている。(証券会社だから可能。倒産時でも分別管理されているため、お金が返ってくる!)

4 サービサーへ債権譲渡を行う際も、投資家の過半数の同意が必要。(みんなのクレジットやラッキーバンクでおきたようなサービサーへの無断売却有り得ません。)

5 和牛プレゼントキャンペーンなどのユニークなキャンペーンを行っている。

6 今まで一度も貸し倒れが起きていないという実績。

まあ5は半分冗談みたいなキャンペーンですが、1~4までの理由でオルタナバンクは十分投資を検討すべき業者と言えます。(無論和牛はうれしいキャンペーンです。笑)

またファンドとしても仮想通貨マイニングファンドからオーソドックスな不動産ファンドまでそろえているという品揃えが良い点も非常にgoodと言えます。

また超優良業者であるさくらソーシャルレンディングと提携することが正式に発表されました。2020年ソーシャルレンディング投資の中心となる1社は間違いなくオルタナバンク FUNDだといえます。

詳しくはオルタナバンクがリニューアル!さくらソーシャルレンディングとの協業も正式発表!2020年は注目!

上記記事をご参照ください。

お勧めのファンドは利回りは5%と低いものの、日本保証不動産ローンファンドがおすすめです。理由は明確で、日本保証の債務保証がついているからです。(日本保証は地方の銀行の保証すら行っています。)

日本保証がどうなる?ということは考えられませんし、上述の通りオルタナバンク自身の信頼度、また分別管理の徹底などを考えれば、投資初心者にも屈指のお勧めのファンドと言えます。(利回り5%も日本の銀行金利を考えれば十分高利回りですしね。)

日本保証の保証がなぜ安全か?ということが気になる方はオルタナバンクの日本保証の保証付きファンドは何故安全?徹底解説してみた!

こちらの記事をご参照ください。

おすすめランク 4.5点(今後も期待できる。安全性が高いファンドを組成している。)

また今現在口座開設キャンペーンが行われており、口座開設で500円、5万円以上の投資でさらに500円と合計1000円分のキャッシュバックキャンペーンになっています。

詳しくはオルタナバンク FUNDの公式サイトよりご確認ください。(無料で口座開設できます。)

ではオルタナバンク fundの安全性が分かったところで日本保証の保証付きのファンドがコロナウイルスの状況下でも満額成立した理由について解説したいと思います。

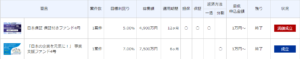

日本保証付きのファンドは即日完売!それ以外は苦戦!コロナウイルスの影響といえる!

上記画像のように日本保証の保証付きファンドは満額成立でそうではないファンドは満額に達していません。

下記のファンドは年利7%。日本保証の保証付きファンドは年利5%にもかかわらず、人気は日本保証のが上。

通常であればどちらのファンドも満額成立しています。

この差はいったい何なのか?と聞かれると今現在コロナウイルスの影響で投資家は保守的になっているからといえます。(そして後述しますが私も同意見。)

日本保証の手厚い保証付きファンドが人気になる。というのが昨今の情勢を考えると正しいながれでしょうね。

(日本保証の保証付きファンドでないファンドはわずか23%の投資家しか集まっていません。)

反対に言えばコロナウイルスの影響下でも日本保証の保証さえついていれば投資家は投資をしても問題ないと判断しているこれ以上はない証左となっています。

オルタナバンク FUNDから毎月分配型のファンドがでてきました。

毎月分配型も満期一括型もスキームとしては違いがありません。

どちらも日本保証が万が一の時保証してくれます。また日本保証の財務状況ですが健全そのもの。(地方の銀行の保証すらおこなっているので健全でなければ困りますが笑。)

そして本ファンドの年利は5%。(ソーシャルレンディングとしてはやや低めですが、日本保証の保証付きファンドということを考えれば、投資家にとって買いのファンドといえるでしょう。)

そして本ファンドは当然即完売しました。

毎月分配型のメリット、デメリット

今回はめずらしい毎月分配型のファンド。ですので一括返済型と比べた時のメリットデメリットを簡単に記載したいと思います。

毎月分配型のメリット

一番のメリットとしては毎月分配型は毎月利息をもらえるため、その分配金を再投資に回せば複利のパワーを実感できます。

特にオルタナバンクは最低投資金額が1万円と敷居がひくいため、ある程度の投資金額があれば毎月再投資可能。複利のパワーをフルで使いやすい環境といえます。

毎月分配型のデメリット

これはひとつ。分配金をもらうたびに税金がかかってしまう。(約20%)

満期一括型のが償還時に税金がかかるため、毎月税金がかかってしまう毎月分配型は不利といえます。

複利のパワーを感じるか。それとも最後に税金がかかる満期一括型を除くむか。それは投資家の考え方次第。ただ最低投資金額が1万円と敷居が低いため、私個人としては複利のパワーを用いて運用できる毎月分配型が好みであるといえます。

今現在口座開設のみで500円のキャッシュバックが受けられます。ですので口座開設のみは行っておき、日本保証の保証付きファンドが出てきたら投資を行う。というのが投資家として優れた戦略といえるでしょう。(私はリスクをあまり負いたくないので日本保証の保証付きファンドを中心に投資を行う予定です。)

(日本保証の5%のファンドに5万円投資を行えば、キャッシュバックを合わせると税引き前で年利7%に跳ね上がります。投資家として優秀な戦略といえるでしょう。)

オルタナバンク fundは下記公式サイトより無料で口座開設可能です。

Rimpleの劣後出資ファンドもコロナの影響がないといえます。

2020年3月18日衝撃のデビューを果たした(12時間で800%以上の募集を集める。)Rimpleもコロナウイルスの影響がほとんどないといえる業者の一社といえます。

東証一部上場企業で業績が好調なプロパティーエージェントが30%の劣後出資者となり、新宿の好立地条件であることを考えれば当たり前といえば当たり前ですが。笑

このように不動産賃貸という人間が生きている以上なくならないような条件のファンドに投資をするのが正解でしょうね。

ではなぜRimpleがここまで人気なのか簡単に解説したいと思います。

Rimpleは信頼できる不動産クラウドファンディング業者といえるのか?

詳しい内容はRimple(リンプル)の評判と口コミ!危険?おすすめできるか徹底調査!初回ファンドは投資家有利!

上記記事をご参照ください。

要点をまとめてしまうと

1 東証一部上場の大企業。

2 30%の劣後出資者として投資家と共同出資。

3 都内の好立地条件のファンドを年利5%で組成。(初回ファンドはなんと年利10%!)

申し訳ない。別に他の不動産クラウドファンディング業者が悪い。というわけでなく初回ファンドの条件がちょっと別格すぎる。(他の未上場企業が年利4%程度や上場企業で年利3%台と比較するとそのすごさがわかるかと思います。)

1,2に関しては今回あえて記載しません。

3のRimple初回ファンドについて調べましたの記事にしたいと思います。

都内の築浅物件に東証一部上場企業と共同出資できる点が優れている。

都内の不動産に利回り10%で東証一部上場企業が30%の劣後出資者でセイムボートとして出資する

この条件がいかに有利かご説明させていただきます。

あまり断定的なことを言うのは好きではないのですが、本ファンドについてははっきり言います。超お宝ファンドです。私は絶対投資をします。

(無論都内であればどこでもよいわけではありません。都心五区の好立地がおすすめですね。)

Rimpleの初回ファンドはすべて築浅の物件なのがGreat

古ければ古いほど物件としての価値は目張りし、その結果表面利回りが高くなるのが不動産です。

ですのでいくら都内で好立地であっても築50年の物件などであれば私は全くお勧めしません。しかしRimpleの初回ファンドを調べたのですが、すべて築5~6年程度の超築浅物件。(クレイシア秋葉原、クレイシア新宿、クレイシア新宿パークコンフォート、クレイシア祐天寺)

この築5~6年程度の物件を不動産のプロに査定してもらいました。

不動産のプロにRIMPLE初回ファンドの新宿について分析してもらいました。

一日の乗降者数日本1位を誇る新宿です。(東京以外のかたに伝えますが、朝の新宿駅の混雑はすさまじい。さすが日本のHUB駅といえます。)

都心五区の地価は外国人投資家(中国人やシンガポール人)が積極的に購入しており、高止まりしています。

少し話がずれますが、シンガポールや上海のマンションの表面利回りは1%。そして銀行の貸し出し金利は7%以上。つまり銀行からお金をかりて不動産投資をすると常に赤字になります。

じゃあなぜその環境で投資をしているのか?と聞かれると地価があがることが前提になっているため。(日本の不動産バブルと異なります。)

一方好立地の東京は日本という先進国の首都ながら利回り4~5%の物件が存在する。そして銀行の貸し出し金利が1%台。そのため外国人投資家にとって割安である東京都心の物件人気が集まり、その結果地価があがったという経緯もあります。

ですので新宿や港区の好立地の物件が地価がさがるというのはなかなか考えずらい。

ここからが本題なのですが、新宿ファンド。特にクレイシア新宿は新宿3丁目駅から徒歩3分という超好立地で築浅。

そしてクレイシア新宿の平均賃料と売り出し価格の相場を教えていただいたのですが、4%どころか3%台が相場でした。

表面利回りの求め方

ちなみに物件の表面利回りはざっくりいってしまえば賃料×12か月÷物件価格で求められます。

例えば賃料6万円の物件を1440万で購入した場合

6×12÷1440=0.05

つまり表面利回り5%の物件といえます。

物件を購入する際ご参考にしてください。おすすめは都内の中古物件。(理由は明確です。新築は広告宣伝費がのかっているため利回りは低くなる。地方は利回りがたかいですが、空室リスクが存在する。それを考えれば都内の中古物件で利回り5%台を狙うのが優秀な戦略でしょう。)

JPリターンズやcrealを運営しているブリッジシーキャピタルの関連会社であるブリッジ・シー・エステートが中古不動産で有名ですね。

特にcrealを運営しているブリッジシーキャピタルの関連会社であるブリッジ・シー・エステートは物件が豊富であり、金利も1%台でお金を借りられるため、非常におすすめです。

下記公式サイトで物件の相談ができますので、興味があれば面談してみるのがいいかと思われます。

また同じような不動産クラウドファンディング業者であればRenosyを運営するGA technologyも実物不動産を手掛けています。

メリットとしては資料請求から始められる点。いきなり面接やセミナーはハードルが高いな?と思われる方にとって資料請求を行い、その内容で興味があれば、面談やセミナーを受ける。という戦略がとれます。GA technologies

![]() は都内の優良中古物件をそろえているため、かなりおすすめの業者の一社といえます。

は都内の優良中古物件をそろえているため、かなりおすすめの業者の一社といえます。

さて表面利回りの話がおわったところで再度不動産プロの見解について記載したいと思います。

新宿ファンドが利回り10%で東証一部上場企業が30%の劣後出資者で出資は超お宝ファンド

率直に申し上げて本ファンドはrimpleは採算度外視で行ってくる。劣後出資者で募集するのであれば適当な物件価格(maneoなどで行われた担保価値の水増しはありえない。)をつけるはずがない。

要はRIMPLE初回ファンドは宣伝用のファンドであり、破格の利回りといえる。この条件であれば投資家にデメリットは見つからないとのことです。

これがプロの見解です。(ただし告知されている通り5%台なら。とはいえ3%台でも買いのファンドであることは間違いないとのことです。Rimpleは期待大といえますね。)

Rimple初回ファンドの利回りは驚異の10%!抽選制!

クリック合戦になるかとおもいましたが、初回ファンドは年利10%の抽選制度。

はっきり言います。これは投資家に有利すぎる宣伝用のファンドです。

いつもRimpleをご利用いただきありがとうございます。

初回ファンドの概要をお知らせいたします。

ファンド名については、Rimpleにおいて厳選した物件で

ファンドを行うことへの思いを込めて、

Rimple’s Selectionシリーズと命名いたしました。ファンド名 :Rimple’s Selection #1

対象物件名 :クレイシア新宿 区分マンション1戸

最寄駅 :東京メトロ丸ノ内 線 「新宿三丁目駅」徒歩 3分

出資総額 :36,000,000円

出資構造 :優先出資70%、劣後出資30%

一口出資金額 :10,000円

運用期間 :6ヵ月間

予定利回り :10.0%

※累計登録ユーザ1万人突破記念及び初回ファンドを記念した分配率となります。

募集開始 :2020年3月18日(水)18:00予定

出資者当選方式 :抽選Rimpleメールマガジンより引用

下記が公式サイトとなり無料で口座開設可能です。

また初回ファンドは4本あるとのこと。これが1回目の募集になります。(計4回予定。)

このレベルのファンドが4回出てくるのであれば、Rimple(リンプル)が2020年3月の不動産クラウドファンディング業者の主役になることは間違いないでしょう。(さすがに東証一部上場企業が30%の劣後出資者であれば別格です。)

またRimpleにお話を伺ったところ初回ファンドは採算度外視で組成しているとのこと。

本ファンドは圧倒的です。

募集開始10分で約300%の応募!すでに1億の出資希望者!

募集開始わずか10分ですでに1億以上の応募がある。(300%の応募。)

ちょっとこの勢いは本物ですし、すごすぎますね。ただ当ブログで説明している通り本ファンドがこのような圧倒的人気になることは当然といえば当然といえます。(東証一部上場企業が運営して30%の劣後出資者。さらに利回り10%。人気が出るのが当たり前ですね。)

私も100万円募集にかけてみました。

わずか10分で300%。12時間で800%の応募がありました。ちょっとすさまじいレベルの人気といえそうです。(コロナウイルスの影響でどこも軒並み募集が集まらない中、Rimpleのこの数字は異常といえます。やはり上述の屈指の好条件が人気が集まる理由でしょう。)

第二回ファンドも楽しみにしたいと思います!^^

プロパティーエージェントの方をインタビュー!Rimpleの魅力を簡単に教えてもらいました。

まずなぜこれほどまで投資家に有利なファンドを組成してくれたのか?ということをRimpleの方にインタビューを行ったところ、回答としては以下の通り

1 区分所有で不動産を買うチャンスをもってもらいたい。

2 当初はやはり投資家に有利なファンドを組成し、リンプルの知名度を上げていきたい。

3 市況が悪くなった時、つまり具体的にいうと銀行が融資してもらえなくなった状況でも、クラウドファンディングをつかうのも考えている。(いわば新しい資金調達先です。)

こういった魅力があるのがRimple(リンプル)の特徴と言えます。

下記公式サイトより無料で口座開設できます。

fundinnoからはコロナウイルスが流行しているからこそ、明るくするためのキャンペーンが発表されました。

fundinnoからはベンチャー投資が日本をもっと明るくする 投資家登録でAmazonギフト券 1,000円分プレゼントキャンペーンが発表されました。

2020年4月1日~30日まで口座開設のみで1000円分のamazonギフト券プレゼントキャンペーンがfundinnoより開始されます。

下記が公式サイトからの発表になります。

■ キャンペーンタイトル:

ベンチャー投資が日本をもっと明るくする 投資家登録でAmazonギフト券 1,000円分プレゼントキャンペーン代表メッセージ:

なぜ今回このキャンペーンを実施するのか?このような時期であるからこそ、将来の日本を支える起業家様をサポートするためにも通常通り案件の開示を続けていきたいと考えています。その理由としては以下の通りです。・起業家様が資金調達の時期を遅らせることは、変革の未来がそれだけ停滞してしまうこと。

・エンジェル投資においては、長期的な視点に基づいた投資タイミングが重要であるため。FUNDINNOにおいては、審査を通過した起業家様のみが、開示される仕組みになっております。この厳しい市場環境ではありますが、あらゆる場面においても戦い続けることができる起業家の皆様と共に、JCCとして、これまでと同様に変わりないサポートをして参りたいと考えております。代表取締役CEO:柴原祐喜

代表取締役COO:大浦学■ 期間:

2020年4月1日(水)00:00 〜 2020年4月30日(木)23:59

※ アカウントのアクティベート期限は2020年5月31日(日) 23:59までとなります。■ 対象:

キャンペーン期間中にFUNDINNOで投資家登録を行い、アクティベートまで完了されたお客様fundinno公式サイトより

アクティベートという難しい単語が出てきていますが、要は口座開設を完了した方という意味です。

上述したとおり口座開設も簡略されているため、簡単にamazonギフト券1000円分が貰えるキャンペーンになっていますね。コロナで暗い時期だからこそ明るいキャンペーンを行いたい。というCEOの柴原さんの熱い思いが伝わってきます。

リスクなくFUNDINNO(ファンディーノ)からはamaozonギフト券1000円が貰えるのは大きいですね。

下記公式サイトで無料で口座開設&ギフト券1000円のプレゼントが受け取れます。

またFUNDINNO(ファンディーノ)は株式投資型クラウドファンディング業者。ハイリスクハイリターンの業者です。

登録するためには金融資産が300万以上必要。(300万投資をしろ。という話ではなく、金融資産がある程度ある方向けのサービスといえますね。)

ただ漢方薬ファンドではすでにイグジットに成功。

このときは利回りが50%というすさまじい数字をたたき出しました。(高利回りで有名なのはクラウドクレジットですが、その利回りをはるかに上回る数字です。)

詳しい内容が気になる方はfundinnoがついにexit成功!驚異の利回りとは!?

上記記事をご参照ください。

下記公式サイトより無料で口座開設&amazonギフト券が貰えます。(fundinnoは金融資産300万以上の方向けのサービスなのでやや敷居が高い。ただその分ハイリターンも期待できるので、サブの投資先としてはいいでしょう。)

当ブログは初心者向けに記事を書いているため、どのような業者が高利回りなのか?安全性が高いのか?ということについて下記にまとめました。

是非ご活用していただき、より良い投資生活を送れることを願ってやみません。

信頼できるおすすめのソーシャルレンディング&クラウドファンディング業者

こちらが当ブログ一番の人気記事のお勧めできるソーシャルレンディング業者の一覧です。

おすすめできるソーシャルレンディング業者のおすすめファンド一覧

ソーシャルレンディング業者別のおすすめファンドになります。どれも信頼できる優秀な業者の優れたファンドについての解説になります。

ソーシャルレンディング安全でリスクが低い低利回りおすすめ業者ランキング

ソーシャルレンディングファンド比較!業者別お勧め優良ファンドはこれだ!

不正を起こすソーシャルレンディング業者の特徴

みんなのクレジットやラッキーバンクのような業者に引っかからないために、気を付けなければならない点をまとめました。ご参考にしてください。

危険でリスクが高い不正を行うソーシャルレンディング業者の特徴!信頼できる業者の見極め方!

記事を参考にして頂ければ幸いです。

また3月に投資家有利なキャンペーンやファンドを組成する業者を下記にまとめました。(正直めちゃくちゃお得です。)

3月のお得なソーシャルレンディングファンドは?投資家に有利なファンドを組成するのはどこ?

投資の参考にしていただければ幸いです。

また下記が今回記事にした業者の公式サイトになります。

売電価格の高さがすばらしいですね。

業界NO.1のメガソーラーファンド。FIT権も高いためクラウドバンクと分散投資が正解でしょう。

Rimple公式サイト(初回ファンドは超お宝ファンドです。)

安全性でいえば圧倒的1位はFundsになります。(初心者に一番おすすめ。)

また今現在口座開設のみでギフト券1000円が貰えるのがfundinnoになります。

クラウドリアルティは今現在は厳しいですが、コロナの影響が治まり次第好条件のファンドを組成してくれるとのこと。今は投資できませんが、口座開設だけは済ましておくのがおすすめです。(管理人一押しの業者です。)