はいどうもソーシャルレンディングの通知簿の運営するエニートです。

今回は読者のかたよりマネオマーケットの全件期限の利益の喪失の喪失はあり得るのか?

というご質問をいただきました。

ですのでその簡単な回答を行っていきたいと思います。

結論から言えば、マネオで全件期限の利益の喪失が起こりうることはないが、今現在絶対に投資をしてはいけない危険な業者であることは間違いないというのが回答です。

<追記>

マネオの1100億遅延ファンドで元本の大幅毀損がありました。

LTV80%をうたっていたのに、元本が56%しか回収できないという事態はあり得ません。

その点も含めて解説していきたいと思います。

<追記>

さらに多くのファンドでも期限の利益の喪失が発表されました。そしてLCレンディングすら期限の利益の損失が濃厚。

マネオ本体ではおそらく3割、ファミリーでは全件期限の利益の喪失になりそうなファミリーもあります。(あわせて6割くらいの期限の利益の喪失になる。)

悲惨な状況といっても過言ではありません。

Contents

- 1 マネオ本体の問題点は非常に多すぎる!投資を全くおすすめできない!

- 2 FUNDsがマネオマーケットと異なり、不正を行う必要がない理由!

読者から全件期限の利益の喪失はあり得るのか?という疑問を頂きました。

マネオ本体はずっとメインで使用していて

11月以降は順次引き上げてるのですが、

今後どうなるかが非常に不安です。最近の期失はリファイナンスが厳しくなったため?とも思ってますが、

マネオ本体の今後の見通しご教示いただけないでしょうか?

全件期失もありえますよね? maneo遅延に関する情報提供より

ご質問ありがとうございます。

maneoリファイナンス基準が厳しくなった

この指摘はその通りです。

グリフラの一件以降金融庁に目をつけられたT社長は、これ以上の逆鱗に触れないために、リファイナンスの基準を厳格化しています。

ただその結果真面目にやってきた業者の足を引っ張る形となり、助けるべき業者&投資家が助からないという本末転倒な状況。

そしてそれをみてT氏は雲隠れをしており、全く投資家ファーストの姿勢は見えません。

この姿勢からもマネオは信用できない会社と言えるでしょう。

それでもマネオの全件期限の利益の喪失があり得ないわけ

この理由も簡単です。

T社長を含めて、マネオの事業運営は行いたいから。

つまりラッキーバンクやみんなのクレジットのように当初から詐欺目的であれば、会社の運営は目的としていないため、つぶしてしまってもかまわない。むしろサービサーに売却し、会社をつぶしたいというのが本音でしょう。

ですがマネオT社長の、たとえマネオファミリー&マネオファミリー投資家がどうなってもかまわないので、マネオをつぶしたくない!という思いは本物です。(これを本物と評価して良いのかはわかりませんが。)

ですので、マネオ本体がギブアップして全件期限の利益の喪失の喪失になることはありえません。

ではマネオに再度投資をするという選択はありなのでしょうか?

この回答は明らかにNOです。

マネオ本体の問題点は非常に多すぎる!投資を全くおすすめできない!

本件について簡単に箇条書きにしていきたいともいます。

マネオ川崎ファンドでは2億程度の土地を16億と評価

川崎の田舎の土地をなぜか16億と評価したマネオですがこの土地にはその価値はなく売れて2億。

上記記事をご参照ください。

本件では2億程度の土地をなぜ16億と査定したのが問題となっています。

また他のファンドでも担保査定の不正確さが目立ちますし、正直査定してなかったのでは?という疑惑すら浮かんできています。

マネオは太陽光発電ファンドをグリフラに飛ばしていた過去もあり!

なぜ同一ファンドかとわかったかといえばFIT権の名義人が同一だから。

詳しくはグリフラファンドをマネオで募集!マネオが債権飛ばしている!!

上記記事をご参照ください。

とくにさんざん募集をしないといっていたグリフラファンドをマネオ本体で募集を行おうとしていた姿勢は非常に疑問。

金融の世界は信頼がすべてです。

また今現在、グリフラに対する訴訟が進んでいます。

グリフラ自身が資金の目的外流用をし、ファンドの実態がなかった以上、原告の勝訴の可能性は非常に高い。

このような問題を抱えている以上、マネオに投資は一切おすすめできません。

<追記>マネオ1100億突破記念ファンドでも大幅な元本割れ発生!

2.回収までの経緯について

本件担保不動産につきましては、事業者C社主導のもと東日本レインズへの掲載及び複数の不動産業者への購入打診や媒介依頼を行い、2018年6月以降、継続して販売活動を行ってまいりました。

当初、同一融資案件の担保不動産で上記物件Aを含む収益アパート全20棟につき、一括での購入希望者に対する交渉に注力しておりましたが、メガバンク・地方銀行・信用組合・信用金庫にてアパートローンに対する融資基準の厳格化や新規融資の見合わせ等が相次いだため、収益アパートの販売市況の落ち込みによる購入断念との回答がございました。

また、20棟を一括で売却するには、購入希望者との間で不利な条件交渉をせざるを得ない環境となってまいりました。

上記不動産市況を踏まえ、一括売却方針は残しつつ、個別で引き合いのある物件については個別での売却を行うことが回収の早期化につながり、合理的であるとの判断に至りました。

本件対象となる物件Aにおいては、13件(法人7件、個人投資家6件)の購入意向がございました。

それぞれの検討者と交渉を進めてまいりましたが、特に個人投資家においては、上記のとおり銀行のアパートローンを利用し難くなったため検討者数が減少し、法人においても、資金余力のある検討者に絞られてまいりました。

また、2019年2月以降は賃貸アパートの施工不良問題に関する再度の報道の影響を受け、さらに厳しい状況で交渉を行うこととなりました。

上記状況下、東京都渋谷区の法人と売買契約を締結し、2019年3月28日に決済に至りましたが、結果としては、これ以上の高額購入者を探すべく販売活動を継続することが得策とは言えない中で、募集金額を大幅に下回る金額での売却とならざるを得なくなりました。3.回収金の分配について

本件担保不動産の売却による回収金額は、35,691,777円でございます。

回収金の分配の内訳につきましては、以下のURLをご参照くださいますようお願いいたします。

https://cdn.maneo.jp/material/fund/mail/20190418/20190418uchiwakea3294.pdf回収金の分配は、4月24日に実施する予定です。

該当投資家の皆様におかれましては、「my maneo」にて分配の詳細をご確認いただけます。本件融資後の収益アパートに対する金融機関の審査基準の厳格化に伴う不動産市況の落ち込みとアパートブランド会社の施工不良問題も影響し、売却金額が募集時点の評価額を大幅に割り込む結果となりました。

投資家の皆様におかれましては、元本全額の回収に至らず、誠に申し訳ございません。4.今後のご報告について

4月24日の分配までにご報告が必要な事象が発生しましたら、速やかにご報告いたします。

なお、本日時点では追加の回収について確定しているものはございません。

今後追加回収の見込みが立ちましたら、改めてご報告いたしますが、本メールをもちまして、

上記ファンドに関するご報告は一旦終了とさせていただきます。投資家の皆様には、ご心配とご迷惑をお掛けし、誠に申し訳ございません。

今後とも、ソーシャルレンディングサービス「maneo」を、何卒宜しくお願い申し上げます。2019年4月18日

匿名組合契約における営業者 maneo株式会社(営業者)

匿名組合出資の募集取り扱い maneoマーケット株式会社(第二種金融商品取引業者 関東財務局長(金商)第2011号)マネオマーケットメールより

まず本件は簡単に言えば2点にまとめられます。

まず1点目としてはマネオが主張していたLTV80%の安全性に配慮したファンドというのは全くの虚偽。

本件でも川崎ファンドと同様に担保価値の水増しを行いました。

当然ゆるされませんが、何故かマネオ本体ではこのような不正がまかり通っていました。

その結果元本の56.9%の回収という大幅毀損。

正直この会社は虚偽だらけというのが印象です。

2点目は追加回収の報告は絶対こない

今後追加回収の見込みが立ちましたら、改めてご報告いたしますが、本メールをもちまして、

上記ファンドに関するご報告は一旦終了とさせていただきます。

くさいものにはふたをするのがマネオのやり方です。

そして投資家のために動くどころか虚偽説明を繰り返すのがマネオの現状。

であれば間違いなく追加回収にうごかず、このまま黙りを決め込むでしょう。

再度になりますが、やはりマネオには絶対投資を行うべきではありません。

LCレンディングすら期限の利益の喪失の可能性が高い

LCレンディングの名誉のためにも断言しますが、LCレンディングに本件は罪がありません。

maneoマーケットが一方的にリファイナンスを打ち切った結果です。

このようにうまくいっているファミリーすら追い込んでしまうのがマネオマーケットの現状です。

マネオ本体、ファミリーもついに募集がとまりました。

これが結論になります。ファミリー投資家も守れず、担保査定もできず、売却できると約束したファンドすら売却に失敗する。

これが今のマネオの限界点です。

おそらく行政からの指導で募集が止まっているのでしょう。

ただ仮に募集が再開したとしても、マネオは絶対に投資をしてはいけません。

今現在非常に危険な投資先と言えます。

(不動産型CFなど信頼できる業者が今現在多く参入しているわけですから、投資先には困りません。)

またご質問していただいた方や投資されているかたにお伝えしたいのですが、投資は自分の未来を切り開こうとする正しい行為です!決して恥ずべき行為ではありません。なので胸を張って生きてください!

マネオ本体、ファミリー合わせれば50%以上の貸し倒れはあり得る

おそろしい数字ですが有り得ます。ガイアファンディングやクラウドリースが詐欺であることはほぼ確定的。他のファミリーでもまったくファンドが誠実に運営されていません。

そして本体でも本ファンドや川崎ファンドを見てわかるとおり、担保価値の査定は一切されていません。

ですのでこのような恐ろしい貸し倒れ率は有り得ます。

SBIソーシャルレンディングが問題発覚時、すぐに動きだし、多くの投資家が納得いく形で債権回収をおこなった実績が光ります。(このような危機にこそ、その業者の実際の能力がはかれるという証明になります。明確にmaneoマーケットと異なると言えます。)

SBIソーシャルレンディングのメリット、他のソーシャルレンディング業者との比較

超大企業のSBIグループのソーシャルレンディング部門SBIソーシャルレンディング

東証一部上場企業のSBIを親会社にもつ事業者として信頼できる会社です。

SBIソーシャルレンディングの評価ポイント

東証一部上場企業の親会社をもつ。

つまりコーポレートガバナンス体制やコンプライアンス体制が抜群。

みんクレ事件やラッキーバンク事件からの踏まえなければいけないことは事業者が親族に貸し付けるということが簡単にできてしまうこと。

逆に言えばこういったコーポレートガバナンスがしっかりしている会社は不正ができません。

金融庁の監査にもしっかり対応していますし、事業者リスクは現時点で1位(一番安全)といっても過言ではありません。

マネオの様な担保価値の水増しを起き得ません。

2019年にはついにSBIソーシャルレンディングが業界最大手になりました。(一月あたりの募集額において。)

要因としてはやはり

1 バックにSBIという超巨大グループがついているという信頼性。

2 今までの実績(延滞案件での債権回収という面も含む。)

3 TVなどでもCMをうつなどの積極性。

上記3点にまとめられます。今後もSBIソーシャルレンディングには業界最大手としてソーシャルレンディングを引っ張っていって欲しいですね。

SBIソーシャルレンディングのお勧めの投資法!

不動産ディベロッバースファンドやメガソーラーシリーズ

しっかりとした償還実績もありますし、担保もしっかり取ってあります

問題は5億程度であれば10分程度で集めてしまう投資倍率の高さでしょうか?

私もサラリーマンなのでクリック合戦になってしまうと参加できなくて投資できないことが多々あります。

とはいえそのクリック合戦がSBIソーシャルレンディングへの信頼であるとも言い換えられます。

そしてSBIソーシャルレンディングは2019年に一月あたりの募集金額1位を達成しました。他の業者と比較してもSBIソーシャルレンディングの信頼性は段違いと言えます。

2019年も業界を引っ張ってくれることを非常に期待しています。

マネオ本体のやらかしや、マネオファミリーの遅延から解るとおり、今現在のマネオのプラットフォーム貸し出しビジネスは破綻しています。(私が今現在太鼓判のもっておすすめと断言できるのはFUNDSと言えます。)

仮にプラットフォーム貸し出しビジネスを行うのであれば、身内に貸しつけず、最終貸し付け先の状況に影響されない業者にのみ投資。

言い換えればFundsに投資するのがマネオやマネオマーケットに投資をするよりも遙かにすぐれた投資家の戦略になります。

FUNDsがマネオマーケットと異なり、不正を行う必要がない理由!

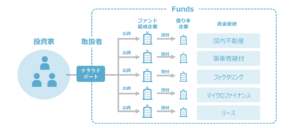

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

また株主からお金を引っ張っている状況から考えてもFUNDの数年以内の上場は固い。

それくらい別格の信頼度を誇る会社と言えます。

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

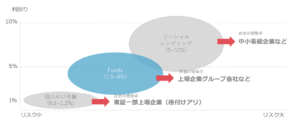

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあるため、私は積極的に投資をしています。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。マネオ本体やマネオファミリーの行うノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

つまりFUNDSの間に大企業がはいり、そこが最終貸し付け先に貸し付けます。

その最終貸し付け先が万一返済できなかった場合、貸し付けをおこなった大企業が返済の義務を負う。

(正直デュアルタップや、アイフルで何かおきてしまうということは考えられません。)

このような場合当然デュアルタップ社はアイフル社はその貸し付け先に対して徹底調査をおこないます。

だからこそグリーンインフラレンディングのような不正問題は起き得ません。

(何か問題があったため、間の大企業が責任をとらないければならないため。)

正直言ってしまえば、Fundsがマネオマーケットからシェアを奪うのは時間の問題でしょう。

下記公式サイトで無料で口座登録可能です。(私も登録したのですが、数分程度で登録できました。)

また信頼できるソーシャルレンディング業者はどこか?という問い合わせが多かったため、信頼できる優秀な業者の一覧にまとめました。

参考にしてください。

ソーシャルレンディング事業者比較!おすすめできる安全な業者はどこ?!