Tokuga

はいどうもソーシャルレンディングの通知簿の運営するエニートです。

今回はトラストレンディング詐欺事件についておさらい&新情報について記載していきたいと思います。

(トラストレンディングがこの不祥事を起こしても信頼できるといっていた方がいましたが、どういったことなのでしょうか?続報が気になりますが、15億以上私的流用をされた会社を信頼できる要素は皆無だと考えるのは私だけでしょうか?)

当ブログでは何度も指摘しているように、刑事事件化するように動かない限り、Y取締役とトラストレンディングがぐるだということを疑ったほうがいいですし、そもそも信頼するしないという次元にすでにトラストレンディングがたっていない。というのは多くの投資家の方は考えているでしょう。

Contents

- 1 トラストレンディングが行政処分理由は以下の4点にまとめられます!

- 2 トラストレンディング自身にお金が全くないのが集団訴訟でも大問題

- 3 15.5億を私的流用した会社は信じる信じないという次元にはいない

- 4 最後に再度不正をおこす業者の特徴を確認してください!信頼できる業者にのみ投資をしてください!

- 5 高利回りとして唯一あり得るのはクラウドクレジットのみ

- 6 信頼度という点ではFUNDsは別格の企業!

トラストレンディングの役員名簿から元官僚の名前が消えました!

さすがの逃げ足の速さと評価してもいいでしょう。

投資家がトラストレンディングを信頼する要素であった、国交省OBを多く抱えているというのは砂上の楼閣でした。

今現在は役員名簿にはM社長の名前がぽつんと記載されているのみ。

この状況下でトラストレンディングが逃げ切りをはかろうとしていない!と考える方は皆無でしょう。(無論法的には逃げた役員も損害賠償の対象になり得ます。実際損害賠償ができるかどうかはまた別問題ですが。)

60万以下なら少額訴訟もありでしょう。

一番駄目なことは泣き寝入りをすること。(10万程度なら勉強代と割り切るのはありかもしれませんが。ただ私は本当に本件は許せません!)

むしろ私は60~120万程度の被害者の方が一番訴訟が難しい立場にいるなと考えています。

というのも弁護士への着手金などを考えれば、120万程度で訴訟を起こした場合、さらに収益がマイナスになってしまう恐れがある。

問題点としてはトラストレンディング自身にどこまでお金があるのかわからない。(資金も隠しているでしょうし。)

ですが少額訴訟であれば1万程度から訴訟の提起ができるわけですからね。60万以下の場合は訴訟を起こしやすいという状況が生まれています。

また再度になりますが、悪いのは被害者の方ではなく、詐欺行為を行ったトラストレンディングであると断言します!

流れのおさらいになりますが、トラストレンディングの不正行為と、免許取消について解説したいと思います。

トラストレンディングが行政処分理由は以下の4点にまとめられます!

まずは発表された行政処分の内容を確認しますが、読み飛ばして頂いても構いません。

下で解説します。

2.事実関係エーアイトラスト株式会社(以下「当社」という。)は、当社ウェブサイトにおいて、自らを営業者とする匿名組合の出資持分(以下「ファンド」という。)の自己募集を行い、その出資金を法人に対する貸付けによって運用している。

今回検査において、当社の業務運営の状況を検証したところ、平成30年12月7日付で行政処分勧告を行った問題点に加え、以下の問題が認められた。

(1)ファンドの取得勧誘に関し、虚偽の表示をする行為○ 高速道路事業を貸付対象事業とするファンドについて当社は、平成30年2月から5月にかけて、「債権担保付ローンファンド」及び「Trust Lendingセレクトファンド」(105号~111号、113号~138号)(以下「本ファンドA」という。)の募集を行い、投資家から総額約15億7千万円の出資を受けている。

当社は、本ファンドAの取得勧誘に際し、当社ウェブサイト上の募集ページにおいて、当該出資金の貸付先(以下「本借入人A」という。)が関与する事業、資金使途及び返済原資等に関し、・ 本借入人Aは元請負会社を経由して、国土交通省等を発注者とする高速道路関係の工事を受注している・ 本借入人Aが受注した工事は、「新東名高速道路高取山トンネル西工事」(105号~109号)、「新東名高速道路川西工事」(105~109号、120号、121号、125号、126号、129号~138号)、「新東名高速道路高松工事」(110号、111号、113号~116号)、「東京外かく環状道路本線トンネル大泉南工事」(117号~119号、122号~124号、127号、128号)である・ 資金使途は、本借入人Aの材料費・労務費・外注費等、協力企業へ支払う材料費・労務費・外注費等、当該ファンドからの借入金にかかる経過利息、上記に付随する費用である・ 返済原資は、元請負会社からの支払いが予定されている工事請負代金である旨等を記載するとともに、スキーム図において、大手ゼネコンJVの名称を用いるなどして、あたかも国土交通省等から発注を受けた各JVが元請負会社に発注し、本借入人Aは当該元請負会社から「新東名高速道路高取山トンネル西工事」、「新東名高速道路川西工事」、「新東名高速道路高松工事」、「東京外かく環状道路本線トンネル大泉南工事」の発注を受けているかのような表示をしている。

しかしながら、上記の各工事について、各JVから元請負会社を経由して本借入人Aが発注を受けた事実はなく、このため、本借入人Aに対しては、上記の取得勧誘時の表示のような、高速道路関係の工事受注を前提とした資金使途のための貸付けは当初から行われていない。

○ 公共事業に係るコンサルティング業務を貸付対象事業とするファンドについて当社は、平成30年5月から6月にかけて、「Trust Lendingセレクトファンド(147号~154号)」(以下「本ファンドB」という。)の募集を行い、投資家から総額約2億4千万円の出資を受けている。

当社は、本ファンドBの取得勧誘に際し、当社ウェブサイト上の募集ページにおいて、当該出資金の貸付先(以下「本借入人B」という。)が関与する事業、資金使途及び返済原資等に関し、・ 本借入人Bは、依頼元事業者が進める複数の公共事業プロジェクトを対象として、リソースやスケジュール面での課題を解決すること等により事業全体の最適化を支援する・ 対象となる公共事業プロジェクトには、土木建築事業や環境の再生・保全といった大規模な案件も含まれる・ 返済原資は、依頼元事業者から支払われるコンサルティングサービスの業務委託料である旨等を記載するとともに、スキーム図において、各府省や地方自治体の名称を用いて、「様々な分野の公共事業をコンサルティング」等と記載するなどして、あたかも本借入人Bにおいて公共事業プロジェクトに対するコンサルティング業務が行われるかのような表示をしている。

今回検査において、募集ページに記載された「対象とする公共事業プロジェクト」の具体的内容を当社に確認したところ、「土木建築事業」案件は高速道路事業(上記記載の「本ファンドA」の貸付対象事業)、「環境の再生・保全」案件は除染事業(平成30年12月7日付行政処分勧告記載の「本債権ファンド」の貸付対象事業)であり、その他に具体的に予定されている公共事業プロジェクトはないとの回答であった。また、上記「依頼元事業者」は本借入人Aであり、除染事業における事業統括会社と同一事業者である。

しかしながら、高速道路事業については本借入人Aにおいて工事受注がされていないこと、除染事業については事業自体が存在しないことが検査において認められている。

このため、本借入人Bに対しては、上記の取得勧誘時の表示のような、公共事業プロジェクトに対するコンサルティング業務等の実施を前提とした資金使途のための貸付けは当初から行われていない。

このように、当社は、本ファンドA及びBの取得勧誘に関して、虚偽の表示を行っていたものと認められる。

(2)ファンドの取得勧誘に関し、重要な事項につき誤解を生ぜしめるべき表示をする行為当社は、平成30年9月から11月にかけて、「燃料卸売事業者ローンファンド(193号~200号、203号、207号~210号)」(以下「本ファンドC」という。)の募集を行い、投資家から総額約6億2千万円の出資を受けている。

当社は、本ファンドCの取得勧誘に際し、当社ウェブサイト上の募集ページにおいて、当該出資金の貸付先(以下「本借入人C」という。)が関与する事業、資金使途及び返済原資等に関し、・ 公共事業における重機や資材運搬等で必要となる燃料について、本借入人Cにおいて調達と配給の集約を行うものである・ 初年度売上30億円をボトムラインとして継続成長が計画されている売上規模となる・ 返済原資は、本燃料卸売事業による収益である旨等を記載している。

しかしながら、本事業に係る初年度売上について、上記のとおり「30億円をボトムラインとして」と記載しているところ、これについては何ら根拠の無いものであり、工事の実施状況等にかかわらず、最低でも30億円の売上が予定されているかのような誤解を生ぜしめるべき表示となっている。

このように、当社は、本件ファンドCの取得勧誘に関して、「ファンドの返済原資の調達源となる燃料卸売事業の売上高」という重要な事項について、誤解を生ぜしめるべき表示を行っていたものと認められる。

(3)当社の管理上の問題点及びファンド資金が流出している状況当社は、ファンド資金の資金使途とされる事業の実態を十分確認することなく、ウェブサイト上に資金使途や返済原資等を具体的に表示し、取得勧誘を行っていた。

また、当社は、各ファンドについて貸付実行後のモニタリング等を行っておらず、貸付金がウェブサイトに表示した資金使途どおりに使用されているかについて十分な確認を行っていなかった。その結果、平成29年2月から同30年11月までの募集総額約52億円(既に運用が終了しているものを除く。)のうち、少なくとも約15億8千万円が、各ファンドの案件紹介等に中心的な役割を果たしていた山本幸雄取締役(平成30年10月当社取締役就任)が実質的に支配する法人に流出していた。

上記の状況が看過されてきた原因は、当社においては、法令上、虚偽表示等の禁止行為が規定されているにもかかわらず、事業実態や貸付先におけるファンド資金の使途等を把握するための管理態勢を構築していないことによるものと認められる。

当社の上記(1)の行為は、金融商品取引法第38条第9号(平成29年法律第37号による改正前は同条第8号)に基づく金融商品取引業等に関する内閣府令第117条第1項第2号に掲げる「金融商品取引契約の締結の勧誘に関して、虚偽の表示をする行為」に該当するものと認められる。

また、当社の上記(2)の行為は、金融商品取引法第38条第9号に基づく金融商品取引業等に関する内閣府令第117条第1項第2号に掲げる「金融商品取引契約の締結の勧誘に関して、重要な事項につき誤解を生ぜしめるべき表示をする行為」に該当するものと認められる。

さらに、当社の上記(3)の状況は、金融商品取引法第51条に規定する「業務の運営に関し、公益又は投資者保護のため必要かつ適当であると認めるとき」に該当するものと認められる。(参考)エーアイトラスト株式会社に対する検査結果に基づく勧告について(平成30年12月7日)

高速道路工事請負代金債権担保ローンファンドでは工事自体を請け負ってない。

これは正直衝撃的でした。

借入人が工事事態を請け負っていない。一応この図ではトラストレンディングがだまされている側ですが、本当にだまされているのか?という疑問が多いにあります。

このような場合工事を請け負っている証左を見せると思うのですが。

事実としては実際この工事が存在しない。というのが1点目の理由です。

公共事業に係るコンサルティング業務を貸付対象事業とするファンドも存在しない。

除染作業業務についても存在しない。

これは上記ファンドと同一ですね。虚偽の表示を行ったという点で同様の事件と断言してしまって問題ないでしょう。

燃料売掛債権担保ローンファンドは30億という根拠がない。

本件は上記2件と比較し、ファンド自体の存在は認められます。

だからといって良かった安心とはならず、前の二つが酷すぎただけでこれも十分問題でしょう。

30億という根拠がなければ、返済計画自体も相当杜撰であったと言えます。

ファンド資金がY取締役(平成30年10月当社取締役就任)が実質的に支配する法人に流出

もうこれはみんなのクレジットと変わりません。

約15億8千万円という途方もない金額を資金を流出させてしまった。間違いなくどこにいったか解らないようにしているでしょう。

正直分別管理ができなかったお金を取り返すのはほぼ不可能といっても過言ではありません。

トラストレンディングの貸し付け額からみても15億8千万という金額はすさまじい。

Y取締役の過去は真っ黒!

よくこのような人物を役員に入れましたね。

後ほど指摘しますが、最悪のケースであればこの人事は納得できます。

詐欺事件で民事訴訟を起こされたうえ行方をくらませていたY取締役を何故役員にいれたのか?

過去なんども違法ぎりぎりの行為を繰り返している人物であり、私がトラストレンディングであれば、間違いなく役員にいれません。

トラストレンディングとY取締役がグルだった場合が最悪のケース

この図式はみんなのクレジットのS氏とみんなのクレジットが訴訟合戦を繰り返していた図と同じです。

裏では繋がっていますが、表ではトラストレンディングがY氏を訴える。

これはあくまで最悪の可能性です。

実際に持ち逃げされた可能性もありえます。(このケースすらほぼ最悪のケースと言っても過言ではないでしょう。)

トラストレンディングの金融免許が取消になりました。

これは当然です。トラストレンディングがどう取り繕ろうが、外観上は完全に詐欺。

ファンドの実態が存在しなかった以上、トラストレンディングの免許取消は当然でしょう。

平成31年3月8日

関東財務局

エーアイトラスト株式会社に対する行政処分について

(1)ファンドの取得勧誘に関し、虚偽の表示をする行為

○ 高速道路事業を貸付対象事業とするファンドについて

当社は、平成30年2月から5月にかけて、「債権担保付ローンファンド」及び「Trust Lendingセレクトファンド」(105号~111号、113 号~138号)(以下「本ファンドA」という。)の募集を行い、 投資家から総額約15億7千万円の出資を受けている。

当社は、本ファンドAの取得勧誘に際し、当社ウェブサイト上の募集ページにおいて、当該出資金の貸付先( 以下「本借入人A」という。)が関与する事業、 資金使途及び返済原資等に関し、

・本借入人Aは元請負会社を経由して、国土交通省等を発注者とする高速道路関係の工事を受注している

・本借入人Aが受注した工事は、「新東名高速道路高取山トンネル西工事」(105号~109号)、 「新東名高速道路川西工事」(105~109号、120号、12 1号、125号、126号、129号~138号)、「 新東名高速道路高松工事」(110号、111号、113号~11 6号)、「東京外かく環状道路本線トンネル大泉南工事」(117 号~119号、122号~124号、127号、128号)である

・資金使途は、本借入人Aの材料費・労務費・外注費等、協力企業へ支払う材料費・労務費・外注費等、 当該ファンドからの借入金にかかる経過利息、 上記に付随する費用である

・返済原資は、元請負会社からの支払いが予定されている工事請負代金である

旨等を記載するとともに、スキーム図において、大手ゼネコンJVの名称を用いるなどして、 あたかも国土交通省等から発注を受けた各JVが元請負会社に発注 し、本借入人Aは当該元請負会社から「 新東名高速道路高取山トンネル西工事」、「 新東名高速道路川西工事」、「新東名高速道路高松工事」、「 東京外かく環状道路本線トンネル大泉南工事」 の発注を受けているかのような表示をしている。

しかしながら、上記の各工事について、各JVから元請負会社を経由して本借入人Aが発注を受けた事実はなく、このため、 本借入人Aに対しては、上記の取得勧誘時の表示のような、 高速道路関係の工事受注を前提とした資金使途のための貸付けは当 初から行われていない。 ○ 公共事業に係るコンサルティング業務を貸付対象事業とするファン

ドについて

当社は、平成30年5月から6月にかけて、「Trust Lendingセレクトファンド(147号~154号)」(以下「本ファンドB」という。)の募集を行い、 投資家から総額約2億4千万円の出資を受けている。

当社は、本ファンドBの取得勧誘に際し、当社ウェブサイト上の募集ページにおいて、当該出資金の貸付先( 以下「本借入人B」という。)が関与する事業、 資金使途及び返済原資等に関し、

・本借入人Bは、依頼元事業者が進める複数の公共事業プロジェクトを対象として、 リソースやスケジュール面での課題を解決すること等により事業全 体の最適化を支援する

・対象となる公共事業プロジェクトには、土木建築事業や環境の再生・保全といった大規模な案件も含まれる

・返済原資は、依頼元事業者から支払われるコンサルティングサービスの業務委託 料である

旨等を記載するとともに、スキーム図において、各府省や地方自治体の名称を用いて、「 様々な分野の公共事業をコンサルティング」 等と記載するなどして、 あたかも本借入人Bにおいて公共事業プロジェクトに対するコンサ ルティング業務が行われるかのような表示をしている。

今回検査において、募集ページに記載された「対象とする公共事業プロジェクト」 の具体的内容を当社に確認したところ、「土木建築事業」 案件は高速道路事業(上記記載の「本ファンドA」 の貸付対象事業)、「環境の再生・保全」案件は除染事業(平成3 0年12月7日付行政処分勧告記載の「本債権ファンド」 の貸付対象事業)であり、 その他に具体的に予定されている公共事業プロジェクトはないとの 回答であった。また、上記「依頼元事業者」は本借入人Aであり、 除染事業における事業統括会社と同一事業者である。

しかしながら、高速道路事業については本借入人Aにおいて工事受注がされていな いこと、 除染事業については事業自体が存在しないことが検査において認め られている。

このため、本借入人Bに対しては、上記の取得勧誘時の表示のような、 公共事業プロジェクトに対するコンサルティング業務等の実施を前 提とした資金使途のための貸付けは当初から行われていない。 このように、当社は、本ファンドA及びBの取得勧誘に関して、

虚偽の表示を行っていたものと認められる。 (2)ファンドの取得勧誘に関し、

重要な事項につき誤解を生ぜしめるべき表示をする行為

当社は、平成30年9月から11月にかけて、「燃料卸売事業者ローンファンド(193号~200号、203号、 207号~210号)」(以下「本ファンドC」という。) の募集を行い、 投資家から総額約6億2千万円の出資を受けている。

当社は、本ファンドCの取得勧誘に際し、当社ウェブサイト上の募集ページにおいて、当該出資金の貸付先( 以下「本借入人C」という。)が関与する事業、 資金使途及び返済原資等に関し、

・公共事業における重機や資材運搬等で必要となる燃料について、本借入人Cにおいて調達と配給の集約を行うものである

・初年度売上30億円をボトムラインとして継続成長が計画されている売上規模となる

・返済原資は、本燃料卸売事業による収益である

旨等を記載している。

しかしながら、本事業に係る初年度売上について、上記のとおり「30億円をボトムラインとして」と記載しているところ、 これについては何ら根拠の無いものであり、 工事の実施状況等にかかわらず、最低でも30億円の売上が予定さ れているかのような誤解を生ぜしめるべき表示となっている。 このように、当社は、本件ファンドCの取得勧誘に関して、「

ファンドの返済原資の調達源となる燃料卸売事業の売上高」 という重要な事項について、 誤解を生ぜしめるべき表示を行っていたものと認められる。 (3)当社の管理上の問題点及びファンド資金が流出している状況

当社は、ファンド資金の資金使途とされる事業の実態を十分確認することな く、ウェブサイト上に資金使途や返済原資等を具体的に表示し、 取得勧誘を行っていた。

また、当社は、各ファンドについて貸付実行後のモニタリング等を行っておらず、 貸付金がウェブサイトに表示した資金使途どおりに使用されている かについて十分な確認を行っていなかった。その結果、平成29年 2月から同30年11月までの募集総額約52億円( 既に運用が終了しているものを除く。)のうち、少なくとも約15 億8千万円が、 各ファンドの案件紹介等に中心的な役割を果たしていた山本幸雄取 締役(平成30年10月当社取締役就任) が実質的に支配する法人に流出していた。

上記の状況が看過されてきた原因は、当社においては、法令上、虚偽表示等の禁止行為が規定されているにもかかわらず、 事業実態や貸付先におけるファンド資金の使途等を把握するための 管理態勢を構築していないことによるものと認められる。 当社の上記(1)の行為は、金融商品取引法第38条第9号(平成

29年法律第37号による改正前は同条第8号) に基づく金融商品取引業等に関する内閣府令第117条第1項第2 号に掲げる「金融商品取引契約の締結の勧誘に関して、 虚偽の表示をする行為」に該当するものと認められる。

また、当社の上記(2)の行為は、金融商品取引法第38条第9号に基づく金融商品取引業等に関する内閣府令第117条第1項第2 号に掲げる「金融商品取引契約の締結の勧誘に関して、 重要な事項につき誤解を生ぜしめるべき表示をする行為」 に該当するものと認められる。

さらに、当社の上記(3)の状況は、金融商品取引法第51条に規定する「業務の運営に関し、 公益又は投資者保護のため必要かつ適当であると認めるとき」 に該当するものと認められる。 2.このため、本日、当社に対し、下記(1)

については金融商品取引法第52条第1項の規定に基づき、下記( 2)については同法第51条の規定に基づき、 以下の行政処分を行った。 (1)登録取消し

関東財務局長(金商)第2601号の登録を取り消す。

(2)業務改善命令

1)今回の行政処分の内容について、顧客に対し適切に説明を行うこと。

2)顧客が出資した財産の運用・管理の状況等(資金の使途を含む。)を早急に精査したうえで、顧客に対して、 顧客が出資した財産の運用・ 管理の状況その他必要な事項の説明を行うこと。

3)顧客が出資した財産の顧客への返還に関する方針を策定し、速やかに実施すること。

4)投資者間の公平に配慮しつつ、適切な対応を行うなど、投資者保護に万全の措置を講ずること。

5)上記の対応・実施状況について、完了までの間、書面で随時報告すること。 出典:関東財務局

https://kantou.mof.go.jp/kinyuu/pagekthp032000813.html

この結果を受け、トラストレンディングからは今後の対応について発表がありました。

上記を要約すると、免許は取消になりました。ですが資金回収の為には会社は存在します。

報告もします。心配かけて申し訳ない。

という処分を受けた業者としての当たり障りのない内容を発表してします。

違反事由は極めて重大で、全く当たり障りのない内容ではありませんでしたが。

このようなコメント通り、トラストレンディングが誠実に全力で回収にはかったとしても、お金の回収は非常に難しいでしょう。

理由は簡単です。

山本氏の法人口座に15億8千万ものお金が流れている。

当然山本氏はこのお金を返したくありません。もう様々な口座にお金は流れており、どこにいったのか調査するのは難しいでしょう。

そこから取り返すというのは至難の業。

ただこれはあくまでマシなシナリオであり、正直私はトラストレンディング側がだまされたというのはあり得ないシナリオだと感じています。

理由は明確で15億8千万という金額を勝手に法人口座に流されているというのを気がつかなかったというのは非常に考えずらいから。

トラストレンディングが詐欺に荷担していた場合は絶望的です。

可能性は十分考えられますが、絶望的でしょう。

山本氏の口座にお金を振り込むのが、トラストレンディングがぐるであれば、間違いなく回収しようとはしない。

あくまで投資家へのポーズでは、回収に走っているように見せますが、実態は動こうとはしない。

この場合投資した元本はほとんど返ってこない。と断言でいます。

トラストレンディングが詐欺かどうかの簡単な見分け方。

今現在はなぜか民事である損害賠償請求を求めているのみ。

本当にだまされていた場合は、必ず刑事事件として立件するように会社は動きます。

刑事事件化するのが何故有効なのか?と聞かれた場合、詐欺で立件された場合、少しでも刑期を短くするために、被害者にお金を返済します。

そしてそれは本当にトラストレンディングが被害者であれば、投資の為にも、必ず刑事事件化しようとするでしょう。

まずはここに注目すべきですが、トラストレンディングは刑事事件化するように動いているという報告は未だにありません。

トラストレンディング自身にお金が全くないのが集団訴訟でも大問題

今現在はenjinとあおい法律事務所で集団訴訟が募集されています。

私は参加するのは十分ありな判断だと思います。

ただグリーンインフラレンディングは一応15億程度のお金が法務局に供託されているのですが、トラストレンディングには今現在お金がほとんどありません。

(ですのでグリーンインフラレンディングの訴訟第一陣の方はお金を取り返せる可能性も高い。)

この点で集団訴訟に参加したところで、どれほどお金が取り返せるのか?というのが正直未知数です。

15.5億を私的流用した会社は信じる信じないという次元にはいない

何故か知りませんが、ネット上ではトラストレンディングに取材したなどで事実はどうだ!?と記載したがるかたがいらっしゃいますが、そもそも信じる信じないの次元にトラストレンディングはたっていません。

いいですか?数百万単位ではなく(それでも問題ですが)一五億という途方もない金額を、トラストレンディングが一切気がつかず、私的に流用されるというのは、詐欺の片棒を担いでいます。すごく優しい言い方をすれば超重過失の状態です。

その会社がどのようなことを説明しようが信じる信じないという次元の問題ではない!金融の世界にいれば当然の意見です。

刑事訴訟をすることのみが多少トラストレンディングを信じてもいい要素

はっきり言います。それ以外はプロレスであり、言い訳です。万が一重過失で騙されており、トラストレンディングも被害者であれば、間違いなく刑事訴訟を行います。

それをしないということはいったいどういった意味か。これは明確でしょう。

何にせよトラストレンディングにだまされた方に罪はない。

これが一番伝えたいことです。日本では詐欺の被害者が何故か非難されることがおおい。

これは日本特有の同調圧力と、自ら豊かになろうとする人間の足を引っ張る。またはネットで常に他者を叩くことで優越感にひたる。などなどくだらない理由です。

ですがどう考えても詐欺師が一番悪いし、被害者の方は悪くない!

お金はあくまで生きるための手段でしかありません。一番大切なのは貴方自身です。くれぐれもこれだけは忘れないようにしてください!

そしてやはりソーシャルレンディングは信頼できる業者にのみ投資をするべきでしょう。(上場企業のサービスor証券会社など)

トラストレンディング投資被害者はどうするべきか?

以下の3点に要約されます。

1 関東財務局に苦情を入れ、監視をしてもらうようにする。

2 投資家同士で上場交換をし、集団訴訟を視野に入れる。

3 高額投資家の場合は集団訴訟の第1回目に参加する。超高額であればすぐに弁護士に相談する。

Y取締役に対してはトラストレンディングは損害賠償請求!

トラストレンディング自身も一応(色をつけさせて貰います。)投資家の為に訴えをY取締役に対する訴えを提起しています。

ただトラストレンディング自身も

投資家に対して利益金の分配や元本償還が行えなくなる状況が予想される。

とはっきり断言しており、トラストレンディング自身も回収は厳しいというのは解っているようです。

(そもそも何故、Y氏の様な信頼できない人物を役員に入れたのか非常に気になります。)

最後に再度不正をおこす業者の特徴を確認してください!信頼できる業者にのみ投資をしてください!

当ブログでは以前より危険な業者は危険。信頼できる業者は信頼できる!と客観的な根拠を加えて、その情報について発信してきました。

1 社長のバックグラウンドが信頼できないor情報がない

2 ホームページで顔出しをしていない。

3 ファンドのスキームが使い回しで異様にシンプル。

4 異常に高利回り。

こういった特徴をもつ不正を起こす業者に投資をするのではなく(詳しくは不正を起こす危険なソーシャルレンディング業者の特徴!)をご参照ください。)信頼できるエビデンスをもつ業者

具体的に言うと

1 コーポレートガバナンスやコンプライアンスが守られているか?

2 情報開示はどうか?

3 外部のVCが機能しているか?

4 上場企業のサービスかどうか。

5 証券会社が運営しているかどうか?

上記のように信頼できる客観的な理由がある業者にのみ投資をするのが安全です。(詳しくはソーシャルレンディング事業者比較リスク信頼度ランキングをご参照ください)

ソーシャルレンディング自身は信頼できる業者にさえ投資をすれば安定した利回りが得られるすばらしい業界です。

だからこそ優良業者を見極め、投資を行っていくことが非常に大切になります。

最後に高利回り業者で唯一信頼できると判断するクラウドクレジット。業界最大手のマネオと同じスキームを使いながら別格の信頼度を誇る2社をご紹介させて頂きたいと思います。

高利回りとして唯一あり得るのはクラウドクレジットのみ

(私自身は年利7.5%程度で運用しています。)

詳しい内容は高利回り業者の中でクラウドクレジットが信頼できる理由

上記記事をご参照ください。

上記記事を要約すると

1 伊藤忠を筆頭に日本の大企業がこぞって出資しており、大企業の監視が機能している。(ガイアの夜明けに出れたのは電通のプッシュのおかげ)

2 大量の通帳をつくり、顧客毎のお金の分別管理を徹底している。

3 社長の杉山氏は、東大→ロイズ銀行とバックグラウンドが信用でき、人柄も誠実。

4 海外は年利15%という利息制限法の上限がなく(ここが重要です。)、海外に貸し付けるのであれば年利10%越えもあり得る。

5 投資をするのであれば償還実績もあり、また円、ユーロで投資ができる東欧金融事業者支援ファンドが優れている。

特に理由の1,3,4が重要です。

怪しい会社は社長のバックグラウンドが信頼できない。

ですが杉山社長がロイズ銀行で一流の銀行員だったのは事実ですし、現在のクラウドクレジットもその時の経験を生かしている。

まったく違和感がない経歴です。

伊藤忠や日本の大企業が支援している。これは大企業が徹底して調査をした上で出資をすることについて何の問題がなかったことの証明。

高利回り業者に分類されますが、日本と異なり、利息制限法に引っかからず、また海外であれば経済の成長性から考えても高利回りというのは十分ありえる。

(また年利7.5%ですが、私は社会貢献性が高いファンドも購入したため、この程度の年利ですが、東欧金融事業者支援ファンドであれば年利9~10%が問題なく狙えます。)

上記理由からクラウドクレジット![]() は間違いなく信頼できる業者と判断できます。

は間違いなく信頼できる業者と判断できます。

また現在grow togetherキャンペーンでマイクロローンファイナンスの年利が12%と非常に破格のため、今現在一番おすすめのソーシャルレンディング業者と断言できます。

資産運用は信頼できる業者にのみ投資を行う。私はこの方針で来年も投資を続けようと思うので、高利回り業者で投資をするのはクラウドクレジット![]() のみにする予定です。(案件も豊富なのも魅力的ですね。)

のみにする予定です。(案件も豊富なのも魅力的ですね。)

下記リンクより無料で口座開設可能です。

信頼度という点ではFUNDsは別格の企業!

2019年の1月23日より運用を開始したFUNDS。

正直に申し上げてこの業者は別格の信頼度を誇る超有力業者と断言しても問題ありません。

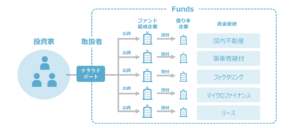

ファンドの組成の仕方がマネオと同じですが、ファンドの内容の信頼度が全く違います。

まず社長の藤田氏ですが、早稲田大学を卒業後、サイバーエージェントに入社。

その後先ほど上述したクラウドバンクの取締役に就任し、ベンチャー企業ならではのスピード感を体感。また客観的な評価としては巨大な会社の基礎部分を作ったという実績がすばらしい。

また周囲の人物も東大卒、京大卒の方や、起業の経験を多く持つ人物など、怪しい要素が皆無の、信頼に足る人物で固められているという点もGOODです。

このように事業者としてのリスクは皆無と言えるFUNDSですがココの案件として信頼できます。理由としては

1 FUNDsはプラットフォームのみの貸し出しで身内貸しをしないと明言している。

2 FUNDsが融資を行うのは上場企業に準ずる大手企業のみ(貸し倒れのリスクが低い企業体力がある大企業のみ。この点が別格の信頼度と言えます。)

3 上述する企業でFUNDSが融資をおこなう会社としてはデュアルタップや、アイフル。その宣言通りの大企業のみファンドを組成する。

4 maneoと異なりノンリコースローンではない。つまり最終貸し付け先のリスクは投資家が負わなくて良い。(超重要!)

はっきり言ってしまえばこのレベルの会社であれば数年後上場しててもおかしくない。

それくらい別格の信頼度を誇る会社と言えます。

特にすばらしいと感じるのは理由の2、3、4

まず理由の2の融資を行うのは上場企業またはそれに準ずる大手企業のみ(その宣言通り貸し付け先がデュアルタップやアイフルになります。)

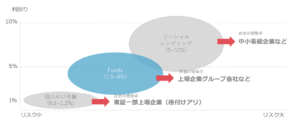

(図のようにソーシャルレンディングほどの利回りはありません。ですがソーシャルレンディングほどリスクがない&事業者としての信頼度が抜群で利回り5%近くあれば私は喜んで投資を行います。)

事業者リスクも避けられ、貸し付け先も限定されるというのは画期的な仕組みと言えます。

例えばアイフルはトラストレンディングと異なり、その事業が存在するのか?など徹底的に調査をします。

ですので今回のようなトラストレンディングのような事態は起き得ません。

FUNDsがおこなうノンリコースローンファンドではないという意味!

これは本当に画期的なシステムです。ノンリコースローンとの違いを簡単に言うと最終貸し付け先の状態に依存しないということになります。

例えばアイフルに出資した場合、当然の事ながらアイフルはそのお金を元にさらにお金を貸し付けます。

万が一その最終貸し付け先がお金を返せなかったとしても、その負債はアイフルが負い、我々投資家への返済義務を負います。

これがマネオのノンリコースローンとの異なる、最終貸し付け先のリスクを我々投資家が負わなくても良い点!

アイフルやデュアルタップの財務状況的に急に何かがおきるというのは一切考えられません。この点でFunds

は別格の業者のひとつであると言えます。

1月23日より募集が開始されたのですが、全てのファンドが15分以内に完売するというすさまじい人気でした。

下記公式サイトで無料で口座登録可能です。(私も登録したのですが、数分程度で登録できました。)

上記のように信頼できる業者にのみ投資を行うことが非常に重要です。

やはり高利回り業者で資産運用を行うのであればクラウドクレジット1択。

信頼できるプラットフォームビジネスを行う会社に投資をするのであればFUNDsがおすすめになります。

下記公式サイトより無料で口座解説が可能です。

また信頼できるソーシャルレンディング業者はどこか?2019年どこがおすすめになるのか?という当ブログの人気記事を下記にまとめました。参考にして頂けると幸いです。

第一位 ソーシャルレンディング事業者比較!おすすめできる安全な業者はどこ?!

第二位 2019年ソーシャルレンディングは高信頼度業者にのみお金が集まる!高信頼度業者はココだ!

第三位 不動産投資クラウドファンディング徹底比較!おすすめ業者ランキングベスト3!