はいどうもソーシャルレンディングの通知簿の運営するエニートです。

先日個人事業主(自営業者)であるマジシャンの友人から資産運用について相談されました。(私は交友関係が広いのです。)

彼はなかなかすごいマジシャンなのですが、将来に備えて資産運用もおこなっていきたいとのことです。

お互い20代ですが先を見据えて行動していこうということになりました。

私自身資産運用の相談をよくされているのですが、それはほとんど会社員。

その為彼に対するアドバイスは大枠では一緒だったのですが、サラリーマンの資産運用と多少異なる点があったのでその点を含めて記事にしていきたいと思います。

(なお彼には記事にすることについて許可を取っています。)

Contents

個人事業主でもIDECOと積み立てNISAが重要!

当ブログではソーシャルレンディングについての記事が多くあります。

ただそれは1番お勧めだから書いているのではなく、(お勧めなのは変わりありません)IDECOと積み立てNISAについては毎日記事にできる内容がないから。

ですが1番お勧めはIDECO(確定拠出年金)であることは間違いありません。

ではなぜIDECOは得をするのでしょうか?

自営業は必ずIDECOを行う!IDECOの節税効果は史上最強!!

まず前提として資産運用で増やした場合、増えた額に対して税金がかかります。(定期預金でも20%とられます。)

酷い話ですね。ですがそう決まっている以上従いましょう。

しかしこのidecoは資産運用で増えた額に対して税金が一切かかりません。

まずこれがメリット。

そしてIDECOの場合は所得税がガンガンへって、結局手取りが増えるというすてきなメリットもあります。

通常であれば

給与から税金がかかります。そしてその残りを人は資産運用に回します。

ですがIDECOの場合は

(給与-ideco掛け金分)に対して税金がかかります。

よりわかりやすく言えば例えば給料が30万だったとします。

その30万にかかる税金と25万にかかる税金。

当然30万の給与に多くの税金がかかります。

IDECOを使えば、意図的に25万にでき、その分税金がさがり、結果として手取りが増えるという美味しい効果があります。

自営業者や個人事業主がidecoにフルではいるといくらの節税額になるのか?

例えば年収600万の自営業者だった場合で毎月6万8千円掛けると

年間244,800円の節税になります。(つまり手取りが増えます。)

年収1000万円の場合は

年間350,880の節税になります。

以下に恐ろしい節税額になるかおわかり頂けたかと思います。(お勧めの証券会社と入り方は後述します。)

具体的な計算式が気になる方は下記リンクよりご確認ください。

節税シュミレーション公式サイトより

節税と非課税がIDECOのメリット

ではIDECOないではどの商品を買えば良いのでしょうか?

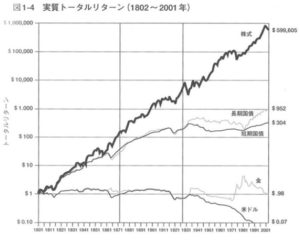

上の図をご覧下さい。

アメリカの株価は日本よりもはるかに上回るペースで上がっていきます。

また有史以来株価は紆余曲折がありながら、常に右肩あがり。

よってIDECOで先進国orアメリカ株式インデックスファンドを購入すれば年利7%前後が期待できます。

(ちなみに年利7%ですと約10年で元金が2倍になります。100万なら10年後200万、20年後400万)

手取りがふえ、7%前後で運用でき、さらに非課税。

これを活用しないという手はありえません。

個人事業主とサラリーマンが異なるのは掛け金。

個人事業主は6万8千円まで月々加入できます。余裕があれば6万8千円マックス。なければ5000円からでも始められるので必ず入りましょう。

IDECOを超える金融商品は存在しません。これは断言できます。

マネックス証券は運営手数料が無料なのに加えて商品ラインナップも豊富。その為マネックス証券でIDECOを始めるのが、老後を考えた場合1番特になります。

(先進国インデックスファンドor米国インデックスファンドに加入するのが期待値が1番高いです。)

インデックスファンドVSアクティブファンド

上述の通り買うファンドはインデックスファンドを購入すべきと記載しました。

ではインデックスファンドとは一体何なんでしょうか?

投資信託には2種類あり

世の中にはプロが運用をおこなうアクティブファンド、市場平均から自動的に買い付けるインデックスファンドというのが存在します。

一見するとプロが運用した方が儲かりそうなイメージがあると思います。

ですが実際はプロは市場平均に90%の確率で勝てません。

まずは手数料が段違いの為、インデックスファンドが有利になります。

そして投資の世界の不都合な真実と言われているのですが、プロはいくら読もうとしても市場の動きは完全に読めません。

その結果手数料が高い分インデックスファンドが、結果としてプロを上回ってしまいます。

ですのでidecoはマネックス証券でインデックスファンド買い続けるのが正解となります。

下記リンクより無料で口座開設可能です。

マネックス証券 iDeCo

積み立てNISAも個人事業主は入っておくべき

さてIDECOのメリットについては上述しました。

次に積み立てNISAについて解説したいと思います。

ただこの商品の仕組みはidecoにそっくりです。

違いとしてはIDECOにあった節税効果(所得税がガンガン下がる)はありません。

IDECOは原則60才まで解約ができませんが(逆に言えば強制的に貯蓄させられるというメリットがあります。)、積み立てNISAは解約可能です。

(この点がマジシャンの友人にはメリットになります。理由は後述。)

共通点は増えた分が非課税。

ですので20%の税金がかかりません。

なので積み立てNISAも入っておくべき。

(優先順位はideco>>積み立てNISAです。ですが両方入れるのであれば両方入っておきましょう。節税額が違いすぎます)

積み立てNISAはIDECOよりも商品群が豊富です。

なので選ぶ商品に困るかもしれません。

ですが上述の株価というものは基本的に紆余曲折がありながら右肩あがりです。

(アメリカ株に200年前に100円投資すると、約6000千万になりました。)

それくらい複利の効果というのはすさまじい。

若い方であれば値動きが激しくとも株式型を購入しましょう。

そしてインデックス型ファンドは株式市場にリンクして値動きします。

となると正直手数料の安さだけでファンドを選んでしまって問題ありません。

そうなった場合

emaxis slim 先進国型

emaxis slim S&P500

この二つだけ購入すれば基本的に問題ありません。

というかemaxis slimシリーズは最強です。

手数料が常に一番安い。信託報酬が0.1%代で世界の経済成長が平均6%であればどんな数字が苦手な方でも長期投資なら必ず勝てるというのがご理解頂けるでしょう。笑

とはいえどんどん安いファンドがでてきます。

ですのでやはり商品ラインナップが豊富なマネックス証券の積み立てNISAが1番優秀です。手数料が段違いに安いのも評価のポイントですね。

(上述のはマネックス証券のIDECOなので、商品として異なります。)

マネックス証券は年間40万まで積み立てNISAの非課税。

その上で手数料も格安ですし、20年間非課税な訳ですからね。

どう考えても投資初心者はマネックス証券の積み立てNISAでemaxis slimシリーズを購入し続けるのが一番勝てる。

一番優れているのはe maxis slim S&p 500

30年という長期スパンで見れば年9.5%のハイパフォーマンス。

短期で見れば年利10%をこれるファンドは存在します。

ですが我々は長期視点で投資するファンドを決めるべき。

S&Pは悪い時期でも15年単位で見れば必ずお金が増えています。

もっとも優れている投資信託といっても過言ではありません。

マネックス証券の積み立てNISAにもその商品が入っているため、積み立てNISAを行うのであれば必ず、購入しておくべきファンドです。

マジシャンの友人は月7万貯蓄に回したいといっていました。

IDECOに6万8千円フルで入るのではなく、積み立てNISA3万、ideco4万で運用することを勧めました。

彼はすばらしいマジシャンなのですがある意味不透明な業界です。

ですので急にお金が必要になる場合もあるので、解約可能な積み立てNISAも同時にかけた方がいい。

両方とも解約せず、老後を迎えた場合彼の場合老後手元に1億ある計算になります。(年利7%で計算)

老後を迎えるのには十分な金額であると考えます。

ソーシャルレンディングで資産運用自体を勉強してもらう

上述の二つで十分ためられます。

ですが積み立てNISAもidecoも投資したらしっぱなし(それがメリットです)なので世界経済や資産運用自体を勉強する機会がなくなってしまいます。

ですのでソーシャルレンディングをサブでおこなうことをお勧めしました。

ソーシャルレンディングは業者によりますが、不動産を勉強できたり(LTVとかなかなかなじみがないでしょう。)、海外案件に投資することで東欧など第三世界の動きもわかるようになります。

1万円から投資できるので、メインはidecoと積み立てNISA。そして年2万円程度をソーシャルレンディングに回す。(サラリーマンであればボーナス月ですかね。)

これで経済の勉強も十分可能になります。

ソーシャルレンディングでどこがおすすめなのか?と聞かれるとクラウドクレジットとクラウドバンク。

理由は明確でクラウドクレジットは海外ファンドに投資できるため、高利回りが狙える。クラウドバンクは今まで1度も元本割れがなく、売電価格が高い太陽光発電ファンドを多く取り揃えているためです。

クラウドクレジットは海外案件故高利回りのファンドが非常に多いのが特徴

年利 2.5%~13% (超高利回り業者)

投資難易度 低(超人気ファンド以外比較的余裕有り。)

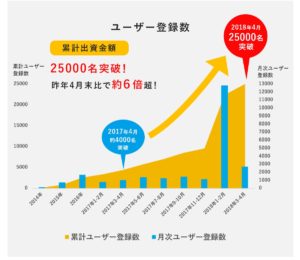

ガイヤの夜明けにでて以来、着実に投資家と貸付金額を増やし続けているクラウドクレジット

財務状況が急速に改善しています。(2019年5月時点で黒字化はほぼ間違いなしでしょう。)

また海外に少額から分散投資ができる。という点を評価し管理人も投資しています。

また月に1回までは出金手数料が無料なのがうれしいですね。(2回目以降七五六円かかります。)

クラウドクレジットの評価ポイント

株主が超有名企業

伊藤忠を筆頭に超有名企業が並んでいますね

また第一生命と三菱UFJキャピタルからの資金調達(公式サイトのリンクです)

から2018年の4月に1.3億の信金調達をおこないました。

こいった大企業のVCは出資するにあたり事業者を調査しますからね。

逆に言えば並み居る大企業から資金調達を取り付けるクラウドクレジットはやましいことは一切していない証明になります。

また2018年5月貸し付け額が100億を突破しました。

100億という数字は一種のマイルストーンになります。

2019年3月にはSBIマネープラザと業務提携を発表。様々な専門的な助言をもらえるというは大きなポジティブな要素でしょう。

SBIマネープラザとの業務提携開始について クラウドクレジット公式サイトより

また2019年6月には単月での黒字を達成。ファンド数も増えてきており、今後も楽しみな会社と言えます。

ガイアの夜明けにでれたのは電通のバックアップのおかげ。

日本の大手企業が今一番押している会社は【クラウドクレジット】

![]()

社長が顔をサイトで出している

サイトの多くで社長だけでなく従業員も顔を出しています。

その部分で私個人としての好感度は高い。

やはりやましいことをしていない人間は金融業界でも積極的に顔出しをします。

以前ブログの記事にも書いたのですが社長の杉山さんは誠実そのもの

彼が人をだますというのは考えにくい

ですので私の中ではクラウドクレジットは信頼できる事業者に分類されています。

またクラウドクレジットは発展途上国の貧困層向けのファンドを多く用意しており、社会貢献性の高さも特徴です。

私自身ペルーの農業支援ファンドや未電力化地域に電気を通すファンドなどに出資しており、クラウドクレジットは投資と社会貢献が同時にできる高信頼度業者と言えます。

(こういった困っている発展途上国の方を支援できるのも強みの一つ)

クラウドクレジットが大企業から出資をうけていることが投資家にとってメリットな理由

何故VCや大企業の支援を受けていることが投資家にとって有利かと言えば理由は明確。

それは大規模キャンペーンが大企業の支援の元うてること。

定期的に手数料をさげて、投資家にとって有利なファンドを組成してくれます。

このように大企業の支援を受けている=無理がきき、お得なキャンペーンができる。

というのはやはり投資家にとってポジティブな材料だと断言できます。

ですのでVCや大企業からお金を出して貰うことに対しては、投資家としては歓迎すべき事態と言えます。

去年一年間だけでも第一生命などのなだたる大企業からの支援を取り付けました。

(ギフト券プレゼントキャンペーンなどがうてるのも大企業の支援があるからこそと言えます。)

お得なキャンペーンとしては2種類

1 手数料をさげてくれ、利回りを上げてくれる

2 アマゾンギフト券をプレゼントしてくれる。

私個人のおすすめとしては1の利回りアップキャンペーン。ドル建てで利回り11%という破格のキャンペーンでした。(マイクロローンファイナンスです。)

クラウドクレジットのお勧めの投資法!

海外案件に特化しているため逆にどのファンドに投資をしたら良いのかわからない

そういった場合上記リターンマップがサイト内にあるためそれを参考にするのをお勧めします。

個人的にはニコちゃんマークが書いてある東欧金融事業者支援ファンドがおすすめです。

案件としても固いですし、私も去年投資したのですが、利回りが約10%を超えていました。

また外貨立てで海外案件に投資ができるため東欧金融事業者支援ファンドでは年利43.1%という実績もあります。(正直この金利はすさまじいです。)

東欧金融事業者支援ファンド13号の運用レポートより抜粋します。

ファンドの実現利回り : 43.1% (期間:2017年4月20日~2017年10月31日)

募集時期待利回り : 10.5% (期間:2017年4月20日~2017年10月31日)クラウドクレジット公式サイトより

これが実現できた理由は3点。

1 募集時の利回りが10.5%と非常に高利回り。

2 ファンドの目標運用達成率が100%だった。

3 大幅な円安が進行した。(116.86円→133.68円)。

上記三点が理由になります。外的要因に恵まれたのも事実ですが、クラウドクレジット自身が10.5%と非常にすばらしい目標の利回りも100%達成したというのもまた事実。

本件についての詳しい解説はクラウドクレジットの最大利回り年利43.1%!?何故ここまでの超高利回りになった!?

上記記事をご参照ください。

このような利回り&償還実績も十分ということを考慮にいれると、私は今年もクラウドクレジットは東欧金融事業者支援ファンド中心に投資を行います。

2019年も約半分が過ぎましたが、東欧金融事業者支援ファンドを中心に投資を行っているおかげで大幅なプラスとなっています。

クラウドクレジットでどれほどプラスになっているのか気になる方は

クラウドクレジット予定以上の利回り!高利回りで投資は正解だった!

上記記事をご参照ください。

また2019年の4月頃からまたぐっとファンドの数が増えてきた印象です。

そのファンドの内容としても海外案件のため、クラウドクレジットは年利10%を超えているものも多く、やはり高利回りを狙うのであれば、中心に置くべきソーシャルレンディング業者と言えます。

(社長の杉山さんを取材させていただいたのですが、誠実そのもののお人柄でした。)

クラウドクレジットがPAYPAYとコラボキャンペーン!最大3%のキャッシュバック!

今現在クラウドクレジットではPAYPAYとコラボキャンペーンが行われています。

(2020年3月10日まで。)

下記がキャンペーンの詳細になります。

キャンペーン期間中、クラウドクレジットに新規登録を行い20万円以上ファンドを購入すると、スマホ決済サービスPayPayの残高として使える「PayPayギフトカード」最大10万円相当分がプレゼントされます。

プレゼントは4月中旬〜下旬に進呈予定であり、ユーザーのメールアドレスにPayPayギフトカードのシリアルナンバーが送られます。

プレゼント内容

合計投資額 20万円以上〜50万円未満:5,000円相当

合計投資額 50万円以上〜100万円未満:15,000円相当

合計投資額 100万円以上〜150万円未満:30,000円相当

合計投資額 150万円以上〜200万円未満:40,000円相当

合計投資額 200万円以上〜300万円未満:50,000円相当

合計投資額 300万円以上〜500万円未満:60,000円相当

合計投資額 500万円以上〜1,000万円未満:80,000円相当

合計投資額 1,000万円以上:100,000円相当

要点をまとめてしまえば

1 新規投資家向けキャンペーンである。

2 20万以上の投資が対象。また50万で15000円のキャッシュバックなので最大3%キャッシュバック。(20万でも2.5%キャッシュバックと破格。)

3 PAYPAYのポイントとしてキャッシュバック。仮にPAYPAYを持っていなくともクラウドクレジットに登録後、PAYPAYに登録しても問題ない。

私自身はPAYPAYのヘビーユーザーです。(そもそもPAYPAYで支払うと1.5%の還元と超高還元の電子マネーです。)例えばこのコラボレーションで仮に50万投資を行った場合、15000円分のPAYPAYポイントをもらったとします。その15000円にも1.5%のポイントがつくため、さらに225円もらえます。

ちょっと破格すぎるキャンペーンですね。

無論最低投資金額の1万円でもいいのですが、20万以上投資を行い、ポイントをゲットするのが投資家として正しい判断。(私が新規投資家であれば、償還実績が豊富でありながら、高利回りの東欧金融事業者支援ファンドに投資をします。本来の利回りとキャッシュバックを超えれば年利10%を超えるのにもかかわらず、償還実績が豊富という最強の条件になるわけですからね。)

下記クラウドクレジット公式サイトより無料で口座開設&新規投資家PAYPAYキャンペーンのキャッシュバックが獲得が可能です。

(二年以上投資をしているのですが、年利8%というハイパフォーマンスを見せています。)

好成績を収められた理由は明確で、東欧金融事業者支援ファンドのど優秀なファンドに投資をしたから。ソーシャルレンディングの良いところは投資家同士がお金を取り合う関係ではないため、このように自ら成功した投資方法をウェブサイトにかけるのがメリットですね。

クラウドクレジットのメリットデメリット

では高利回り業者と評判のクラウドクレジットのメリットデメリットを復習しましょう。

クラウドクレジットのデメリット

クラウドクレジットのデメリットは

海外案件のリスクの高さ。

為替ヘッジがついていないファンドでは円高時に為替差損をする可能性がある。

クラウドクレジットのメリット

海外案件故の高利回りが期待できる。

バックに伊藤忠がついている信頼性の高さ。

コーポレートガバナンスの高さは屈指。

現状信頼できなおかつ高利回りの業者となるとクラウドクレジットが間違いなく一番。

下記リンクより無料口座開設可能です。(2分ほどで登録できました。)

クラウドバンクの太陽光発電ファンドは今まで一度も元本割れなし!

年利6~8%(中利回り業者。ただしファンド毎に追加配当あり。)

投資難易度 低(比較的余裕有り。)

クラウドバンクは証券会社が運営するソーシャルレンディングの会社です。

また出金手数料が無料というのも投資家にとってうれしいポイントです。

クラウドバンクの評価ポイント

上記画像にも書いてあるのですが、証券会社が行うソーシャルレンディングの会社

つまり第一種金融商品取扱業者を取得しています。

これは他の第二種金融商品取扱業者と異なり、より厳しい審査に合格しなければいけません。

コーポレートガバナンス体制やコンプライアンス体制が国から認められているということになります。

またクラウドバンクの情報開示性がすばらしいにも記載したのですが、顧客の疑問に対してすぐに調べて対応してくれます。

この誠実さはすばらしい

またクラウドバンクは2018年の決算報告によれば大幅な黒字化を達成しました。これでクラウドバンクへの信頼はより強固なものになったと言えるでしょう。

またついにソーシャルレンディングにおける匿名化が解除されることになりました。

クラウドバンクはそのことにいち早く反応しており、下記の通りクラウドバンクは情報開示を行うと明言しております。

会員限定の情報になるので、転用は許されませんが、さわりだけ説明すると

投資先の財務状況。担保物権情報。そして担保物権の客観的な評価額を記載してくれています。

私が特にすばらしいとおもったのが担保物権の評価額の記載。

これにより投資家はファンドが万が一うまくいかなかった場合のリスクの見える化が可能です。(担保物権の客観的な評価額ですからね。)

クラウドバンクの信頼性がOwnersBookに匹敵するクラスになったと言っても過言ではないでしょう。

クラウドバンクお勧めの投資法!

貸付総額が50億単位を突破する度に募集される特別ファンド

営業者利益を減らし、金利を上乗せする

いわば投資家にとって有利なファンドになっています。

またそれとは別にキャッシュバックキャンペーンを行ってくることも多々あります。

基本的にはそのタイミングで投資をするのがおすすめです。(一番利回りが良いですしね^^)

基本的には太陽光発電施設がお勧めのファンドになります。

というのも運用期間が短く、また国が一定期間買い取ることが決まっているわけです。

ファンドとしての蓋然性は高い。

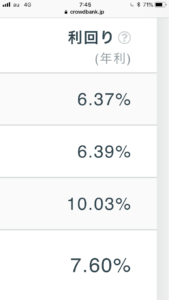

(2018年は非常に好調で11月の利回りは10.96%という破格の利回りでした。)

また2019年の3月の分配金も

10.03%というすばらしい年利です。やはりこの安定感はソーシャルレンディング業界屈指でしょう。

年間を通しても2018年は利回り7.5%という上場のパフォーマンスであったと評価できます。

匿名化解除など多くのポジティブな要素をもつクラウドバンクですが、やはりお勧めは売電価格が高い太陽光発電ファンド1択!

クラウドバンクはまだまだ売電価格が高いファンドを組成してくれそうなため期待大と言えます。

ただ個人的には1点注意して欲しい点があります。(ポジティブなことだけでなく中立的な意見を書かせていただきます。)

それは2019年より太陽光発電ファンドの中で、九州地方のみ電力の出力制限がかかります。

ただ運用期間が短ければ特に問題がありません。(6~9ヶ月程度)

ですので長期&九州地方&売電価格が低いファンドはあまり推奨できません。

ただそれ以外のクラウドバンクの太陽光発電ファンドはこの安定性で非常に優秀です。

クラウドバンクでは目標利回り以上のリターンの場合投資家に還元してくれます。

(目標利回りが5.9%に対して、実現利回りが6.5%!)

詳しくはクラウドバンクから追加配当!実現利回りのが多かった!?

上記記事をご参照ください。

要点をまとめると、クラウドバンクのファンドの募集では目標利回りというのが提示されます。

ただその目標利回り以上の成果を達成した場合、その分をクラウドバンクの利益にするのではなく、投資家に還元してくれます。

定期的に出てくるお得なキャンペーンもクラウドバンクをおすすめする大きな理由であると言えます。

クラウドバンクからキャッシュバックキャンペーンが発表!最大8000円バック!

条件としてはまずは新規口座開設&セミナーに参加で2000円のキャッシュバック。そしてファンドへの投資で計6000円のキャッシュバック。

合計8000円のキャッシュバックキャンペーンになります。

<来場者限定キャンペーン内容>

【キャッシュバック内容】

最大8,000円のキャッシュバックチャンス!

(1)口座開設で、もれなく2,000円のキャッシュバック

対象:キャンペーン期間中に口座開設を完了したセミナー来場者。

キャンペーン期間:2020年2月19日(水)〜2020年4月30日(木)23:59

(2)投資で、もれなく最大6,000円のキャッシュバック

対象:キャンペーン期間中に一定金額以上の投資申請を行ったセミナー来場者。

・キャンペーン期間中に円建てファンドに合計100,000円以上の投資申請を行っていただくと、もれなく3,000円キャッシュバック

・キャンペーン期間中にドル建てファンドに合計9,000ドル以上の投資申請を行っていただくと、もれなく3,000円キャッシュバック

キャンペーン期間:2020年2月19日(水)〜2020年4月30日(木)23:59

【キャッシュバックの時期】

(1)(2)ともにキャッシュバックの実行は5月中旬を予定しています。

この機会に、是非、クラウドバンクでの資産運用をご検討ください。

東京ミッドタウン

4F カンファレンスルームRoom4東京都港区赤坂9-7-1

東京ミッドタウン

2020年月3月16日(月)

19:00~20:30 東京で行われるセミナーに新規口座開設を行った上で参加するだけで2000円のキャッシュバック。

これだけでも破格ですが、円建てファンドに10万以上で3000円、ドル建てファンドに900ドル以上(日本円で約10万円)投資をすることで各3000円、計6000円のキャッシュバックが受けられるため、破格のキャンペーンと呼べますね。(新規投資家に非常に有利。またセミナーは非常に勉強になるので一度参加されることをおすすめします。)

下記公式サイトより無料で口座開設&セミナーへの応募が可能です。

クラウドバンクのメリット、デメリット

クラウドバンクのデメリット

現状デメリットなし。

しいていうならFIT権(売電価格が高い太陽光発電ファンド)が高いファンドがいつまで組成できるのか?という不安。

クラウドバンクのメリット

証券会社が運営しているという信頼性。

売電価格が高い太陽光発電ファンドを多く取りそろえている。

超黒字経営。

追加配当ありという姿勢。

証券会社が経営しているため、ドルを預かって貰える。(外貨預かり口座あり)

スマートレンドの最終貸し付け先と提携したことで、今後中国市場にも投資が可能になった。

またクラウドバンクはサービス開始以来一度も元本棄損がないという事実も大きな評価ポイントと言えます。

クラウドバンクが外貨預かり口座ありというのも大きなメリット。

ソーシャルレンディング業界のなかでも珍しい金融第一種免許を持っているためです。

これはいったいどういうことか解説していきたいと思います。

外貨預かりの口座がないと、為替リスクが完全に固定されてしまいます。

たとえば1年間運用するファンドに投資をしたとします。

わかりやすく100円投資をしたとします。

そのとき1ドル=100円でしたが

運用終了時に

1ドル=90円に円高が進行していたとします。

年利10%というすばらしい運用益を上げたとしても、円高が進行した結果

99円になってしまう。(損をしてしまう)というのが為替リスクです。

しかしクラウドバンクではあえてそのまま円にせず、外貨で預かって貰えます。

円安になれば円に換えれば良いですし、円高のままなら外貨で再投資これが可能になる。

これがクラウドバンクが証券第一種免許を持っているメリットです。

クラウドバンクについて要点をまとめてしまうと

1 証券会社が運営している。

2 今まで元本割れなし。

3 太陽光発電ファンドの売電価格が優秀。

4 大幅な黒字を達成。

5 外貨建てファンドでも外貨預かりをしてもらえる。

もし1社しか投資ができないと言われた場合、私は間違いなくクラウドバンクにのみ投資をします。(ランクSSSの別格の信頼性を誇る業者と言えます。)

下記公式サイトより無料口座開設できます。

クラウドバンクの太陽光発電ファンドは何故お宝なのか!<詳しい解説になります>

安全性は屈指!管理人一押しはクラウドリアルティ!

年利8%台(中~高利回り業者)

クリック合戦(中)

超大企業からの出資あり。

クラウドリアルティは三菱UFJなどの超大手企業から出資を受けているため、株主構成をみても不正が起きるというのは考えられませんし、数年後の上場を見越しVC(ベンチャーキャピタル)から多額の融資を引き出すという動きをおこなっています。

詳しい解説が気になる方はクラウドリアルティの評判は?1万円プレゼント?詐欺の可能性がある怪しい業者なのか?徹底解説!

上記記事をご参照ください。

要点をまとめてしまうと下記の通りになります。

クラウドリアルティの株主構成をご覧ください。

主要株主 経営陣

カブドットコム証券株式会社

グローバル・ブレイン5号投資事業有限責任組合

新生企業投資株式会社

株式会社新生銀行

FinTechビジネスイノベーション投資事業有限責任組合

みずほ成長支援第2号投資事業有限責任組合

三菱地所株式会社

株式会社三菱UFJ銀行

三菱UFJキャピタル6号投資事業有限責任組合 クラウドリアルティより

どれも日本有数の屈指の一流企業ですね。

特に三菱UFJが株主になっているのがすばらしい。というのもメガバンはVCと出資する際、私のような個人投資家とは比べ物にならないほどその業者を徹底的に調査します。

その調査をしたうえで問題がなかった。これがまずクラウドリアルティへの信頼性が他の不正をおこなったソーシャルレンディング業者とは異なることの証明になります。

また調査したところ、多額の広告宣伝費を支払っています。

なぜこのような大型キャンペーンが打てるのか?と聞かれればクラウドリアリティは上記ベンチャーキャピタルから多額のお金を引っ張ってこれているから。

正直数年後の上場を見据えて、今現在はお金をばらまいて顧客を確保している段階でしょうね。IPOしてしまえば莫大な利益になります。

ただそのような背景は我々の投資家とって大した話ではありません。

眼前にある事実としては、信頼できる業者がクリック合戦なしで投資ができるという事実です。

クラウドリアルティについては下記が簡単なまとめです。

クラウドリアルティは今後間違いなくソーシャルレンディング業界を引っ張っていく1社となる

不正リスクから飛躍し、上場の可能性について記事にしましたが、投資家の立場からいえば、クラウドリアルティは投資家登録をしておくべき業者の一つと言えます。

理由としては簡単に言えば下記6点

1 クラウドファンディング業者。そのため、貸付先が明示されているファンドがある。(他の不正をおこした業者のように身内に貸し出しているというのはあり得ない。)

2 社長鬼頭氏は東大ボスコン出身というエリート。そして不動産の証券化などにたずさわっていたことからも不動産ビジネスを行うのは納得。

(東大→ボスコンというスーパーエリート)

3 三菱UFJなどのVCからすでに3.5億の出資を募ることに成功。VCは個人投資家とは比べ物にならないくらい出資先を調査する。その調査を通ったことが信頼の証。

4 キャンペーンは上場するための顧客獲得の可能性が非常に高い。

5 社長の鬼頭氏は不動産を多く手掛けており、今後VCと連携しつつ魅力的なファンドを組成してくれる。

6 今後知名度の向上とともにクリック合戦が避けられなくなるが今現在はクリック合戦なしで投資ができる。にもかかわらず利回りも8%台というファンドも存在する。(超高利回りではないが高利回りといえる。)

投資家の立場から言えば屈指の好条件の業者と言えます。

またこのキャンペーンだけでなく、投資する地方の名産品プレゼントキャンペーン既存投資家にも多くキャンペーンを組成してくれる点も魅力。

やはりUFJなど巨大なVCから資金調達ができるというのが投資家にとって圧倒的に有利な条件と言えます。

(早速私も投資家登録を行いました。)

私自身のCrowdRealtyの査定はランクSSS。積極的に投資をしても問題ない業者と断言できます。

下記公式サイトより無料で口座登録可能です。

クラウドリアルティの大阪民泊ファンドでは投資家の保全がかなり図れているのが優秀!

2020年2月現在募集されているクラウドリアルティの大阪民泊ファンドは投資家の保全がかなり取られているファンドと断言できます。

2020年2月に募集されている大阪民泊ファンドは利回り4.5%と納得できるレベル。

民泊は大阪や京都の中心地がメッカですから立地条件としても悪くありません。また立地は抜群にいい。

条件としては以下の通り

申込総額40,450,000 円

32%

プロジェクト正式名称 大阪 谷町六丁目ファンド

募集ステータス 募集中

投資対象 民泊施設

想定運用期間 24ヶ月

分配 期中分配あり

想定利回り(IRR) 年率4.5%(税引前)

※ 弊社手数料控除後

想定投資倍率(MOIC) 1.09x(税引前)

※ 弊社手数料控除後

一口あたり出資金額 50,000円

最低出資口数 6口

弊社運用手数料 年率2.0%(元本に対して)

弊社成果報酬 想定利回り(IRR)4.5%を超過する収益の20%分

また出口戦略も優れており、本ファンドが万が一売却できなかった場合についてもクラウドリアルティは明言。

売却時(出口)に外部の投資家など第三者への売却を想定しておりますが、第三者への売却が実現できない場合は、起案者である株式会社Rに物件を売却することを予定しており、その売却の対価によって出資金の払い戻し

(会員情報では社名が載っていますが、当ブログでは記載を控えるため、イニシャルをとり株式会社Rと記載します。)

つまり万が一出口(売却)ができなかったとしても、起案者に売却することで出資金の払い戻しを行う。

さすが不動産畑出身の鬼頭氏が作り出したスキームです。投資家の保全がかなり図られている。

今後も投資家に有利なファンドを組成してくれることを期待したいですね。

私自身のCrowdRealtyの査定はランクSSS。積極的に投資をしても問題ない業者と断言できます。(私が今1番おすすめなのはクラウドリアルティです。投資家への安全性が段違い。これは自信を持って言えます。)

下記公式サイトより無料で口座登録可能です。

個人事業主や自営業の友人こそチャレンジしている!ですから資産運用をしてほしい

再度になりますが彼は優秀なマジシャンです。ですので資産運用を考えるのをメインにするのではなく、新作マジックを考えるのをメインにして欲しい。

彼は資産運用のやり方を教えたとき、お礼を沢山いってくれました。精神論の話になってしますが、不思議なことにお礼をしっかり言う男は仕事でも資産運用でも不思議と成功します。

彼の一流マジシャンになるためチャレンジする姿勢ははっきり言って好感が持てます。ブラック企業で頑張っているふりをしている男の1億倍かっこいい。

なので私は彼にマジックの世界で成功して欲しい。

将来の不安になりそうなお金の相談には積極的に私が相談に乗っていこうと思います。

そして個人事業主として挑戦されている皆さん!

資産運用はその労力の5%くらいかけて簡単に行える固い運用法を行って、残りの95%で仕事に集中して、是非その分野で成功を収めてください!!

もし知りたい資産運用方法がありましたら、コメント欄に書いていただけいると幸いです。

また今回の話に出てきたクラウドクレジットとクラウドバンクとクラウドリアルティの公式サイトは下記となり、どちらも口座開設費用。口座維持費ともに無料です。(海外高利回りファンドがクラウドクレジット、太陽光発電ファンドがクラウドバンク。安全性重視の国内不動産ファンドであればクラウドリアルティと覚えてください。どちらも私のメインの投資先です。)